一、乙烯表观消费量与 GDP 增速

过去10年,中东、中国相继迎来乙烯产能扩张周期,美国处于产能改造周期。2017年,全球乙烯产能达到1.69亿吨/年(同比+4.3%),产量1.51亿吨(+3.9%),消费量1.50亿吨(+3.4%),全球乙烯供需处于紧平衡。同时,从全球乙烯生产来看,轻质化已成趋势。

受下游产品需求拉动,2017年我国乙烯产能达到2456万吨/年(+6.3%),产量1822万吨(+2.3%),表观消费量2037万吨(+4.7%)。由于乙烯储运条件苛刻,乙烯贸易主要以下游产品进行。我国以进口下游产品的形式实质进口乙烯接近1800万吨,加上进口乙烯216万吨,国内乙烯当量缺口超过2000万吨。

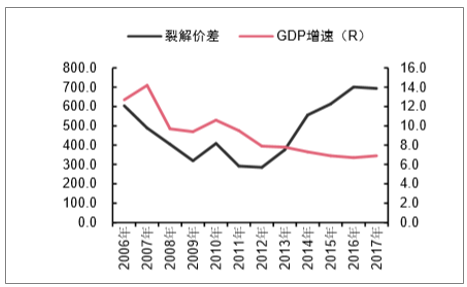

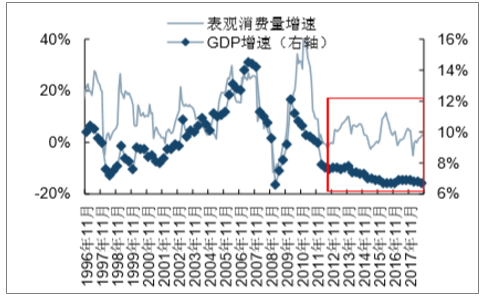

乙烯下游用途广泛,涉及吃穿住行全方面,与经济紧密相关。历史上看,乙烯裂解价 差、表观消费量等数据均与 GDP 增速有相关性,但是 2012 年两者走势开始分化。

1)2010-2017 年间,国内新增乙烯/聚乙烯项目主要是煤制烯烃、甲醇制烯烃项目。 边际增量项目成本较高支撑聚烯烃价格,提升石脑油路线裂解价差;2)2015-2017 年低 油价期间,原料成本明显下滑。较好的需求支撑产品价格保障价差。3)表观消费量增速 与 GDP 增速之间的分化,与居民消费能力带动的人均用量,及汽车等工业材料轻量化趋 势相关。另外,2018 年国内废塑料禁止进口政策推动需求保持较高增长。

亚洲(韩国)乙烯-石脑油价差与 GDP 增速分化(美元/ 吨)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国基础化工行业市场需求预测及投资未来发展趋势》

乙烯表观消费量与 GDP 增速

数据来源:公开资料整理

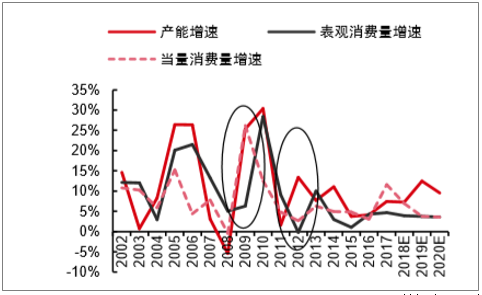

二、2019 国内乙烯产能预计

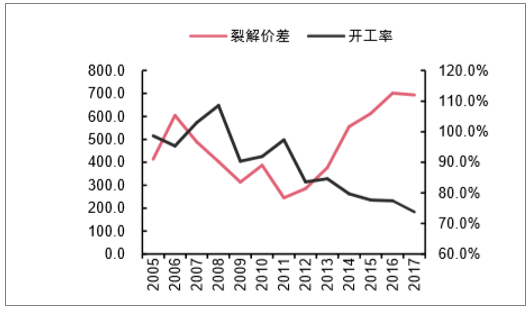

乙烯需求下台阶,对应产能增长较大的情况历史上在 2012 年出现过,2011/12 年乙 烯产能增速 2%/13%,当量消费量增速只有 5%/3%,裂解价差(石脑油路线)年均 291/286 美元/吨(CFR 东北亚-韩国石脑油) ,2012 年 6 月最低一度达到 110 美元/吨,处于亏损状 态。

相同点在于:1)2019 年预计国内乙烯产能增加 400 多万吨,考虑荣盛石化项目料 将在 Q4 投产,全年有效增加产能预计约 270 万吨,增长 10%左右;而需求预计增长 4%, 中国是全球产能增量的主要贡献;2)2008-2012 年,中东地区低成本产能+1370 万吨, 2017-2019 年,北美低成本产能增加 1500 万吨。

不同的地方在于:1)国内高成本 MTO、CTO 项目 2014 年后大量增加,2019 年国 内高成本项目产能占比近 20%。2012 年之前国内没有这类高成本产能。2)2008-2012 年 属于高油价阶段,2017-2019 年国际油价处于中低位运行。

乙烯盈利下滑或好于 2012 年,主要因:

1) 国内高成本项目支撑成本线:在中性情形即 60 美元油价水平下,MTO 成本较石 脑油路线高 2000-3000 元/吨,合计超过 700 万吨的产能对国内市场边际定价有 支撑。

2) 低油价:油价从低位反弹环境下,有利于需求的稳定增长及额外的补库存需求的 增加。

2006-2012 年,乙烯裂解价差从 600 美元/吨跌至 285 美元/吨,期间国内 GDP 保持 在 8%以上水平运行,国际油价从波动区间在 60 美元上涨至 120 美元/桶。考虑边际成本 和低油价水平,预计石脑油裂解价差均值将从 2018 年的 685 美元/吨最低降至 350-400 美 元/吨(2018 年 2 月底约 470 美元/吨)

乙烯产能、表观消费量、当量消费量增

数据来源:公开资料整理

乙烯开工率与石脑油裂解价差 (美元/吨)

数据来源:公开资料整理

裂解价差与国际油价(美元/桶、美元/吨)

数据来源:公开资料整理

2、大炼化项目推动乙烯产能扩张,一体化打通炼化长流程

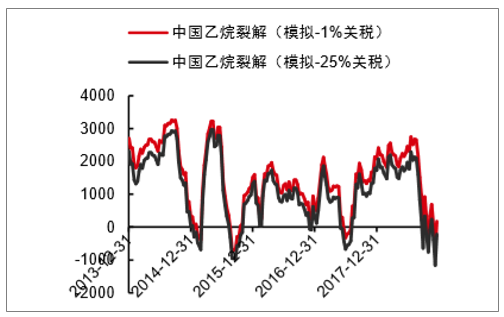

当前宏观环境和供需格局下,石脑油路线盈利确定性相对高,CTO 其次,轻烃裂解制 乙烯盈利对贸易争端关税问题较敏感,且乙烯绝对价格下跌后,物流成本占比提高,项目 优势有所下降;若国际油价回升,则盈利优势将有所恢复,MTO 盈利风险最大。

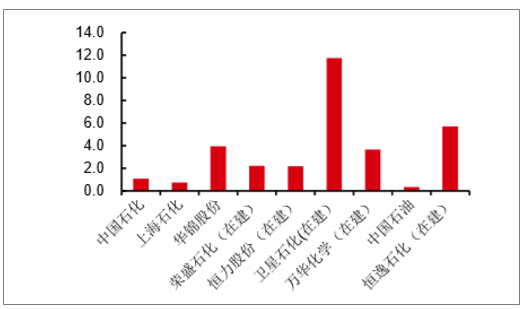

目前 A 股上市公司中,石脑油路线的企业主要有华锦股份、中国石化、中国石油、上 海石化,潜在企业为恒力股份、恒逸石化、荣盛石化;轻烃路线企业主要是卫星石化和万 华化学。

乙烷裂解项目 25%关税征收与否对盈利的影响(模拟)

数据来源:公开资料整理

主要企业乙烯产能弹性(单位股本乙烯产能)

数据来源:公开资料整理

“十三五”期间,我国炼油面临新一轮产能扩张,预计未来三年新建炼油能力1.6亿吨,大炼化项目推动乙烯产能增加1000万吨左右。目前以恒力股份、恒逸石化、荣盛石化、桐昆股份及盛虹石化等为主的民营大炼化项目正加速打通原油-PX/乙烯-PTA/乙二醇-聚酯产业链的炼化长流程,提高产品竞争力。

3、煤制烯烃产能增加,经济性依赖油价

目前我国煤制烯烃产能达到495万吨/年 ,占国内乙烯总产能的20%。根据文献数据,在当前煤价(褐煤)360元/吨左右下,油价70美元/桶将是煤制烯烃经济性体现的节点。2018年上半年油价均价为71.2美元/桶,目前油价企稳,煤制烯烃经济性或有改善。

4、北美乙烷过剩寻出口

页岩气革命为美国带来了大量低廉的乙烷资源,2017年美国乙烷产量为6862万吨/年(+11.0%),但由于美国国内消费能力有限,截止到2018年6月底,美国乙烷/乙烯库存量接近650万吨。未来几年美国乙烷裂解产能建设落后于产量增长,乙烷过剩将更加严重。目前美国积极寻求乙烷出口,EIA预计2019年出口量将超过1500万吨,比2017年增加633万吨(+72%)。

5、乙烷裂解经济性高,国内项目稳步推进

乙烷裂解制乙烯投资少,经济性高。根据测算,石脑油裂解乙烯成本约为4389元/吨,而不考虑副产品收益下,乙烷裂解制乙烯成本为3379元/吨,比石脑油法低1000元/吨左右。目前国内已有8个项目锁定乙烷资源,卫星石化一期项目计划在2020年上半年建成投产,有望成为国内首套实质性推进的乙烷裂解制乙烯项目。

6、下游产品需求稳定增长,国产替代空间大。我国乙烯下游主要消费产品是聚乙烯(PE)、乙二醇和苯乙烯,分别占比60%,20%和8%。2017年,我国聚乙烯表观消费量2709万吨,近5年复合增速8.6%,对外依存度44%;乙二醇表观消费量1451万吨,近5年复合增速6.4%,对外依存度60%;苯乙烯表观消费量1061万吨,近5年复合增速6.7%,对外依存度30%。此外,禁止废旧塑料进口,预计将增加国内乙烯需求256万吨左右。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国乙烯行业市场全景调研及未来趋势研判报告

《2025-2031年中国乙烯行业市场全景调研及未来趋势研判报告》共八章,包含中国乙烯产业链结构及全产业链布局状况研究,中国乙烯行业重点企业布局案例研究,中国乙烯行业市场及投资战略规划策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国乙烯行业发展背景、产业链、发展现状、竞争格局及发展趋势研判:中国石化、中国石油龙头地位稳固[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)