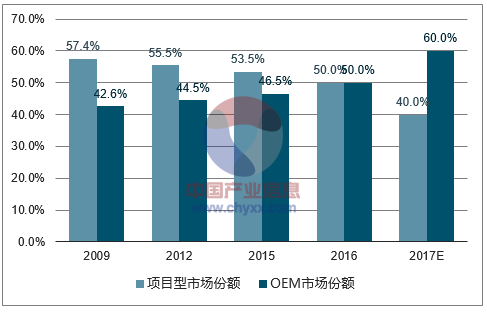

自动化行业由于控制对象、控制方法和应用行业的不同,通常将智 能控制 系统分为 两种: FA (FactoryAutomation,工厂/离散自动化)和 PA(ProcessAutomation,过程/连续自动化)。 我国 OEM 市场份额占工控下游产品市场份额的比例不断增加。自 2009 年以来,中国 OEM 在工控市场的市占份额逐步提升,2016 年 OEM 市场份额占比达到 50%,达到历史新高。预计 2017 年 OEM 市场份额将达到 60%,下游行业蓬勃发展。

我国工控下游市场份额占比

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国工控机行业深度调研及投资战略研究报告》

从增速来看,工控行业规模自 2016 年三季度以来持续回升,2017 年前三季度工控行业的市场规模整体增 速强劲,工控市场规模整体增加 14.5%,其中,OEM 市场规模同比增加 18.9%,项目型市场规模同比增加 10.6%, 增速继续提升。我们认为,随着 OEM 下游行业的快速发展,四季度工控行业整体增速仍将维持在 15%左右, 全年整体增速将在 12%左右。OEM 市场增速将继续维持高速增长,OEM 市场占比有望进一步提升。

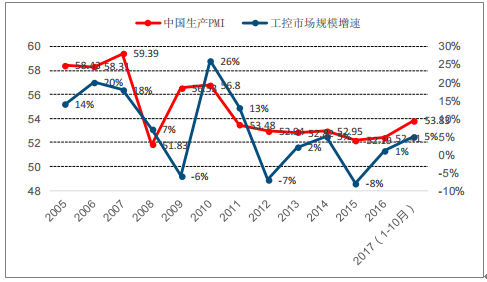

我国工控市场规模同比增长率

数据来源:公开资料整理

工控行业与 PMI 高度相关,周期约为 3 年,未来两年工控复苏无忧。从经济周期中我们可以看到,PMI、PPI 和工控增长存在较强的相关性和同步性。从历史经验来看,PMI 和 PPI 的周期约为 3 年,且 PMI 与工控行业周 期存在更高的相关性。由此,我们预计本轮工控复苏将至少持续至 2019 年三季度,未来两年工控行业仍将保 持快速增长。

PMI 与工控市场规模增速的同步性对比

数据来源:公开资料整理

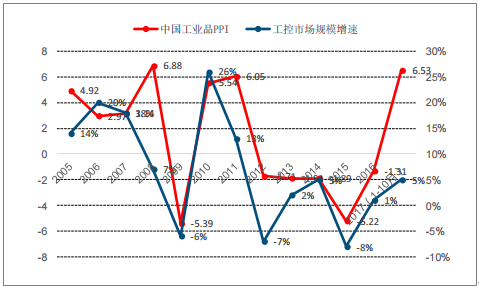

PPI 与工控市场规模增速的同步性对比

数据来源:公开资料整理

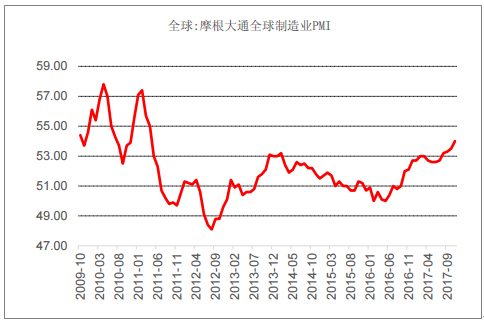

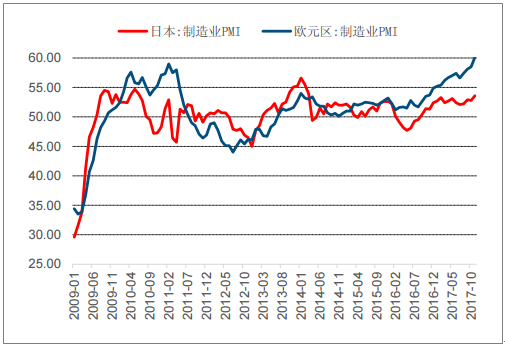

全球 PMI 和 PPI 持续向上,制造业景气度良好。PMI、PPI 和工控复苏具有高相关性,全球 PMI 指数自16 年三四季度以来持续好转,17 年 11 月达到 54.00,为 2014 年 3 月份以来的最高点。美国、欧盟、日本 PMI 指数 17 年以来稳定在 52 以上。我国 PMI 指数 10 月为 51.8,相对上月的 51.6 有所增长。

全球 PMI 自 16 年三四季度以来持续复苏

数据来源:公开资料整理

欧元区、日本 PMI 自 16 年下半年呈现回暖态势

数据来源:公开资料整理

美国 PMI 自 16 年四季度以来持续复苏

数据来源:公开资料整理

中国 PMI 持续复苏

数据来源:公开资料整理

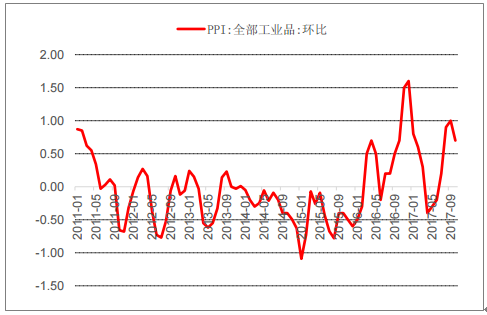

从 PPI 来看,10 月我国 PPI 当月同比为 6.9%,累计同比为 6.5%,环比增加 0.7%,在连续三个月的环比 下降之后有所回升。PMI 和 PPI 持续向上,反映制造业景气度良好。由此来看,全球和我国制造业持续复苏势 头不减。

PPI 当月同比及累计同比

数据来源:公开资料整理

全部工业品 PPI 环比(%)

数据来源:公开资料整理

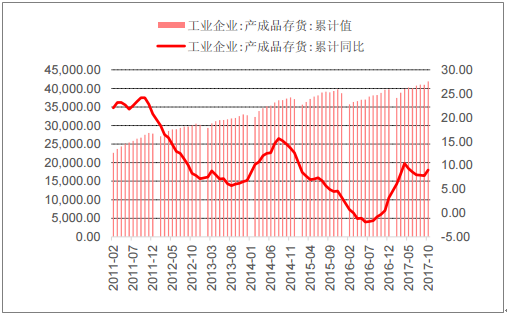

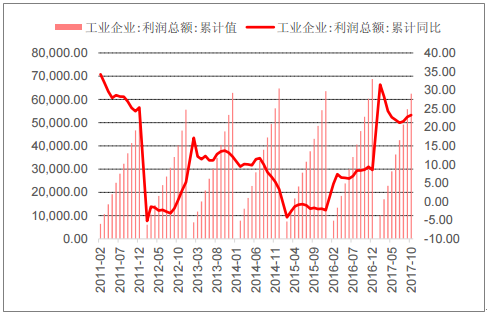

工业企业产成品库存增速有所回落,工业企业利润增速维持高位。10 月工业产成品累计库存 41,908.20 亿 元,同比增加 9.00%,增速连续 6 个月后提升。工业企业利润总额 10 月累计值为 62,450.80 亿元,累计同比增 加 23.3%,今年以来,工业企业利润累计增速虽逐月回落,但仍然维持在 21%以上的高位。 我们认为,当前工业需求端仍然较为强劲,但在库存回落时,企业并没有去进行产成品库存回补,这是比 较典型的库存周期回落期的特征。17 年三、四季度以及明年年初将大概率处于本轮朱格拉周期的第一轮库存周 期的回落期。

工业产成品库存情况(亿元/%)

数据来源:公开资料整理

工业企业利润总额(亿元/%)

数据来源:公开资料整理

全社会和工业用电量持续增加,宏观经济回暖。2016 年全社会用电量增速达到 5%,2017 年 1-10 月累计同 比增速达到 6.69%。其中,1-10 月轻工业用电量累计同比增速达到 7.42%,重工业用电量累计同比增加 5.29%, 自 16 年 7 月份以来继续持续回升,反映实际生产状况改善良好。全社会用电量增速提高,标志着宏观经济持续 回暖。

全社会用电量增速(%)

数据来源:公开资料整理

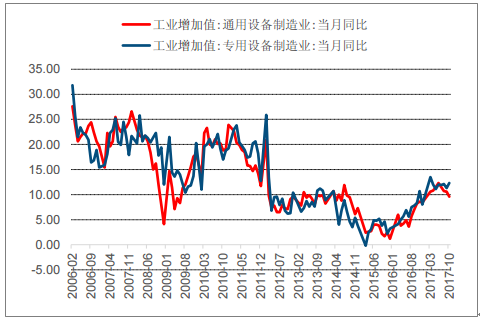

制造业固定资产投资完成额继续回暖,通用和专用设备增加值涨势不减。制造业固定资产完成额自 16 年 8 月起呈现回升态势,17 年 10 月累计同比达到 4.1%,连续 12 个月稳定在 3%以上,市场对工业固定资产投资信 心平稳提升。工业景气度回升。下游机床、纺织、房地产等行业的回暖以及 3C、锂电设备等新兴行业的刺激, 是新增固定资产投资的增加的主要因素。

通用设备和专用设备工业增加值同比增速持续上升,2015 年我国通用设备和专用设备工业增加值分别为 2.9% 和 3.4%,2016 年开始增速逐渐提升,去年全年分别增长 5.9%和 6.7%,今年 10 月分别增长 9.6%和 12.3%, 增长势头良好。

制造业固定资产投资完成额呈回升趋势

数据来源:公开资料整理

通用设备和专用设备增幅明显

数据来源:公开资料整理

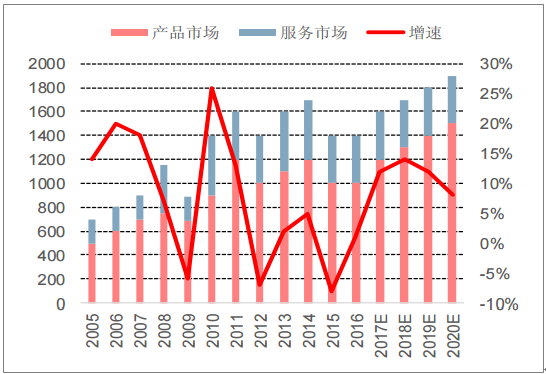

整体工控市场 18 年将达到 1360 亿以上,增速 14%。从整体工控市场来看,2016 年四季度起我国工控市场 开始回暖,17 年全年预计增长 12%左右,整体市场达到 1650 亿元,18 年预计增速 14%,整体市场规模将达到 1860 亿以上。

我国工控市场在 2008 年之前随宏观经济快速增长,2009-2015 年受经济增速波动震荡调整,2015 年市场下 滑达 8.1%。2016 年下半年起,受工业自动化进程加快以及固定资产投资加速等利好带动,工控市场迎来了复 苏回暖,一季度下降 5-6%,二季度增长 3-4%,三季度下降不到 1%,四季度增长 6-7%,全年增长约 1%,行 业规模共 1400 亿,其中产品市场约 1000 亿,服务市场约 400 亿。

中国工控行业市场规模

数据来源:公开资料整理

2017 年我国低压变频器市场将达到 225 亿元,同比增加 4.7%。预计到 2020 年,市场规模将达到 250 亿元。

我国低压变频器市场规模及同比增速

数据来源:公开资料整理

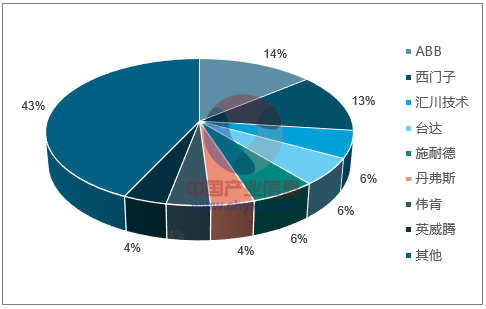

目前国内市场上的变频器厂家有 300 多家,其中 30 家左右占据了近 80%的市场份额。国内变频器市场外资 品牌先入为主迅速占领市场份额,在中国中高端变频器市场仍占主导地位。国产品牌汇川市占率为 6%,位列 第三位;英威腾为 4%,跻身前十大低压变频器厂商。变频器行业与国家经济周期紧密相关,在目前经济下行 的大环境下,进口替代的速率也将进一步加快。

2016 年低压变频器市场份额情况

数据来源:公开资料整理

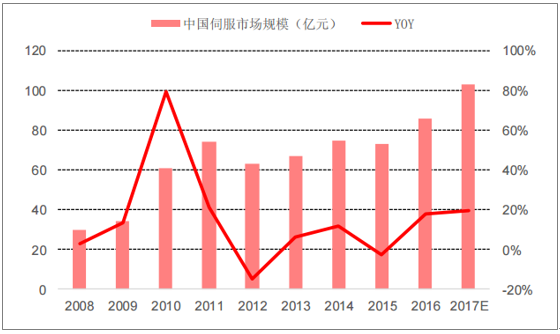

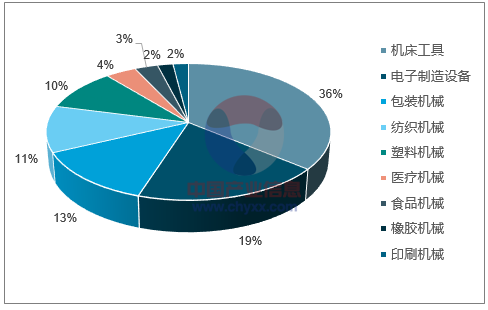

伺服电机主要应用于机床工具、电子制造设备、包装机械、纺织等行业。长期以来,国外品牌一直占据着 伺服系统的绝大部分市场份额。随着我国的制造业自动化水平不断提升,通用伺服市场规模从 2008 年 30 亿已 增长至 2016 年 86 亿,接近翻 3 倍。2017 年,通用伺服市场规模有望超 100 亿元,增长空 间巨大。

中国伺服市场规模

数据来源:公开资料整理

伺服系统市场的下游包括了机床、电子制造设备、包装、纺织、塑料机械等行业等,其中机床占比最大, 为 29.5%,其次为电子制造设备、包装机械、纺织机械、塑料机械等。据工控网统计,2011 年电子制造设备领 域伺服产品占比 7.8%,经过近五年高速增长,2016 年电子制造设备领域伺服行业占比已达到 19%。

未来几年从产品上看,伺服驱动器预计将保持 20%以上的市场增速;从应用行业看,机器人和电子制造设 备是需求增长最快的下游,增速有望保持 25%以上。机床、注塑机等大型设备的数控化,以及 食品包装机械等大消费相关设备,预计将保持 15%以上的增长,保证整体市场 15%左右的复合增速。

伺服下游应用行业占比

数据来源:公开资料整理

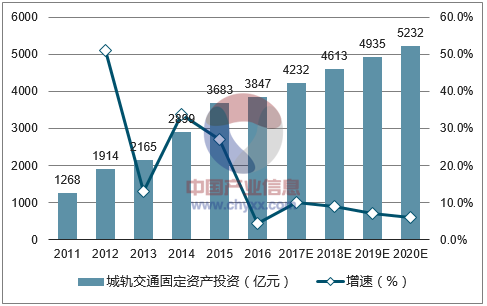

“十二五”期间,我国城轨地铁项目固定资产投资合计达 1.2 万亿,复合增速达 23.7%。随着获得城轨建设 审批的城市和项目不断增加,我们预计十三五期间,城轨固定资产投资将进一步增长,有望超过每年 4000 亿元。 2016 年 5 月发改委和交通运输部出台《交通基础设施重大工程建设三年行动计划》,指出 2016-2018 重点推进 103 个城市轨道交通项目前期工作,新建城轨 2000 公里以上,设计投资金额约为 1.6 万亿。2016 年,国家发改 委批复了南京、厦门、乌鲁木齐、包头、洛阳、绍兴、青岛、芜湖、西安等城市的轨道交通建设规划项目,项 目总投资超过 4000 亿元。2017 年以来,发改委批复了广州和长沙的轨道交通建设规划项目,项目总投资分别为 2196 亿元、840.13 亿元。

预计十三五期间城轨固定资产投资有望超过 4000 亿/年

数据来源:公开资料整理

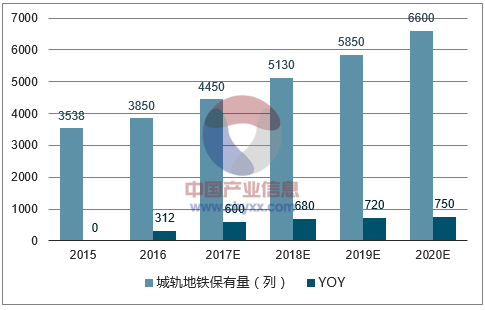

2016 年中车实现城轨车辆销售 4962 辆(合计约 620 列),同比增长 23.3%。2017H1 城轨 与城市基础设施业务收入 136 亿元,同比大幅增长 32.2%,毛利率提升 1.90pct。我们认为城轨地铁车辆已经开 启高增长,且未来增速有望加快。

预计 2017-2020 年,城轨车辆复合增速将超过 24%

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国工控行业市场研究分析及发展趋势预测报告

《2022-2028年中国工控行业市场研究分析及发展趋势预测报告》共十二章,包含2022-2028年工控行业前景及趋势预测,2022-2028年工控行业投资机会与风险防范,工控行业发展战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)