本年以来MLCC在被动器件中价格涨幅最高,市场关注度也最高。陶瓷电容器价格强势还源于三方面:1、上游核心原材料钯金属同比大幅上涨;2、下游需求极其旺盛,不仅三季度消费电子拉货旺季来临,汽车电子新增应用可观;3、日本大厂转产汽车电子,中低端订单大量转单国内。

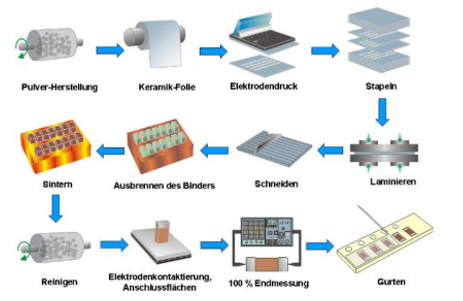

MLCC制造工艺

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国MLCC行业深度调研及投资战略研究报告》

一、陶瓷粉末及电极金属成本大幅提升

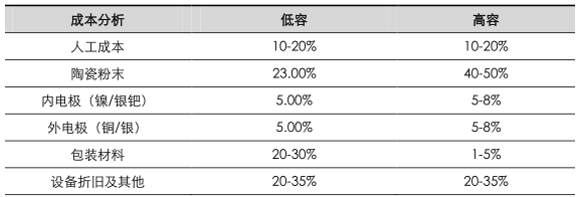

MLCC上游包括陶瓷粉末和电极材料,上游材料不仅成本占比高,且直接影响产品性能。

MLCC成本构成

数据来源:公开资料整理

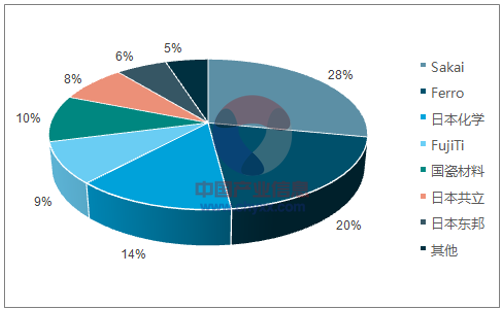

国内普通陶瓷粉末已实现自给自足,但特殊功能型粉末主要采购自美国 Ferro、日本Sakai、Kyoritsu等,日企份额超过 75%,其中Sakai 市占率超过 30%。

全球电子陶瓷粉末市场份额

数据来源:公开资料、智研咨询整理

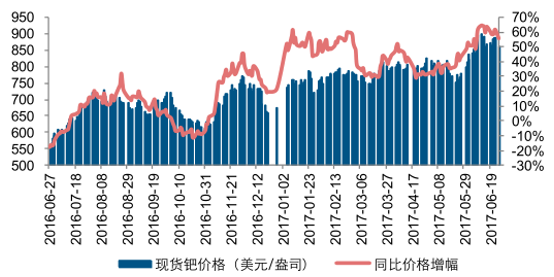

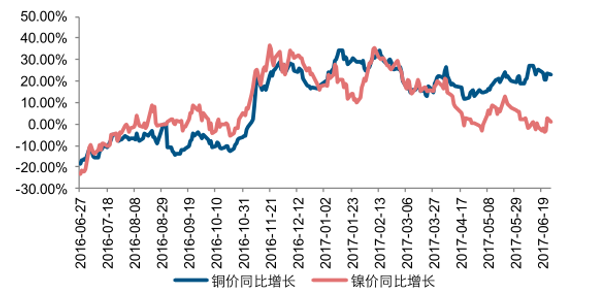

内外电极为稀有贵金属银-钯材料,价格相对昂贵且历史波动性较大,多层陶瓷电容器趋势下叠层增多将大幅加大钯材料用量,同时镍铜材料作为内电极可替代方案也受到重视。

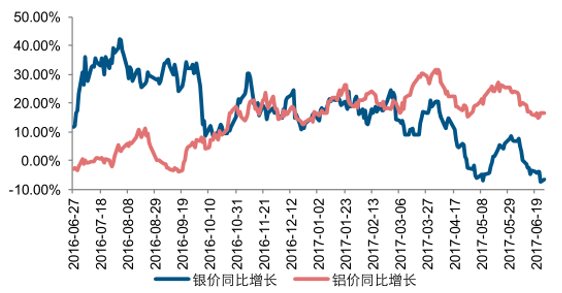

钯金属材料价格同比增长50%以上

数据来源:公开资料整理

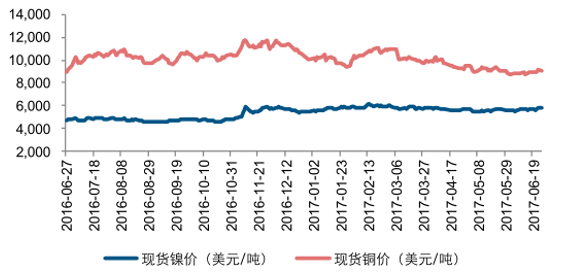

过去一年银铝原料现货价格走势

数据来源:公开资料整理

过去一年银铝材料价格同比增长

数据来源:公开资料整理

过去一年铜镍原料现货价格走势

数据来源:公开资料整理

过去一年内铜镍材料价格同比增长

数据来源:公开资料整理

上游材料整体上涨致使MLCC物料短缺,例如高容物料(0603/10UF/6.3V)采购价格较往常攀升 60%以上,而对于小批量采购的客户,提价近 100%。

二、iPhone备货旺季到来,短期需求激增

三季度通常是 iPhone 备货旺季,不仅基数大,相比于一般 4G 手机,单台 iPhone 的MLCC 用量也大得多。一部普通手机需要 300-400颗MLCC,一台iPhone7用量则超过700颗,且多为小尺寸。

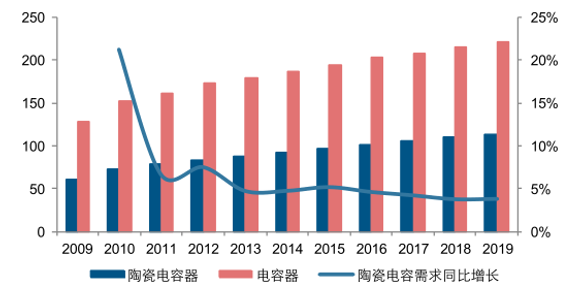

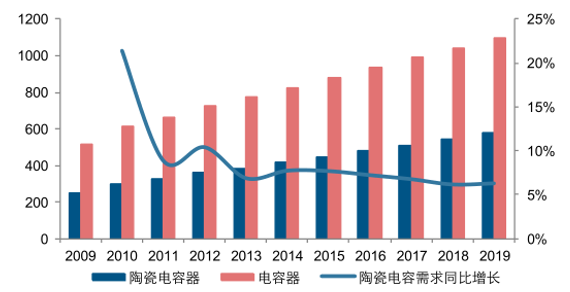

2009-2019 全球陶瓷电容器需求预测(单位:亿美元)

数据来源:公开资料整理

2009-2019 国内陶瓷电容器需求预测(单位:亿元)

数据来源:公开资料整理

自去年以来的元器件短缺提升了制造商对元器件储备的更大需求,为防止旺季材料短缺,企业提前下单储固料则加剧了短期需求,MLCC 价格水涨船高。

三、产能增长缓慢,日厂转产致订单转移

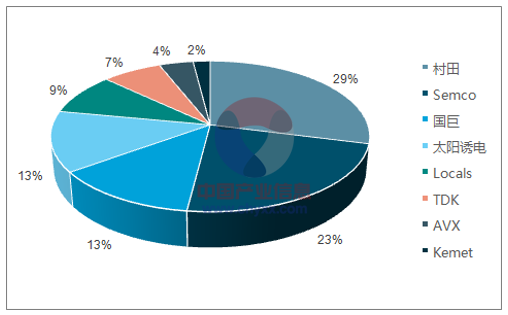

各类被动元器件品类中,MLCC 海外企业十分强势,以 Murata、Semco、TDK、太阳诱电、国巨电子等企业为首,凭借陶瓷粉体材料和高端大容量技术优势,占据大部分市场份额,其中日企合计份额超过 60%。

近年以来,MLCC 价格下跌较快,产品平均售价每年下跌 5%-8%,毛利率持续下降,大厂扩产意愿不强烈。村田、太阳诱电、TDK 及三星产能调整下,全球产能增长保持个位数,其中 SEMCO 因 Note 7 爆炸事件延迟新产能落地进度,在供应商如此谨慎的扩产进度下,未来3-4年内也很难看到价格反转向下。而全球MLCC总需求则保持5%-10%的增速,因此供需两端失衡亦是本轮价格驱动力之一。

全球MLCC大厂市占率情况

数据来源:公开资料、智研咨询整理

随着智能家居和汽车电子需求逐步打开,智能手机 MLCC 产能被分流。车规级 MLCC对抗压、温度系数等指标要求严苛,相比于手机,单台被动元器件平均用量超过 5000颗。且单位材料的 MLCC 产能低于智能手机,属于 MLCC 中高端品类。

因此日厂大量向高端微型、大容量产品转移,转产车规级产品,例如 TDK、村田和太阳诱电已逐步停产大尺寸中高容 X5R(X7R)MLCC,三大厂约 10%的订单有望向台湾和内地企业转移,二季度国内 MLCC 产线产能利用率普遍突破 90%。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国MLCC行业市场深度评估及投资机会预测报告

《2025-2031年中国MLCC行业市场深度评估及投资机会预测报告》共十三章,包含2025-2031年MLCC行业投资机会与风险防范,MLCC行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国MLCC行业市场规模、应用领域及竞争格局分析:通信消费电子主导MLCC需求,汽车智能化电气化推动市场新增长[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2023年中国MLCC行业全景速览:日韩主导高端市场,国产化持续推进[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2020年中国片式多层陶瓷电容器(MLCC)行业市场规模及进出口情况分析:行业规模逐步扩大[图]](http://img.chyxx.com/2021/05/20210526135520.jpg?x-oss-process=style/w320)