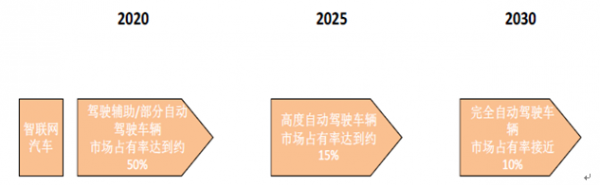

2030年基本建成智能网联汽车产业链与智慧交通体系,高度自动驾驶及完全自动驾驶新车装备率达80%。根据《节能与新能源汽车技术路线图》规划,2020年将初步形成智能网联汽车自主创新体系,并且启动智慧城市相关建设。驾驶辅助/部分自动驾驶车辆市场占有率将达到50%左右;到2025年,高度自动驾驶车辆市场份额将达到约15%;到2030年,基本建成智能网联汽车产业链与智慧交通体系,高度自动驾驶和完全自动驾驶新车装备率达80%,其中完全自动驾驶车辆市场份额接近10%。

智能网联汽车阶段目标

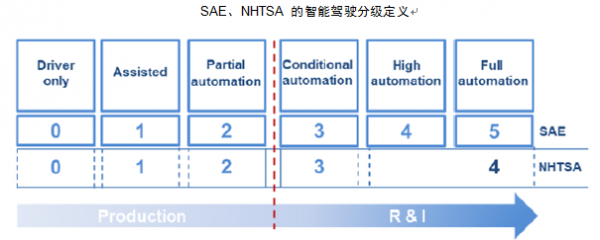

智能驾驶按照汽车控制权及安全责任分配可分为不同级别。不同组织的分级标准各有不同:美国高速研究所(BASt)、美国国家公路交通安全管理局(NHTSA)、国际自动机械工程师学会(SAE)的标准大体相同,具体级别稍有差别。其中SAE分级最详细,将无人驾驶技术分为0到5级,分别对应完全手动驾驶、辅助驾驶、部分模块自动化、特定条件下自动化、高度自动化以及全自动化的无人驾驶。而NHTSA将高度自动化和全自动化的无人驾驶都归类为4级。0-2级仍以手动驾驶为主,需要驾驶员观测周边驾驶环境;3级及以后则为智能驾驶系统观测周边环境。

SAE、NHTSA 的智能驾驶分级定义

相关报告:智研咨询发布的《2016-2022年中国智能驾驶市场运行态势及投资战略研究报告》

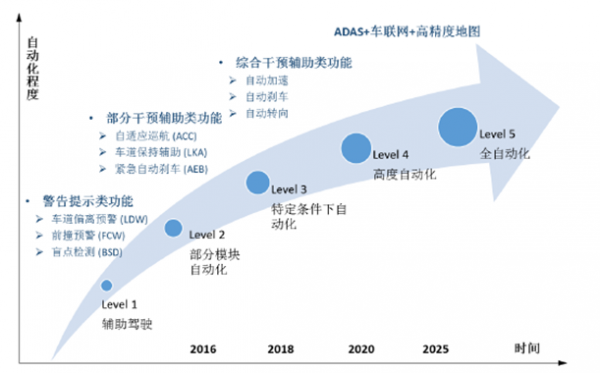

汽车行业当前处于1-2级,预计2020-2025年可实现完全自动驾驶汽车量产。目前1级和2级辅助驾驶已经成熟量产,包括1级警告提示类功能车道偏离预警LDW、前撞预警FCW、盲点检测BSD、交通标志识别TSR等,以及2级干预辅助类功能自适应巡航ACC、车道保持辅助LKA、紧急自动刹车AEB、智能远光灯IHC、自动泊车AP等。3级综合功能自动驾驶已有充分技术储备,如丰田的公路自动驾驶辅助AHAC,特斯拉的自动巡航Autopilot,以及通用的Super Cruise,预计2018-2020年实现量产。高度自动驾驶已经进入试验车阶段,预计2020年可达量产水平。最终完全自动驾驶预计将于2025年实现。

智能驾驶分级实现

智能驾驶将进入高速发展期,差异化竞争、外部科技公司进入同时推动。我国智能驾驶发展较快,主要受益于1)整车竞争加剧,增加智能配置实现差异化竞争。2010年之后,中国汽车销量进入平稳增长期,年复合增长5-8%,整车行业竞争加剧。智能驾驶技术的360环视、车道偏离、自动刹车、自适应巡航、内嵌行车记录仪等能够大幅提升驾驶体验和乐趣,并且提升汽车科技感,成为整车厂实现差异化竞争的主要方式;2)以特斯拉为代表的外部科技公司抢滩智能驾驶,通过将通信技术、电子技术、互联网技术应用于汽车工业,带来了巨大的冲击,不断刷新消费者对汽车的期待。特斯拉自动驾驶版本已于2015年底装配量产车,中资科技公司如蔚来汽车、和谐富腾、乐视汽车等预计将在2017-2018年投放量产产品。

典型车型拥有的智能驾驶配置

外延并购是零部件企业转型升级的主要途径,尤其海外并购。目前中国大部分零部件企业的经验和优势集中在传统汽车零部件方面。智能驾驶作为最近几年高速发展的新兴领域,外延并购成为零部件企业转型升级的主要途径。尤其凭借过去十五年中国汽车市场快速发展的原始积累,以及国内资本市场的支持,预计海外并购将持续增加。

最近两年海外零部件巨头在智能驾驶方面的并购整合

公司 | 时间 | 标的公司 | 金额 | 参与方式 | 业务 |

德尔福 | 2014 | Ottomatika | 3200 万美元 | 收购100% 股权 | 自动驾驶软件 |

2016.8 | Mobileye | 数亿美元 | 联合投资 | 全自动驾驶解决方案 | |

大陆 | 2015.6 | Elektrobit Automotive | 6.8 亿美元 | 收购汽车业务 | 高级驾驶员辅助系统、信息娱乐系统和自动驾驶系统等 |

通用 | 2016.3 | Cruise Automation | 可能超过10 亿美元 | 收购100% 股权 | 自动驾驶技术 |

日本电装 | 2016.9 | 富士通天 | 未透露 | 增持股份至51% | 雷达系统制造与无人驾驶系统研发 |

法雷奥 | 2015.3 | mobileye | 未透露 | 合作 | 共同研发驾驶辅助技术 |

奥托立夫 | 2015.7 | MACOM | 1 亿美元 | 收购汽车业务 | 汽车业务和MACOM 的无线电频率、天线产品(硬件和软件)等领域的技术或知识产权 |

2015-2016 年零部件上市公司主要资本运作统计表

公司 | 融资规模(亿元) | 发行底价(元) | 增发主要用途 | 增发进度 |

兴民智通 | 21.7 | - | 认购九五智驾59.03%股份,以及用于车载终端T-Box 自动化生产及数据运营服务项目等车联网项目 | 董事会预案 |

均胜电子 | 83.2 | 29.85 | 合并KSS、对KSS 增资、收购TS 道恩的汽车信息板块业务、补充上市公司流动资金 | 证监会审核通过 |

亚太股份 | 19.0 | 16.32 | 年产15 万套新能源汽车轮毂电机驱动底盘模块技术改造项目、年产100 万套汽车制动系统电子控制模块技术改造项目、年产15 万套智能网联汽车主动安全模块技术改造项目、亚太(上海)汽车底盘技术中心建设项目 | 证监会核准 |

拓普集团 | 24.0 | 20.86 | 汽车智能刹车系统项目及汽车电子真空泵项目 | 反馈意见已回复 |

宁波高发 | 8.8 | 31.99 | 收购宁波市鄞州雪利曼电子仪表有限公司80%的股权和宁波市鄞州雪利曼软件有限公司35.55%的股权、汽车电子换挡系统项目、汽车CAN 总线控制系统项目、汽车虚拟仪表项目、城市公交车联网平台项目以及补充流动资金 | 收到证监会反馈意见 |

索菱股份 | 5.1 | 26.42 | 支付购买三旗通信100%股权和英卡科技100%股权中以发行股份支付的部分 | 收到证监会反馈意见 |

智能驾驶仍处于主题投资阶段,尚未到业绩爆发期。当前智能驾驶技术仍处于Level 1-2的辅助阶段,半自动、全自动的智能驾驶技术尚处于研发阶段,国内外厂商短期内均无法推出成熟的自动驾驶产品。我们认为,目前智能驾驶好比2012年前后的新能源汽车,前景广阔,政策支持,但受制于技术进步,未进入业绩爆发期,仍处于主题投资阶段。

2016 年上半年各企业汽车电子业务的收入、盈利占比

公司 | 汽车电子/智能驾驶业务 | 汽车电子收入占比 | 汽车电子毛利润占比 |

索菱股份 | 智能化车载信息终端 | 25.31% | 26.85% |

兴民智通 | 车用无线及集成产品 | 11.80% | 33.18% |

均胜电子 | 汽车电子产品(主要为德国普瑞) | 72.72% | 70.88% |

亚太股份 | ABS 等汽车电子产品 | 4.21% | 3.07% |

拓普集团 | 智能电子刹车系统 | 3.01% | 4.55% |

宁波高发 | 电子油门踏板、电磁风扇离合器 | 16.87% | 15.69% |

智能驾驶分为三层金字塔供应链格局。1)顶端的OEM和科技型造车企业,传统车企仍然掌握汽车生产资质和整车控制集成的核心竞争力,科技型公司则凭借在人工智能、人机交互方面的优势抢占一部分市场份额;2)ADAS供应商利用掌握的感知识别算法等为车企和科技型公司提供ADAS系统解决方案;3)底层零部件供应商,如雷达、摄像头、芯片、电子刹车等。从塔顶至塔底,行业资金/技术门槛逐渐降低,对投资的资金规模要求也在下降。

未来智能驾驶的三层金字塔供应链格局

系统集成由海外巨头垄断,本土企业在细分部件领域存在机会。智能驾驶包括系统集成、相关部件以及数据采集等服务。系统集成需要巨额的研发投入,技术积累;而某个细分部件的研发难度和资本投入相对较小。目前ADAS系统集成商由全球五大零部件龙头垄断。考虑技术积累、资本实力、竞争格局等因素,我国本土汽车企业机会更多在底层零部件,通过专注某个部件实现技术突破,并且最终实现进口替代,成为细分市场龙头。

国际领先的ADAS 系统集成商

企业 | 国家 | 行业地位 | 主要产品 | 主要客户 |

博世 | 德国 | 德国最大的工业企业之一,全球最大的汽车零部件供应商。 | FCW、LDW、LKA、AEB、ACC、TSR、IHC、PDS、BSD、AP、BMS | 奔驰、宝马、奥迪、沃尔沃、雪铁龙、北汽、江淮、吉利等 |

大陆 | 德国 | 德国运输行业制造商,全球五大汽车零部件供应商之一 | LDW、ACC、BSD、AEB、IHC、TSR | 奔驰、宝马、通用、丰田、本田、雷诺、保时捷、上汽等 |

德尔福 | 美国 | 全球领先的汽车电子技术供应商 | LDW、FCW、LKA、AEB、ACC、AP、SVC | 宝马、奥迪、沃尔沃、福特、一汽、上汽 |

电装 | 日本 | 全球顶级汽车零部件及系统供应商 | LDW、FCW、LKA、AEB、ACC、DSM、PDS | 丰田等 |

Autoliv | 瑞典 | 全球领先的汽车电子安全系统供应商 | LDW、FCW、BSD、LKA、AEB、ACC、PDS、NVS | 通用、福特、日产、现代、大众、奔驰、宝马、本田等 |

部分中国上市公司在部件上的重点研发领域

公司 | 重点研发领域 |

四维图新 | 车载芯片 |

拓普集团 | 智能刹车系统IBS、电子真空泵 |

索菱股份 | 车载智能系统CID |

宁波高发 | CAN 总线控制系统、虚拟仪表、行驶记录仪、数字式汽车传感器 |

兴民智通 | 智能娱乐系统-DDBOX、智能行车系统-多功能后视镜、智能用车系统-驾宝盒子 |

盛路通信 | 夜间驾驶辅助系统、车道偏移提醒系统、盲区检测系统 |

万安科技 | 电子制动产品 |

亚太股份 | 轮毂电机 |

中鼎股份 | 电动转向设备 |

智能驾驶的数据涉及国家、社会安全,本土企业是唯一选择。智能驾驶车辆安装有大量的GPS、传感器等,智能驾驶服务提供商能够实时掌握出行人员大量隐私数据,包括位置信息、车内消费、影音娱乐等。通过对这些大数据的处理,相关企业可以破解消费者个人身份、行为习惯,然后进行商业盈利,但也同时存在数据泄露从而对出行人员产生人身、财产安全的隐患。此外,智能驾驶汽车本质是由计算机系统控制车身驾驶,存在系统被黑客破解,导致失控的威胁。我们认为,智能驾驶中的数据涉及国家和社会安全,政府更愿意相关数据掌握在本土企业手中,本土车联网、地图企业存在竞争优势。

本土企业在数据领域的业务布局(车联网、地图等)

类别 | 公司 | 公司情况 |

车联网 | 索菱股份 | 收购三旗通信(车载无线终端)、英卡科技(车联网平台) |

大唐电信 | 或参与LTE-V 标准制定 | |

高鸿股份 | 或参与LTE-V 标准制定 | |

永鼎股份 | 入股申华控股(车联网) | |

国脉科技 | 构建“国脉物联网大数据运营平台”、前装T-box,车联网 | |

得润电子 | 收购Meta(车联网),与凹凸租车战略合作 | |

宁波高发 | CAN 总线技术+T-box | |

兴民智通 | 收购Intest(车联网)、九五智驾、远特科技,参股广联赛讯等 | |

千方科技 | 与乐视、博大网通合作车联网 | |

盛路通信 | 收购合正电子、点滴互联科技(车联网),布局智慧交通,增发投向城市综合交通信息服务 | |

东软集团 | 战略携手四维图新,布局地图导航,自有T-box,增发投向汽车智能化产品与驾驶行为分析数据服务等 | |

高新兴 | 与中兴通讯(车联网LTE-V)完成股权交割 | |

荣之联 | 定增10 亿元,其中4.4 亿元投向车联网业务 | |

威帝股份 | 公司年报中发展战略明确提及开发车联网云总线系统,有望年内完成产品的开发和测试 | |

鸿利智汇 | 参股迪纳科技(汽车共享),与九派资本、天盛云鼎、东方云鼎共同成立车联网产业基金 | |

长信科技 | 智能汽车显示,参股智行畅联(智能后视镜),成立长信智控(车联网) | |

地图 | 四维图新 | 高精度地图,收购图为先(地图)、和骊安(车联网)、杰发科技(芯片),与蔚来汽车、威马汽车合作 |

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国智能驾驶行业市场研究分析及发展前景分析报告

《2025-2031年中国智能驾驶行业市场研究分析及发展前景分析报告》共十三章,包含中国智能驾驶行业重点企业竞争情况分析,中国智能驾驶行业发展机遇与趋势研究分析,智能驾驶行业投资策略建议分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2024年中国智能驾驶行业政策汇总、装车率、重点企业经营情况及发展趋势:智能化服务不断创新,智能驾驶成为汽车重要发展方向[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2023年中国智能驾驶行业发展格局及重点企业分析:企业积极加码智驾研发,智能驾驶赛道火热 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2023年中国智能驾驶行业发展环境(PEST)分析:政策不断利好,市场竞争激烈[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)