一、基本情况

电极箔是决定铝电解电容器的关键性基础材料。铝电解电容器是由阳极铝箔、浸以饱和电解质糊体的纸张、阴极铝箔重迭卷绕,用铝壳和胶盖密闭起来而成的电容器。电极箔的性能决定铝电解电容器的关键技术指标,如容量、漏电流、损耗、寿命、可靠性、体积大小等。电极箔是铝电解电容器中技术含量和附加值最高的材料,高质量的电极箔造就高性能的铝电解电容器。日本电极箔生产厂商较为集中,在中高端市场具有较明显的竞争优势,并形成了日本JCC、日本NCC等行业巨头企业;中国作为电子产品的新兴市场,对铝电解电容器以及电极箔的需求呈现稳定增长的趋势,逐步形成了以东阳光、新疆众和、海星股份等公司为代表的在国际市场上具有一定竞争优势的企业。

三家企业基本情况

二、营收规模

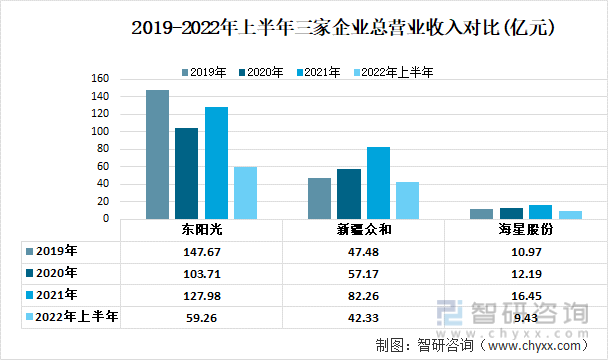

从2019年-2022年上半年东阳光、新疆众和和海星股份三家企业的总营业收入来看,新疆众和和海星股份都呈逐年增长的态势,东阳光则在2020年出现总营业收入大幅下降的现象,从2019年的147.67亿元下降到2020年的103.71亿元,下降幅度达到29.77%。东阳光为三家企业中总营业收入最高的,每年均超过新疆众和与海星股份之和。

2019-2022年上半年三家企业总营业收入对比(亿元)

资料来源:公司年报、智研咨询整理

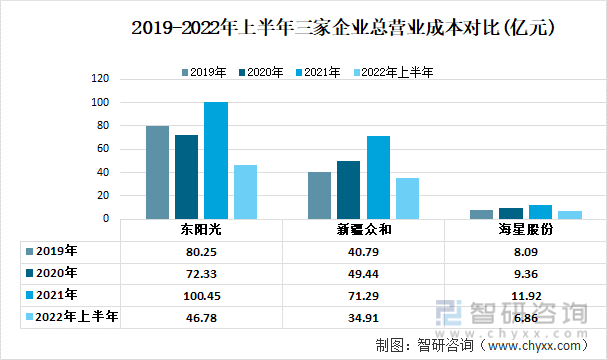

东阳光依旧是三家企业中总营业成本最高的企业,东阳光在2020年出现总运营成本下降,而新疆众和和海星股份的总营业成本呈现逐年递增的趋势。2022年上半年东阳光的总营业成本为46.78亿元,高于新疆众和和海星股份总和。

2019-2022年上半年三家企业总营业成本对比(亿元)

资料来源:公司年报、智研咨询整理

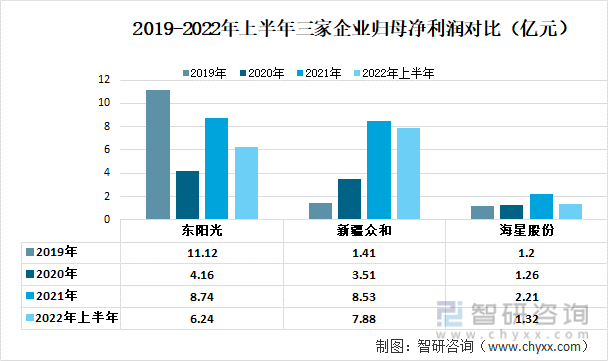

从三家企业归母净利润来看,东阳光在2020年的净利润出现大幅下滑,从2019年的11.12亿元下降到4.16亿元,下降幅度达到62.59%。新疆众和在2021年实现8.53亿归母净利润,对比其余两家企业利润增长幅度最大,达到142.4%。海星股份的归母净利润则保持稳定上升。

2019-2022年上半年三家企业归母净利润对比(亿元)

资料来源:公司年报、智研咨询整理

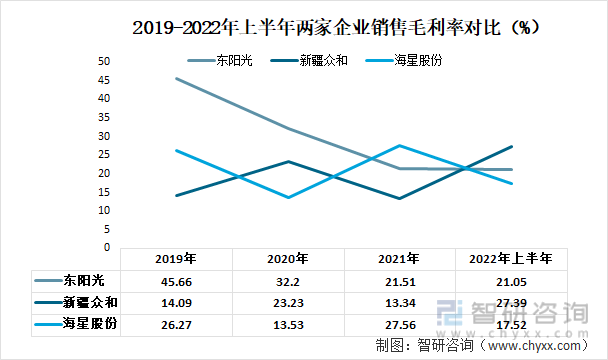

2019年东阳光的销售毛利率达到45.66%为三家企业最高,而后出现连年下滑,表明东阳光的盈利能力出现一定程度的下降。而新疆众和和海星股份的销售毛利率接近,都维持在20%上下,基本稳定。

2019-2022年上半年两家企业销售毛利率对比(%)

资料来源:公司年报、智研咨询整理

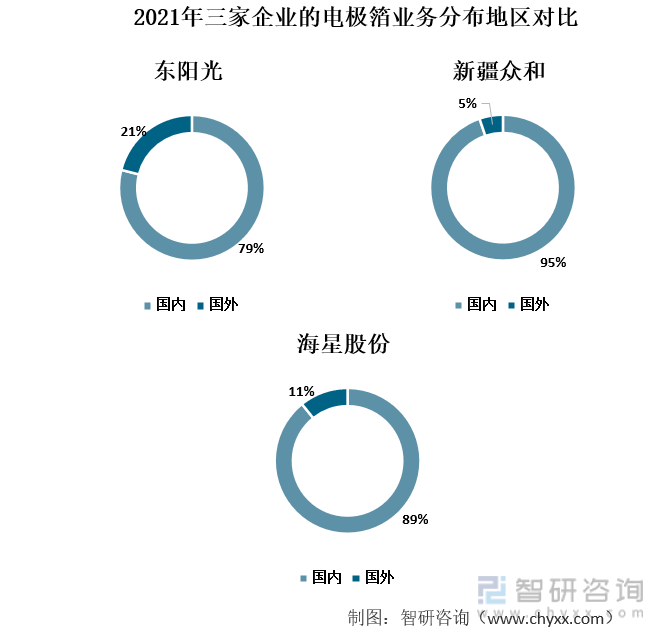

从销售区域来看,2021年三家企业生产产品主要销售市场均为国内,其中东阳光的海外销售占比较大达到21%,新疆众和的海外销售占比最低为5%。

2021年三家企业的电极箔业务分布地区对比

资料来源:公司年报、智研咨询整理

三、业务经营情况

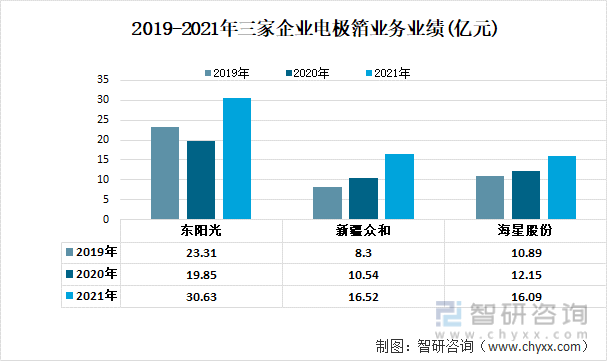

电极箔业务为三家企业主营业务,新疆众和和海星股份的电极箔业务业绩在2019年-2021年逐年稳步上升,而东阳光在2020年出现小幅下降,并在2021年迅速增长,电极箔业绩达到30.63亿元。

2019-2021年三家企业电极箔业务业绩(亿元)

资料来源:公司年报、智研咨询整理

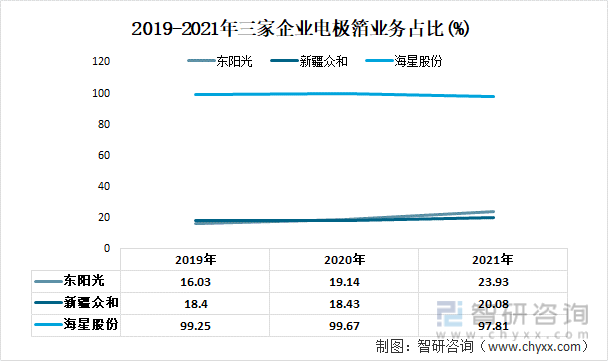

三家企业中,海星股份的电极箔业务占比最高,三年以来均在97%以上。而东阳光和新疆众和由于业务范围较为广泛,电极箔业务占比较小且接近,均保持在20%左右。

2019-2021年三家企业电极箔业务占比(%)

资料来源:公司年报、智研咨询整理

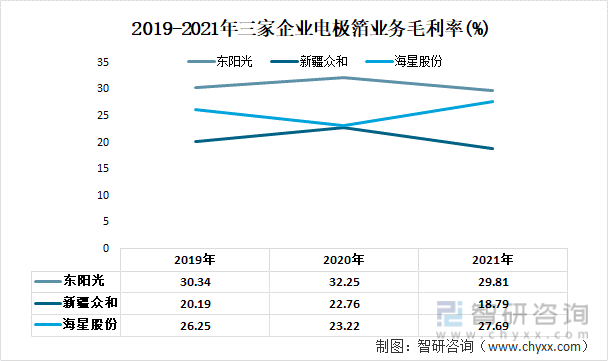

三家企业中,东阳光的电极箔业务实现的毛利率最高,在2019年和2020年均超过30%,2021年毛利率为29.81%。新疆众和毛利率为18.79%、海星股份毛利率为27.69%。

2019-2021年三家企业电极箔业务毛利率(%)

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《中国电极箔行业发展现状调查及市场分析预测报告》

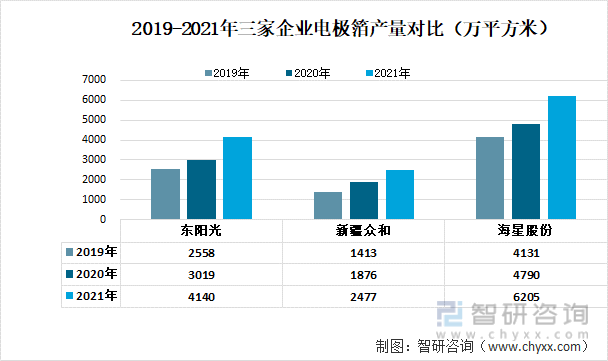

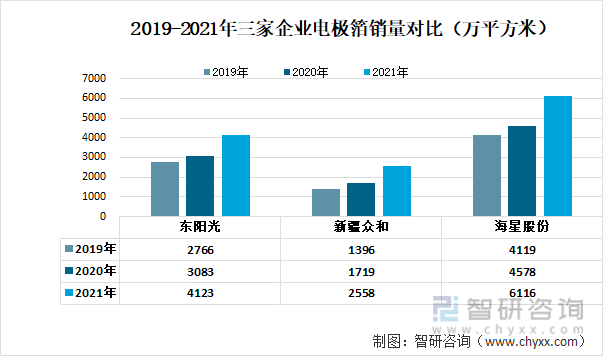

从电极箔产品的产销量来看,2021年海星股份的电极箔产量为6205亿平方米,销量为6116亿平方米;东阳光的电极箔产量为4140亿平方米,销量为4123亿平方米;新疆众和产量为2477亿平方米,产量为2558亿平方米。海星股份的电极箔产销量远高于东阳光和新疆众和。

2019-2021年三家企业电极箔产量对比(万平方米)

资料来源:公司年报、智研咨询整理

2019-2021年三家企业电极箔销量对比(万平方米)

资料来源:公司年报、智研咨询整理

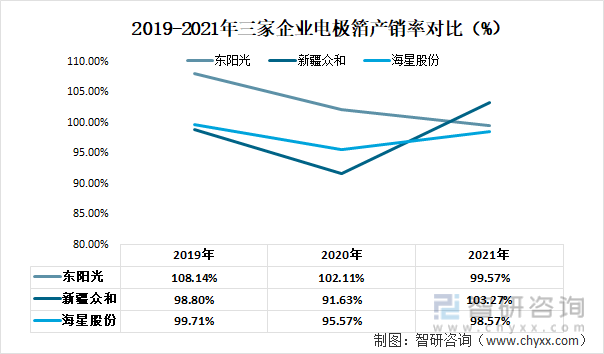

从三家企业的电极箔产销率来看,东阳光的产销率逐年下降,从2019年的108.14%下降到了2021年的99.57%;新疆众和的产销率在2021年超过100%,达到103.27%,而海星股份在2021年产销率为98.57%。

2019-2021年三家企业啤酒产销率对比(%)

资料来源:公司年报、智研咨询整理

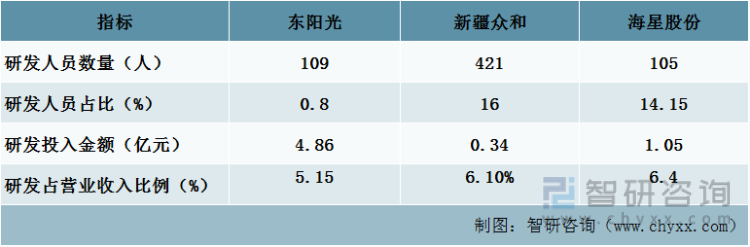

四、研发投入

电极箔的研究开发需要投入大量的人力物力,从三家企业的研发投入来看,东阳光的研发投入金额最大达到了4.86亿元;新疆众和的研发人员数量最多,达到421人;海星股份的研发费用占营业收入比例最高,达到6.4%。

2021年三家企业研发实力分析

五、结论

在电极箔行业中,营收情况体现了公司整体的经营概况;盈利能力反映了公司的获取利润的能力;业务布局可以体现公司产业链的完整度以及生产布局情况;研发投入情况一定程度上决定以及体现了电极箔的研发能力值。东阳光的营收情况和业务布局优于新疆众和和海星股份,海星的科研能力则为三者最最优。

三家企业主要指标对比

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国电极箔行业发展现状调查及市场分析预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国电极箔行业发展现状调查及市场分析预测报告

《2026-2032年中国电极箔行业发展现状调查及市场分析预测报告》共十五章,包含2025年中国铝电解电容器行业运营态势分析,2026-2032年中国电极箔行业发展趋势预测分析,2026-2032年中国电极箔行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询