一、基本情况对比

杀菌剂又称杀生剂、杀菌灭藻剂、杀微生物剂等,通常是指能有效地控制或杀死水系统中的微生物——细菌、真菌和藻类的化学制剂。在国际上,通常是作为防治各类病原微生物的药剂的总称。

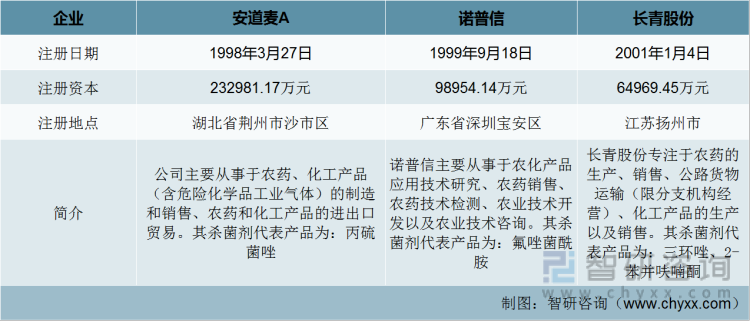

杀菌剂行业中,上市企业主要有安道麦A、诺普信、长青股份。安道麦A是全球拥有最广泛且多元化原药产品的企业之一,研发实力雄厚,生产设施与制剂工艺走在世界前列;安道麦A主要从事于农药、化工产品(含危险化学品工业气体)的制造和销售、农药和化工产品的进出口贸易。公司对于主要原材料的采购模式采用多渠道采购,公司的销售方式采用直销和经销的相结合的模式,且以经销模式为主。

诺普信是一家研发、生产、销售环境友好农药制剂和植物营养等农业投入品的国家高新技术企业、行业龙头,长期扎根农村,专注农业,服务农民,为合作者提供高技术高价值农产品和专业化农业综合服务公司。诺普信主要从事于农化产品应用技术研究、农药销售、农药技术检测、农业技术开发以及农业技术咨询。对于主要原材料采购采用市场化采购模式,销售模式为自营。

长青股份专注于农药的生产、销售、公路货物运输(限分支机构经营)、化工产品的生产以及销售。公司的主要原材料采购模式为根据生产计划、原材料市场价格和库存情况进行多渠道采购,公司的销售模式为境内销售与出口销售相结合的模式。

安道麦Avs诺普信vs长青股份基本情况对比

二、经营情况对比

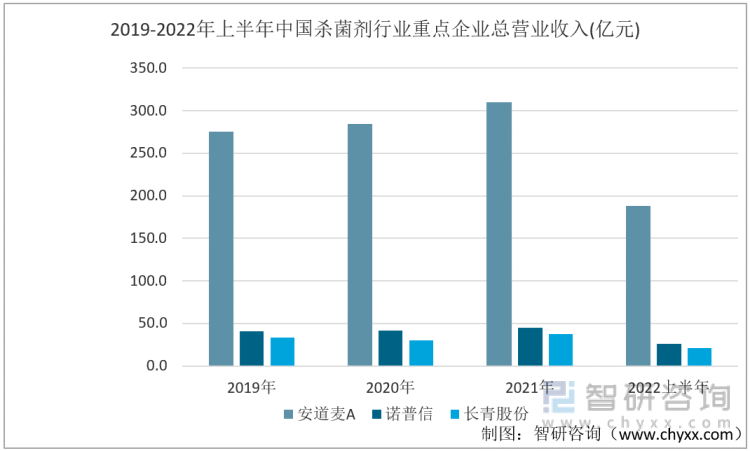

从2019-2021年总营业情况看,安道麦A、诺普信的营业收入都在稳步上升。而长青股份2020年的营业收入相比上一年有所下降,原因在于受疫情影响,其核心产品推广进度不及预期,影响公司的业绩,造成业绩下降,但从近年来趋势看出,长青股份的总营业收入还是呈现上升趋势。其中,安道麦A的总营业收入远远高于诺普信和长青股份。在度过2020疫情较为严重的时期后,2021年各自总营业收入涨幅分别为9.1%、8.9%以及25.1%,长青股份的总营业收入从2020年的30.1亿上涨到37.6亿,实现了较大涨幅,原因在于:长青股份与多家跨国农药公司以及国内大型农药贸易公司建立了稳定良好的合作关系,如与先正达公司合作多年并多次被授予HSE进步奖,后续逐步成为纽发姆、拜耳、陶氏、杜邦等其他国际农药大型企业的供应商,销量明显上涨,推动公司业绩的上涨。

2019-2022年上半年中国杀菌剂行业重点企业总营业收入(亿元)

资料来源:企业年报、智研咨询整理

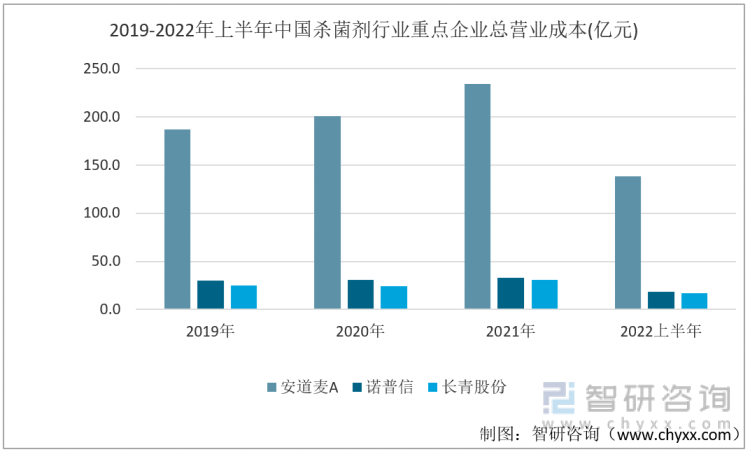

由于化工原料价格迅速上涨,以及人工成本的上升,2019到2021年中国杀菌剂行业重点企业总营业成本呈现上升趋势,2021年安道麦A、诺普信、长青股份各自总营业成本涨幅分别为:16.6%、6.6%、26.3%。长青股份的总营业成本从2020年的24.5亿上涨到31.1亿,实现了较大涨幅。究其原因:上游原料价格上涨以及物流成本大幅上涨。安道麦A以及诺普信2021年的总营业成本分别为234.1亿元、32.8亿元,从量来看,安道麦A的营业成本远高于其他两个企业。

2019-2022年上半年中国杀菌剂行业重点企业总营业成本(亿元)

资料来源:企业年报、智研咨询整理

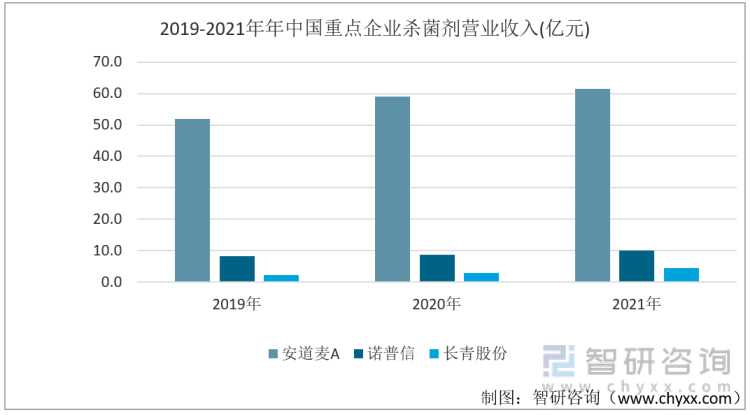

从2019-2021年三家企业的杀菌剂营业收入来看,安道麦A的杀菌剂营业收入始终高于其他三个企业。安道麦A、诺普信、以及长青股份的杀菌剂收入呈逐年增长趋势,2021年安道麦A的杀菌剂营业收入达到58.9亿元,增长幅度为4.1%;2021年诺普信的杀菌剂营业收入达到10.1亿元,增长幅度为15.4%;2021年长青股份的杀菌剂营业收入为4.6亿元,增长幅度为49.9%。其中长青股份虽然杀菌剂营业收入最少,但是涨幅最快,达到了49.9%的涨幅度。

2019-2021年年中国重点企业杀菌剂营业收入(亿元)

资料来源:企业年报、智研咨询整理

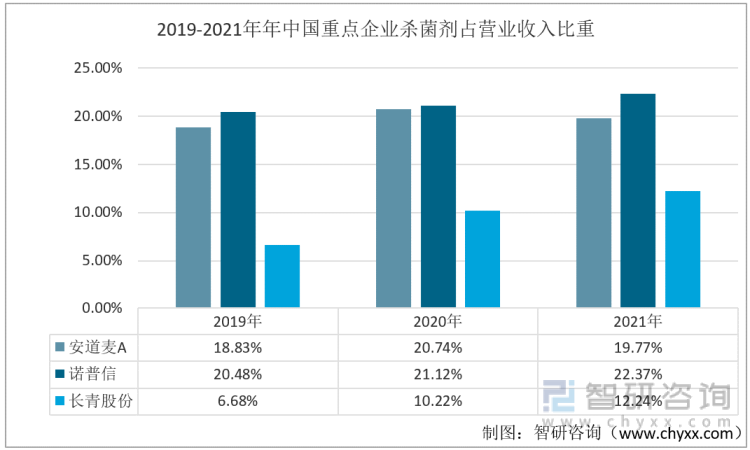

从杀菌剂占总营业收入的比重来看,2019-2021年安道麦A的杀菌剂营业收入占总营业收入的比重区间为18.83%-20.74%,在2021年下滑了近0.97个百分点;2019-2022年诺普信的杀菌剂营业收入占总营业收入的比重区间为20.48%-22.37%,且杀菌剂营业收入占总营业收入比重呈逐年上涨趋势,在2021年上涨了近1.25个百分点;2019-2021年长青股份的杀菌剂营业收入占总营业收入的比重区间为6.68%-12.24%,近年来,该比重呈现上涨的趋势。由比重大小来看,杀菌剂业务都是这三家公司的重要业务,是营业收入的重要来源。

2019-2021年年中国重点企业杀菌剂占营业收入比重

资料来源:企业年报、智研咨询整理

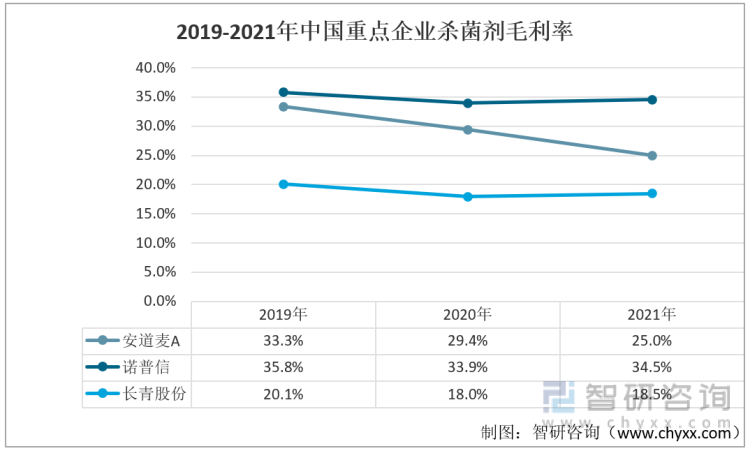

对比三家企业的杀菌剂毛利率情况,2019-2021年安道麦A的杀菌剂毛利率始终高于长青股份,但是其毛利率整体呈下滑趋势,因为受到市场竞争的影响导致其毛利率不断的下滑,2021年安道麦A的杀菌剂毛利率为25.0%,相比2019下滑了8.3个百分点,下滑幅度较大;2019-2021年诺普信的杀菌剂毛利率在受到2020疫情的影响,当年的毛利率下降,当疫情防控工作常态化后,到2021年上升到34.5%,且诺普信的杀菌剂毛利率水平始终高于其两家企业;而2019-2021年长青股份的杀菌剂毛利率与诺普信的趋势一致,也是受到疫情的影响,呈现先下降后上升的趋势。

2019-2021年中国重点企业杀菌剂毛利率

资料来源:企业年报、智研咨询整理

三、研发投入情况对比

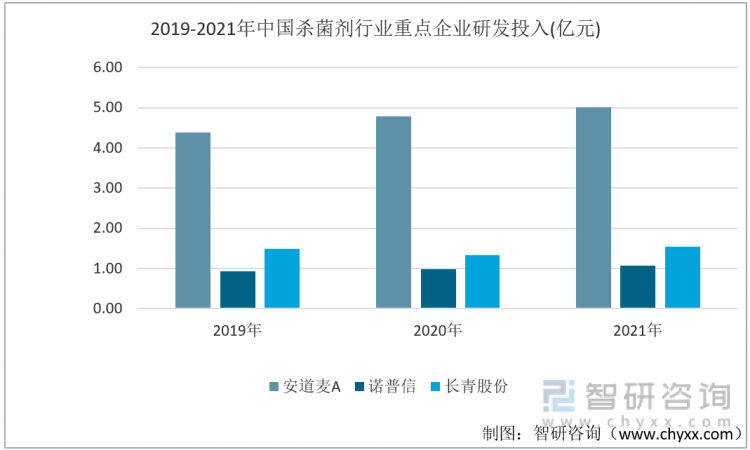

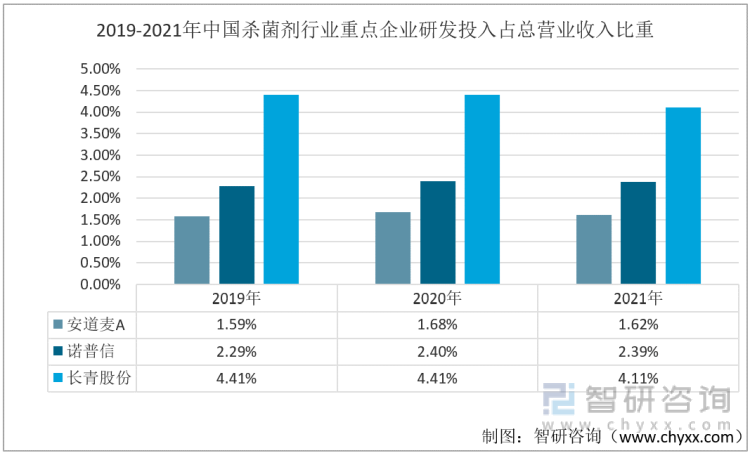

从研发投入情况来看,2019-2021年安道麦A的研发投入资金始终高于企业两家,诺普信的研发投入在三家中最低。2021年安道麦A的研发投入资金达5.01亿元,较上年增长了0.22亿元;2021年诺普信的研发资金达1.07亿元,但是较上年下降了0.08亿元;2021年长青股份的研发投入为1.55亿元,比上一年度增长了0.22亿元。从研发投入占营业收入比重情况来看,2019-2021年安道麦A、诺普信、长青股份的研发投入占营业收入的比重区间分别为1.59%-1.68%、2.29%-2.40%、4.11%-4.41%;其中,长青股份其占比最大,研发投入强度更大。

2019-2021年中国杀菌剂行业重点企业研发投入(亿元)

资料来源:企业年报、智研咨询整理

2019-2021年中国杀菌剂行业重点企业研发投入占总营业收入比重

资料来源:企业年报、智研咨询整理

四、未来规划发展

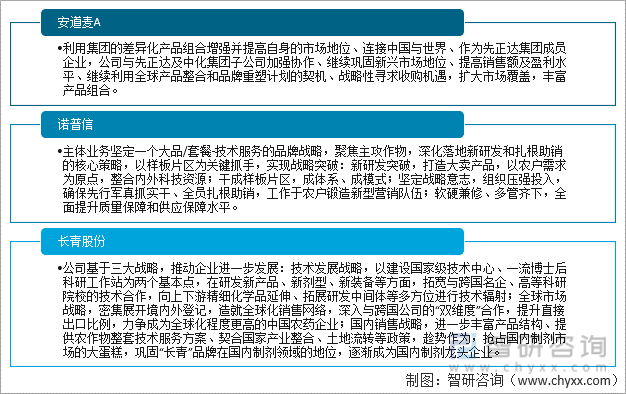

从这三家未来发展规划来看,都专注于扩大和改善自身业务、基础设施和品牌,公司不断投注精力搭建各式平台以确保与客户保持亲近互动,不断拓展销售渠道,提升市场份额。

三家企业未来规划发展

资料来源:企业年报、智研咨询整理

五、结论

从经营各项指标来看,若普信的毛利率高于其他两家公司,而且在度过艰难的2020年之后,企业的业绩稳步上涨;在研发投入方面,长青股份的研发投入强度高于其他两家公司。尽管安道麦A无论是毛利率还是研发投入都处于下风,但它的规模比其他两个企业大。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国杀菌剂行业发展动态分析及投资趋势预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国杀菌剂行业发展动态分析及投资趋势预测报告

《2022-2028年中国杀菌剂行业发展动态分析及投资趋势预测报告》共十四章,包含中国杀菌剂行业部分企业运行分析,2022-2028年中国杀菌剂行业发展前景及趋势预测分析,2022-2028年中国杀菌剂产业投资机会及风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国杀菌剂行业政策、市场规模、进出口、竞争格局及未来趋势研判:政策与市场双轮驱动,杀菌剂行业向绿色高效方向发展[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2022年中国杀菌剂行业重点企业对比分析:利民股份vs国光股份[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)