摘要:在多样化市场需求的推动下,传统装修装饰行业持续革新,装配式装修、互联网家装等概念相继涌现,行业得到稳步发展。2023年我国装修装饰行业产值为13726.96亿元,同比增长6.42%,保持增长态势。未来,随着国内各类竣工建筑的装修需求逐步释放,装修装饰行业产值也将进一步提升,推动行业产值保持正增长态势发展。

一、定义及分类

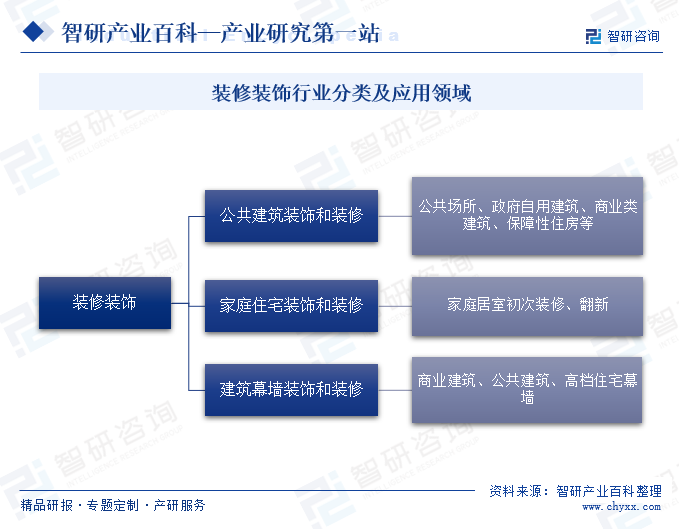

装修装饰是指对住宅、公共场所、商业建筑、保障性住房等各类建筑设施进行内部环境或外部面貌美化和改进的一项重要建筑施工环节。按其应用类型,装修装饰可以分为公共建筑装修装饰、家庭住宅装修装饰、建筑幕墙装修装饰三大类。其中公装领域涵盖公共场所、政府自用建筑、商业类建筑、保障性住房的装修装饰;家装业务主要为家庭住宅的初次装修和翻新工作;建筑幕墙业务涉及商业建筑、公共建筑、高档住宅的外立面装修装饰。

二、行业政策

1、主管部门和监管体制

国家发展改革委员会、国家工业和信息化部对装修装饰行业进行产业宏观规划方面的管理。国家发展改革委员会主要负责研究制定产业政策和产业发展规划、促进行业体制改革、促进行业技术发展等宏观管理。国家工业和信息化部主要负责研究提出工业发展战略、拟订工业行业规划和产业政策并组织实施、指导工业行业技术法规和行业标准的拟订等宏观管理。

国家质量监督检验检疫总局、国家标准化管理委员会对装修装饰行业进行产品生产、质量方面的管理。国家质量监督检验检疫总局依据行业标准对装修装饰行业进行质量监督。国家标准化管理委员会下属的全国木材标准化技术委员会、全国水泥制品标准化技术委员会等负责制定和修订装修装饰行业相关标准。

中国建筑装饰协会是装修装饰行业的全国性自律性组织,对行业进行技术标准、行业推广等方面的管理,同时负责装修装饰行业产业及市场研究、向政府部门提出产业发展建议、推动行业对外交流等工作。

2、行业相关政策

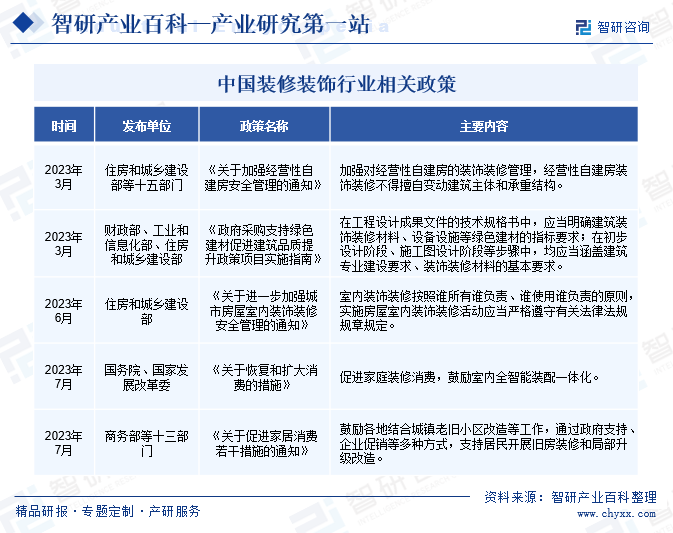

近年来,随着国内经济的稳步发展,居民的生活水平不断提升,对于生活和居住质量的要求也在不断提高,同时在新型城镇化建设的持续推动下,我国装修装饰等建筑细分产业得到飞速发展。为进一步健全城市房屋室内装修装饰安全管理体系,减少和杜绝室内装修装饰违法违规行为,推动建筑产业安全平稳运行,2023年6月,住房和城乡建设部发布《关于进一步加强城市房屋室内装饰装修安全管理的通知》,其中提到,室内装饰装修按照谁所有谁负责、谁使用谁负责的原则,实施房屋室内装饰装修活动应当严格遵守有关法律法规规章规定。政策对各施工主体做出规定,进一步明确装修活动中各方和各相关部门的责任,对于持续提升装修质量、促进产业高质量发展发挥着积极作用。

三、行业壁垒

1、从业经验壁垒

建筑装修装饰行业是先发优势较为明显的行业,丰富的行业经验与成功的装饰施工案例是装修装饰企业取得客户信任的决定性因素之一。特别是在批量精装修领域,由于项目规模大,项目质量要求高,管理相对复杂,且项目执行标准化程度高,需要建筑装饰企业充分利用自身经验,在保持较高性价比的前提下保证工程交付质量和交付进度。新的行业进入者难以在短期内实现这一目标,形成较强的从业经验壁垒。

2、资金实力壁垒

在建筑装饰行业中,装饰企业投标大中型建筑装饰工程,在招投标阶段需要支付投标保证金、工程前期需要垫付前期材料款、施工过程中需要支付材料及劳务采购款、施工完成后要提供质量保证金,因此施工企业通常需要大量营运资金以保证项目运行。同时,房地产开发商在施工过程中向承包商支付工程进度款的比例各有不同,在竣工验收后的项目结算周期与款项支付也存在差异,导致单个项目的现金流状况往往在一定时期内体现为净流出。因此,建筑装饰企业要完成多项施工工程,尤其在业务的快速扩张期,需要大量的流动资金作为履约和业务开展的保障,从而要求企业具备较强的资金实力。

3、行业资质壁垒

目前我国对于施工企业从事工程承包、设计业务设定了相应的资质要求,并对不同资质等级下可以开展的业务类型与业务规模进行了详细的规定。行业主要资质证书的颁发均由政府管理部门负责审核,要求申报企业在规模、经营业绩、人员构成等方面必须全部达到资质所要求的标准才能予以颁发,因上述规定,从事建筑装饰业务存在资质壁垒。

四、发展历程

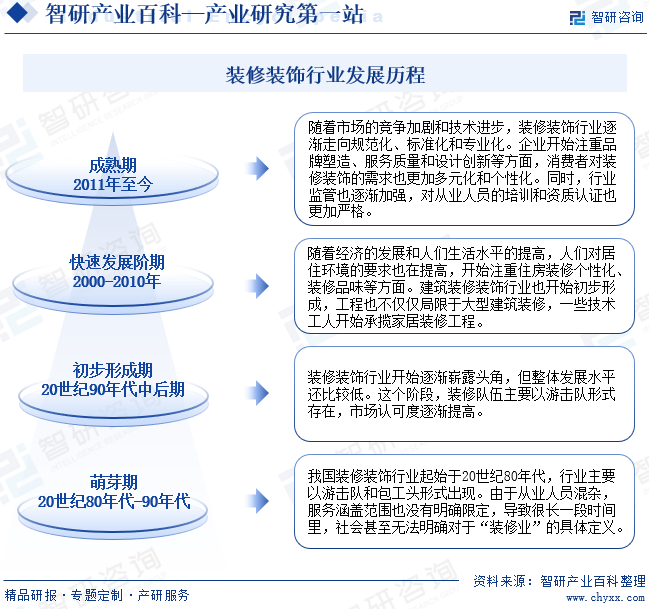

我国装修装饰行业总体上经历四个发展阶段。现如今,在城镇化进程持续加速,以及人均住宅面积不断提高的推动下,我国建筑装修装饰行业得到快速发展。随着我国经济的平稳发展,居民的物质文化水平不断提高,对于建筑装修装饰的需求也从传统的居住、使用功能向更高层次的外观和环境质量并重转变。未来,在市场需求的持续拉动下,我国装修装饰行业将加速革新,产业技术和产品性能持续优化和升级,推动行业健康发展。

五、产业链

1、行业产业链分析

装修装饰行业的上游主要包括原材料供应商、设计公司等。其中原材料是装修装饰行业的基础,包括木材、石材、水泥、涂料等,原材料的质量和价格直接影响到装修装饰工程的质量和成本。设计公司是装修装饰行业中负责提供设计方案和图纸的服务商,其设计水平和创新能力决定了装修装饰工程的美观程度和品质。中国装修装饰行业产业链如下图所示:

中国建材集团有限公司

中国建材集团有限公司  海螺(安徽)节能环保新材料股份有限公司

海螺(安徽)节能环保新材料股份有限公司  北新集团建材股份有限公司

北新集团建材股份有限公司  安徽森泰木塑集团股份有限公司

安徽森泰木塑集团股份有限公司  新疆天山水泥股份有限公司

新疆天山水泥股份有限公司  中国巨石股份有限公司

中国巨石股份有限公司  中材科技股份有限公司

中材科技股份有限公司  中国中材国际工程股份有限公司

中国中材国际工程股份有限公司  中信建筑设计研究总院有限公司

中信建筑设计研究总院有限公司  中国建筑设计研究院有限公司

中国建筑设计研究院有限公司  基准方中建筑设计股份有限公司

基准方中建筑设计股份有限公司  深圳市建筑设计研究总院有限公司

深圳市建筑设计研究总院有限公司  大象建筑设计有限公司

大象建筑设计有限公司  中南建筑设计院股份有限公司

中南建筑设计院股份有限公司  华东建筑设计研究院有限公司

华东建筑设计研究院有限公司

装修装饰行业产业链中游参与者主要有家装公司、施工企业等,其中施工企业是负责具体施工的队伍,通常以劳务分包的形式参与装修项目。在施工过程中,施工企业需要遵循设计要求和施工规范,确保工程质量和进度,同时,施工企业也需要关注新技术和新材料的研发和应用,提高自身的技术水平和竞争力。

装修装饰行业主要应用于建筑物的主体结构完成后,对建筑物进行内部的装修和修饰,包括对水电、墙体、地板、天花板、景观等进行安装和修饰,广泛应用于酒店、办公楼、学校等公共建筑,公寓、别墅等住宅。未来随着经济的发展和人们生活水平的提高,装修装饰行业的需求也在不断增长,市场前景广阔。

2、行业领先企业分析

(1)江河创建集团股份有限公司

江河集团始建于1999年,公司主营业务分为建筑装饰业务、医疗健康业务两部分,致力于提供绿色建筑系统和高品质的医疗健康服务。多年来,江河集团始终坚持主业发展战略,拥有江河幕墙、江河光伏、港源装饰、承达集团等行业知名品牌,在建筑幕墙、光伏建筑、室内装饰与设计等专业领域居于世界领先水平。

江河集团建筑装饰业务板块包括建筑幕墙与光伏建筑、室内装饰与室内设计两大类,主要承接高档写字楼、酒店、公共建筑、高档住宅、长租公寓等项目。公司作为建筑幕墙龙头企业,多年来持续加大节能环保技术在幕墙系统的研发和应用,积极向光伏建筑领域延伸和转型。2023年上半年,江河集团建筑装饰业务营业收入为83.17亿元,占总营收比重93.99%。

(2)苏州金螳螂建筑装饰股份有限公司

金螳螂作为我国建筑装饰行业首家上市公司,主要从事建筑装饰工程的设计和施工,具有室内装饰、幕墙、软装、景观等全产业链的设计、施工、服务能力。公司承接项目包括住宅装饰和公共建筑装饰等,涵盖住宅装饰、酒店装饰、商业建筑装饰、文体会展建筑装饰等多种业态形态。

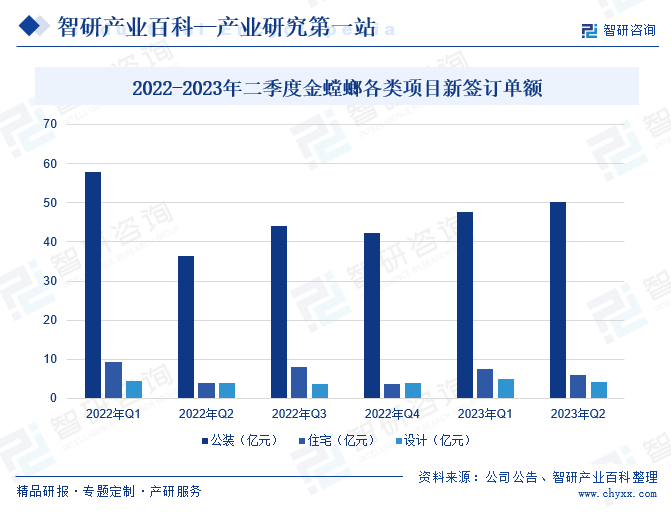

2023年上半年金螳螂各类型项目新签订单金额合计120.45亿元,一季度和二季度新签订单金额分别为60.13亿元、60.32亿元。其中公装项目占据主要份额,2023年二季度金螳螂公装项目新签订单金额达到50.19亿元,所占比重为83%,住宅项目和设计项目新签订单金额为5.87亿元、4.95亿元。在国内经济全面回暖的推动下,市场需求逐步提升,金螳螂建筑装饰业务订单量也将持续增加,推动公司经营业绩稳步增长。

六、行业现状

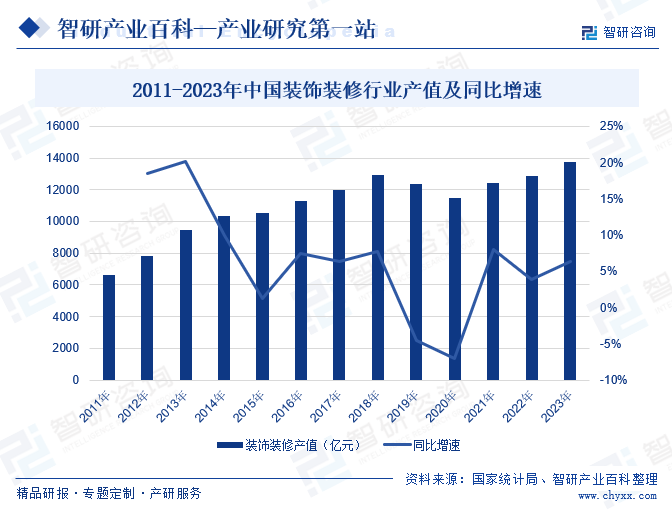

2011-2018年,在宽松的宏观环境下,家装行业不断发展,装修装饰业务也逐步从全面发展期向成熟期过渡。在此期间,建筑装修装饰行业产值保持逐年增长态势,其中2018年达到历年来高点,共计12949.84亿元。2019-2022年期间,我国装修装饰行业出现小幅调整,产值呈现出“先降后升”态势,2022年行业产值达到12898.93亿元,恢复到2019年的整体水平。

在多样化市场需求的推动下,传统装修装饰行业持续革新,装配式装修、互联网家装等概念相继涌现,行业得到稳步发展。2023年我国装修装饰行业产值为13726.96亿元,同比增长6.42%。未来,随着国内各类竣工建筑的装修需求逐步释放,装修装饰行业产值也将进一步提升。

七、发展因素

1、有利因素

(1)城市化进程的不断加快

随着我国城镇化步伐加快,新增建筑装饰消费需求将持续旺盛。与此同时,由于建筑装修业务自身的更新换代需求,其存量市场也具有较大潜力。据中国建筑装饰行业协会预测,随着我国城市化水平快速提升,每提高1个百分点,将有1300万左右的农业人口转化为城市人口,直接拉动建筑业需求在6亿平方米以上。我国城镇化步伐不断加快,将对住宅建筑装饰起到持续的拉动作用,也将会带动教育类建筑、酒店、医院等建筑快速增长,对建筑装修装饰业务发展亦起到驱动作用。

(2)装配式装修发展提速

装配式装修作为装配式建筑的重要组成部分,占比达到40%左右。而装配式建筑符合国家绿色低碳环保发展主线,自2016年以来,国家和政府不断出台相关政策,大力推广装配式建筑。在政策的稳步推动下,装配式建筑的渗透率持续提升,也为装配式装修提供了充足发展空间。在装配式建筑行业加速发展下,装配式装修有望成为我国装修装饰行业的重要增长点,为行业发展提供充足内生动能。

(3)二次装修带来增量需求

近年来,随着房地产市场步入存量时代,以“旧楼改造、存量提升”为核心的发展模式逐渐成为主流,旧房翻新为装修装饰行业发展带来巨大机遇。同时,在居民生活水平的持续提升下,消费者对于服务、品质、生活方式等提出更高要求,改善型家居需求不断释放,不少家庭已进入二次装修或三次装修的阶段。2023年上半年,全国局改项目需求数同比增长206%;平台微装项目需求数同比增长177%。随着经济的稳步发展,居民对于二次装修的需求也将持续增加,有望带动建筑装修装饰行业高质量可持续发展。

2、不利因素

(1)材料采购供应商分散的风险

批量精装修行业所需材料种类繁多,且不同类型与不同地域的项目对材料的种类和规格要求各不相同,这使得少数材料供应商无法满足行业公司的全部采购需求。同时,建筑装修装饰项目的地域一般分布较广,为了节约成本、保证材料运送的及时性,装修装饰企业一般在项目所在地附近进行材料采购。供应商比较分散的局面将增加企业供应商管理的难度,有可能导致供应商变动频繁、采购货物不能及时到货等情况,进而可能对企业的生产经营构成一定的不利影响。

(2)行业竞争的规范性有待提升

我国建筑装饰行业起步较晚,行业集中度偏低,市场以中小企业为主,竞争较为激烈。住宅精装修市场近几年发展迅猛,新进入的中小企业在中低端市场存在偷工减料、低价竞标等不规范竞争手段承揽业务的现象,影响了行业的整体规范性和诚信水平,并使得下游房地产开发商对装饰行业的规范性认可度相对不高,削弱了行业的议价能力,对行业发展产生不利影响。

(3)企业融资渠道较为单一

批量精装修项目一般规模较大,需要装饰企业拥有较强的资金实力开展业务。我国建筑装饰企业多为民营企业,资金基本上依靠自身的发展积累,对外融资主要依靠银行借款。但由于建筑装饰企业多为轻资产运营公司,没有大量资产以供办理较大规模抵押贷款,所以,建筑装饰企业营运资金普遍相对紧张,在一定程度上限制了企业的快速发展。

八、竞争格局

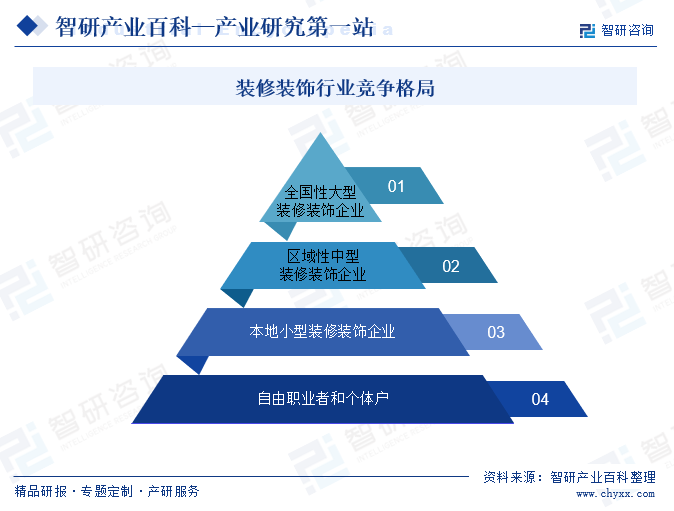

装修装饰行业的竞争格局比较分散,市场参与者众多,主要包括大型家装公司、中小型家装公司、设计工作室、施工企业等。由于进入门槛相对较低,市场上存在大量的小型装修公司和施工队伍,导致市场竞争激烈。行业总体可以分为四大梯队,第一梯队是以金螳螂、江河集团等为主的全国性大型装修装饰企业,这类企业在全国范围内拥有较高的知名度和品牌影响力,规模较大,资金实力雄厚,具有较强的市场占有率和竞争力。第二梯队是区域性中型装修装饰企业,这类企业规模适中,具有一定的市场占有率和竞争力。第三梯队是本地小型装修装饰企业,其具备较强的地域性和灵活性,规模总体偏小。最后是自由职业者和个体户,这类经营者规模较小,但数量庞大,是装修装饰行业的重要组成部分。

未来,随着市场的不断扩大和竞争的加剧,行业将进一步整合和集中。其中大型家装公司和品牌企业将通过兼并收购等方式扩大自身的规模和市场份额,提高自身的竞争力和抗风险能力,部分专业化的中小型家装公司和服务商也将通过提供专业化的服务在市场中占据一席之地。

九、发展趋势

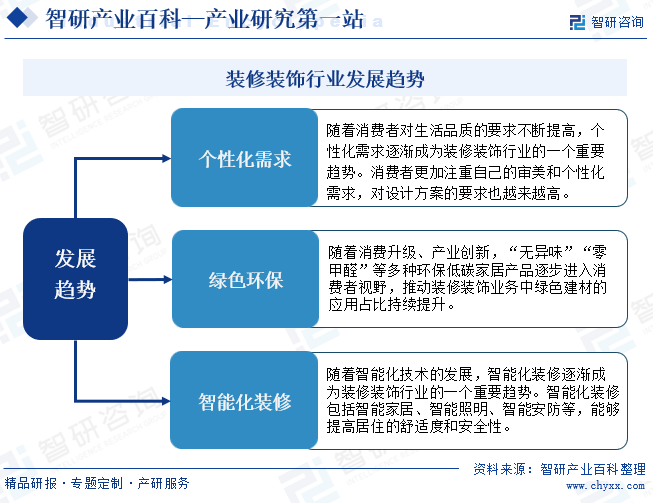

在“双碳”战略、绿色节能建筑等多项政策的持续推动下,节能减碳、绿色环保等概念持续深化,通过使用绿色建材、应用节能技术,可以减少建筑装修装饰全生命周期中的碳排放总量,实现绿色低碳发展。同时,随着消费升级、产业创新,“无异味”“零甲醛”等多种环保低碳家居产品逐步进入消费者视野,推动装修装饰业务中绿色建材的应用占比持续提升。在政策推动、需求拉动的共同影响下,我国装修装饰行业将加快绿色低碳转型步伐。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。