一、银行间货币市场现状分析

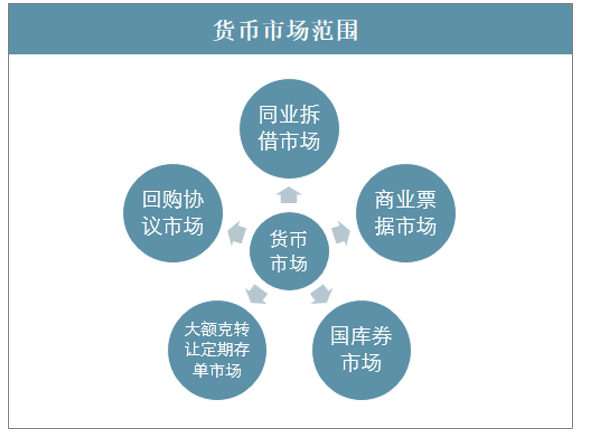

货币市场是进行短期资金融通的市场,具有风险性低和流动性高的特征。货币市场包括:同业拆借市场,商业票据市场,国库券市场,大额克转让定期存单市场,回购协议市场。其主要功能:保持金融资产的流动性,以随时转任为现实的货币。一方面可以满足借款者的短期资金需要,另一方面也为暂时闲置的资金找到了出路。货币信用工具有很强变现性和流动性。

货币市场范围

资料来源:智研咨询整理

银行间货币市场包括银行间同业拆借市场与银行间债券市场(包括现券市场与回购市场)。银行间货币市场是商业银行等金融机构调节短期流动性、进行短期资金配置的主要场所。同时,银行间货币市场也是中央银行进行公开市场操作、实施货币政策与金融调控的重要场所。

2019年我国防范化解金融风险落实各项宏观及货币政策

序号 | 防范措施 | 概述 | |

1 | 助力利率市场化改革、多举措防范化解金融风险 | 配合LPR改革,推出LPR利率互换交易 | 为贯彻落实人民银行LPR形成机制改革,更好满足市场机构利率风险管理的需求,交易中心第一时间研究推出以LPR为基准的利率互换产品交易,并于2019年8月20日及9月2日,分别上线LPR利率互换合约询价交易及匿名点击成交功能。同时,积极组织市场成员开展LPR利率互换报价,编制并发布LPR利率互换曲线及估值。 |

协助做好包商银行事件的风险处置与风险监测 | 包商银行被接管后,交易中心积极贯彻落实人民银行工作部署,协助做好包商银行事件的风险处置和后续市场监测工作,迅速完成其存续债券、存单、交易情况梳理和相关市场评估与操作,加强监测力度,密切跟踪市场机构融资、市场价格波动等情况,维护市场平稳运行,并按接管组统一部署开展包商银行同业存单置换工作,有序化解金融风险。 | ||

落地回购违约担保品处置机制 | 为支持回购违约质押券的快速处置,保障守约方利益,2019年6月17日,交易中心推出回购违约担保品处置业务。 | ||

2 | 推动产品业务创新,促进市场高质量发展 | 推广债券匿名拍卖应用 | 债券匿名拍卖是交易中心于2018年6月针对高收益、低流动性债券推出的交易机制,该机制可有效汇聚市场流动性需求,收拢标的债券价格区间,利于债券价格发现及交易的促成。 |

推出中央对手方实时承接的利率互换 | 为提升利率互换交易清算效率、减少机构之间两两授信成本,2019年8月19日,交易中心和上海清算所共同研究推出利率互换实时承接业务模式,即交易中心在额度控制的前提下匹配双方订单、并在额度内成交,成交后将对手方替换成上海清算所;上海清算所在风控检查通过的基础上实时承接、集中清算。 | ||

同业存款线上化 | 在借鉴同业拆借、同业存单的先进经验基础上,交易中心于2018年7月试点推出同业存款线上化业务,金融机构可在本币交易系统开展同业存款业务,实现了业务模式线上化、流程标准化、交易信息集中化等创新,在丰富银行间电子化交易产品体系、落实同业专营要求、提升业务效率、增加市场透明度、防控金融风险与助力货币政策调控等方面发挥了积极作用。 | ||

3 | 推广创新交易机制,促进价格发现 | 优化匿名点击业务 | 1.利率互换匿名点击业务(X-Swap)。X-Swap是首个X-Trade品种,于2014年2月推出。经过多年发展,X-Swap市场占比稳步保持在50%以上,成为市场成员利率风险管理的重要工具。2.质押式回购匿名点击业务(X-Repo)。X-Repo于2015年8月在质押式回购市场推出,是金融机构融资渠道的有益补充,显著提升了市场交易效率及价格发现功能。3.现券匿名点击业务(X-Bond)。X-Bond于2016年9月在现券买卖市场推出,在提升债券市场流动性方面效果显著,尤其是活跃券报价价差年内基本收窄至0.25BP以内,最窄达到0.01BP。4.X-Lending意向报价板。X-Lending债券借贷意向板是交易中心2018年2月推出的功能,可向全市场展示参与机构发起的债券借贷意向报价,推出的主要目的是提高债券借贷询价交易效率。 |

推出指示性报价 | 为支持做市机构更好地表达做市意愿,2019年6月17日,交易中心推出指示性报价交易机制。做市机构可同时发出买入、卖出指示性报价,该报价不可直接成交,有意向的参与机构可点击报价信息后转为请求报价,并经与做市机构协商后达成交易。 | ||

全面提供交易分仓 | 继2018年债券通率先推出交易分仓功能后,2019年6月17日,交易中心正式将交易前分仓功能在银行间市场全面推广实施。 | ||

4 | 科技赋能,夯实基础设施建设 | 上线中国银行间市场本币交易平台 | 2019年6月17日,交易中心正式推出中国银行间市场本币交易平台(CIBMTS),实现银行间本币市场金融基础设施的重大升级。 |

升级交易接口功能,支持全场景全流程报价成交 | 2019年,交易中心在着力打造交易新平台的同时,也重点实现了多市场交易接口的升级改造,通过对各交易方式全流程全场景的覆盖、通过对交易接口交互性能的提升,满足市场成员日益增长的对实施交易策略、对信息自动化不落地处理及零延迟处理的需求。 | ||

开放iDeal接口,推动交易流程的深化整合 | 一是开放聊天接口,为机构聊天机器人等金融服务业务提供支撑。二是联合上海国际货币经纪探索混合经纪新模式。三是新增债券一级承分销服务。四是支持Tradeweb交易终端调用聊天工具。 | ||

5 | 包容并蓄,加大债券市场对外开放 | 境外机构银行间市场交易再增彭博终端 | 为进一步丰富境外机构交易渠道、满足国际投资者的交易习惯,2019年2月,交易中心与彭博公司达成合作,实现彭博终端与本币交易系统的互联互通,支持境外机构可通过彭博终端以结算代理或债券通的模式与对手方开展交易。境外机构参与银行间市场方式得到拓展。 |

债券通持续创新发展 | 债券通于2017年7月推出以来,成为境外机构参与银行间债券市场的重要渠道。2019年7月,为继续完善债券通交易服务,交易中心与Tradeweb、彭博合作推出指示性报价功能。2019年9月,提供全量债券通指示性报价行情。各报价机构的报价信息展示更为直观、更具深度,为境内外投资者 | ||

同业存单实现直接对债券通投资者一级发行 | 在我国债券市场对外开放不断深化、境外机构投资同业存单需求持续增加的背景下,交易中心会同有关金融基础设施,于2019年4月29日首次实现同业存单对债券通投资者直接一级发行,丰富了境外机构投资渠道、提高境外机构参与同业存单一级市场的便利性。 | ||

资料来源:智研咨询整理

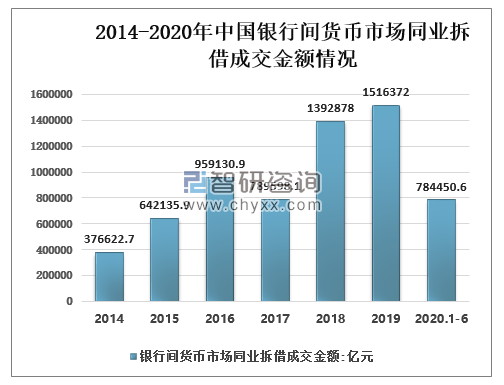

2018年中国银行间货币市场同业拆借成交金额共计1392878亿元,2019年银行间货币市场同业拆借成交金额共计1516372亿元,同比增长8.87%。2020年1-6月份,银行间货币市场同业拆借成交金额共计784450亿元。

2014-2020年中国银行间货币市场同业拆借成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

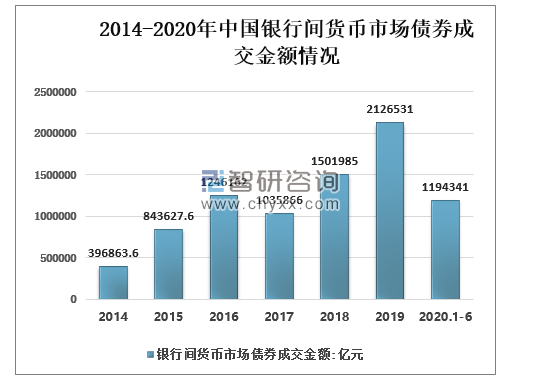

2018年中国银行间货币市场债券成交金额共计1501985亿元,2019年银行间货币市场成交共计2126531亿元,同比增长41.58%。2020年1-6月份,银行间货币市场债券成交金额共计1194341亿元。

2014-2020年中国银行间货币市场债券成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

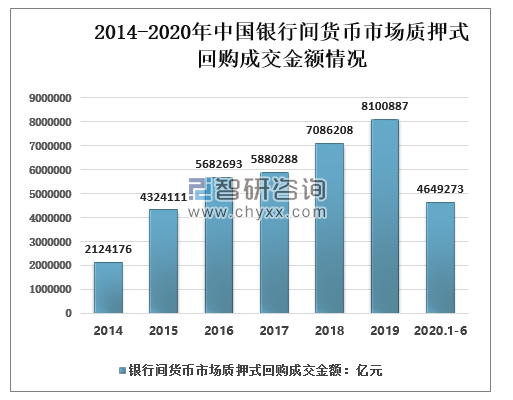

2018年中国银行间货币市场质押式回购成交金额共计7086208亿元,2019年银行间货币市场质押式回购成交金额共计8100887亿元,同比增长14.32%。2020年1-6月份银行间货币市场质押式回购成交金额共计4649273亿元。

2014-2020年中国银行间货币市场质押式回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

相关报告:智研咨询发布的《2020-2026年中国私人银行服务行业发展模式分析供需态势分析报告》

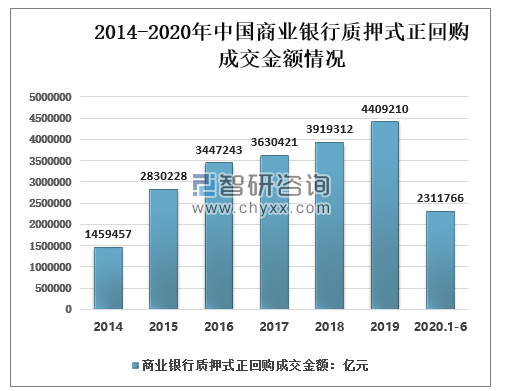

2018年中国商业银行质押式正回购成交金额共计3919312亿元,2019年商业银行质押式正回购成交金额共计4409210亿元,同比增长12.5%。2020年1-6月份商业银行质押式正回购成交金额共计2311766亿元。

2014-2020年中国商业银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

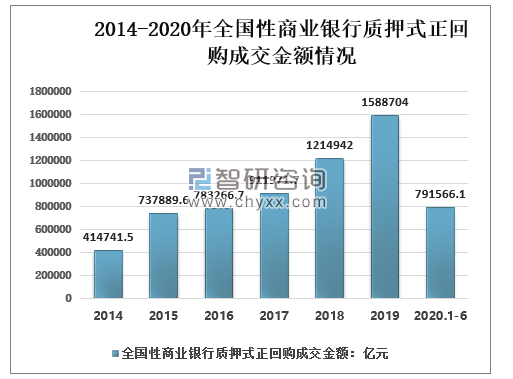

2018年中国全国性商业银行质押式正回购成交金额共计1214942亿元,2019年全国性商业银行质押式正回购成交金额共计1588704亿元,同比增长30.76%。2020年1-6月份全国性商业银行质押式正回购成交金额共计791566.1亿元。

2014-2020年全国性商业银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

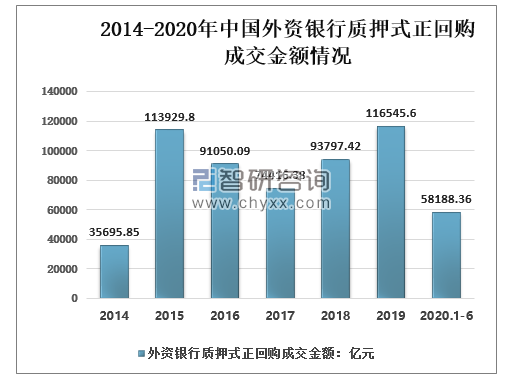

2018年中国外资银行质押式正回购成交金额共计93797.42亿元,2019年外资银行质押式正回购成交金额共计116545.6亿元,同比增长24.25%。2020年1-6月份外资银行质押式正回购成交金额共计58188.36亿元。

2014-2020年中国外资银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

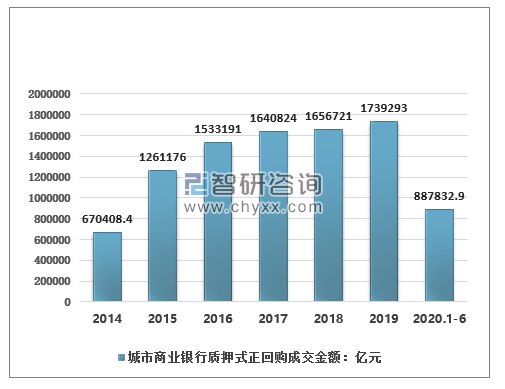

2018年中国城市商业银行质押式正回购成交金额共计1656721亿元,2019年城市商业银行质押式正回购成交金额共计1739293亿元,同比增长4.98%。2020年1-6月份城市商业银行质押式正回购成交金额共计887832.9亿元。

2014-2020年中国城市商业银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

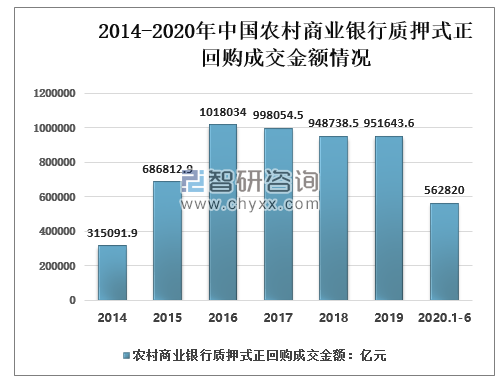

2018年中国农村商业银行质押式正回购成交金额共计948738.5亿元,2019年农村商业银行质押式正回购成交金额共951643.6亿元,同比增长0.31%。2020年1-6月份农村商业银行质押式正回购成交金额共计562820亿元。

2014-2020年中国农村商业银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

2018年中国村镇银行质押式正回购成交金额共计269.822亿元,2019年村镇银行质押式正回购成交金额共1034.355亿元,同比增长283.35%。2020年1-6月份村镇银行质押式正回购成交金额共计927.35亿元。

2014-2020年中国村镇银行质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

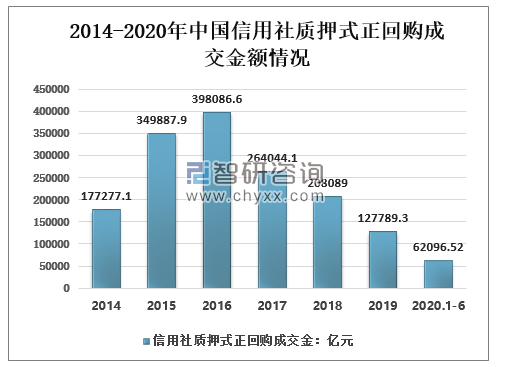

2018年中国信用社质押式正回购成交金额共计208089亿元,2019年信用社质押式正回购成交金额共计127789.3亿元,同比下降38.59%。2020年1-6月份信用社质押式正回购成交金额共计62096.52亿元。

2014-2020年中国信用社质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

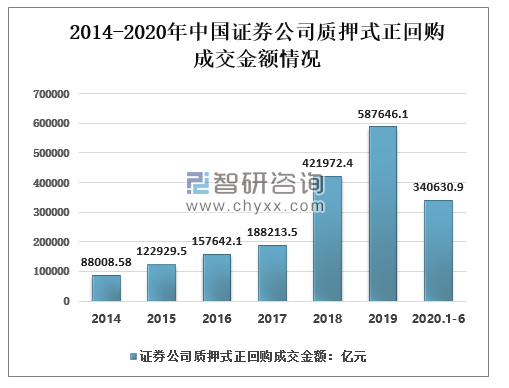

2018年中国证券公司质押式正回购成交金额共计421972.4亿元,2019年证券公司质押式正回购成交金额共计587646.1亿元,同比增长39.26%。2020年1-6月份证券公司质押式正回购成交金额共计340630.9亿元。

2014-2020年中国证券公司质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

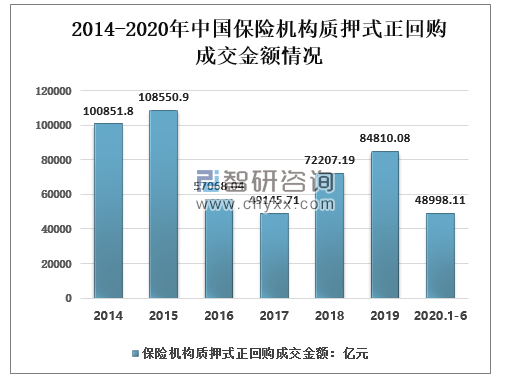

2018年中国保险机构质押式正回购成交金额共计72207.19亿元,2019年保险机构质押式正回购成交金额共计84810.08亿元,同比增长17.45%。2020年1-6月份保险机构质押式正回购成交金额共计48998.11亿元。

2014-2020年中国保险机构质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

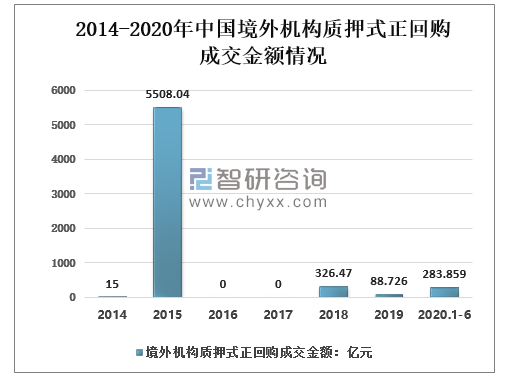

2015年中国中国境外机构质押式正回购成交金额达到顶峰5508.04亿元,2016、2017年却为0,2018年开始有所回升,成交金额共计326.47亿元,2019年境外机构质押式正回购成交金额共计88.726亿元,同比下降72.82%。2020年1-6月份境外机构质押式正回购成交金额共计283.859亿元。

2014-2020年中国境外机构质押式正回购成交金额情况

数据来源:中国外汇交易中心、智研咨询整理

二、中国银行间同业拆借市场的有效性

银行间的同业拆借,可以使各银行的闲置资金得到有效地运用,也能够使临时资金短缺的银行及时找到资金渡过难关,这种同业拆借方面对于银行的发展与社会经验的发展至关重要。

对于我国银行来说,同业拆借市场属于弱势的一个有效市场。银行间同业拆借市场的有效性对于我国的基准利率的选择以及货币政策的有效性等方面意义重大。

1、可将同业拆借利率作为基准利率

在金融市场与利率的整个体系中,占据主要地位的就是金融市场基准利率,金融市场供求是金融市场基准利率形成的基础,通常要满足相关性、可测性以及可控性与灵敏性等多种性质。同业拆借市场的有效性体现了同业拆借利率能够准确且及时地将市场信息反映出来,市场机构运用历史信息套利的可能性根本不会存在。另外,同业拆借市场利率能够将债券回购市场货币的供求关系反映出来,所以,同业拆借利率往往是具备蕨利率性质的,可作为相应期限其他各种金融产品的基准利率。

2、银行间同业拆借利率能够做为利率市场化先导利率

竞争性市场的体系当中,利率结构主要表现为基准利率、利率风险结构以及期限风险结构,利率制度能不能对资金的有效配置进行引导,主要看这些因素是不是可以将资本市场的供给与需求反映出来。银行同业拆借市场的有效性能够确保银行同业拆借利率可以将货币市场供求状况准确地反映出来,使资源有效配置得以实现。所以,银行同业拆借利率是能够作为市场化先导的。

3、货币政策传导途径的有效性要提高

中国人民银行自1998年确定了货币供给量为货币政策中的唯一中介目标,从实践当中来看,货币政策是信贷渠道与利率渠道这二元传导机制。但是,不管传导机制是哪一种,同业拆借市场的有效性对其传导机制来说意义都是十分重大的。在银行同业拆借市场中传导机制的载体主要有下列两种,首先来说同业拆借市场的有效性能够确保同业拆借利率可以将银行体系当中信贷市场松紧情况充分、准确地反映出来,这样信贷渠道也会变得更加畅通;其次,可以避免长期利率与资产价格变动发生扭曲,确保利率传导机制的有效性,从而对实体经验造成影响。所以,同业拆借市场的有效性可以使货币政策传导渠道的有效性全面提高。

期限短是中国银行间同业拆借市场所具备的主要特征之一,这种方式属于短期融资。拆借市场当中的拆出方的资金一般都是银行闲置的,资金的数量以及拆借的期限存在的不确定性很多,因此运用这部分资金只能为短期。向同业拆入资金的拆出方,主要是为了将临时资金缺乏问题解决。所以,银行间同业拆借市场必须掌握好时间差以及空间差、行际差,确保短期内可以有效偿还欠款,银行间同业拆借市场才能持续稳定发展。

三、2020年银行间货币市场创新展望

2020年,交易中心将继续坚持新发展理念,把握“人民币国际化、金融科技创新”的新机遇,守初心、担使命,勇于创新,敢于变革,坚持从满足市场成员需求出发,加强市场制度和基础设施建设,推动银行间市场高质量发展。具体为:

1、加快推进新一代本币系统建设,重点实现回购、衍生品市场交易功能的上线运行;二是继续推动产品机制创新,优化X-Trade交易机制,争取落地债券指数产品、利率期权产品等;2、加强基准利率和市场利率体系建设,配合推进利率“两轨并一轨”;四是继续加大对外开放,不断完善各渠道下的交易功能,提升境外机构投资银行间债券市场便利性;五是打造更加开放包容的本币市场生态,基于新系统开放客户端、基于iDeal开放对外接口等加强外部合作,促进交易流程的深化整合;六是开展大数据研究应用,进一步完善风险监测、预警、评估和处置措施,积极稳妥防范化解市场风险。

2020年,交易中心将继续发挥金融基础设施优势,以合作共享、开放包容、创新发展的心态,一如既往地为市场提供安全、优质、高效、专业的服务,支持市场机制创新,提高价格发现效率。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国核酸提取仪行业发展历程、市场政策汇总、产业链图谱、采购规模、竞争格局及发展趋势分析:CR3市场占有率达38.5%[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2025年中国废铜回收行业发展历程、市场政策、产业链图谱、回收量、回收价值、竞争格局及发展趋势分析:行业呈现量价齐升的局面[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中国上海零售行业政策、发展历程、销售规模、竞争格局、业态结构及发展趋势研判:行业整体仍保持在较高水平,节假日期间消费活力显著提升[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![趋势研判!2025年中国机场广告行业产业链、发展历程、市场规模、竞争格局及发展趋势:收入规模有望回升,市场竞争愈加激烈[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2025!中国紫外共振拉曼仪行业工作原理、发展历程、产业链、市场规模及未来趋势分析:国产技术从“跟跑”向“并跑”“领跑”转型[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2025年中国纳米微球行业制备方法、产业链图谱、市场规模及发展展望研判:行业正处于快速成长期,市场规模不断增长[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)