一、5G基建加速建设,基站PCB、HDI、FPC迎新生

5G由于需要提供更快的传输速度,所使用的频率将向高频率频道转移,从而无法避免的会将其信号的衍射能力(即绕过障碍物的能力)降低,而想要将其解决的办法既是:增建更多基站以增加覆盖。而5G的建设目前也得到了积极的推荐,中国三大运营商均加速进行了5G基站的铺设,如下为近期中国联通及中国电信对于5G基站建设的官方进度:

2月20日,中国联通与中国电信展开了对于5G网络建设的专题会议,确定了在2020年基站建设数量的不降低的一致目标,同时公告截止至2月20日中国联通已完成6.4万站5G基站的开通;

2月22日,工信部召开会议,对5G基站建设展开讨论,确定加快5G独立组网的建设,帮助带动产业链发展;

2月23日,中国联通向各省下达5G建设任务书,与中国电信共同携手在2020年上半年完成10万站的建设,三季度完成原2020年的25万站建设预期。

随着中国移动、中国联通、以及工信部对于5G建设加速的态度明确,以及中国联通和中国电信对于基站建设日程的提前,预计在国内全年5G基站建设数量将会进一步提高全球各大运营商将加紧部署5G基站。截至2019年8月,全球参与5G投资和建设的国家和运营商分别为98个和293个,全球5G基站累计出货量45.3万个。其中,中国5G基建出货量位居世界第一,已构建8.6万个基站。在293个通信供应商中,有55家在网络中已部署了5G,其余数百家仍处于规划、评估、测试阶段。

国内四大运营商5G商用推动情况

中国移动 | 2019年 | 截止2019年底,中国移动在50个以上城市提供5G商用服务,建设超过5万个5G基站,在全国300多个城市已开展5G网络建设 |

2020年及规划 | 在全国地级以上城市提供5G商用服务 | |

中国联通 | 2019年 | 截至19年全年将建设9月底,中国联通已在4万个40多个大中城市部署建设5G基站2.5万个,预计 |

2020年及规划 | 2020年全面实现5G网络正式商用 | |

中国电信 | 2019年 | 截止实现规模连片覆盖2019年底,中国电信在50个城市建设4万个5G基站,在重点城市的城区 |

2020年及规划 | 持续开展5G后续技术的演进研究、试验以及商用推广。 | |

广电 | 2019年 | 2019年11月,中国广电首个5G基站在长沙圣爵菲斯酒店楼顶开通,也是全球首个700MHz+4.9GHz5G基站 |

2020年及规划 | 与国家电网确认合作关系,将全面部署5G商用 |

5G终端产业链主要包括芯片与关键元器件、操作系统、关键配套器件、整机设计与制造以及设备应用与服务等环节。

5G终端产业链

芯片与关键元器件 | 是产业链的硬件核心部分。芯片按照功能主要划分为基带芯片、射频芯片、处理器、存储芯片以及电源管理芯片等。关键元器件是指5G芯片设计生产所使用的功率放大器、滤波器等关键器件。 |

操作系统 | 作为连接终端设备硬件系统和应用服务软件的中间桥梁,是管理、控制终端设备软硬件资源的核心系统软件。 |

关键配套器件环节 | 主要指LCD和AMOLED显示屏和终端大容量锂离子电池等。 |

整机设计与制造 | 是实现5G终端设计、产业链把控、生产工艺、关键技术研发、基础科学研发进行的有机整合。 |

应用与服务 | 意味着5G终端的新形态为消费者和企业提供新的服务平台,激发教育、医疗、工业等产业中更加丰富的应用场景。 |

建设5G,首先要对网络建设进行统一筹备和规划,包括基于覆盖和容量规划的基站选址、无线参数规划等,并通过模拟仿真对规划设计的效果进行验证。

5G网络规划需要拥有3D场景建模、高精度射线追踪模型、网络覆盖和速率仿真建模、网络容量和用户体验建模等关键能力。

细分领域:

1 | 网络设备 |

2 | 物联网模组 |

3 | 站址运营 |

4 | 天线射频 |

5 | 光通信 |

6 | 射频芯片 |

7 | 存储芯片 |

8 | 功率与模拟芯片 |

9 | 半导体设备 |

10 | 半导体显示材料 |

智研咨询发布的《2020-2026年中国运营商智能手机行业产销情况分析及投资发展研究报告》显示:运营商资本开支方面。2019年国内三大运营商资本开支企稳回升。中国移动2019年资本开支预计为1660亿元,同比下滑0.7%,中国电信2019年资本开支预计780亿元,同比增长4%,中国联通2019年资本开支预计580亿元,同比大幅提升。2019年整体资本开支合计约3020亿元,同比回升约4%。

1、5G基站建设给PCB带来行业红利

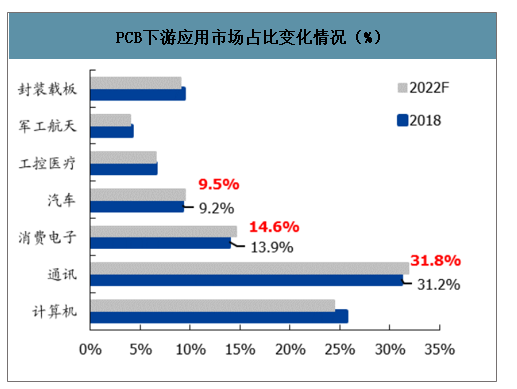

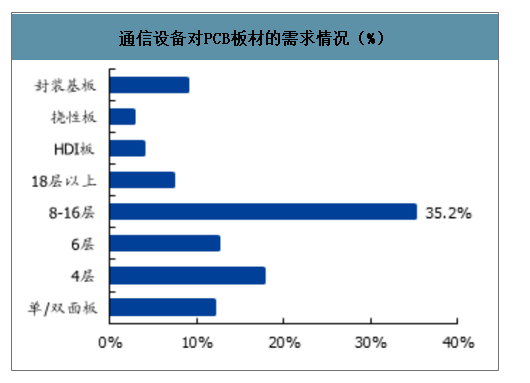

对应5G基站带来的相较于4G基站的价量齐升,作为核心国产化原材料的PCB也享受到了5G基站建设所带来的行业红利。因此根据Prismark对于PCB市场未来市场增速、占比来看,以及对于以通讯设备用PCB为例,可以看到通讯、计算机、消费电子、以及汽车将会是本轮5G浪潮袭来后最大的受益板块。再看到子板块通讯设备中,可以看到高多层板的应用也将会是未来的主流使用,而其主要原因是因为1)5G带来的高数据存储以及高数据传输的要求;2)承载芯片的制程,技术不断提高(8-16层板占比约为35.2%)。

PCB下游应用市场占比变化情况(%)

数据来源:公开资料整理

通信设备对PCB板材的需求情况(%)

数据来源:公开资料整理

数据统计, 2019年PCB中用于服务器/数据存储的市场规模约在52亿美元,而至2022年之时有望达到超过60亿美元的市场规模,CAGR增速达到6.4%。

服务器/数据存储PCB市场规模

数据来源:公开资料整理

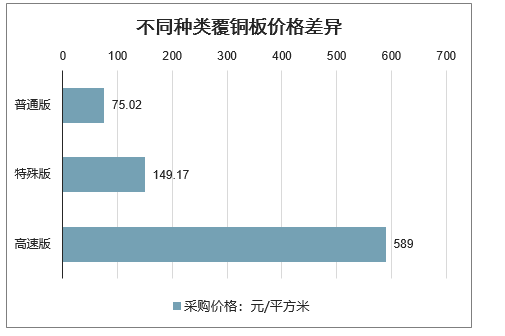

从全球刚性覆铜板的情况来看,在2017年全球合计产值已经达到了121.39亿美元,同样对于刚性覆铜板的销售面价也是同步提高。在目前5G的推动下,下游PCB的需求爆发也将带动上游覆铜板在目前以及未来的更好的发展。

同步受益基站加速,高频高速CCL出货量有望再上一台阶。作为最主要的PCB原材料之一,随着基站端所需PCB的快速放量,高频高速CCL的出货量将加速提高,同时终端设备商也或将加速CCL的相关认证。

目前中国主要以Sub6G频段作为5G使用,而国产厂商例如生益已经实现了高频高速CCL的认证且实现批量出货的情况下,5G的需求将进一步拉动高端CCL的需求后,将加速公司产品结构优化升级的节奏。

不同种类覆铜板价格差异

数据来源:公开资料整理

参考CCL龙头厂商,生益科技过往产品结构逐步调整优化后的升级,带来的毛利率的不断改变。

随着5G基站的加速建设以及全年建设总量的增加,PCB厂商对于高频高速CCL的求将会持续增加,而作为上游的CCL厂商也将会进一步的被推动产品出货结构的升级,例如应对5G基站所需要的高频高速CCL将会提高,从而带动自身产品结构和盈利能力。

2、HDI行业发展分析:手机升级,主板先动

随着5G的奇袭,各类消费电子中的主板为了承载更多信息量以及传输速率的同时,又要保持其体积的微小,消费电子内主板向高端升级的趋势势不可挡。随着普通主板向高端升级:提高了阶级、增加了层数、维持住了较小的体积的同时,主板的制作工艺也愈发复杂及充满技术壁垒(例如二阶10层HDI向三阶或Anylayer多层发展)。随着整体消费电子主板向高端进阶后,高端HDI的产能却并未有较大的提升,或者说较多国内厂商目前仍然不具备高端HDI的批量生产工艺, HDI的领先厂商将会从中受益。

需求:由于5G以及消费电子属性推动,主板进阶势不可挡;

供给:从普通HDI向高端升级将会消耗更多产能,供给逐步偏紧;

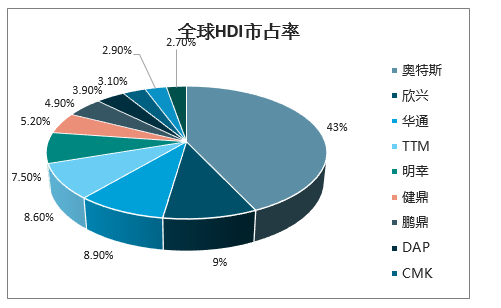

格局:供给以中国台湾及海外为主、技术壁垒较高的情况下,大陆厂商参与较少。

随着中国在消费电子,又或者说是手机端的巨大的消费量来看,在技术以及客户方面具备领先优势的大陆厂商将会是未来HDI国产替代化的首选之一,因此从该维度较为看好大陆HDI厂商中的佼佼者。

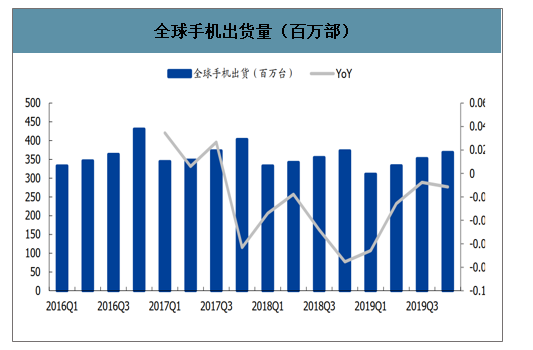

全球手机出货量(百万部)

数据来源:公开资料整理

从过往消费电子内主板的演变历史来看,可以看到在2003/2004年的时候消费电子内的PCB主要以普通HDI为主,但是至更高阶的AnylayerHDI出现后,在消费电子内可以通过AnylayerHDI集成更多的元器件及芯片,且保证消费电子整体体积不会有大的改变

随着从4GLTE发展到兼容5G的新一代智能型手机,MassiveMIMO天线配置与日益复杂的射频前端,将使射频线路在5G智能型手机内占据更多空间,而在众多其他因素之中,海量5G数据所需的处理能力对电池容量与几何结构的要求较高,这意味着手机主板和其他元器件须被压缩以更高密度、更小型化的形式完成封装,推动HDI变得更薄、更小、更复杂,在这样子的基础上,在手机主板领域用HDI相对落后的安卓系手机将会被推动着向更高阶的HDI发展。

不同网络下消费电子对于射频器件的数量要求

典型射频方案器件比较 LTECat4 LTECat6 5GNR

典型射频方案器件比较 | LTECat4 | LTECat6 | 5GNR | ||

PA通路数量 | 5 | = | 5 | < | 10 |

LNA通路数量 | 3 | < | 9 | < | 13 |

天线数目 | 2 | < | 4 | < | 7 |

滤波器总数目 | 24 | < | 48 | < | 57 |

可以看到上下两图的对比,在5G网络下消费电子内射频模组器件数量都在激增的同时,也看到手机内主板的大小却不断缩小。为了集成更多器件却维持/缩小主板体积将是主板升级的最大驱动力之一。

数据统计来看,移动终端内占比最大的PCB为HDI,占比超过了40%,而FPC占比超过了30%。通过HDI以及FPC看消费电子的趋势,可以看到移动终端内对于更高集成度,更轻,更省空间的趋势,这也就推动了手机内主板HDI的升级之路!

移动终端对PCB板材的需求情况(%)

数据来源:公开资料整理

受益价量齐升,HDI潜力无限。不仅HDI的出货量将会在手机终端内逐步提高占比,同时由于5G所要求的更高集成化度,以及消费电子始终如一的轻薄便携化,单机中HDI的价值量将会因为HDI由低阶层向高阶层升级从而提高。整体用量的提升辅以单机价值量的提升, HDI的发展趋势势不可挡。

在过往报告中对5G手机出货量或将在2020年达到超过3亿部的预测之上,也对其中用HDI作为主板的手机进行了预测,其总量或将达到1.9亿部(去除苹果、部分三星及华为旗舰机),则对应以下出货量预期。基于此预期之上,在对5G手机AnylayerHDI主板进行了简单的市场空间测算(同样忽略使用SLP作为主板的手机内用HDI作为副板/连接板的部分):

5G手机主板Anylayer市场空间测算

- | 2019E | 2020E | 2021E | |

出货量情况(亿部) | 三星 | 0.04 | 0.5 | 0.6 |

华为 | 0.003 | 0.7 | 1.2 | |

Oppo,Vivo,小米,及其他 | 0.003 | 0.7 | 1.2 | |

合计出货量 | 0.046 | 1.9 | 3 | |

假设手机主板面积约为0.004㎡ | ||||

一平米约可做180-200部手机主板(考虑75%~80%的利用率) | ||||

取中值190部手机,则共需要AnylayeHDI平米数 | ||||

- | 需要(万㎡) | 2.42 | 100 | 157.89 |

- | 假设AnylayeHDI每㎡约为4000-4500人民币 | |||

- | 总价值量(亿元) | 1.03 | 42.5 | 67.11 |

三星电机在2019年12月宣布将关停在华HDI业务,退出智能手机HDI主板业务;另外实际排名第11名的LGInnotek也将因为聚焦半导体业务而关闭其HDI业务(LGInnotek在2018年营收达到71.24亿美元,HDI业务占比3.1%,即2.21产值为HDI)。

全球HDI市占率

数据来源:公开资料整理

3、FPC:价量齐升,应用巨大

随着消费电子产品不断迭代,产品不断向着小型、轻薄、多功能转变,FPC将得益于下游领域创新迎来新发展。截至2015年,全球FPC市场约118.42亿美元,占PCB的比重上升至20.55%。2018年全球PCB产值达635亿美元,FPC产值达127亿美元,成为PCB行业中增长最快的子行业。2019年全球PCB产值将达658亿美元,FPC产值达131.82亿美元,预计同比均增长约4%。

由于FPC的轻、薄、可弯曲的巨大优势,FPC的使用量也在不断地提高。从消费电子,至工控医疗,再到军事航天,FPC的身影几乎无处不在,FPC应用范围

全面覆盖了闪光灯&源线、天线、振动器、扬声器、侧键、摄像头、主板、显示和触控模组、HOME键、SIM卡座、独立背光、耳机孔和麦克风用FPC等。同时FPC价值量也在不断的攀升。FPC之所以这样子备受各个终端产品的热爱的根本原因其实是FPC的可弯曲性可以在一定程度上代替PCB硬板的需求,实现在电子产品中节省空间的一大便利。

FPC主要应用领域

数据来源:公开资料整理

假设2020年时,华米OV平均每台手机FPC用量为9片,苹果手机使用量为24片,而在2019年FPC使用量在华米OV苹果五大品牌中均只提升1片,可以得出对于华米OV而言是11%的增长,对苹果是4%的增长。

基于智能手机迭代特点趋势,FPC的渗透程度将不断加深,随着OLED、可折叠屏、指纹模组以及多摄镜头等功能不断创新,提振FPC市场新一波增长可期。

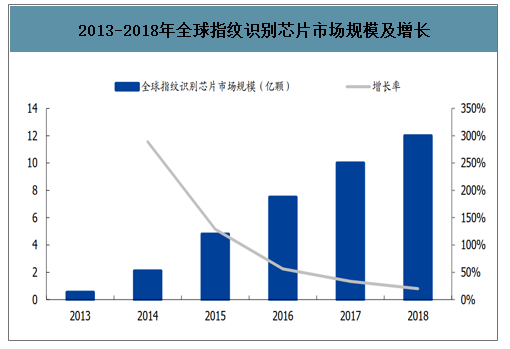

1、指纹识别技术愈趋成熟,无论是解锁手机、取代密码,还是移动支付无不涉及指纹识别,间接推动了指纹识别用FPC的出货量,成为近年来FPC新的增长点。全球指纹识别需求增长迅速,2018年,全球智能终端指纹识别芯片市场规模达到12亿颗,销售额达到30.7亿美元。

2013-2018年全球指纹识别芯片市场规模及增长

数据来源:公开资料整理

国内指纹识别需求的迅速增长,将为指纹识别用FPC带来巨大的增量市场。随着越来越多的手机厂商把指纹识别功能应用到智能手机上,中国市场调查网也预测到2020年E国内指纹识别在智能手机中的渗透率能达到75%,指纹识别将能成为智能手机的标配,国内指纹识别模组的需求将超过3.4亿组。

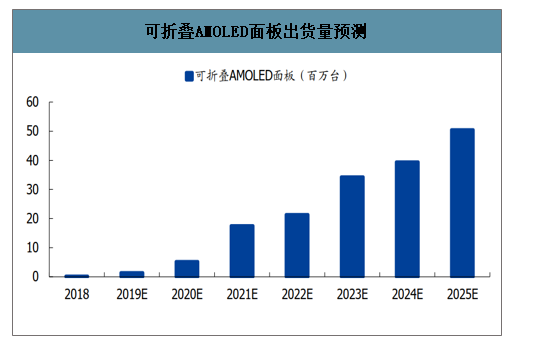

2、可折叠屏手机:半导体号称电子时代的粮食,而FPC柔性线路板同样如此。FPC柔性线路板、5G通信、物联网、折叠屏手机、消费电子领域将形成一个紧密联系的整体像互联网浪潮一样走进新时代。FPC柔性线路板是继半导体后下一个电子时代的最大受益者。

相较于传统屏幕,柔性屏幕优势明显,不仅在体积上更加轻薄,功耗上也低于原有器件,有助于提升设备的续航能力和降低设备意外损伤的概率。FPC柔性线路板的弯折性满足了折叠屏智能手机的发展需求。据卡博尔科技赵前高介绍,2019年将会是折叠屏手机元年,据卡博尔科技市场预测,2019年柔性屏产能有望反超硬式屏,达到60%,全球柔性屏市场规模将在2022年达到160亿美元。随着柔性屏市场爆发,产业链相关FPC柔性线路板企业将迎来机遇。

可折叠AMOLED面板出货量预测

数据来源:公开资料整理

到2025年,可折叠AMOLED面板出货量将达到0.5亿台,可折叠AMOLED面板占AMOLED面板总出货量的8%。

目前,智能手机的屏幕尺寸已抵达极限,边框已基本被屏幕取代,而消费者又愿意为大屏付更高的价格。IHSMarkit指出,可折叠屏可能面临一个比较昂贵的时期。但即使这样也依然抵挡不住厂商的脚步新手机时代的发展。

3、汽车电子推动FPC增长:汽车电子是车体汽车电子控制装置和车载汽车电子控制装置的统称,主要包括发动机控制系统、底盘控制系统和车身电子控制系统。新能源汽车作为汽车行业未来发展的主线路,车用FPC取代线束成为趋势,在车体诸多方面都用到FPC。根据预测,2016-2019年汽车电子在FCB领域的CAGR将达到4.9%,至2021年,汽车领域的FPC产值将达到8.52亿美元

全球汽车领域FPC产值预测(百万美元)

数据来源:公开资料整理

随着传感器技术应用的增加和互联网对汽车的逐步渗透,汽车的电子化趋势越来越明显,汽车电子占整车成本的比重也不断攀升。2010年汽车电子占整车成本比达29.6%,预计2020年达34.3%,到2030年整车成本占比接近50%。目前新能源汽车用汽车电子占整车成本已在50%以上,FPC在整车的用量占比中也会得到明显的提升,预计单车FPC用量将超过100片以上。

二、20205G产业链行业市场发展趋势分析,科技革新带来5G产业链巨大机遇

1、四大逻辑看好5G给行业带来的革新:

5G将凭借其高速率、低时延、海量接入、高可靠性等特点,给行业带来以下革新:1)5G产业链自身:5G的建设将带来整条产业链需求的拉动,重点环节有望受益。2)有望带来与其他产业链环节的“共振”:参考服务器领域,受2014年底4G大规模商用影响,我国服务器市场在14年和15年出现同比增速12.90%和19.93%的高增长。3)5G带动其他技术的升级:对于云计算领域,不仅促进了边缘计算的应用,而且行业应用也将更多的在云端实现,带来了云计算需求的加速释放;对于智能驾驶领域,实时网络沟通能力的增强以及车联网的落地,有助于更好地实现智能驾驶的感知等功能,进而推进智能驾驶向更高等级发展。

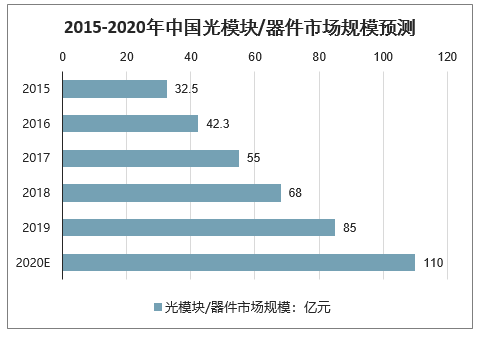

1)、5G的逐步落地,中国光模块/器件市场规模将进一步扩大

2016年,全球光器件市场规模达到100亿美元,同比增长28.15%,其中中国光器件市场规模约42.3亿美元,占全球市场规模42%的份额。2017年,我国100G光模块的需求持续稳定增长,光器件市场规模增长30%达到55.0亿美元左右。随着5G的逐步落地,中国光模块/器件市场规模将进一步扩大,2019年将达到约85亿美元水平。预计随着中国5G投入商用,基站建设中对光模块的需求提高,到2020年中国光模块/器件市场规模达到110亿美元。

2015-2020年中国光模块/器件市场规模预测

数据来源:公开资料整理

2)、中国芯片市场规模不断增长

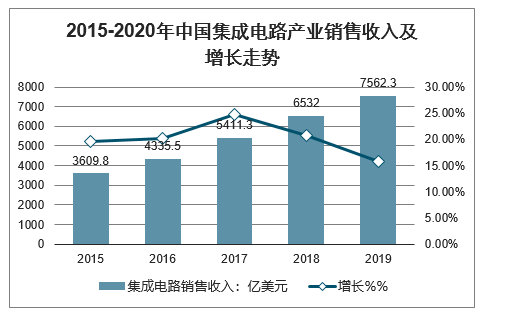

芯片和模组属于集成电路的一部分。2013-2018年,我国芯片市场规模不断增长。2019年中国集成电路产业销售收入为7562.3亿元,同比增长15.80%,其中集成电路设计业销售收入为3063.5亿元,同比增长21.6%,占总值40.5%;晶圆制造业销售收入为2149.1亿元,同比增长18.20%,占总值的28.40%;封测业销售收入为2349.7亿元,同比增长7.10%,占总值的31.1%。预测2020年中国集成电路产业销售收入有望突破9000亿元。

2015-2020年中国集成电路产业销售收入及增长走势

数据来源:公开资料整理

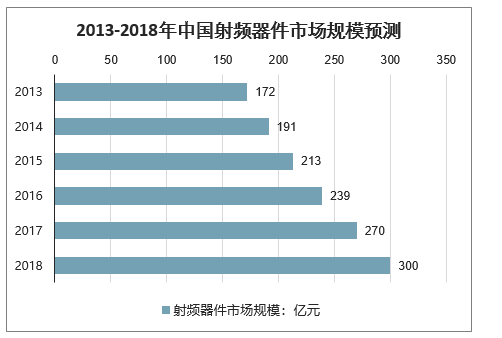

3)、射频前端模块市场增长强劲

近年来,射频前端模块市场增长强劲。一方面,2015年全球4G终端出货量占比跃过50%,渗透率的提升保证了之后两年的成长动能;另一方面4G到5G的演进过程中,射频器件的复杂度逐渐提升,射频器件的单部手机价值量也得到提升。与此同时,我国的射频器件行业出现较快的增长,射频器件行业市场规模由2013年的172亿元增长到2017年的270亿元,年均复合增长率达到11.9%。2018年,我国射频器件市场规模约为300亿元,增速超过10%。

2013-2018年中国射频器件市场规模预测

数据来源:公开资料整理

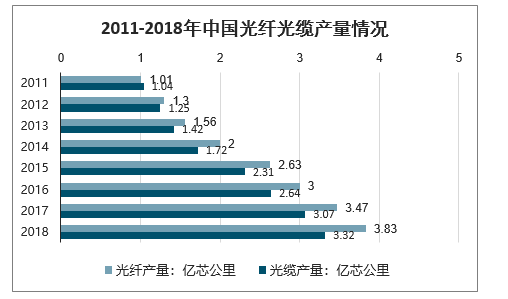

4)、中国光纤光缆产量不断提高

随着互联网在中国的深入发展以及国家政策推动,中国光纤光缆产量不断提高。2017年全球光纤产量为5.34亿芯公里,其中中国产量为3.47亿芯公里,增长15.67%,占全球份额的65%;全球光缆产量为4.92亿芯公里,其中中国产量为3.07亿芯公里,同比增长16.29%。2018年,中国居民光纤宽带入户率进一步提高,推动我国光纤光缆产量的进一步增长,光纤产量约3.83亿芯公里,光缆产量约3.32亿芯公里。

2011-2018年中国光纤光缆产量情况

数据来源:公开资料整理

2、看好基础设施端及应用端前景:

1)在基础设施端,看好服务器、5G设备领军企业。5G的大规模商用在即,类似3G切4G时,因传输速率上升,驱动运营商大量购置服务器新建数据中心的逻辑,将在5G浪潮中再次被确认;5G时代网络架构的变化,网络流量的增加,以及大量的边缘计算节点的出现,都将带来网络可视化设备需求量的增加。建议关注:浪潮信息,恒为科技。

2)在应用端,看好行业应用层面核心公司。通讯能力的提升带来了应用端的使用体验的改善,具体行业中企业对云计算的需求有望逐渐提升。同时,车联网作为5G最重要应用之一,2020年后有望加速落地,给整个智能驾驶领域带来重要催化。建议关注:用友网络、石基信息、四维图新、中科创达。

2.自主可控:技术日趋成熟+产品形态雏形出现,战略定位利好产业链爆发

三大逻辑看好自主可控产业链明年进入爆发期。

1)技术沉淀驱动产品化进程加速,环境变动促使产品全面替换浪潮启动;

2)计算技术发展带动产业链市场规模扩大,部分子市场国产化率低,替换空间规模大;

3)产业链公司相对集中,板块效应明显,可选标的明确,业绩确定性高。

技术积累20余年,产业链各环节逐步突破,产品化拐点出现。自上世纪的“863”计划、“核高基”时代开始从0的研究,到2013年开始去IOE的尝试,再到服务器、交换机等设备完成国产品牌为主的市场格局改变,中间件、数据库、应用软件行业的国产化份额在日益增加,至于最为核心的芯片和操作系统现已尝试量产进入市场。因此,整体来看,中国自主可控产业链各环节均有产品进入商用阶段,伴随近期突破的产品进入整体适配阶段,产业链的产品化将更为成熟与全面,预计2020年可预见集成与适配业务的增加同时出现国产替代产品化拐点。

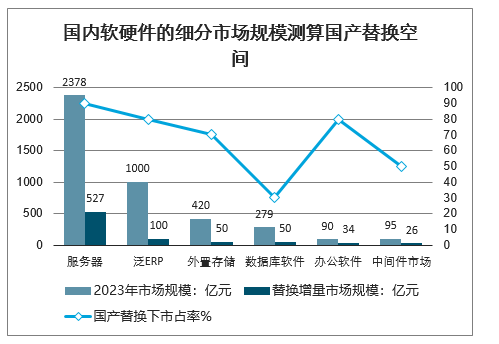

计算技术发展和数据洪流爆发一起推动信息技术行业规模持续扩大,叠加原有低国产化率细分市场,自主可控产业链市场空间持续扩张。目前自研产品在芯片、操作系统等核心市场的市占率基本为个位数,在数据库和中间件的市占率分别为11.90%和22.80%,其余如服务器、泛ERP、外置存储等市场的占有率超过40%,基于2023年国内软硬件市场规模测算,除去芯片和服务器市场的国产替代增量市场将超过780亿元。若考虑在2023年前完成对700万公务人员和对应机构合计约840万台PC和对应数量服务器的更换,则该部分将产生32亿操作系统和42亿元CPU的市场需求。可见若两者相加,则2023年底前自控产业链将产生超过900亿的需求。

国内软硬件的细分市场规模测算国产替换空间

数据来源:公开资料整理

受制于自主可控产业链研发投入大、技术壁垒高,产业链上市公司相对集中,板块效应显著。“三大央企”+“两大集团”+科研院所基本覆盖产业链的主要环节,民企主要以应用软件为主攻方向。CETC+CEC作为自控产业链排头兵,旗下中国长城、中国软件、太极股份等上市公司也成为板块的核心标的,而像浪潮信息、东方通、用友网络等也属于各细分环节的领军企业。板块间企业将维持合作与竞争关系并存状态,联动效应显著。

因此在选股侧重于选择细分领域的龙头或受板块联动效应影响最大的企业,这里建议关注中国软件。中国软件作为CEC旗下的自主可控产业链排头兵,看好其明年业绩弹性,基于以下三点逻辑:1)国家队的品牌效应下对重点行业信息化升级和运营服务带来的盈利兑现和党政国产化替代落地带来项目收入;2)围绕天津飞腾CPU+天津麒麟OS搭建的新一代自主可控生态体系的纵深发展情况;3)国产替代行业高景气度持续,给予公司更大业绩弹性与发展机遇。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国湖北省5G行业市场动态分析及投资前景研判报告

《2026-2032年中国湖北省5G行业市场动态分析及投资前景研判报告 》共十二章,包含湖北省5G产业发展潜力评估及市场前景预判,湖北省5G产业投资特性及投资机会分析,湖北省5G产业投资策略与可持续发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询