一、5G电信与400G数通市场共振,光模块行业站在新景气周期起点

1、5G时代运营商资本开支回暖提升光模块产业景气

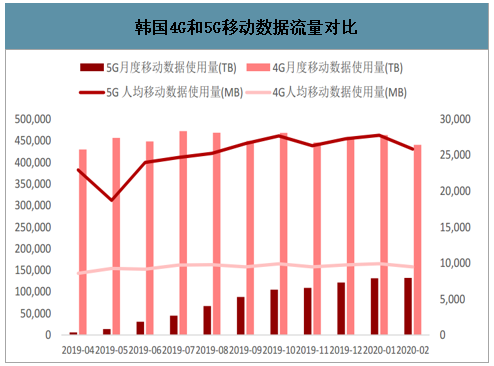

5G商用落地将有望带动移动数据流量的激增,推高数据中心数据流量。5G高速率的特点将大大提升移动数据使用流量,网速提升10倍后,用户相应的使用需求也会随之上涨,业界预测5G网络的DOU至少是60G。参考韩国5G商用后情况,5G网络月均整体流量从2019年4月的5,938TB/月提升到2020年2月的132,057TB/月,使用量10个月内增长22.24倍,已超过4G流量使用量的1/4。2020年2月,韩国5G用户DOU高达25.22GB,同期的4GDOU仅为9.26GB,5G数据使用量约为4G的2.72倍。2020年2月国内DOU达到8.88GB,按照韩国早期5G/4G的比例推算,当月国内5G用户平均月流量已突破20GB。此外5G时代的到来将提升数据中心流量和推动数据中心设备的更新换代。车联网、AR/VR、高清视频直播等5G下游应用的高速发展和企业上云的大趋势将带动数据中心流量的提升,从而推动数据中心的代际更迭,使其核心网络从100G提升至400G升级。

韩国4G和5G移动数据流量对比

数据来源:公开资料整理

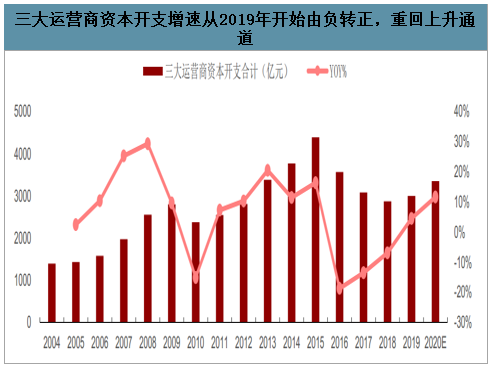

随着5G商用落地,三大运营商资本开支明显回升,有望打开电信市场新增长空间。2018年,4G网络建设已进入尾期,运营商资本开支下滑底谷。2019年6月工信部向中国移动、中国联通、中国电信、中国广电发放5G牌照,标志着5G商用的正式落地,5G建设周期正式拉开帷幕。从2019年起三大运营商资本开支增速开始由负转正,2019年三大运营商资本开支达到约2999亿元,同比增长4.50%,预计2020年合计资本开支约为3348亿元,同比增长11.65%,进一步确立了三大运营商资本开支重回上升通道的趋势。国家高层和各部委多次强调加快5G建设,我们认为2020年三大运营商有望年内调整资本开支,进一步优化和扩大5G投资,整体资本开支在5G规模建设的拉动下出现较大增长,三大运营商2020年全年实际资本开支同比增速有望超过15%,接近3500亿元。

三大运营商资本开支增速从2019年开始由负转正,重回上升通道

数据来源:公开资料整理

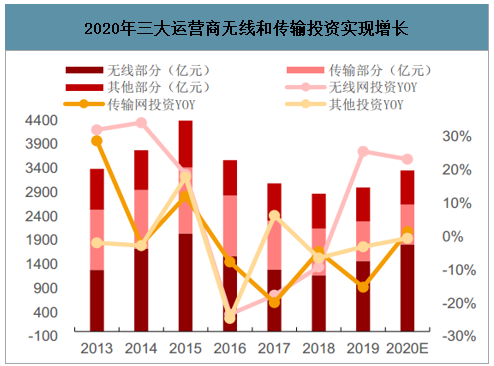

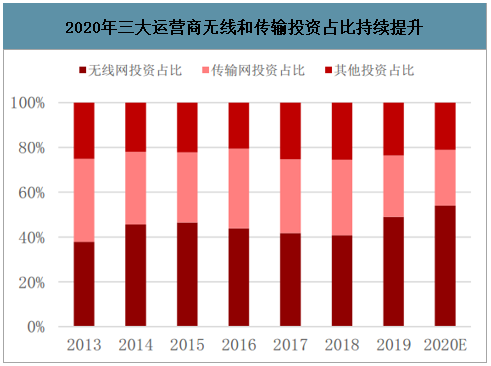

运营商资本开支聚焦无线网和承载网,有望带动前传光模块和中回传光模块需求的放量增长。从各运营商2019年的投资结构上来看,移动网络和传输网络的资本开支占比高达75%左右,是运营商CAPEX增长的主要部分。2019年三大运营商投向无线网合计约1469亿元,同比增长25.59%,投资占比接近50%。在此基础上,2020年无线网资本开支进一步增长23.23%,达1810亿元,已超过TDD-LTE整体规模建设的首年(2014年,1719亿元),略低于FDD-LTE规模建设首年(2015年,2041亿元),投资占比达到54.06%,将成为资本开支的主要流向并有望带动前传光模块需求增长。此外随着2020年SA组网需求的增加,传输网部分有望结束连续4年的下滑,在2020年实现1.48%的同比增长,投资总额约为834亿元。5G网络以SA组网为主,需建设独立的5G承载网,释放中回传光模块的需求。

2020年三大运营商无线和传输投资实现增长

数据来源:公开资料整理

2020年三大运营商无线和传输投资占比持续提升

数据来源:公开资料整理

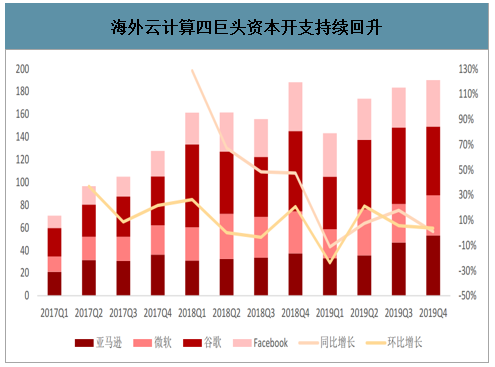

2、云计算巨头资本开支回暖叠加400G产品升级换代,打开数通光模块增长新空间

产业链下游云计算巨头资本开支逐步回暖将推动云基础设施建设发展。受到去库存和移动互联网步入4G后周期流量增速放缓的影响,海外四大云计算巨头(谷歌、亚马逊、微软、Facebook)的资本支出在2018年Q2出现下滑,2019年Q1达到近一年谷底。随着厂商去库存的逐渐完成,2019年Q2和Q3北美云计算巨头资本开支开始逐步回暖,Q3达到183亿美元,较Q1的143亿增长近28.03%。北美5G逐步商用带来流量增速的提升,叠加2019年底400G交换机芯片的推出,2019年Q4北美主要云计算巨头的资本开支持续提升,资本开支之和环比增长3.61%,同比增长0.99%,其中增幅最大为Facebook环比增长16.08%。随着资本开支回暖和数据中心的代际更迭,云基础设施建设将有望迎来上升期,打开数通光模块需求空间。

海外云计算四巨头资本开支持续回升

数据来源:公开资料整理

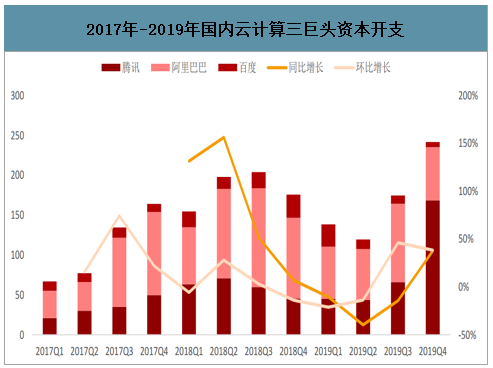

国内云计算巨头(阿里巴巴、腾讯和百度)单季资本开支达近三年峰值。2019年Q4三巨头单季度的资本开支整体达到242亿元,同比增长由负转正至37.7%,环比延续上升趋势,增加48.5%。随着国内企业上云的加速和5G商用后移动数据流量的提升,将有望推动国内云计算巨头提升资本开支以提高其处理数据能力。

2017年-2019年国内云计算三巨头资本开支

数据来源:公开资料整理

3、光模块产业链格局呈橄榄球式分布,中游模块封装竞争激烈凸显高端产品价值

较高的技术壁垒和复杂工艺流程,光芯片在光模块成本中占比较高。简单来看,光芯片主要由光芯片、电芯片、光组件和其他结构件所构成,其中上游光器件元件是光模块成本中的主要部分,在光器件元件中,光发射模块TOSA和光接收模块ROSA成本占比较高。TOSA的主体为激光器芯片(VCSEL、DFB、EML等),ROSA的主体为探测器芯片(APD/PIN等)。随着市场对光模块高速率需求的提升,光芯片的性能要求和制造工艺难度在增加,光芯片在光器件以及光模块中成本占比进一步提升,根据公开资料整理分析,一般光模块中光芯片成本占比在30%-40%之间,在高端高速光模块中,这一占比可以达到50%左右。

SFP封装光模块的结构图

数据来源:公开资料整理

智研咨询发布的《2020-2026年中国光模块行业市场运行态势及未来发展前景报告》数据显示:光模块产业链竞争格局呈橄榄球式分布,上游芯片和下游设备竞争格局确立,具备技术和资本垄断优势,中游竞争较为激烈,模块厂商众多,向高端产品升级成为光模块厂商脱颖而出的重要途径。光模块产业链大致可分为“芯片->器件->模块->设备”这四大环节。其中上游的芯片、器件和下游的设备市场参与竞争者较少,但把控着产业链的供应端和需求端,影响较大。中游的模块则由于技术门槛相对较低,参与者较多,特别是低端低速的光模块封装厂商,所以市场竞争激烈。在技术差异较小的情况下,激烈的竞争最终体现在光模块的价格厮杀中,光模块厂家的毛利率和业绩承受较大压力,光模块厂商希望通过向高端400G数通和25G前传光模块的升级,在高端市场占据一席之地。

上游:主要包括芯片、组件以及两者组成的光器件。芯片包括光芯片和电芯片,这两部分占整个光模块价值量的较大部分,同时由于技术门槛较高,供应商较少,其性能和产能对光模块产业链的影响较为深远。保持安全的供应链运转,对光模块厂商的经营尤为重要。目前高端的光芯片和电芯片国产率较低,对进口依赖性较大。光组件主要是无源器件和结构件,部分高端产品涉及精密加工领域,也具有较高技术门槛。

中游:光模块的封装生产按应用场景不同可分为电信领域和数通领域,两者的外观和功能作用都类似,但内部结构差异较大,供应链和下游客户差别也较大。由于光模块应用场景较多,具体型号需求广泛,低中高性能的光模块生产能力要求不同,对应生产厂商的实力参差不齐,竞争整体激烈程度较高,但涉及高端高速的产品仍处于蓝海市场。

下游:按光模块的场景对应下游客户可分为两大类,电信客户和互联网客户。电信客户主要包括电信网络设备如无线基站、传输系统、PON网络等的设备制造商和网络建设运营商;互联网客户则是近年兴起的数据中心相关的服务器、交换机和路由器的设备制造商和使用者。两个市场差异较大但相互间又存在较为紧密的商业关系,需综合分析以对光模块整体市场有准确的把握。

橄榄型格局分布的光通信产业链

数据来源:公开资料整理

产业链进一步向中国集中,国内光模块供应商开始主导全球市场,市场份额有望超50%。LightCounting最近一期调查报告指出,来自中国的中际旭创、海信、光迅科技、华工正源和新易盛等5家光模块厂商有望在2020年进入全球前十,主导全球光模块市场,对比2010年时只有一家中国企业进入前十。中际旭创有望在2020年终结Finisar的“连冠”记录,登顶光模块前十排行榜。报告发布时未考虑到新冠病毒的爆发的影响,如今中国已经率先从新冠疫情的阴影中走出,大部分地区已经实现复工复产,欧美等国仍深受新冠疫情影响。叠加近期中国5G网络及数据中心建设的加速落地,中国光通信产业有望率先迎来强劲复苏期,中国光模块厂商有望进一步提升全球市场份额。

近10年全球光模块供应商Top10变化情况

近10年全球光模块供应商Top10变化情况 | ||||

排名 | 2010 | 2016 | 2018 | 2020E |

1 | Finisar | Finisar | Finisar | 中际旭创 |

2 | Opnext | 海信 | 中际旭创 | Finisar |

3 | Sumitomo | 光迅科技 | 海信 | 海信 |

4 | Avago | Acacia | 光迅科技 | 光迅科技 |

5 | SourcePhotonics | FOIT(Avago) | FOIT(Avago) | Broadcom(Avago) |

6 | Fujitsu | Oclaro | Lumentum/Oclaro | Cisco(Acacia) |

7 | JDSU | 中际旭创 | Acacia | Intel |

8 | Emcore | Sumitomo | Intel | Lumentum |

9 | 武汉电信器件有限公司 | Lumentum | AOI | 华工科技 |

10 | NeoPhotonics | SourcePhotonics | Sumitomo | 新易盛 |

数据来源:公开资料整理

二、数据流量爆发为数通光模块市场注入新活力

1、IDC行业景气向上助力光模块需求增长

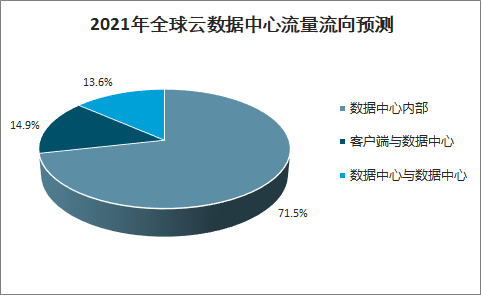

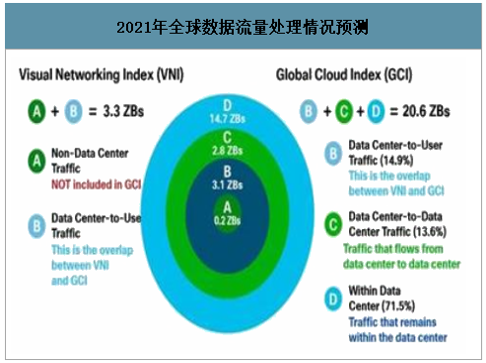

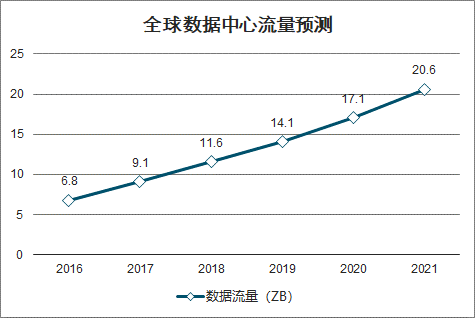

数据流量爆发增大对IDC资源需求。由于5G通信技术下游应用空间广泛,三大应用场景下数据量将进入新一轮爆发。此外,云计算业务的扩张和边缘计算的崛起也使得数据流量激增。2021年全球经IDC处理的数据流量将达到20.6ZB,占全球产生流量的比例为99.04%;其中,IDC内部处理的流量、IDC之间流动的流量、IDC到用户的流量分别为14.7ZB、2.8ZB和3.1ZB。全球仅0.2ZB的流量不属于数据中心,占全球流量比例为0.96%。从增速上看,2016-2021年全球数据中心流量复合增速将达25%;而云数据中心流量增速将会更快,年复合增长率为27%。IDC主导着全球数据流量的处理与交换,数据流量爆发将会增加对IDC资源的需求。

2021年全球云数据中心流量流向预测

数据来源:公开资料整理

2021年全球数据流量处理情况预测

数据来源:公开资料整理

全球数据中心流量预测

数据来源:公开资料整理

云数据中心流量预测

数据来源:公开资料整理

光模块是数据中心光通信网络重要一环。数据中心中数据互联互通赖于光通信,而光通信网络中光模块是必不可少的。在数据中心中网络流量模式可分为两类,其一客户端和服务器之间的流量,其二不同服务器之间的流量与数据中心或不同数据中心之间的网络流。基于这两类流量数据,数据中心通信光模块可按照连接类型分为三类:第一类是用于实现用户与数据中心之间的互联,第二类是用于实现数据中心的内部互联,第三类是用来实现数据中心之间的互联(DCI)。数据中心传输功能的实现离不开光模块的参与,光模块在数据中心中处于关键地位,IDC建设和升级将拉动光模块需求。

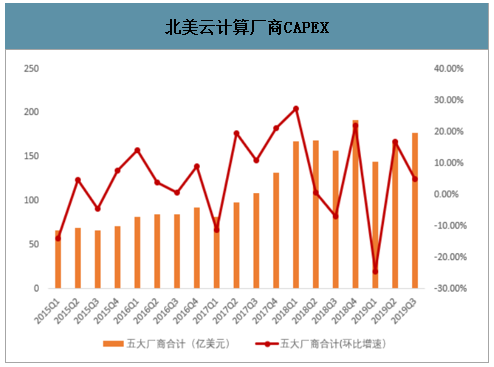

云计算厂商资本开支回暖,逐渐走出去库存周期。IDC建设离不开资金投入,云计算厂商作为主要投资来源,对产业整体发展具有一定的影响。由于北美云计算产业起步较早且发展较为成熟,所以北美云计算厂商的资本开支(CAPEX)是云计算行业较为关注的焦点之一。北美云计算厂商自2018年Q2起进入去库存周期,资本开支(CAPEX)有所放缓。但在2019年Q2情况有所缓解,北美云计算厂商CAPEX环比重回正值,开支有所放大,正逐步走出去库存周期。此外,国内云计算厂商也加快扩张的步伐。其中百度自2019年10月27日以来,一月内开工三个超大型云计算数据中心;中国移动云能力中心副总经理吴世俊在中国移动全球合作伙伴大会表示,移动云的发展目标是三年内进入国内云服务商第一阵营,三年投资总规模在千亿级以上。

北美云计算厂商CAPEX

数据来源:公开资料整理

2、IDC叶脊架构改变

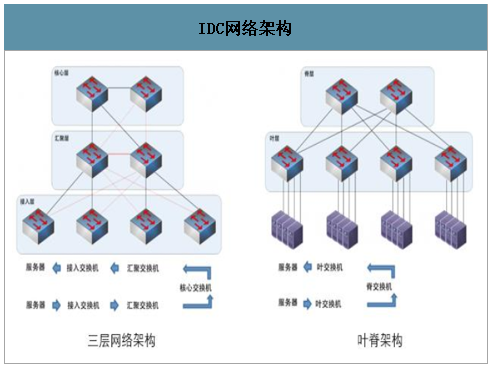

IDC布局向叶脊架构转变。由于过去数据流量以南北数据(数据中心与客户端之间)为主,三层网络架构是IDC主要布局方案。在此方案中,由于三层网络架构会对路由交换的路径具有影响,这将导致东西向流量最多将需要5层的转发才能实现数据迁移,时延是一个较为突出的问题。根据思科预测,2021年数据中心内部数据占数据总量71.5%,有着内部数据交换的需求。在数据量增加且对时延具有较高要求的情况下,三层网络架构已很难满足数据处理和传输的需求。此外,为满足云计算等应用,网络资源虚拟化、数据中心大型化等已经成为趋势,三层网络结构已难以适应时代发展。所以叶脊架构成为IDC布局的新选择。叶脊架构可实现数据中心全网状链接,通过链接所有叶交换机和脊交换机,在服务器数据交换过程中减少设备寻找或者等待连接的需求,提高数据传输的效率,满足高性能计算集群应用。在此框架下,一方面可以降低网络延迟,另一方面可提升数据中心的可拓展性。

IDC网络架构

数据来源:公开资料整理

叶脊架构增加高性能光模块需求。三层网络架构和叶脊架构在链路的设计上存在差异。在数据中心10G解决方案中,三层网络架构在接入层交换机外部接入以及与内部服务器连接采用1G/10G链路连接,汇聚层采用40G链路接入和100G链路上行至核心层。而叶脊架构在叶交换机外部接入以及与内部服务器之间连接采用10G链路,叶交换机上行与脊交换机连接采用40G或100G链路。在叶脊构架下,所有叶脊交换机需要连接,所以对于高速光模块的需求较三层网络架构大,其数量将达10倍以上。光模块迭代以应对网络升级及架构改变。以太网接口的传输速率在过去几十年来大体呈线性增长,增速约每10年增长10倍。在10G解决方案中,服务器的接口是10Gbps,交换机间的接口是40Gbps。而随着数据流量爆发,以太网传输速率升级已成为趋势,目前数据中心多数使用25G/100G网络方案(服务器的接口是25Gbps,交换机间互联的接口是100Gbps)。基于IDC向更高速网络迭代,对光模块性能的要求也将有所提升。由于现阶段新建IDC大多采取叶脊架构且对于部分光模块进行迭代,这将增加对高速光模块需求。

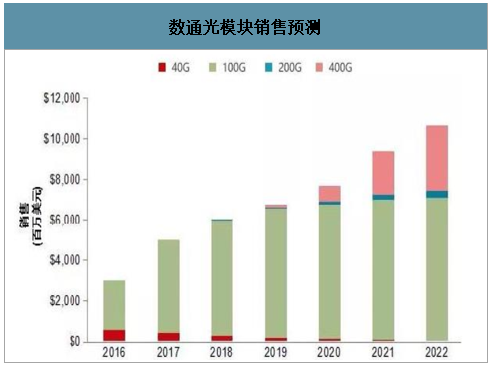

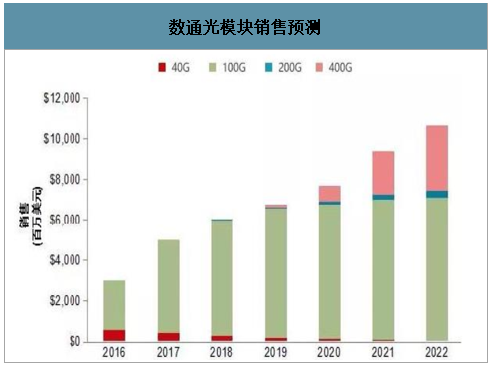

数通光模块销售预测

数据来源:公开资料整理

3、数通光模块将迎来迭代

100G光模块是主流产品,400G产品密集发布。100G数通光模块从2016年起开始大规模部署,而下一代400G产品已有多家公司发布,其中不乏国内光模块厂商。100Gb/s光模块在2017年开始迅猛增长,预计到2022年,100Gb/s光模块销售收入将超过70亿美元。目前,100G产品还在大量部署,而对于400G产品,北美云计算厂商大多数处于产品验证阶段,仅谷歌有小规模部署。随着IDC建设和升级进程不断推进,对高速光模块迭代和放量具有帮助作用。

数通光模块销售预测

数据来源:公开资料整理

三、行业变革:并购频发与硅光技术应用

1、并购频发,产业集中度提升

光器件市场并购频发,资源整合是主要诉求。一直以来光器件行业的供应商数量呈现过剩状态,光器件企业并购将对光器件市场带来光明的前景。资源整合是公司并购重组的主要原因之一。其中,横向整合是通过合并无源器件和有源器件,在不同产品线之间的补充协同,形成更全的产品线;纵向整合则是通过上下游收购,形成完整解决方案;技术整合,硅光子等代表未来的先进技术整合,形成更强的竞争力。无论是何种类型整合,并购都增强公司竞争能力,将有利于公司巩固市场份额。

光器件行业重要并购(2012-2019)

数据来源:公开资料整理

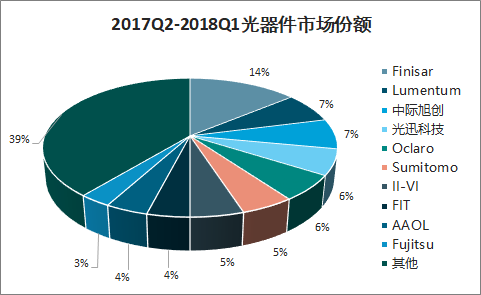

并购将加剧市场竞争格局。在并购案中II-VI收购Finisar是业界焦点之一。Finisar在光器件市场中份额为世界第一,占据着14%的市场份额,而II-VI也是出货量较多的龙头企业之一,占据着6%的市场份额。从市场份额来看,两家企业合并后将占据着约20%的市场份额,联合体将占据世界第一的位置。从产品线上看,由于两家公司在不同领域具有竞争力,合并后将能互为补充,在保持领先的同时能更好的巩固和开拓市场。II-VI收购Finisar只是众多并购案中的一例,光器件厂商通过并购不断补强已经成为行业发展的趋势。在这种发展格局下,预计龙头企业将会通过补强的方式来取得更多市场份额。此外,并购对于技术研发和转化将具有促进作用。所以,光器件市场竞争将会加剧。

2017Q2-2018Q1光器件市场份额

数据来源:公开资料整理

总结:并购已成为光器件行业发展趋势之一。公司在并购中实现产业补强从而对现有市场进行巩固和竞争力的提升。所以在此趋势下,行业竞争格局将会有所改变,特别是在龙头之间的并购将会使得竞争加剧。

2、硅光模块成为技术发展趋势之一

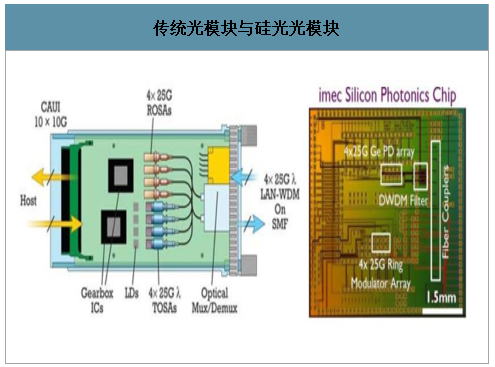

传统光模块与硅光模块在工艺上有所差异。光模块是实现光电转换的装置,在功能上其需要对光信号进行调制和接收。所以光模块构架主要由光源、调制器、探测器等几部分组成。传统光模块在制造上需要经过封装电芯片、光芯片、透镜、对准组件、光纤端面等器件,最终实现将调制器、接收器以及无源光学器件等高度集成。各器件通过封装技术进行集成。对于硅光模块而言,基于CMOS制造工艺进行设计制备是其最大特点。通过利用硅晶圆技术,在硅基底上利用蚀刻工艺加上外延生长等加工工艺制备调制器、接收器等关键器件,实现调制器、接收器以及无源光学器件高度集成。

传统光模块与硅光光模块

数据来源:公开资料整理

硅光模块具有独特优势。传统光模块是基于集成电路技术进行制造,其发展路径遵循摩尔定律。目前,业界对于光模块需求向小型化和高性能发展,但随着晶体管尺寸不断变小,电互连面临诸多局限,传统光模块生产制造面临着摩尔定律失效的局面。在小型化的背景下,在传统方案中若提高器件传输速率,将面临耗电量增加且在性能上损耗将增大。硅光集成方案通过将光学器件与电子元件进行整合,实现光信号处理和电信号处理的深度融合,是一种芯片层面和封装层面的双重创新技术。硅光集成技术将遵循光子集成到光电集成的发展路线,并最终实现芯片内部的光互联。此外,由于采用蚀刻工艺进行制造,在体积有所减小情况下还能实现快速生产。且在设计生产过程中能优化相关资源配置,在具备规模生产能力后将能大幅减少制造成本。

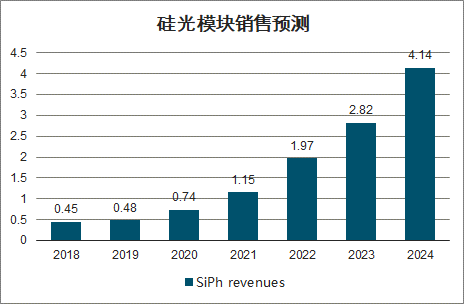

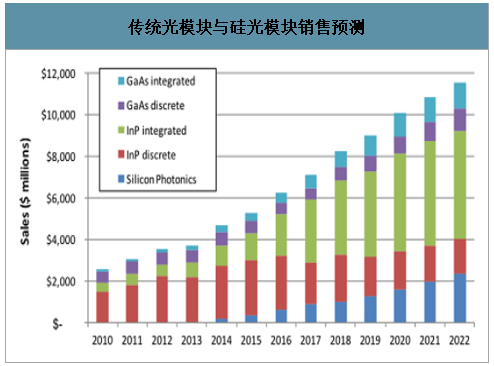

硅光模块增长迅速,市场份额集中于头部厂商。硅光模块市场将从2018年的4.55亿美元,增长到2024年的40亿美元,年复合增长率为44%。目前数据中心光模块和中长距离相干光模块是硅光模块出货中最主要的两种类型,主要用于IDC以及电信城域网、骨干网远距离通信。从2016至2018年硅光模块市场份额的情况来看,Intel和Luxtera占据主要市场,且Intel市场份额在不断扩大。在2018年ECOC上,Intel宣布其最新的100G硅光收发器为满足下一代通信基础设施的带宽要求而优化,同时可承受恶劣的环境条件。此外,Intel预计400G硅光模块于2019年下半年出货。虽然国内硅光模块厂商尚未具备挑战龙头的能力,但相关技术研发已有一定进展。其中,阿里云宣布推出基于硅光技术的400GDR4光模块,以支持其下一代数据中心网络,新模块将从2020年开始在阿里云的全球数据中心中部署。

硅光模块销售预测

数据来源:公开资料整理

硅光模块市场市场份额

数据来源:公开资料整理

硅光模块市场爆发仍需时间。虽然硅光器件在制造工艺和性能上较传统器件有优势,但其出货量在光器件市场中尚未完全放量。硅光模块面临的最大竞争依然来自于传统的InP和GaAs分立和集成器件/模块。由于传统光模块技术较为成熟,且对部署环境要求较低,所以短期内硅光模块难以放量。此外,由于硅光器件生产前期投入较大,在未达到规模效应前,相关厂商对硅光模块投入有限,也进一步限制出货量。目前,传统光模块依然是主流选择,硅光模块放量仍需时间。

传统光模块与硅光模块销售预测

数据来源:公开资料整理

硅光模块和传统光模块均具有各自优势。随着对光模块的性能要求日渐提升,硅光技术将成为打破传统光模块发展瓶颈的方法之一。但由于相关产品具有一定局限性,短期内市场仍以传统产品为主,硅光模块市场爆发仍需要时间。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国光模块行业市场研究分析及前景战略分析报告

《2025-2031年中国光模块行业市场研究分析及前景战略分析报告》共十三章,包含光模块市场领先企业经营形势分析,2025-2031年光模块市场前景及趋势预测,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国光模块行业全景速览:随着下游数据中心、5G技术、新兴产业等应用的推动,光模块将迎来爆发式增长[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)