一、行业景气基本见底

涤纶是聚酯纤维的商品名称,其产量在合成纤维产量中的占比达到85%以上,是合成纤维的重要品种。涤纶制造工艺较为简单,价格相对低廉,且具有结实耐用、弹性好、不易变形、耐腐蚀、易洗快干等优点,被广泛应用于服装面料和工业制品生产领域。

智研咨询发布的《2020-2026年中国涤纶长丝行业市场运行态势及投资战略咨询报告》显示:2013-2015年,我国涤纶产量逐年增长;2016-2017年,受落后产能退出等因素的影响,涤纶产量出现下滑;2018年,初步估算我国涤纶产量为4053万吨,同比增长8.0%。涤纶产品主要包括涤纶长丝、涤纶短纤、涤纶工业丝三大类,市场份额占比分别为80%、15%和5%,涤纶长丝是我国最主要的涤纶产品。

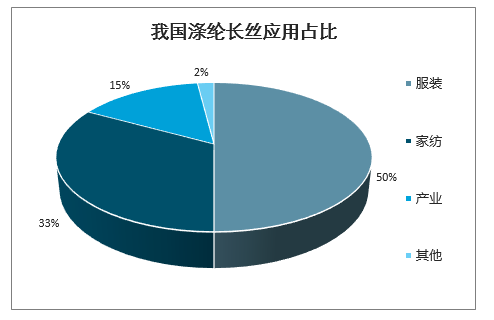

涤纶长丝是以精对苯二甲酸(PTA)和乙二醇(MEG) 为原料,经酯化或酯交换和缩聚反应而制得的成纤高聚物——聚对苯二甲酸乙二醇酯(PET),经纺丝和后处理制成的纤维。按生产方式可分为初生丝、拉伸丝和变形丝,其中最常见的为涤纶预取向丝(POY)、全拉伸丝(FDY)以及拉伸变形丝(DTY)。涤纶长丝主要用途为服装、家纺和产业,服装下游消费占比为68%,家纺消费占比为28%。

涤纶长丝下游消费占比

数据来源:公开资料整理

前涤纶行业正经历全产业链亏损的至暗时刻,虽然趋势上暂时还看不到反转的拐点,但继续下跌风险已经非常有限。

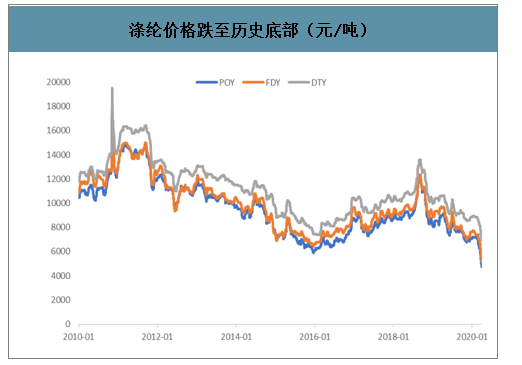

今年以来,涤纶行业的成本端和需求端都发生了巨大变化。先是国内疫情爆发导致春节期间产品大幅累库,其后油价暴跌全产业链成本坍塌,涤纶价格跌出历史新低,Q1要承担大额的库存减值损失。同时肺炎疫情从国内向海外扩散,终端服装需求下滑的预期也逐渐传导至涤纶及上游环节,导致产品价差大幅收窄。从目前盈利水平看涤纶产业链已迎来至暗时刻,甚至出现了史无前例的石脑油-PX-PTA-涤纶全产业链亏损。根据测算,在原油20美金/桶、产业链各产品价差均为历史最低的假设下,对应涤纶POY价格约4500元/吨。这已经是各环节小企业亏损的价格底部,相比目前价格下行空间约8%。当然考虑到原油价格的不确定性,如油价跌至10美金乃至更低,不排除涤纶会有阶段性甚至月度级别击穿低位的可能性。但全年来看未来继续下行空间很小,跌价风险已充分释放。

涤纶价格跌至历史底部(元/吨)

数据来源:公开资料整理

涤纶全产业链各产品吨毛利几乎全部跌至零附近(元/吨)

数据来源:公开资料整理

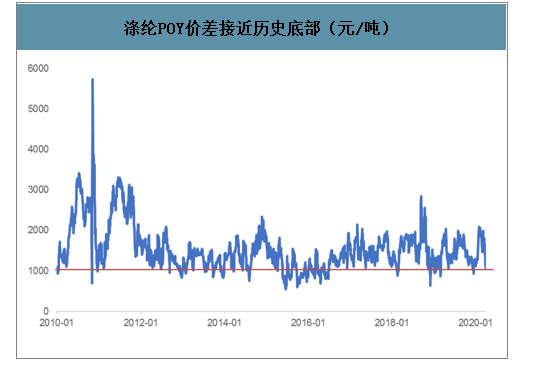

就价差和盈利而言,目前涤纶POY价差已跌至1000元/吨,处于近十年13%分位。该价差水平下,龙头维持微利,小企业则接近现金亏损,如果进一步收窄,则高负债或高成本的小企业大概率将会减产和退出。因此虽然未来需求端存在很大不确定性,但行业盈利继续下滑的空间也很有限。今年涤纶景气大概率将维持低位震荡,在库存去化后有望迎来缓慢复苏。

涤纶POY价差接近历史底部(元/吨)

数据来源:公开资料整理

二、续成长路径清晰

1、涤纶长丝

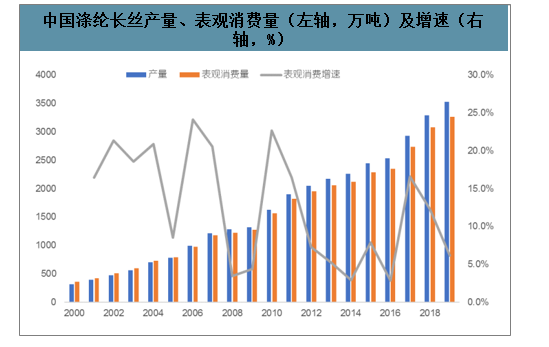

涤纶下游终端为纺织服装,虽然受疫情影响短期需求有所下滑,但长期看随着居民收入提高,全球消费量仍将持续增长。从历史数据看,过去十年我国涤纶长丝产量复合增速约10%,19年产能已突破4000万吨。而这个行业竞争核心就是比拼成本,目前只有龙头有能力扩产,小企业只能不断让渡市场份额,本轮疫情客观上也会加速行业向龙头集中的趋势。

中国涤纶长丝产量、表观消费量(左轴,万吨)及增速(右轴,%)

数据来源:公开资料整理

涤纶长丝是化学纤维中的第一大品种,根据长度可分为涤纶长丝和涤纶短纤,涤纶长丝应用较广,大约占聚酯纤维 80%左右的产量。下面进行涤纶行业发展前景分析。

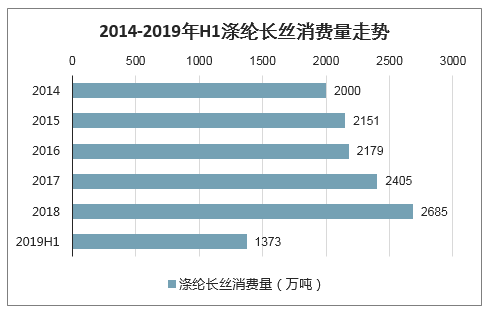

2014-2019年H1涤纶长丝消费量走势

数据来源:公开资料整理

涤纶长丝行业的上游行业为石化行业,PTA、MEG和PET等原材料约占涤纶长丝生产成本的85%左右。鉴于石油能源的战略地位,上游原材料行业的进入门槛较高,集中度和垄断性很强,涤纶长丝企业向上游议价能力较弱。

下游终端行业为服装和家纺行业。涤纶长丝在面料成本中占 80%-90%,下游服装和家纺行业对涤纶长丝的价格敏感度也相当高。近年来,服装和家纺行业产业结构的升级推动着涤纶长丝行业朝高新技术纤维及差别化纤维的技术效益型方向发展。

涤纶行业分析表示,我国涤纶长丝主要应用于服装、家纺和产业,其中以服装为主,需求占比超过 50%,其次是家纺和产业,分别占比 33%、15%,终端需求

行业的景气度对涤纶长丝市场有着重要影响。

我国涤纶长丝应用占比

数据来源:公开资料整理

分地区看,我国涤纶长丝产能主要分布在浙江、江苏、福建,产能占比分别为 59.7%、29.8%和 6.3%,主要是因为我国纺织服装市场也主要分布在这些区域,特别是江浙地区,上下游产业链配套十分完善。

我国涤纶长丝产能分布

数据来源:公开资料整理

涤纶长丝生产工艺包括熔体直纺和切片纺,两种工艺开工率出现分化。熔体纺丝是由聚酯装置运送的聚酯熔体直接纺丝,切片纺是将经干燥处理的聚酯切片,经再熔融得到。

切片纺需要切片贮槽和混合设备,还需要干燥和再熔融等设备,能耗较大,但可以生产多品种差别化纤维。熔体直纺以聚合物熔体为原料,不经造粒和再熔融过程即送入纺丝,可减少工序,降低物料及能源损耗。

随着内需的不断扩大和涤纶出口的持续增加。预计 “十三五”期间整个涤纶行业的发展仍处于机遇期,化纤行业作为国家战略新兴型产业的重要组成部分,仍将得到国家政策的大力支持。

2、涤纶短纤

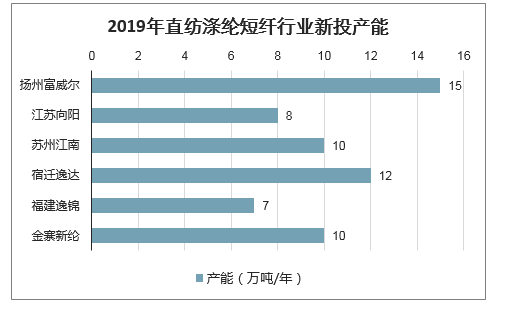

2019年,直纺涤纶短纤行业累计新投产62万吨,总产能达到790.1万吨,同比上升8.52%。新增产能以常规棉型短纤及填充型短纤为主。

2019年直纺涤纶短纤行业新投产能

数据来源:公开资料整理

2019年直纺涤纶短纤行业新投产装置详情

公司名称 | 产能(万吨/年) | 投产时间 | 装置地址 | 配套产品 |

扬州富威尔 | 15 | 2019年2月 | 扬州 | 低熔点、中空短纤 |

江苏向阳 | 8 | 2019年4月 | 江阴 | 涤纶短纤 |

苏州江南 | 10 | 2019年5月 | 苏州 | 涤纶短纤(再生线改造) |

宿迁逸达 | 12 | 2019年5、6月 | 宿迁 | 涤纶短纤 |

福建逸锦 | 7 | 2019年8月 | 晋江 | 涤纶短纤 |

金寨新纶 | 10 | 2019年12月 | 金寨 | 涤纶短纤、聚酯切片 |

数据来源:公开资料整理

而从实际产量来看,2019年,国内直纺涤纶短纤实际产量625.26万吨,同比上升13.46%。因2019年以来,伴随民营大炼化的陆续投产,年内聚合成本不断下降,致使直纺涤纶短纤价格优势十分明显,市场在很多领域都取代了部分再生短纤的市场,尤其是填充型短纤替代更为明显。

纺涤纶短纤价格走势

数据来源:公开资料整理

由于直纺涤纶短纤与高强低伸仿大化的下游领域存在较高的重叠,一般来讲,当二者价差超过2000元/吨时,再生的替代优势较为明显;而当二者价差小于1000元/吨时,再生的替代优势将会减退。进入2019年,民营大炼化的发展令聚酯成本大幅下降,直纺涤纶短纤价格一路下滑,但再生短纤确因成本的限制实际跌幅有限,二者价差再度回落至500元/吨以内水平,个别时间段甚至几无价差。尤其是填充领域,因长期价差较窄影响,致使再生中空企业开工负荷持续较低,且库存压力持续较大,也促使部分企业萌生转型或转战原生中空市场的思路。

三、隐含回报率可观

虽然行业景气承压,但油价和疫情影响只集中于短期。

化工龙头历史平均ROE、目前PB及隐含收益率

公司名称 | 历史平均ROE | PB | ROE/PB |

新凤鸣 | 16.3% | 1.3 | 13% |

闰土股份 | 15.3% | 1.3 | 12% |

浙江龙盛 | 18.4% | 1.6 | 11% |

三友化工 | 10.0% | 0.9 | 11% |

万华化学 | 30.4% | 3.1 | 10% |

恒力石化 | 23.3% | 2.7 | 9% |

中国巨石 | 14.5% | 1.8 | 8% |

华鲁恒升 | 14.4% | 1.8 | 8% |

玲珑轮胎 | 17.8% | 2.3 | 8% |

华峰氨纶 | 9.8% | 1.3 | 8% |

合盛硅业 | 20.9% | 2.8 | 7% |

宝丰能源 | 19.0% | 2.6 | 7% |

桐昆股份 | 8.7% | 1.2 | 7% |

赛轮轮胎 | 10.0% | 1.5 | 7% |

金禾实业 | 17.8% | 2.6 | 7% |

卫星石化 | 8.9% | 1.5 | 6% |

恒逸石化 | 8.1% | 1.5 | 5% |

巨化股份 | 7.2% | 1.4 | 5% |

龙蟒佰利 | 10.3% | 2.2 | 5% |

新和成 | 14.5% | 3.5 | 4% |

扬农化工 | 17.2% | 4.2 | 4% |

万润股份 | 9.8% | 2.4 | 4% |

新洋丰 | 6.6% | 1.6 | 4% |

国瓷材料 | 13.2% | 5.5 | 2% |

荣盛石化 | 7.1% | 3.1 | 2% |

数据来源:公开资料整理

四、2020年涤纶行业发展趋势

1、2020年涤纶长丝行业发展

近十年来,中国聚酯产能平均增速维持在8%以上,作为最大的聚酯品种,涤纶长丝产能也在2015-2019年呈现温和扩张的态势。随着家纺、纺织品的繁荣发展涤纶长丝下游新兴领域需求快速增长,加之电商模式刺激服装需求增长,共同推动中国涤纶长丝市场需求回暖,2019年前市场基本处于供需平衡的状态。

2019年伴随大炼化项目的陆续投产,原料供应过剩导致价格下跌,涤纶长丝等聚酯产品价格也相应下滑,涤纶长丝利润也在不断缩窄。而19年下半年以来,终端领域纺织行业景气度不断下调,纺织品服装出口金额也在不断下降,涤纶长丝市场需求逐渐萎缩。2020年,涤纶长丝供需矛盾愈发凸显,而伴随行业集中度的不断提高,中小企业生存空间更加艰难,行业洗牌在所难免。

2、2020年涤纶短纤行业发展

近几年涤纶短纤供应量增加明显,2020年,行业仍有超过60万吨的装置计划投产,但下游传统需求的跟进力度却不及供应增加力度,行业供需矛盾或再度被激化,市场竞争局面也日趋白热化。

所以尽管供应量的不断增加已经领市场逐步显露出供过于求的矛盾,但因2019年企业平均利润仍在200元/吨附近,且期末库存整体较低,所以2020年直纺涤纶短纤行业仍有部分新投产预期。

2020年涤纶短纤新增产能统计表

企业名称 | 涉及产品 | 在建装置产能 | 在建装置位置 | 预计投产时间 |

华西村 | 涤纶短纤 | 10 | 江阴 | 2020年初 |

富威尔 | 原生三维中空短纤 | 5 | 扬州 | 2020年初 |

福建逸锦 | 涤纶短纤 | 7 | 晋江 | 2020年Q1 |

宿迁逸达 | 涤纶短纤、中空短纤 | 20 | 宿迁 | 2020年Q2 |

仪征化纤 | 涤纶短纤、中空短纤 | 20 | 扬州 | 2020年 |

宁波泉迪 | 中空短纤 | —— | 宁波 | 2020年Q2 |

数据来源:公开资料整理

2020年直纺涤纶短纤行业仍有超过62万吨的新增产能计划投产,届时行业新增产能将达到852.1万吨,同比增长7.85%。但新增产能或倾向于填充及差异化短纤为主,而对于常规品种而言,除了价格优势,其他方面的竞争力将大幅转弱。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国涤纶行业市场需求分析及发展趋势分析报告

《2024-2030年中国涤纶行业市场需求分析及发展趋势分析报告》共九章,包含2023年中国特色涤纶开发应用分析,中国涤纶行业企业分析,2024-2030年中国涤纶行业趋势预测与投资预测分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。