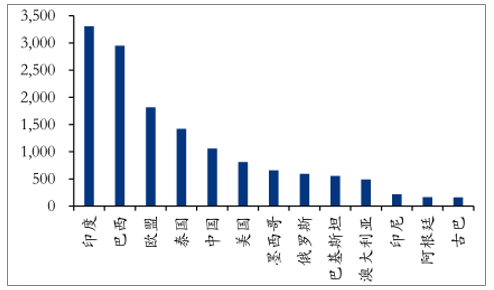

2018/19榨季全球产糖量1.79亿吨,同比下降8%;其中,甘蔗糖产量1.39亿吨,同比下降7.9%,甜菜糖产量0.4亿吨,同比下降8.4%。甘蔗种植区域主要集中于南美洲和亚洲;甜菜种植区域集中在欧洲和北美。全球前五大产糖国包括印度、巴西、欧盟、泰国与中国,18/19榨季各国食糖产量分别为3307万吨、2950万吨、1818万吨、1419万吨、1076万吨,占全球食糖总产量的比重分别为18.5%、16.5%、10.2%、7.9%、5.9%,合计共占全球总产量近60%。

18/19榨季全球食糖主产国产量

数据来源:公开资料整理

18/19榨季全球食糖主产国产量占比

数据来源:公开资料整理

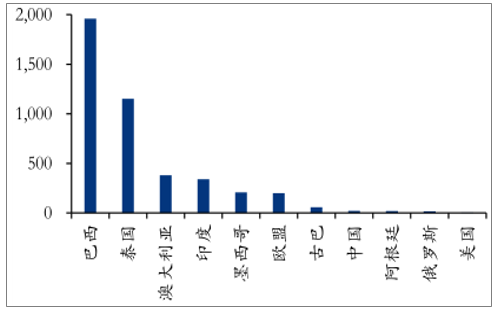

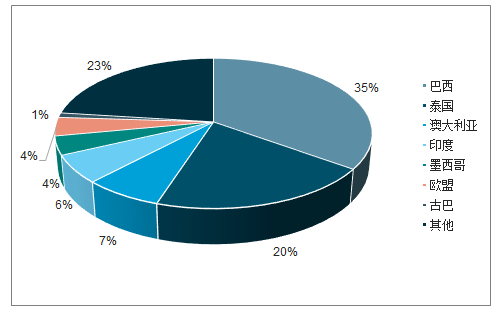

2018/19榨季全球食糖贸易量5644万吨,同比下降12.5%;前四大出口国分别是巴西、泰国、澳大利亚和印度,贸易量分别为1960万吨、1150万吨、380万吨、340万吨,占全球食糖贸易量比重分别为34.7%、20.4%、6.7%、6.0%。

18/19榨季全球食糖主贸易国出口量

数据来源:公开资料整理

18/19榨季全球食糖主贸易国出口量占比

数据来源:公开资料整理

1、巴西

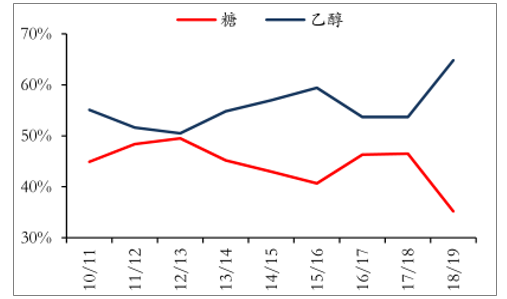

截至19/20榨季中期,巴西甘蔗入榨量6.35亿吨,同比上涨1.9%,其中,中南部入榨量5.85亿吨,同比上涨2.1%;然而,巴西食糖产量关键因子糖醇比同比下降0.9个百分点至35%,主要是由于巴西国内原油价格高企,乙醇需求坚挺,同期食糖出口价格在11.04-12.64美分,乙醇的销售价格13.21-13.81美分,食糖竞争力弱,此外,2018年开始有巴西糖厂扩大乙醇产能,新增产能或促使糖醇比继续下探;预期19/20榨季巴西糖产量2935万吨,较18/19榨季小幅下滑,出口量有望降至1862万吨,同比下降5.0%,为12年以来最低水平。

10/11-18/19榨季巴西糖醇比

数据来源:公开资料整理

2、印度

印度经历两个榨季的高产之后,18/19榨季期末库存达到1638万吨,同比增幅15.2%,比往年均衡库存高出约600万吨。库存高企使得糖厂现金流拮据,形成对蔗农欠款,影响莫迪政府对于印度糖产业的发展规划。出口成为主要解决途径。18/19榨季印度政府提供550亿卢比的补贴计划实现500万吨出口量,19/20榨季继续加码627亿卢比补贴600万吨出口。此外印度未来20亿升的燃料乙醇增量需求也是消化过剩产量的可选方案,其中印度马邦政府考虑制定政策,将该州25%的甘蔗用于乙醇生产,若政策落地且完全实施,有望减少19/20榨季150万吨糖产量。根据USDA最新报告,19/20榨季受甘蔗宿根老化亩产降低影响,甘蔗产量有望降至3.7亿吨,同比下降8%,糖产量有望降至2930万吨,同比下降14.6%。

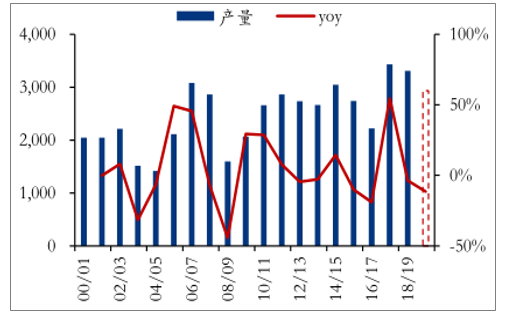

00/01-19/20E榨季印度食糖产量

数据来源:公开资料整理

2019年印度出口政策

时间 | 内容 |

2月 | 印度政府将该国糖最低销售价上调至31卢比/公斤,根据政府给予的甘蔗补贴和出口补贴政策折算,印度糖出口门 槛约在13.5美分/磅左右,当国际糖价高于该位置,则印度可能会有大量的糖流入到国际市场。 |

5月 | 莫迪赢得大选,将与巴西争夺最大产糖国地位,正考虑出台新的糖出口政策,为糖厂提供出口补贴 |

7月16日 | 印度将保留其糖出口补贴,不过将调整提供补贴的方式。之前竞争对手巴西和澳大利亚就印度糖业的出口补贴一事 向世界贸易组织(WTO)提出申诉。 |

7月24日 | 印度内阁经济事务委员会批准建立400万吨缓冲库存,为期一年,预计支出167.4亿卢布。 |

8月29日 | 莫迪政府批准在19/20榨季为糖厂提供总金额为626.8亿卢比的出口补贴,每吨糖10448卢比,上限600万吨。以 糖厂名义入蔗农账户,若糖厂没有甘蔗欠款则入糖厂账户。 |

数据来源:公开资料整理

3、泰国

泰国同样由于此前甘蔗高产,库存增加。预测:19/20榨季泰国甘蔗产量1.24亿吨,同比下降6%,由于降雨量同比下降40-70%,亩产同比走低;19/20榨季泰国食糖产量1350万吨,同比下降7.53%;配合国内消费以及预期持平的出口量,泰国库存去化约100万吨,占超额库存的56.2%。

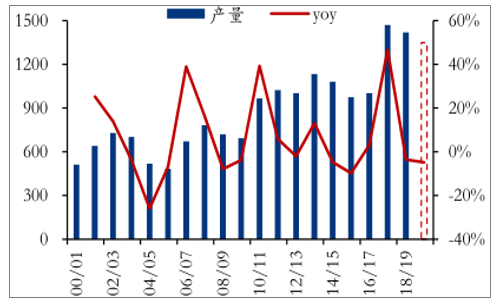

00/01-19/20E榨季泰国食糖产量

数据来源:公开资料整理

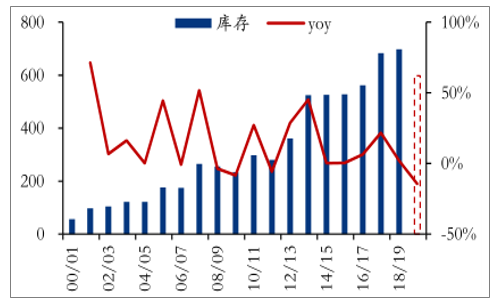

00/01-19/20E榨季泰国食糖库存

数据来源:公开资料整理

预计19/20榨季主产国食糖产量同比将继续下降,全球糖料减产趋势受制于种植周期难以逆转,20/21榨季供给缺口或将进一步放大。原糖价格随着供需结构逐渐明朗,有望走出上行趋势。

4、中国

国内18/19榨季已结束,根据中国糖业协会数据,国内产糖1076万吨,同比增加4.4%。其中甘蔗糖产量945万吨,同比增长3.2%,占比87.8%;甜菜糖产量132万吨,同比增长14.4%,占比12.3%。目前处于国内19/20榨季伊始的时点,新糖生产、进口、走私、国储等皆成为价格的影响因素,其中进口价格将是关键因子。

11月1日全国糖会在昆明召开,糖业协会预计19/20榨季全国食糖产量1015.25万吨,较18/19榨季减产逾5%。各主产区方面,广西预估产量600万吨,同比下降5.4%;云南由于甘蔗收购价低位,且自2019年3月起云南经历较大范围的干旱天气,预计产量188万吨,同比下降9.6%;甜菜糖由于机械化程度较高,在北方发展较快,内蒙古预计产糖70万吨,同比增加5万吨;新疆预期产量55万吨,同比持平。

18/19榨季我国食糖主产区占比

数据来源:公开资料整理

18/19榨季全国消费量为1580万吨,同比增长0.64%。食糖消费主要分为工业消费和民用消费,其中,工业消费占比约59%,民用消费为41%。工业消费主要分布在糖值比较大的行业,如食品加工、饮料、饮食等,其中乳制品、饮料、饼干和糖果的食糖消费量约67%。

市场一直存在对甜味剂、淀粉糖替代的担忧。甜味剂甜度是蔗糖的500倍,且成本较低;而淀粉糖中的果葡萄糖浆已经被运用在含糖软饮料中,且成本同样低于蔗糖。然而,甘蔗糖具有一定程度的不可替代性。受技术壁垒限制,90%以上植物蛋白饮料仍为全白糖型,淀粉糖替代能力有限;随着人们食品安全意识的不断提高,近年来高倍甜味剂对甘蔗糖的替代不仅没有明显增加,反而出现回落。白糖消费随着人口绝对数量的增长以及生活水平的提高,仍旧处于增长之中,且我国食糖消费量距全球平均水平或发达国家仍有巨大上升空间。

相关报告:智研咨询发布的《2019-2025年中国食糖行业市场竞争现状及投资方向研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国食糖行业市场全景评估及投资前景规划报告

《2025-2031年中国食糖行业市场全景评估及投资前景规划报告》共十二章,包含2025-2031年食糖行业投资机会与风险防范,食糖行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询