一、2019年上半年饲料工业生产形势总体稳定

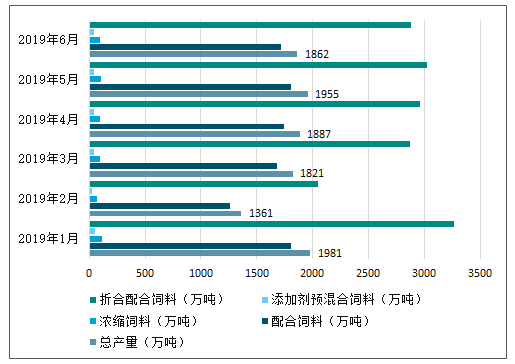

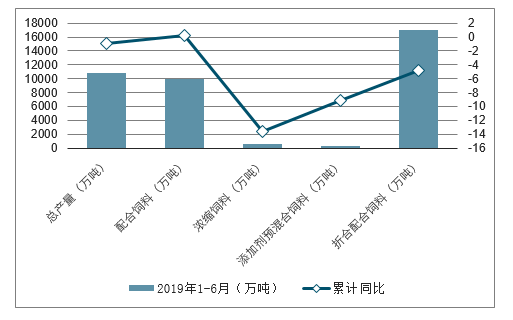

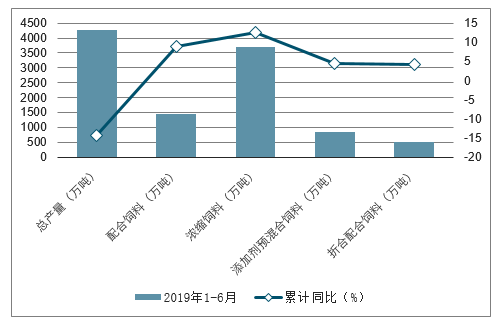

受非洲猪瘟疫情和国际贸易形势影响饲料总产量略有下降,商品饲料总产量10867万吨,同比下降0.9%。其中,配合饲料10018万吨、同比增长0.2%,浓缩饲料590万吨、同比下降13.6%,添加剂预混合饲料259万吨、同比下降9.1%。

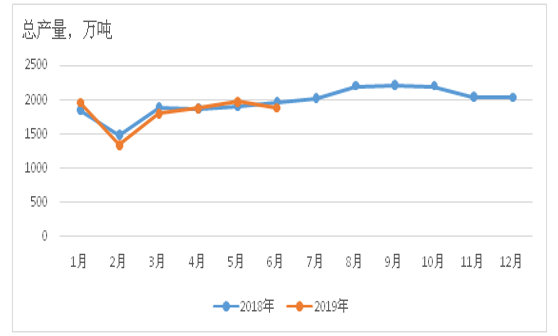

2018年1月以来饲料总产量变化情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国饲料加工行业市场竞争格局及行业发展前景预测报告》

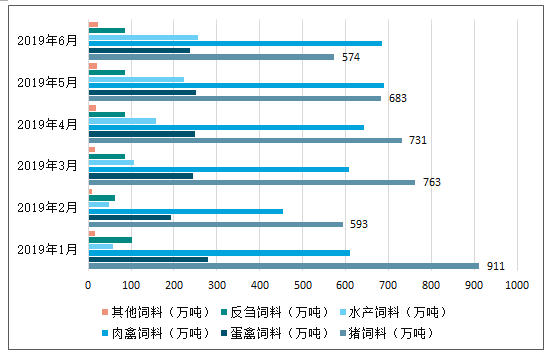

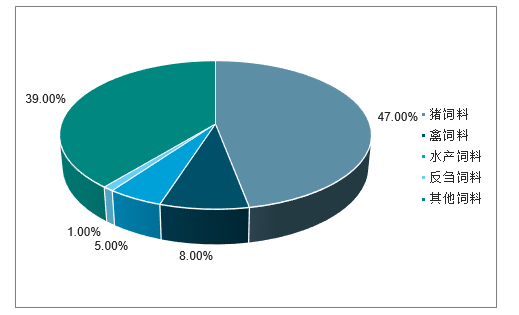

饲料产品结构优化调整,饲料品种“三增一降”。猪、禽、水产和反刍动物饲料产量分别为4256万吨、5149万吨、850万吨和509万吨,其中猪饲料同比下降14.3%,禽、水产和反刍动物饲料同比分别增长11.5%、4.4%和4.2%。全国饲料生产平稳,反映出上半年畜产品生产能力总体稳定,市场供应有保障。

2019年1-6月饲料产量情况分析

数据来源:公开资料整理

2019年1-6月饲料产量及增长情况分析

数据来源:公开资料整理

2019年1~6月不同品种饲料生产情况

数据来源:公开资料整理

2019年1~6月不同品种饲料生产及同比情况

数据来源:公开资料整理

2019年上半年不同品种饲料占比

数据来源:公开资料整理

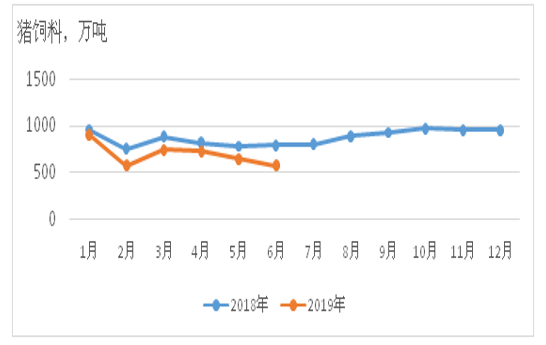

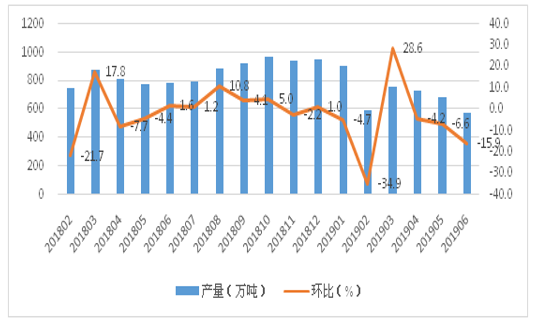

猪饲料。疫情导致生猪产能持续下降,猪饲料需求缩减,从2018年11月开始,除去季节性因素,猪饲料环比降幅逐月扩大,今年1~6月猪饲料全线下降,猪浓缩料和预混料降幅更大,猪饲料占饲料总产量比重由上年同期45%下降到39%。上半年猪饲料总量同比下降14.3%。仔猪、母猪饲料分别下降26.7%、23.2%。6月猪饲料总量下降27.3%,降幅环比扩大15.9%。其中,仔猪、母猪、育肥猪饲料均呈大幅下降,分别下降40.4%、28.6%、14.8%,育肥猪饲料6月首次下降。

2018年1月以来猪饲料产量变化情况

数据来源:公开资料整理

2018年2月以来猪饲料环比变化趋势

数据来源:公开资料整理

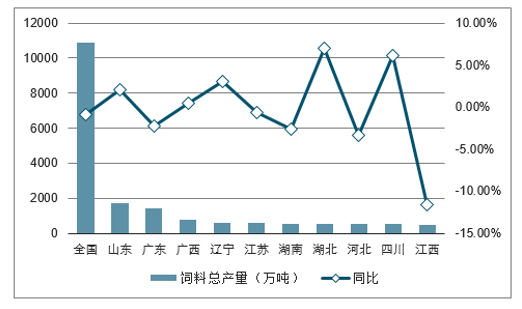

区域发展速度各异。全国工业饲料十强省合计产量占全国比重71.4%,比上年提高0.6个百分点。从饲料工业“十三五”发展规划的区域布局看,加快发展区总产量3061.4万吨,同比增长2.8%,猪饲料同比下降3.0,禽饲料增长9.3%;稳定发展区饲料总产量5492.5万吨,同比下降2.0%,猪饲料下降22.9%,禽饲料增长12.0%;适度发展区总产量2313.5,同比下降3.0%,猪饲料同比下降12.0%,禽饲料增长13.3%。

2019年1-6月饲料总产量前10省生产情况

数据来源:公开资料整理

二、饲料:专业化运营型大企业持续吃掉小企业快速退出的份额

饲料行业竞争不断加剧,落后产能快速退出。2012年以来,饲料行业总量进入平稳发展期,过去跑马圈地式的繁荣在其兴起时就已埋下了自我毁灭的种子,大量低效产能充斥其中,随着肉类消费的饱和、养殖业规模化的提高,饲料业竞争程度不断加剧,过去被称为快速、成功的模式正面临无法维系的风险,于是近年出现了饲料企业总量从高峰期的16454家下降至2015年的6000多家,未来两三年可能降低至3000家,再五年后或剩下不到100家的快速集中的过程,效率高、规模大、做产业链价值的优势企业正加速占领市场。2017年,年产100万吨以上的饲料企业共有35家,市场份额占比62.3%,仅仅一年便提升了接近5个百分点。2018年,非洲猪瘟爆发并对行业造成非常深远的影响,行业内的中小饲料企业80-90%(概数)的利润来自猪料,他们的退出必定加速行业集中的速度,“非瘟”、“禁抗限抗”、“环保”等多重因素将推动优势饲料企业迎来行业巨变中的机遇。

我国饲料龙头企业市占率有较大提升空间。放眼全球,2015年日本饲料行业的CR3达到了58%,而中国排名前三的企业产量只占全国的19%,龙头市占率仍然很低,低效产能仍然占比很大,集中度向优势企业提供的空间仍然非常可观。展望未来十年,中国必定会诞生总产量4000-6000万吨以上的饲料企业(含国际),龙头市占率或达20-30%以上,并且大概率会走向国际化。

主要国家饲料行业集中度情况

数据来源:公开资料整理

三、饲料原料市场低位震荡,饲料产品价格小幅调整

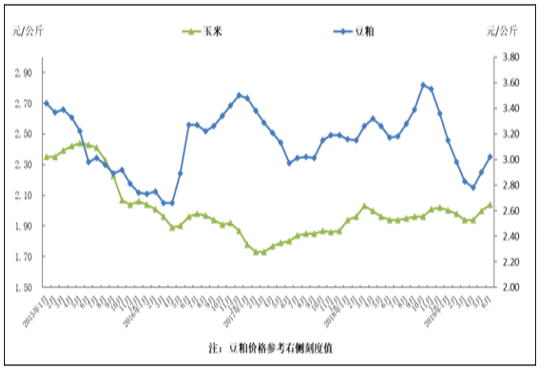

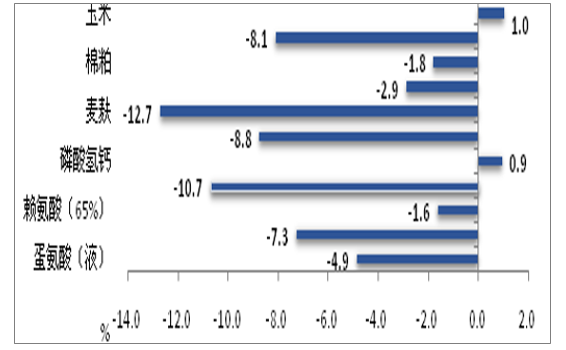

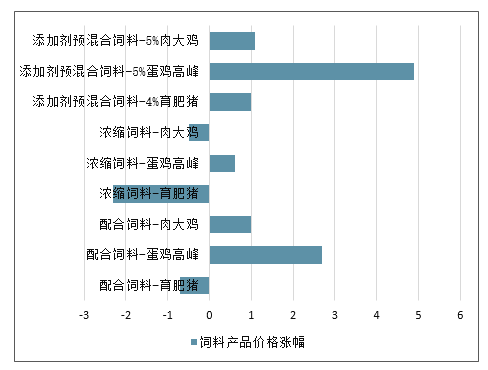

饲料消费疲软,主要原料价格整体震荡低位,6月玉米均价2.04元/公斤,环比上涨2.0%,同比上涨5.7%。2019年1~6月玉米均价1.98元/公斤,累计同比涨1.0%;6月豆粕均价3.02元/公斤,环比增长4.1%,同比下降3.8%。2019年1~6月豆粕均价2.94元/公斤,累计同比下降8.1%,从目前供需情况看,后市饲料原料市场价格偏弱为主。饲料产品价格微幅调整,其中育肥猪配合饲料、浓缩饲料、肉大鸡浓缩饲料分别下降0.7%、2.3%、0.5%,其他饲料小幅增长。

2015年以来玉米、豆粕价格走势

数据来源:公开资料整理

2019年1~6月主要原料价格采购均价涨幅

数据来源:公开资料整理

2019年-6月主要饲料产品价格涨幅

数据来源:公开资料整理

四、行业发展趋势

下游畜牧业巨大的市场需求将带动饲料行业发展,我国饲料产量将继续保持稳定增长。随着下游养殖行业的快速发展,我国饲料行业市场需求扩大,未来发展前景良好。但是饲料行业受养殖业行情和产业形势变化的影响大,面对养殖风险大、行业竞争加剧的挑战,我国饲料企业需加快调整产业结构和产业链布局,扩大市场占有率。总体上看,我国饲料行业亟待转型,行业仍有较大发展空间。

行业发展趋势 | |

30%以上的饲料企业将退出市场 | 随着养殖业规模化程度的大幅提升,随着饲料品牌企业利润率的进一步降低,企业退出市场将延续甚至深化,预计未来5年内,30%以上的饲料企业将主动或被动的退出市场。 |

饲料行业进入高成本时代 | 随着社会的发展,随着国家提出国民收入倍增计划,随着原料市场与国际接轨,预计未来5年内,虽然饲料企业不情愿,饲料行业也将迎来高成本时代。 |

饲料行业将全面迎来信息革命 | 时代在发展,生意可以传统,但工具必须更新。今后5年内,饲料行业将更多的IT化和网络化。有别于最初的办公自动化和网站的建设,这一轮信息革命,将以电子商务、网络技术服务平台、高效网络管理平台为特点。社会正在全面信息化,饲料行业也必然会全面信息化,加强品牌的建设、实现全面信息化是促进企业发展、保障企业自身在行业领先地位的有力途径。 |

饲料行业将进入“混业经营”时代 | 近年大举进入养猪领域,建设猪产业链。更多的企业,或是涉足养殖,或是涉足兽药、疫苗领域。今后5年内,饲料行业的“混业经营”现象将更为突出,因为只有延伸产业链才能更好的提高抗风险的能力,预计产业链将成为一线饲料企业的主流选择。 |

饲料行业的“第三产业”将成为掘金的蓝海 | 饲料行业作为一个产值4000多亿元的制造业,理应有强大的第三产业支撑。今后5年内,预计饲料行业的“第三产业”将会得到迅猛发展。这一是产业发展的自然要求,二是六和等先行者成立“担保公司”、“专业化养殖服务公司”等举措带来的示范效应。 |

养殖业的规模化、专业化水平将有明显改善 | 养殖业的规模化程度低、专业化水平不高,一直是影响产业链发展的一大问题,随着国家对规模化养殖业的扶持,预计未来5年内,预计养殖业的规模化、专业化水平将有大的改善,而且将超出不少人的预期。 |

玉米-豆粕日粮的主流地位下降 | 中国的国情,本来不适合玉米-豆粕型的日粮结构,目前国内玉米-豆粕型为主的日粮结构,可以说是国际粮商经典的市场推广案例。然而,随着玉米、豆粕价格的高企,随着饲料产品利润率的下降,该日粮结构将会受到市场的冲击,预计未来5年内,杂粮、杂粕型日粮将会更多的出现在市场上,玉米-豆粕型为主的日粮结构将会明显削弱。 |

饲料原料价格的明显波动将成常态 | 中国加入WTO后,中国经济就开始快速融入全经济,下一个5年这种趋势更为明显和深化。由于资本的趋利性,国际上大宗农产品价格的明显波动化是不可避免的常态,在全球经济一体化的明天,中国饲料品牌企业要有大宗原料价格明显波动常态化的预期,过去的那种稳定的大宗原料价格状态将被打破。 |

健康将成为生产力 | 中国的消费者对动物食品的需求经历了从无到有、从少到多、从多到全、从全到鲜的几个阶段。目前,随着生活水平和消费能力的更进一步的提高,人们对食品的安全和健康更为关注,绿色和有机食品的概念已经深入人心。这就给企业创造了提高产品附加值的机会。预计未来5年内,健康将成为一些产业链企业的竞争力之源,并获得差异化竞争优势。 |

饲料企业社会责任在行业内的影响力迅速扩大 | 在全球化的今天,不少本土农牧企业已经认识到承担企业的社会责任的意义,并积极地去实践。但大部分尚在起步或摸索阶段,有些也只是停留在口头上,预计未来5年内,将有越来越多的饲料企业将社会责任与经营目标和企业使命相结合,并从中获益。 |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国饲料工业行业竞争格局分析及投资前景规划报告

《2021-2027年中国饲料工业行业竞争格局分析及投资前景规划报告》共十三章,包含我国饲料行业重点企业分析,中国饲料行业发展环境分析,2021-2027年饲料行业投资及发展前景等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国工业饲料产量及产量结构分析:山东工业饲料产量全国排名第一[图]](http://img.chyxx.com/2022/02/L9104W6J03_m.jpg?x-oss-process=style/w320)

![研判2025!中国冰淇淋行业产业链图谱、市场规模、竞争格局及未来前景分析:冷链建设及电商平台发展持续为冰淇淋市场增长提供支持[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2025!中国铝挤压行业产量、产业链及未来趋势分析:新能源汽车、光伏、轨道交通等新兴领域已成为拉动行业发展的重要增长点[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![趋势研判!2025年中国汽车尾气净化器行业产业链、发展现状及相关企业分析:环保法规的日益严格,汽车尾气净化器市场规模进一步扩大[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2025年中国高分子防水卷材行业发展历程、产量、市场规模、重点企业及发展趋势研判:高分子防水卷材规模超200亿元,需求推动下市场前景可观[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)