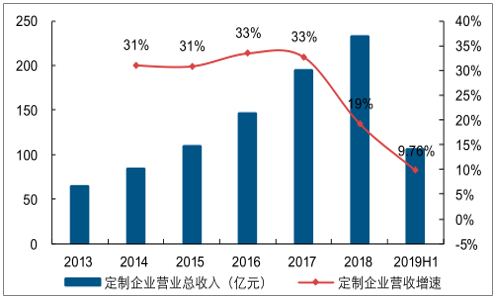

房地产市场红利,以及行业渗透率提升阶段,企业通过高开店的粗放式增长实现了第一阶段的积累。定制行业始于二十世纪房地产市场红利,以及行业渗透率提升阶段,企业通过高开店的粗放式增长实现了第一阶段的积累。定制行业始于二十世纪090年代,高速成长于房地产改革之后,房地产销售高增的红利,以及定制产品的渗透率,使得定制企业通过快速开店实现了高速的增长,以上市的定制企业总营收增速看,年代,高速成长于房地产改革之后,房地产销售高增的红利,以及定制产品的渗透率,使得定制企业通过快速开店实现了高速的增长,以上市的定制企业总营收增速看,72014-2017年,增速均在30%以上,实现了远超家具行业的增长。

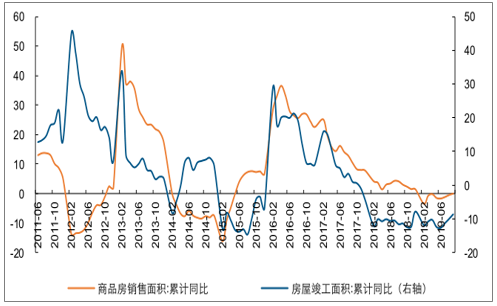

2011-2019.6商品房销售及竣工面积增速

数据来源:公开资料整理

地产红利与定制家居行业渗透率红利减弱,定制企业营收增速大幅放缓。随着新房销售逐步放缓,家居行业逐步进入存量市场,以及定制渗透率提升至一定水平,地产红利与定制家居行业渗透率红利减弱,定制企业营收增速大幅放缓。随着新房销售逐步放缓,家居行业逐步进入存量市场,以及定制渗透率提升至一定水平测算2019年全屋定制产品渗透率约为32%,厨柜渗透率约为64%,定制行业收入端增速呈现放缓趋势,且与房地产增速预计后周期增速趋势逐渐趋同。

2013-2019H1定制上市公司营收增速

数据来源:公开资料整理

定制企业营收增速与竣工增速及整个家具行业收入增速趋势

数据来源:公开资料整理

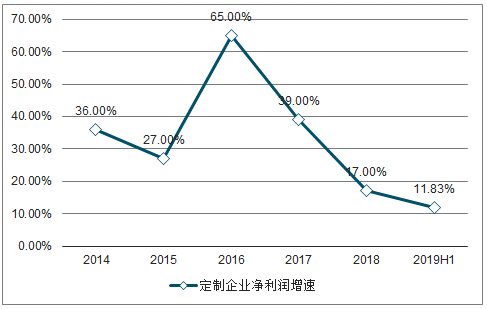

地产后周期低景气度以及全装修占比提升,零售市场承压,同时定制企业密集上市以及较多其他相关行业企业涌入定制行业,使得定制市场竞争更加激烈,行业通过引流套餐以及加大费用投入以促销销售,利润端的压力也逐步显现。

2014-2019H1定制上市公司归母净利润增速

数据来源:公开资料整理

2013-2019H1定制企业毛利率与净利率

数据来源:公开资料整理

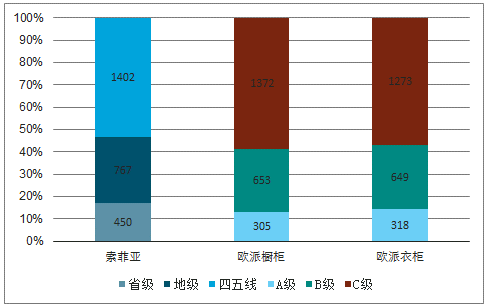

目前定制头部企业在厨衣品类的门店数基本在2000家以上,覆盖全国大部分城市,新开店对营收增长的边际贡献在降低,同店增长将成为核心因素。同店增长==同店客流×客单,对应抢份额与增单值,企业经营需走向更加精细化的阶段,多角度发力提升客流与客单。

2019H1定制头部企业覆盖分级别城市门店数(单位:家)

数据来源:公开资料整理

一、增客流

零售:全渠道引流&提升转化率是关键。多元渠道布局相对于单一的经销商门店的销售模式,带来新的增长点,工程、线上、整装、家电卖场等均是为重要的客流增量渠道。全装修趋势下,工程渠道的重要性不言而喻;线上亦成为重要的销售、引流渠道,且不仅仅包含天猫、京东等传统电商平台,百度、美团、抖音等均成为重要的引流渠道;整装、家电卖场等渠道亦是增量。而定制产品在功能、风格上一定程度的同质化,使得企业的品牌塑造、终端多元渠道营销能力、服务水平等显得尤为重要。营销方面,除去高铁、机场、电视广告等传统广告的投放,还需要有多渠道精准营销的能力,如在新媒体渠道(抖音、自媒体公众号等)上硬广和软广结合的品牌宣传等。当然,投入营销后还需要配套的人员和服务去落地。

线上多元平台布局以及多元渠道营销同时推进。随着家装消费者倾向于在互联网上搜集家装信息以及对线上消费的接受程度提升,线上成为家居行业重要的渠道之一。同时随着线上营销平台以及线上消费渠道的多元化,企业也需同时推进线上多元引流渠道的布局,天猫和京东等电商平台、家居卖场的线上平台以及微信、微博、抖音等社交平台均是重要的引流渠道。

家装/整装是重要的引流渠道。随着全包/整装等业务模式成为趋势,家装/整装对卖场的分流效应显著,且从家装产业链看,整装在定制产品销售的前端,家装整装对卖场的分流效应显著,且从家装产业链看,整装在定制产品销售的前端,家装/整装公司成为重要的流量入口。可见整装成为重要的流量入口。可见82018年来,各定制企业加大对家装//整装渠道的布局,不过家装整装渠道的布局,不过家装/整装渠道在各企业内部重要性有所不同,龙头对此渠道的推广更为积极。此外,定制企业逐渐在购物中心、家电卖场(国美和苏宁等)、社区等多整装渠道在各企业内部重要性有所不同,龙头对此渠道的推广更为积极。此外,定制企业逐渐在购物中心、家电卖场(国美和苏宁等)、社区等多元渠道开设店面。

进店客流及转化率,由营销、产品与服务等综合因素决定,而行业低景气程度下,叠加定制产品服务在一定程度上的同质化,使得行业竞争较为激烈,进店成交率以及转化率也受到挑战。

2018年以来,可见各家对更新门店形象的重视,以及各家加大促销引流力度和形式等。产品陈列等则是经销商营销能力的体现,不过公司加强培训也可在一定程度上提升;产品风格的多样性和设计的吸引力则是各企业产品力的体现,这个需要从企业层面去改善。

回到消费者对定制产品的需求角度看下单的影响因素,定制产品需要具备较强的收纳功能、优良的质量以及一定程度的个性化(产品尺寸、风格等),因此产品的风格、材质、设计师的全屋设计能力以及企业非标产品的制造能力等成为影响下单的重要因素。从企业角度出发,产品力毋庸置疑是重要因素之一,此外还可通过赋能经销商(培训、提供便捷高效的软体等)提升服务的效率、强化终端竞争力,如各企业在大力投入的信息化系统则是提升展示效果以及设计效率的重要工具。

二、工程

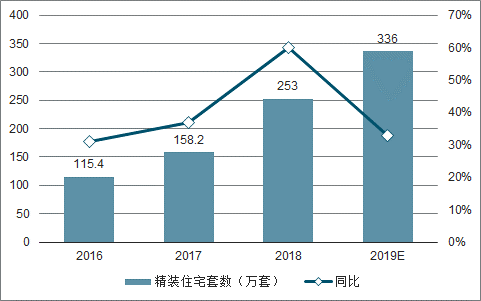

全装修占比提升,厨柜作为其一级配套品,工程渠道将迅速扩容,多元品类的加入也将

提升企业增长空间。厨柜配套率近全装修占比提升,厨柜作为其一级配套品,工程渠道将迅速扩容,多元品类的加入也将提升企业增长空间。厨柜配套率近100%,随着全装修占比的提升,厨柜工程业务配套数会同步提升,这一点与各厨柜企业大宗业务收入占比提升可以相互印证。随着全装修占比的提升,厨柜工程业务配套数会同步提升,这一点与各厨柜企业大宗业务收入占比提升可以相互印证。2018年住宅销售面积为基准,对全装修市场空间进行了合理的测算,预计厨柜工程渠道市场约为年住宅销售面积为基准,对全装修市场空间进行了合理的测算,预计厨柜工程渠道市场约为300亿元,约占厨柜行业空间的24%。此外,工程渠道采购倾向于集采,若企业能提供更多的工程产品,有望获得更多的增长空间。

2016-2019年精装修住宅套数占比

数据来源:公开资料整理

2016-2019年精装修住宅套数趋势

数据来源:公开资料整理

兼具产能与成本优势的品牌制造商,可通过工程业务快速放量提份额。工装业务对于配套品企业在产能、交付、成本以及资金等方面均有较高要求,由此条件看,家居行业的小企业或不具备以上条件,给房企供应配套品的必然是大中型企业,其中行业龙头在行业内多年的经营,普遍在采购、生产制造以及品牌等方面具备一定的优势,可通过工程业务渠道快速放量,实现远高于行业的增长,持续提升市场份额。不过这里品牌龙头不仅仅是指行业第一,行业前五甚至行业前十均有兼具产能与成本优势的品牌制造商,可通过工程业务快速放量提份额。工装业务对于配套品企业在产能、交付、成本以及资金等方面均有较高要求,由此条件看,家居行业的小企业或不具备以上条件,给房企供应配套品的必然是大中型企业,其中行业龙头在行业内多年的经营,普遍在采购、生产制造以及品牌等方面具备一定的优势,可通过工程业务渠道快速放量,实现远高于行业的增长,持续提升市场份额。不过这里品牌龙头不仅仅是指行业第一,行业前五甚至行业前十均有较大机会。

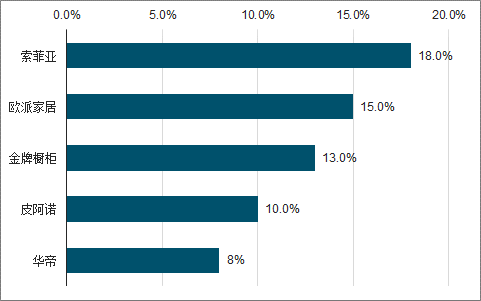

2019中国房地产500强首选供应商品牌测评榜

数据来源:公开资料整理

三、提客单

客单价将是下一阶段企业增长的重要驱动力,大家居模式是提升客单的有效途径。大家居从全屋定制向家装产业链延伸,可从单一的厨客单价将是下一阶段企业增长的重要驱动力,大家居模式是提升客单的有效途径。大家居从全屋定制向家装产业链延伸,可从单一的厨//衣柜产品向定制木门、配套品甚至家居用品等,据了解,目前定制衣柜终端客单价2-3万元左右,若同一客户多购买厨柜、木门、沙发、餐桌椅、床以及窗帘和家居用品等,客单价可在5万元以上,增长空间大。

客单价提升路径主要有两条:一是提升客户购买的全屋柜体数或者配套品;二是提高产品单价。

客单价的提升需要从各个环节发力,研发环节推出更有吸引力、更符合市场的产品(风格、材质、价格等因素的综合);生产环节提升生产制造水平,提供质量更优的产品,提升生产效率降低成本亦是助力;销售环节设计师提升全屋设计能力,以更符合消费者喜好的全屋设计打动消费者购买更多的产品。目前定制企业特别是龙头在生产环节的高信息化水平使其产品质量与成本普遍具备优势,但是在研发与销售环节仍需加强,这是未来的核心竞争力。

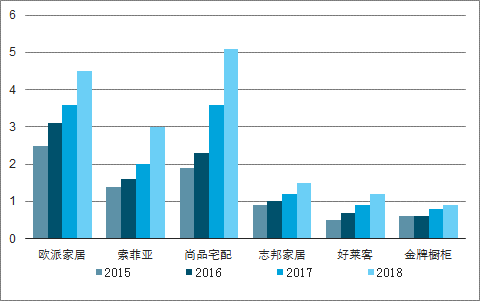

四、品牌力

当消费者对产品认知度不足,且产品质量参差不齐的时候,品牌可作为产品品质的背书,成为消费者选购的重要指标。品牌力是企业多年以来提供优质的产品和服务,以及品牌宣传积累起来的口碑,与企业规模形成正反馈,即规模较大的企业具备更多的品牌宣传资源,且规模优势本身就意味着拥有庞大的客户基数。

2015-2018年各定制家居企业广告费用(亿元)

数据来源:公开资料整理

五、产品力

多样性:包含产品的品类、设计风格等。由于家居产品具备明显的个性化特征,企业需要尽量提供多样化的设计风格、丰富的产品品类,以及与主流消费群体的审美相匹配,来提升市占率的上限。

多样性:包含产品的品类、设计风格等。由于家居产品具备明显的个性化特征,企业需要尽量提供多样化的设计风格、丰富的产品品类,以及与主流消费群体的审美相匹配,来提升市占率的上限。

品质:定制行业的服务属性较强,因而品质包含了产品和服务两个层面:11、产品品质的关键在于板材(环保)、五金(德国进口较为普遍)、生产设备(进口设备普遍更好)等;、产品品质的关键在于板材(环保)、五金(德国进口较为普遍)、生产设备(进口设备普遍更好)等;优质的服务体现在从最初的方案设计、上门测量、产品安装及售后服务的全流程,这一环节基本由经销商来执行,对于品牌商来说管理难度更大一些。

价格:定制行业价格并不是越低越好,而是需要找到与上述两点(多样性和品质)的平衡点,因而所谓的“价格战”并非唯一的竞争策略。我们认为,通过深耕供应链所带来的成本下降才是具备真正壁垒的(如欧派自产部分台面和厨电、索菲亚自主贴面等),由此带动价格的下降,即做到“用更有吸引力的价格提供更优质的产品。

价格:定制行业价格并不是越低越好,而是需要找到与上述两点(多样性和品质)的平衡点,因而所谓的“价格战”并非唯一的竞争策略。通过深耕供应链所带来的成本下降才是具备真正壁垒的,由此带动价格的下降,即做到“用更有吸引力的价格提供更优质的产品+服务”。

六、渠道力

门店数及单店销售:龙头已基本完成全国性布局,覆盖城市数较全。除单品类门店数量存在差距外,企业间单店提货额亦拉开差距。

2019H1龙头门店覆盖情况

数据来源:公开资料整理

经销商实力存在一定的差距。经销商的开店能力、以及行业变化期在多元渠道营销的能力等,是经销商实力的体现。龙头经过多年的积累已形成一定的优势,单个经销商规模相对较大,在多元渠道营销方面也能具备更高的开拓潜力和资源投放能力。

七、趋势

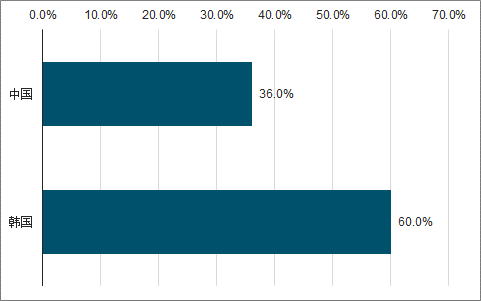

渗透率与集中度双逻辑依旧,定制龙头成长空间仍可观。测算2019年我国定制家居行业渗透率或仅约为年我国定制家居行业渗透率或仅约为36%,手工打制和成品仍占据较大份额,与海外发达国家定制渗透率相比,目前仍处于渗透率提升阶段。定制厨柜发展较为成熟,渗透率约在60%以上,定制衣柜渗透率约为32%,配套柜渗透率则更低。市占率方面,定制行业,配套柜渗透率则更低。市占率方面,定制行业CR5市占率约为20%,厨柜行业CR5约为约为17%,集中度远低于汉森在韩国厨柜市场的市占率。

国内定制行业渗透率仍有较大提升空间

数据来源:公开资料整理

当前定制行业的竞争格局,大小企业间的竞争仍然较为激烈,尤其当客流从过去的以零售为主,转变为精装房、家装纵观当前定制行业的竞争格局,大小企业间的竞争仍然较为激烈,尤其当客流从过去的以零售为主,转变为精装房、家装//整装、零售共存的局面,碎片化的流量入口让竞争者也更加多元。从企业竞争力的对比情况看,我们认为头部企业依靠规模优势已经形成一定竞争优势,使其在客流争夺上占优,但并不足以带动市占率的快速提升,对全供应链的深度掌控才是具备更高护城河的核心竞争力,亦是头部企业长远发展的方向。

现阶段的形势来看,头部企业的竞争力体现为更强的品牌力、渠道力和产品力,伴随渠道覆盖面的完善,能够逐步提升行业集中度;不过更值得关注的是对全供应链的深耕,即为“用更有吸引力的价格提供更优质的产品从现阶段的形势来看,头部企业的竞争力体现为更强的品牌力、渠道力和产品力,伴随渠道覆盖面的完善,能够逐步提升行业集中度;不过更值得关注的是对全供应链的深耕,即为“用更有吸引力的价格提供更优质的产品++服务”,进而构筑更高的行业壁垒,并有望加速行业整合。

相关报告:智研咨询发布的《2020-2026年中国定制家居行业市场运行态势及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国智能家居定制产业发展动态及投资决策建议报告

《2022-2028年中国智能家居定制产业发展动态及投资决策建议报告》共十一章,包含2022-2028年中国智能家居定制行业投资机会分析,2022-2028年中国智能家居定制行业投资风险预警,2022-2028年中国智能家居定制行业投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国冶金工业节能减排政策汇总、产业链图谱、经营效益、主要参与者及发展趋势分析:“双碳”目标指引下,行业蓬勃发展[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2025!中国椰子水行业市场政策、产业链图谱、发展现状、竞争格局及发展趋势分析:海外品牌占据主导地位[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中国自热火锅行业产业链、市场规模、竞争格局及发展趋势研判:自热火锅市场不断扩大,增速明显放缓,市场规模预计215亿元[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国智能眼镜行业政策、产业链、出货量、竞争格局及行业发展趋势研判:全球科技巨头与创新企业竞相布局,中国市场呈现出蓬勃发展的态势[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2025!中国汽艇行业产业链、进出口及重点企业分析:规模扩张与技术跃进下的品牌突围战,迈向价值新征程[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)