随着居民可支配收入水平的提高和消费者健康认知观念的改变,我国婴童营养品的市场规模在不断扩大。新生代父母的出现也是推动婴童营养品快速发展的原因,90后父母数量在不断增长,相对受教育程度较高,更愿意通过保健食品帮助自己的孩子健康发育。

数据显示,2019年1-5月在天猫+淘宝平台上婴幼儿营养品销售额共计61.2亿元,1-5月份婴幼儿营养品的市场规模仅次于婴幼儿牛奶粉的65%,市场份额达到14.65%,而宝宝辅食仅占9.78%。根据数据,我国婴幼儿奶粉市场截止2018年的销售规模为1,619亿元;假设线上各子品类的销售额占比体现了其整体市场销售状况,则估计我国婴幼儿营养品市场规模约350亿元。

2019年1-5月阿里系平台婴儿食品各子品类目市场份额占比

资料来源:智研咨询整理

2014-2018年中国婴童保健品市场规模

资料来源:智研咨询整理

这一趋势从阿里官方数据也可见一斑——阿里系平台上,婴幼儿营养品的销售占比高于宝宝辅食、零食和调味品,且2016-2018年均保持了很高的增速。

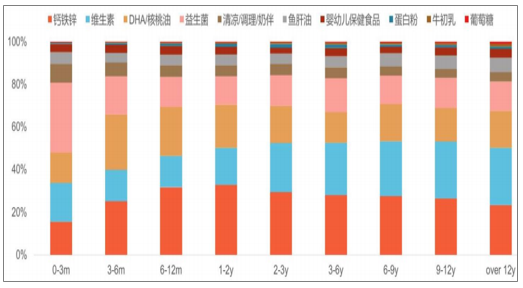

具体到消费品种,根据数据,全球范围内,睡眠、认知发育和增强免疫力的产品预计将在2019年处于增速领先的地位。在国内,中国父母倾向于为新生儿购买益生菌。随着年龄的增长,对益生菌的需求开始萎缩,而钙铁锌、DHA/核桃油和维生素的销量开始上升。

我国不同年龄婴儿使用的保健品消费金额分布(%)

资料来源:公开资料整理

正是意识到婴幼儿保健品和奶粉的互补性,许多母婴品牌和渠道也很乐于横向扩张至保健品市场,婴幼儿保健品赛道已吸引了澳优、汤臣倍健、飞鹤等巨头入局。

目前已拥有跨国品牌“Swisse”、“HealthyTimes”的健合集团,其成功起点也是儿童益生菌,公司从2003年便致力于益生菌的中国推广,其合生元儿童粉剂历经3年即突破1亿元收入规模。

由上市公司主导的婴幼儿保健品领域并购动态

公司名称 | 时点 | 对象 | 具体情况 |

汤臣倍健 | 2018-05 | Penta-vite | 2018年5月,以2100万澳元收购了拜耳旗下儿童营养补充剂品牌Penta-vite业务资产 |

2018-08 | Liife space | 2018年8月,其以6.7亿澳元完成对Life Space品牌方澳洲益生菌企业LSG的收购 | |

2019-04 | Liffe space | 2019年4月,在中国线下渠道发布4款Life Space益生菌固体饮料。 | |

2019-09 | 杜邦营养生物科技 | 2019年9月27日,与杜邦营养生物科技公司签署创新战略合作协议。双方将围绕肠道微生态相关技术的联合研究和开发、潜在新功能益生菌及其应用的联合研究和开发等创新项目建立战略合作关系。协议有效期自2019年9月至2020年12月。 | |

澳优 | 2019-06 | 丰华生科 | 2019年6月6日,澳优宣布通过全资附属公司与GLAC签订可换股债券认购协议,届时将拥有GLAC26.1%的股份。同一天,澳优第二大股东晟德大药厂还同意向GLAC注入8500万美元。据澳优官网披露的信息,此次GLAC筹集的资金将主要用于丰华生科的私有化,该公司主要从事益生菌及发酵产品的研究、制造与销售。澳优表示,益生菌将是重要发展方向之一。 |

晟德 | |||

健合集团 | 2019-06 | 合生元 | 继合生元粉剂后,推出合生元儿童滴剂,更新配方,在菌株选用上,选用了在我国《可用于婴幼儿食品的菌种名单》在列的菌株乳双歧杆菌HN019,0岁宝宝也可使用,更拥有长达30年的研究应用历史,获得瑞士,日本和巴西等国的健康声称。 |

飞鹤 | 2017-12 | Vitamin World | 2017年12月22日,飞鹤2800万美元并购VITAMINWORLD,INC.,并支付500万美元偿还债务。标志着飞鹤从单一的婴幼儿配方奶粉生产企业转型成为多元的营养食品保健企业。 |

资料来源:智研咨询整理

统计天猫平台累计销售额排名的儿童保健品领先品牌发现,澳大利亚品牌BioIsland和Nature’sWay佳思敏、新西兰品牌Childlife分列行业前三。排名4-6的均为益生菌品牌。DSM全资子公司i-Health旗下品牌Culturelle是最受欢迎的益生菌品牌,其次是中国保健品巨头汤臣倍健的旗下品牌LifeSpace和合生元Biostime。

天猫平台婴童保健品领先品牌(按累计销售额排名)

序号 | 男性 | 女性 |

1 | bioisland | bioisland |

2 | Childlife/童年 | Childlife/童年 |

3 | 时光 | 时光 |

4 | Nature'sWay | Nature'sWay |

5 | BIOSTIME/合生元 | CULTURELLE |

6 | CULTURELLE | LIFESPACE |

资料来源:智研咨询整理

相关报告:智研咨询发布的《2020-2026年中国婴幼儿保健品行业市场现状调研及投资机会预测报告》

从当前跨境电商平台的婴幼儿营养品牌集中在澳、新两国品牌,且品类重合度极高则可以看出,目前我国婴童保健品的消费观念仍在培育期,消费者更多的是相信导购和渠道推荐,营养品还出存在巨大的市场教育空间。

尽管婴童保健品市场方兴未艾,但仍需规范前行。根据抽查调研显示,多款跨境购益生菌产品添加的菌种/菌株并不在我国2016年公布的白名单中。目前可以用于婴幼儿食品的益生菌仅有7个菌种的9种菌株。另外,许多婴幼儿益生菌产品中还添加了二氧化硅、木瓜酵素、牛初乳、高含量碳水化合物等不适宜婴幼儿食用的成分。

其实,和奶粉行业类似,随着消费者逐渐成熟,爆发“安全事件”的品牌很容易遭遇消费者的用脚投票。因此,婴童保健品牌应当从“信任感”出发构建整个商业模式,通过提升产品配方的“可溯源性”和透明度,在消费者群体之间建立信任,方能收获广阔的婴童市场。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告

《2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告》共九章,包含2020-2024年中国促进消化保健品行业竞争格局分析,主要促进消化保健品企业或品牌竞争分析,2025-2031年中国促进消化保健品行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国中医药保健品行业发展现状、产业链分析及未来趋势研判:行业整体发展潜力巨大,正从规模扩张转向质量升级图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)