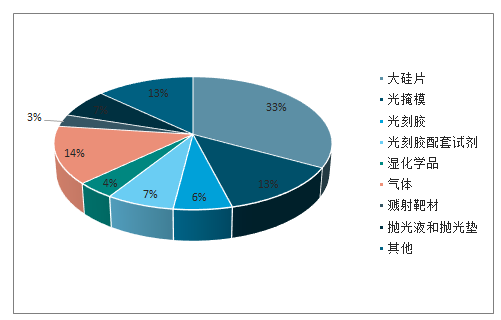

半导体材料是指电导率介于金属与绝缘体之间的材料,半导体材料的电导率在欧/厘米之间,一般情况下电导率随温度的升高而增大。半导体材料是制作晶体管、集成电路、电力电子器件、光电子器件的重要材料。半导体材料市场可以分为晶圆材料和封装材料市场。其中,晶圆材料主要有硅片、光掩膜、光刻胶、光刻胶辅助设备、湿制程、溅射靶、抛光液、其他材料。封装材料主要有层压基板、引线框架、焊线、模压化合物、底部填充料、液体密封剂、粘晶材料、锡球、晶圆级封装介质、热接口材料。

半导体材料市场规模占比

数据来源:公开资料整理

一、全球半导体材料市场

1、全球半导体材料市场

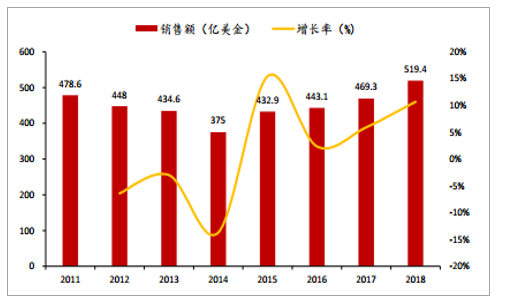

2018年全球半导体材料市场规模519亿美金,同比去年增长10.7%。其中晶圆制造材料销售额约322亿美金,封装材料销售额约197亿美金。全球半导体材料市场总销售额稳健成长,周期性较弱。中国台湾、中国大陆和韩国市场使用了全球一半以上的半导体材料。

2018年,台湾地区凭借在晶圆制造及先进封装的庞大产能,消耗了114亿美金的半导体材料,连续9年成为全球最大半导体材料消费地区。2018年,韩国排名第二,半导体材料用量达87.2亿美金;中国大陆排名第三,半导体材料用量达84.4亿美金。

全球半导体材料销售额(亿美金)

数据来源:公开资料整理

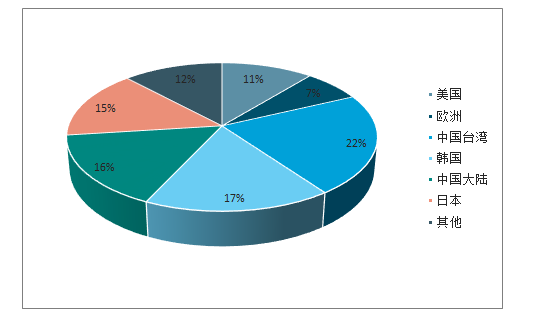

全球各地区半导体材料销售额占比

数据来源:公开资料整理

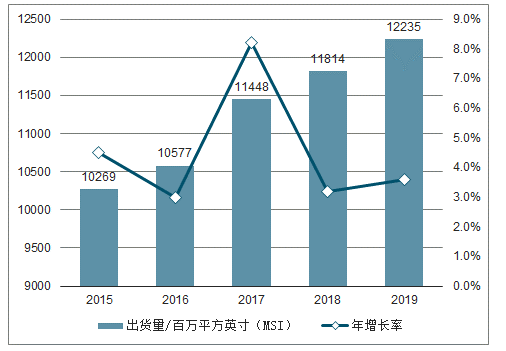

2、全球硅晶圆片(硅片)市场

2017年全球硅片出货量为11448MSI(百万平方英寸),创全球硅片出货量的历史新高,相比2016年增长8.2%,展望2018年和2019年,全球硅片出货量将继续提升到11814MSI和12235MSI,分别同比增长3.2%和3.6%,继续创历史新高。从近几年全球硅片销售金额来看,2015年和2016年全球硅片的销售金额仅分别为72亿美元和80亿美元,2017年骤增至87亿美元。其原因除硅片出货量增加之外,更为重要的是供货紧张引发价格不断上涨。

2015~2019年全球硅片出货量的统计及预测规模

数据来源:公开资料整理

1)全球硅材料产能提升滞缓,供需矛盾日益突出,价格不断上涨

自2016年下半年以来,全球半导体产业持续回升,全球硅材料产能提升滞缓,供需矛盾日益突出,价格不断上涨。

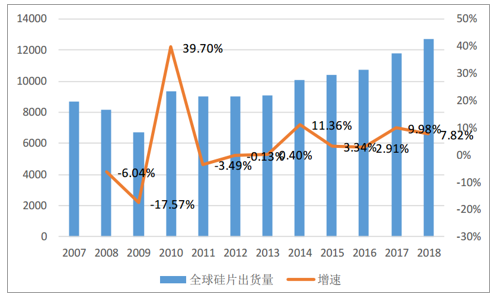

2010~2018年全球硅片的出货量

数据来源:公开资料整理

2009年,受世界经济危机的影响,全球半导体市场和硅片市场急剧下滑。2010年反弹之后,2011~2013年受12英寸大硅片普及造成硅片单位面积制造成本下降,以及全球半导体市场低迷的影响,全球硅片市场小幅下滑。2014年以后,受移动智能终端和物联网等需求的带动,全球硅片出货量开始小幅回升。

自2016年下半年起,随着全球半导体市场持续好转,大尺寸硅片供不应求。其中12英寸硅片需求快速增长主要源于存储器(包括DRAM和NANDFlash)、CPU/GPU等逻辑芯片,以及智能手机基带芯片和应用处理器(APU)等的带动。8英寸硅片受益于物联网、汽车电子、指纹识别、可穿戴设备和CIS(CMOS图像传感器)等芯片市场的大幅增长,自2016年下半年起8英寸硅片供货也趋紧张。总之,当前全球硅片供应紧张,主要出于以下四个主要因素。

一是全球晶圆制造大厂,如台积电、三星、格罗方德、英特尔、联电等进入高阶制程竞争,各厂商的高额资本支出(60亿~120亿美元)主要用于高阶制程晶圆产能的扩张。二是三星、SK海力士、美光/英特尔、东芝和西部数据/SanDisk等存储器巨头,全力加速3DNANDFlash和DRAM的扩产,强劲带动12英寸硅片市场需求。三是物联网、汽车电子、CIS(CMOS图像传感器)和智能制造控制等芯片市场旺盛,带动了8英寸硅片市场快速增长。四是中国大陆地区大举新建12英寸晶圆生产线和8英寸生产线扩产。

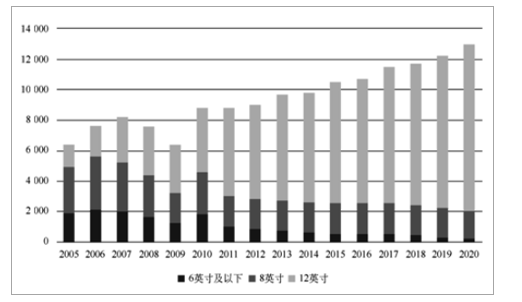

2005~2020年全球各种尺寸硅片的市场走势

数据来源:公开资料整理

从全球硅片市场的供给侧来看,需要纯度高达11个9(11N)以上的多晶硅和不断提升大尺寸硅片的良率是制造大尺度硅片的两大技术关键。尽管从2016年下半起全球硅片市场显著复苏,但全球大尺寸硅片的产能没有太大的变化。2015年年底全球12英寸硅片产能为510万片/月,而2016年下半年开始全球12英寸硅片的需求量已达到520万片/月以上。到2017年和2018年,全球12英寸硅片的需求更是分别增加到550万片/月和570万片/月,而对应于12英寸硅片的产能仅分别为525万片/月和540万片/月。由此可见,在今后的2~3年内硅片供不应求将是常态。到2020年以后,随着新建12英寸硅片产能开始释放,全球大尺寸硅片市场有望缓解。同时,2016年12英寸硅片占全球硅片整体市场的63%,预计到2020年这个比例将进一步提升到68%以上。与此同时,8英寸硅片占整体硅片市场的比例由2016年的28.3%降至2020年的25.3%。但是,实际上在此期间8英寸硅片的出货量仍将继续增长,只是市场增长速率赶不上12英寸硅片而已。6英寸及以下尺寸硅片的出货量相对比较平稳,占硅片市场的比例逐渐下降。

2)全球硅片市场呈现巨头垄断格局

近年来,全球硅片市场已被日本信越(ShinEtsu)、日本胜高(SUMCO)、德国Siltronic(原Waker)、美国SunEdision(原MEMC)、韩国LGSilitron和中国台湾世界晶圆(GlobalWafers)6家硅片巨头所垄断。全球一半以上的硅片产能集中于日本。并且硅片尺寸越大,垄断程度越严重。例如,2015年这6家硅片厂商不但掌控了全球92%的硅片出货量(见图6),更是囊括了全球97.8%的12英寸硅片销售额。2016年9月,中国台湾的环球晶圆以6.83亿美元并购了美国的SunEdision(其前身是MEMC),从而一举成为全球排名第三位的硅片供应商。2017年5月,环球晶圆又以3.2亿元收购了丹麦硅材料公司Topsil。2017年年初,韩国SKHynix收购了LGSiliton,易名为SKSilitron。到2017年年底,全球前5大半导体硅片供应商的市场份额。

日本信越化学工业株式会社(ShinEtsu)。日本信越化学工业株式会社(以下简称信越)是日本最大的化工厂商之一。于2006年成立,目前在全球拥有员工1.8万人。在亚洲、欧洲、北美和南美洲多个的国家和地区拥有研发中心和制造工厂。信越目前包括六大事业部:半导体硅材料业务(全球第一);电子功能材料业务(稀土、封装材料、LED涂层、光致抗蚀剂及配套试剂、光掩膜、合成石英、氧化物单晶等,全球第二);有机硅业务(全球第四);特种化学品业务(纤维素衍生物、金属硅、聚乙烯醇等,全球第二);PVC/氯碱业务(全球第一)和多元化经营业务等。2015年,信越的营业收入为12798亿日元,硅材料占其总收入的19%左右。2017年,其半导体硅片事业部营业收入为3084亿日元,较2016年增长22.1%,营业利润为930亿日元,较2016年激增66.0%,从2017年年初开始,供应10nm及以下硅片,这将为信越带来更加好的业绩。

日本胜高公司(SUMCO)。日本胜高公司(以下简称胜高)成立于2005年,是由日本住友金属工业的硅制造部门、联合硅制造公司和三菱硅材料公司合并而来的。胜高主营业务为半导体硅片制造和销售,目前主要的产品类型包括高纯单晶硅锭、高质量硅抛片、AW高温退火晶片、EW外延片、JIW结隔离硅片、SOI绝缘体上单晶硅片、RPW再生抛光硅片等。其中,高纯硅抛光片、退火晶片和外延片等可以提供300mm大硅片,SOI硅片仅为200mm尺寸产品。

2017年,胜高的营业收入为2606亿日元,较2016年增长23.3%;营业利润为421亿日元,较2016年增长200%;净利润为322亿日元,较2016年增长310%。同时,为了应对全球性的硅片缺货问题,2017年8月8日胜高宣布,其旗下的Imari工厂将投入436亿日元进行扩产,目标为在2019年上半年将该工厂的12英寸硅片月产能提升11万片。

中国台湾环球晶圆公司(GlobalWafers)。中国台湾环球晶圆公司(以下简称环球晶圆)的前

身是中美硅晶制品股份有限公司(以下简称中美硅晶)的半导体事业处。中美硅晶于1981年成立于中国台湾新竹科学工业园区,是中国台湾地区最大的12英寸半导体硅片的供应商。2011年10月,中美硅晶完成了企业体制的独立分割,将半导体事业处正式成立为环球晶圆。

环球晶圆成立之后,进行多项企业收购兼并活动。2014年6月,环球晶圆收购了当时全球排名

第6位的日本Covalent硅片公司,2013年1月更名为GlobalWaferJapan。2016年6月,环球晶圆又以3.2亿丹麦克朗(约合3.16亿元)100%收购丹麦Topsil半导体事业群。2016年12月,环球晶圆以6.83亿美元收购全球第4大硅片厂商—美国的SunEdisionSemiconductor(其前身为MEMC)。于是,环球晶圆跃升为全球第3大半导体硅片供应商。

环球晶圆拥有多条完整的半导体硅片生产线,可以提供的硅片产品包括硅抛光片、硅扩散片、硅外延片、退火晶片和磊晶片等。2017年,环球晶圆营收规模上升至462亿元新台币,较2016年增长151%,营业利润为74亿元新台币,较2016年增长438%,净利润为53亿元新台币,较2016年增长464%。2017年,环球晶圆又宣布两项投资计划,即对旗下日本GWJ的两座工厂进行扩产,总投资为85亿日元。

德国世创(Siltronic)的前身是成立于1968年的德国Wacker公司,1994年更名为WackerSiltronicGmbh,2004年再次更名为SiltronicAG。Siltronic是全球首个推出300mm硅晶圆的公司。Siltronic的生产基地分布于德国的布格豪森、弗兰贝格、美国波特兰和新加坡等地。2014年1月,Siltronic与韩国三星成立合资公司,在新加坡运行全球最大的200mm(23万片/月)和300mm(32.5万片/月)硅片生产工厂。2017年,Siltronic营业收入为11.8亿欧元,较2016年增长26%,净利润为1.9亿欧元,较2016年增长21倍。

SK矽创(SKSiltron)。SKSiltron的前身是韩国LGSiltron公司,它是韩国国内唯一的一家本土的半导体硅片生产厂商,成立于1993年。1995年前后,SKSiltron合并了韩国LuckyAdvancedMaterial的硅片业务部和韩国DongyangElectronicMetals的硅片制造部。1996年和2000年,SKSiltron分别推出了商业化量产的200mm和300mm硅片。2014年,SKSiltron还推出了450mm(18英寸)硅片。2017年,SKSiltron的营业收入为9000亿韩元,较2016年增长8.0%。

二、半导体材料自给率低

在半导体材料领域,由于高端产品技术壁垒高,国内企业长期研发投入和积累不足,我国半导体材料在国际分工中多处于中低端领域,高端产品市场主要被欧美日韩台等少数国际大公司垄断,比如:硅片全球市场前六大公司的市场份额达90%以上,光刻胶全球市场前五大公司的市场份额达80%以上,高纯试剂全球市场前六大公司的市场份额达80%以上,CMP材料全球市场前七大公司市场份额达90%。

国内大部分产品自给率较低,基本不足30%,并且大部分是技术壁垒较低的封装材料,在晶圆制造材料方面国产化比例更低,主要依赖于进口。另外,国内半导体材料企业集中于6英寸以下生产线,目前有少数厂商开始打入国内8英寸、12英寸生产线。

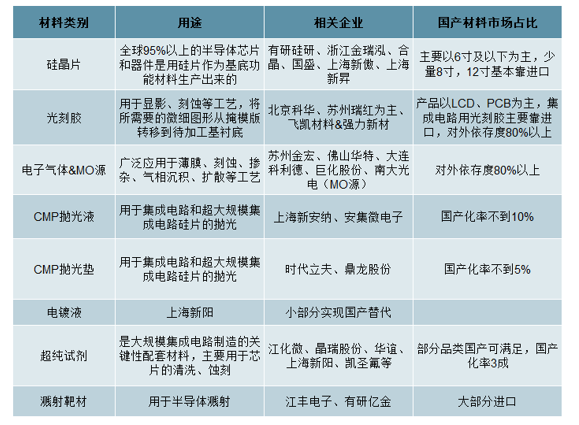

不同种类半导体材料的国产化程度

数据来源:公开资料整理

大硅片:硅片也称硅晶圆,是最主要的半导体材料,主要包括抛光片、退火片、外延片、节隔离片和绝缘体上硅片,其中抛光片是用量最大的产品,其他的硅片产品也都是在抛光片的基础上二次加工产生的。硅晶圆片的市场销售额占整个半导体材料市场总销售额的32%~40%。硅片直径主要有3英寸、4英寸、6英寸、8英寸、12英寸(300mm),目前已发展到18英寸(450mm)等规格。直径越大,在一个硅片上经一次工艺循环可制作的集成电路芯片数就越多,每个芯片的成本也就越低。因此,更大直径硅片是硅片制各技术的发展方向。但硅片尺寸越大,对微电子工艺设各、材料和技术的要求也就越高。

硅片具有极高的技术壁垒,全球市场呈现出寡头垄断的格局,日本信越和SUMCO(由三菱硅材料和住友材料Sitix分部合并而来)一直占据主要市场份额,双方约各占30%左右,其他主要公司有德国Siltronic(德国化工企业Wacker的子公司)、韩国LGSiltron、美国MEMC和台湾中美硅晶制品SAS四家公司。上述6家供应商合计占据全球90%以上的市场份额。

目前,国内8寸的硅片生产厂商仅有有研新材、金瑞泓等少数厂商,远没有满足国内市场,12寸硅片目前基本上采用进口,过去可以说是国内半导体产业链上缺失的一环。上海新阳参股(持股27.56%)的上海新昇实现300毫米半导体硅片的国产化。

目前,硅片主流产品是12英寸,300mm总需求将会从2018年的600万片/月增加到到2021年的720万片/月,复合增速约为6%。从2013-2018年,全球硅片出货量(应用于半导体生产)稳步增长,2018年全球硅片出货量为12733百万平方英尺,同比增长7.82%。

全球硅片出货量(应用于半导体生产)(单位:百万平方英尺)

数据来源:公开资料整理

超净高纯试剂:又称湿化学品,是指主体成分纯度大于99.99%,杂质离子和微粒数符合严格要求的化学试剂。主要以上游硫酸、盐酸、氢氟酸、氨水、氢氧化钠、氢氧化钾、丙酮、乙醇、异丙醇等为原料,经过预处理、过滤、提纯等工艺生产的得到纯度高产品。在半导体领域主要用于芯片的清洗和腐蚀,同时在硅晶圆的清洗中也起到重要作用。其纯度和洁净度对集成电路成品率、电性能及可靠性有十分重要的影响。SEMI(国际半导体设备和材料协会)专门制定、规范超净高纯试剂的国际统一标准-SEMI标准。按照SEMI等级的分类,G1等级属于低档产品,G2等级属于中低档产品,G3等级属于中高档产品,G4和G5等级则属于高档产品。随着集成电路制作要求的提高,对工艺中所需的湿电子化学品纯度的要求也不断提高。对于半导体材料领域,12寸制程中湿电子化学品技术等级需求一般在G3级以上。

SEMI提出的工艺化学品的国际标准等级

数据来源:公开资料整理

应用于半导体的超净高纯试剂,全球主要企业有德国巴斯夫,美国亚什兰化学、Arch化学,日本关东化学、三菱化学、京都化工、住友化学、和光纯药工业,台湾鑫林科技,韩国东友精细化工等,上述公司占全球市场份额的85%以上。目前,国内生产超净高纯试剂的企业中产品达到国际标准且具有一定生产量的企业有30多家,国内超净高纯试剂产品技术等级主要集中在G2级以下,国内江化微、晶瑞股份等企业部分产品已达到G3、G4级别,晶瑞股份超纯双氧水已达G5级别,部分产品已经实现进口替代。我国内资企业产超净高纯试剂在6英寸及6英寸以下晶圆市场上的国产化率已提高到80%,而8英寸及8英寸以上晶圆加工的市场上,其国产化率由2012年约8%左右缓慢增长到2014年的10%左右。超净高纯试剂产能方面,晶瑞股份产能3.87万吨,江化微产能3.24万吨。

电子气体:电子气体在电子产品制程工艺中广泛应用于薄膜、蚀刻、掺杂等工艺,被称为半导体、平面显示等材料的“粮食”和“源”。电子特种气体又可划分为掺杂气、外延气、离子注入用气、LED用气、蚀刻用气、化学汽相沉淀用气、载运和稀释气体等几大类,种类繁多,在半导体工业中应用的有110余种电子气体,常用的有20-30种。

电子特种气体分类

数据来源:公开资料整理

电子特种气体行业集中度高,主要企业有美国空气化工、美国普莱克斯、德国林德集团、法国液化空气和日本大阳日酸株式会社,五大气体公司占有全球90%以上的市场份额,上述企业也占据了我国电子特种气体的主要市场份额。国产电子气体已开始占据一定的市场份额,经过多年发展,国内已有部分企业在部分产品方面攻克技术难关。四川科美特生产的四氟化碳进入台积电12寸台南28nm晶圆加工生产线,目前公司已经被上市公司雅克科技收购;金宏气体自主研发7N电子级超纯氨打破国外垄断,主要上市公司有雅克科技、南大光电、巨化股份。

靶材:半导体行业生产领域,靶材是溅射工艺中必不可少的重要原材料。溅射工艺是制备电子薄膜材料的主要技术之一,它利用离子源产生的离子轰击固体表面,使固体表面的原子离开固体并沉积在基底表面,被轰击的固体称为溅射靶材。

靶极按照成分不同可分为金属靶极(纯金属铝、钛、铜、钽等)、合金靶极(镍铬合金、镍钴合金等)和陶瓷化合物靶极(氧化物、硅化物、碳化物、硫化物等)。半导体晶圆制造中200nm(8寸)及以下晶圆制造通常以铝制程为主,使用的靶材以铝、钛元素为主。300nm(12寸)晶圆制造,多使用先进的铜互连技术,主要使用铜、钽靶材。

半导体芯片对溅射靶材的金属材料纯度、内部微观结构等方面都设定了极其苛刻的标准,长期以来一直被美、日的跨国公司所垄断,我国的超高纯金属材料及溅射靶材严重依赖进口。目前,江丰电子产品进入台积电、中芯国际和日本三菱等国际一流晶圆加工企业供应链,在16纳米技术节点实现批量供货,成功打破了美、日跨国公司的垄断格局,填补了我国电子材料行业的空白。

光刻胶:指通过紫外光、准分子激光、电子束、离子束、X射线等光源的照射或辐射,其溶解度发生变化的耐蚀刻薄膜材料。其溶解度发生变化的耐蚀刻薄膜材料。根据在显影过程中曝光区域的去除或保留,分为正像光刻胶和负像光刻胶。随着分辨率越来越高,光刻胶曝光波长不断缩短,由紫外宽谱向G线(436nm)→I线365nm)→KrF(248nm)→ArF(193nm)→F2(157nm)→极紫外光EUV的方向转移。

我国光刻胶生产基本上被外资把控,并且集中在低端市场。2015年我国光刻胶产量为9.75万吨,其中中低端产品PCB光刻胶产值占比为94.4%,而LCD和半导体用光刻胶产值占比分别仅为2.7%和1.6%,半导体光刻胶严重依赖进口。另外,2015年我国光刻胶前五大公司分别台湾长兴化学、日立化成、日本旭化成、美国杜邦及台湾长春化工,均是外资或合资企业,上述五大企业市场份额达到89.7%,内资企业市场份额不足10%。

半导体产业加速向国内转移

半导体材料主要应用于集成电路,我国集成电路应用领域主要为计算机、网络通信、消费电子、汽车电子、工业控制等,前三者合计占比达83%。2015年,随着《国家集成电路产业发展推进纲要》等一系列政策落地实施,国家集成电路产业投资基金开始运作,中国集成电路产业保持了高速增长。2015年中国集成电路产业销售额达到3609.8亿,同比增长19.7%;2016年中国集成电路产业销售额达到4335.5亿元,同比增长20.1%;2017年中国集成电路产业销售额达到5411.3亿元,同比增长24.8%;2018年1-9月中国集成电路产业销售额达到4461.5亿元,同比增长22.4%。预计到2020年中国半导体行业维持20%以上的增速。

2014年6月,国家发布《国家集成电路产业发展推进纲要》;2014年9月,为了贯彻《国家集成电路产业发展推进纲要》,正式国家集成电路产业投资基金,由国开金融、中国烟草、中国移动、紫光通信、华芯投资等企业发起,初期规模1200亿元,截止2017年6月规模已达到1387亿元。国家大基金董事长王占甫表示,截至2017年11月30日,大基金累计有效决策62个项目,涉及46家企业;累计有效承诺额1063亿元,实际出资794亿元。目前大基金在制造、设计、封测、装备材料等产业链各环节投资布局全覆盖,各环节承诺投资占总投资的比重分别为63%、20%、10%、7%。前三位企业的投资占比达70%以上,有力推动龙头企业核心竞争力提升。最新资料显示,大基金一期已投67个项目,累计项目承诺投资额达1188亿元,实际出资为818亿元。目前大基金第二期方案已上报国务院并获批,正在募集阶段。大基金二期筹资规模有望超过一期,预计在1500亿-2000亿元。按照1:3的撬动社会资本比例,一期加二期总规模预计超过1万亿元,这将带动国内集成电路产业加速发展。

2015年-2030年《国家集成电路产业发展推进纲要》发展目标

数据来源:公开资料整理

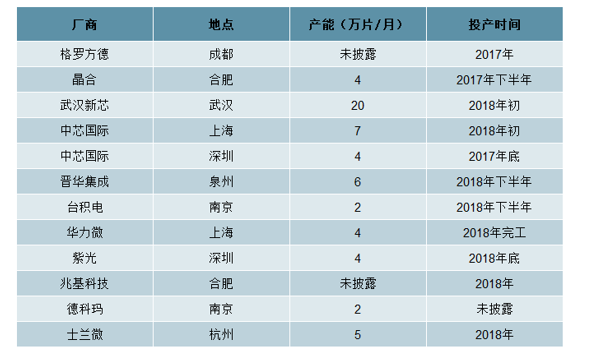

另外,由于各地方政府对半导体产业支持力度加大,英特尔、联电、力晶、三星、海力士、中芯国际等大厂纷纷加码晶圆厂建设,在2017-2019年间,预计全球新建62条晶圆加工产线,其中在中国境内新建数量达到26条,其中2018年,中国大陆计划投产的12寸晶圆厂就达10座以上;各大IC制造业厂商都加码中国市场,扩张IC制造产能。半导体制造每一个环节都离不开半导体材料,对半导体材料的需求将随着增加,上游半导体材料将确定性受益。

国内在建晶圆产线

数据来源:公开资料整理

芯片进口替代空间巨大,半导体材料受益

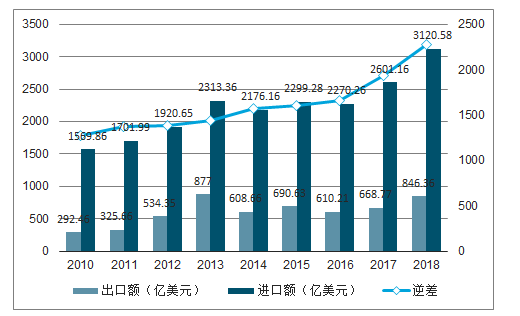

由于我国半导体市场需求巨大,而国内很大一部分不能供给,致使我国集成电路(俗称芯片)进口金额巨大,近几年芯片进口额稳定在2000亿美元以上,2017年我国芯片进口额为2601.16亿美元,同比增长14.6%;2018年我国芯片进口额为3120.58亿美元,同比增长19.8%。我国近十年芯片进口额每年都超过原油进口额,2018年我国原油进口额为2402.62亿美元,芯片继续是我国第一大进口商品。贸易逆差逐年扩大,2010年集成电路贸易逆差1277.4亿美元,而在2017年集成电路贸易逆差增长到1932.4亿美元,2018年集成电路贸易逆差2274.22亿美元。如此大的贸易逆差反映出我国集成电路市场长期严重供不应求,进口替代的市场空间巨大。

我国集成电路进口额高达2000亿美元之上,进口替代需求大

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国半导体显示材料市场专项调查及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国半导体材料行业市场现状调查及投资前景研判报告

《2026-2032年中国半导体材料行业市场现状调查及投资前景研判报告 》共七章,包含中国半导体材料行业细分市场分析,中国半导体材料行业领先企业生产经营分析,中国半导体材料行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国第三代半导体材料行业整体发展形势及未来趋势研判:行业正迎来发展机遇,龙头企业竞争力增强,国产化率提升[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)