一、行业格局

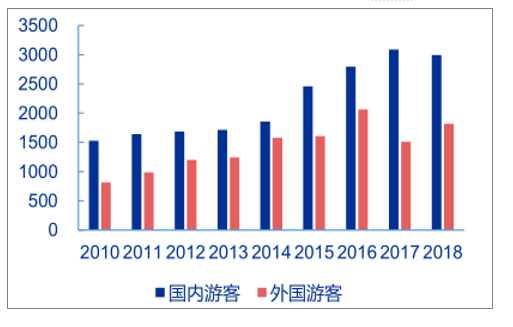

免税渗透率高,国内居民免税消费常态化发展。2018 年,韩国免税行业实现销售额172 亿美元,同比增长 35%,占全球 25%的市场份额;购物人数合计 4814 万人次,同比增长 5%,客单价 358 美元,提升 27%。韩国出境渗透率近 40%,国内居民免税消费态化,免税购物人群中韩国国内居民占比 62.19%,国内居民免税渗透率近 60%(存在重复购买现象),免税购买频次高,但客单价较低(2018 年客单价 120 美元/+10%)。

韩国免税购物人次中外国游客占比 37.81%(万人次)

数据来源:公开资料整理

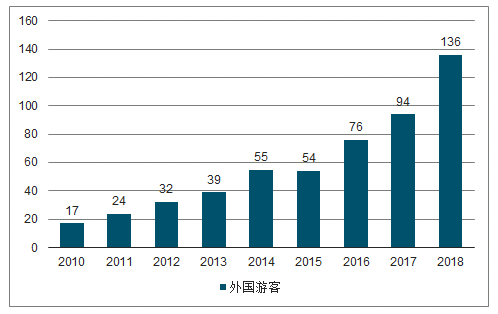

外国游客贡献 80%免税销售额(亿元)

数据来源:公开资料整理

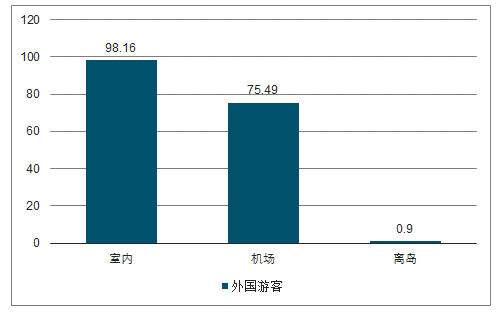

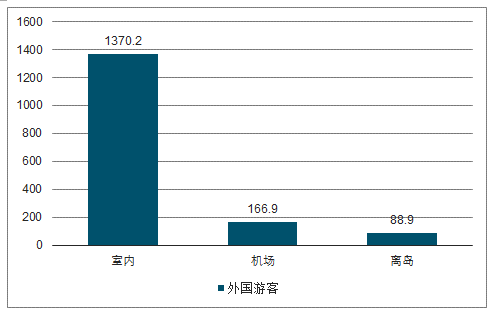

外国游客客单价远高于国内游客,贡献主要免税销售额。2019 年 5 月,韩国市内免税购物人次 176.39 万人次,机场免税 190.83 万人次,市内免税略少于机场。但结构分布上,市内免税外国游客占比 56%,机场免税仅为 40%(外国游客在市区逗留时间较多,国内游客目的性更强,更多的利用机场等候时间购物)。外国游客消费能力更强,客单价为国内游客的 7-8 倍,贡献 80%以上的免税销售额,同时促进了市内免税的繁荣。

2019 年 5 月韩国分类型免税购物人数(万人次)

数据来源:公开资料整理

2019 年 5 月韩国分类型免税客单价(美元)

数据来源:公开资料整理

二、市内店繁荣的成因

机场资源有限,市内店高返点吸引外国游客,形成市内店独树一帜的行业格局。从历史沿革上看,韩国首家金浦机场免税店于 1966 年开业,最初规模较小,主要向美军和国外旅客出售免税品。2000 年之前,机场免税由 KTO(韩国旅游局)运营,而市内免税店自 1979 年出现后,即由市场化机构(主要为韩国两大财阀乐天、新罗)介入,因此开店速度快于机场免税。

2000 年后,KTO 逐步退出机场免税经营,市场化机构通过公开竞标开始运营机场免税,随 2001 年仁川机场转型为韩国第一大国际机场,机场免税在 21 世纪初期取得较快发展。韩国机场免税运营模式与国内类似,为了获取经营权需要支付高额扣点,乐天仁川机场 T1 免税年租金 5100 亿韩元(2017 年 9 月后上升至 7400 亿韩元),新罗仁川 T1 免税年租金 2600 亿韩元,特许经营费占比 40%左右。机场虽然客流丰富但资源有限且门槛较高,通常只有大中型免税能够满足竞标要求,截至 2019 年 6 月,韩国 8 个机场共分布 26家免税店。

2012 年开始,为限制财阀、避免垄断,政府开始限制大型免税集团经营(包括此后的将市内免税牌照经营时间由 10 年缩短为 5 年),同时增加中小免税店牌照发放(当年新增中小免税牌照 7 张)。随着政策放开,中小市内免税店迅速增加,市内免税发展速度再次超越机场免税。截至目前,韩国已批准的牌照数目:60 个(机场 26 个、港口 5 个、市内 25 个、离岛免税 4 个,不包括 2019 年新颁发的 6 张牌照 )。

韩国市内免税牌照分布(个)

- | 首尔 | 釜山 | 仁川 | 大邱 | 蔚山 | 京畿道 | 忠清北道 | 庆尚南道 | 济州岛 | 合计 |

大型免税企业 | 10 | 2 | - | - | - | - | - | - | 2 | 14 |

中小型免税企业 | 3 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 11 |

合计 | 13 | 3 | 1 | 1 | 1 | 1 | 1 | 1 | 3 | 25 |

数据来源:公开资料整理

三、竞争结构

截至 2019 年 6 月,韩国免税店共计 60 家,其中首尔及仁川共 34 家,占比超过 50%。首尔乐天、新罗、新世界三大集团旗舰店均位于市中心中区明洞附近,面积大且产品品类丰富,单店基本可满足游客免税购物需求,差异化小,因此竞争激烈。中小免税店区位条件不占优势,只能通过更高的返点吸引顾客。

返点机制是韩国免税店为吸引客流而发展出的一种促销方式,顾客凭机票、护照和购物凭证可获得一定比例的现金返还。目前免税返点模式主要包含普通返点(SG 模式)和现金返点(MG)模式。二者的区别在于,普通返点模式仅适用于市内免税店,可全品牌使用,不限支付方式,预约和结算更加方便快捷;现金返点模式同时适用于机场及市内免税店,仅部分品牌有现金返点比例,一般需现金付款,预约和结算要求更严格。

目前韩国免税返点仅针对外国游客,韩国籍公民不可享受,自由行游客可通过挂靠旅行社获得团号参与返点(代购一般采取这种模式),团签游客通常机票和护照信息会被提前注册,返点将直接归属导游或旅行社(这也是韩国降低跟团游价格,吸引入境客流的手段)。目前韩国普通模式返点比例通常为 16%-23%,现金返点比例在 30%-40%区间内。

韩国免税返点机制

- | 普通返点(SG 模式) | 现金返点(MG 模式) |

签证限制 | 仅限自由行签证 | 不限签证、国籍(韩国籍及团签除外) |

付款方式 | 无限制 | 现金付款(新罗机场、格乐丽雅无限制) |

可返点商品 | 全部品牌 | 部分品牌 |

返点范围 | 市内免税店 | 机场免税店、市内免税店 |

返点计算 | 结算价*返点率 | 原价*返点率-会员卡折扣 |

上传小票 | 回国后上传 | 购物当天上传 |

团号有效期 | 7-14 天 | 1 天 |

数据来源:公开资料整理

四、政策分析

韩日世界杯后,韩国入境游蓬勃发展,外国免税购物人次随之增加,2011 年之后,外国公民免税购物额超过本国居民免税购买额,且销售额增速快于人次增速,外国公民免税购买客单价一直处于提升区间。韩国免税引导消费回流目的已经完成,后期政策逐步转向促进入境游发展,反哺本国零售及香化产业。2017 年,仁川机场免税销售中,香化占比37%,机场店烟酒销售拉低香化占比,2018 年,韩国总体免税中香化占比预计达到 54%,其中国产品占比 40%,整体免税产品结构与我国类似。

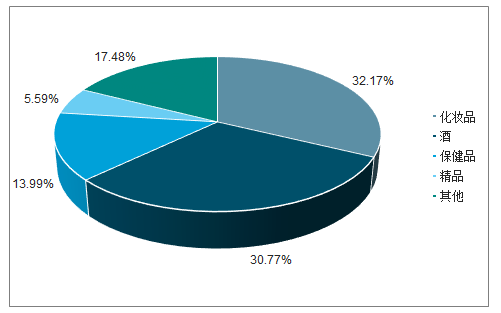

大韩航空 2018 年免税产品销售占比

数据来源:公开资料整理

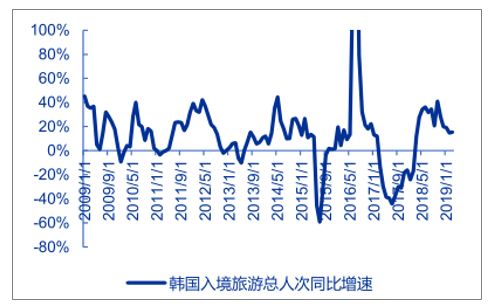

2009 年后,中国掀起多次赴韩热潮

数据来源:公开资料整理

外国免税购物人次增速与入境客流增速高度一致

数据来源:公开资料整理

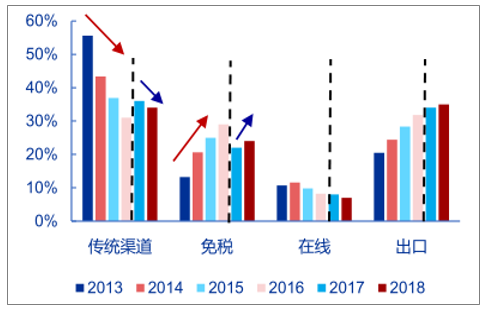

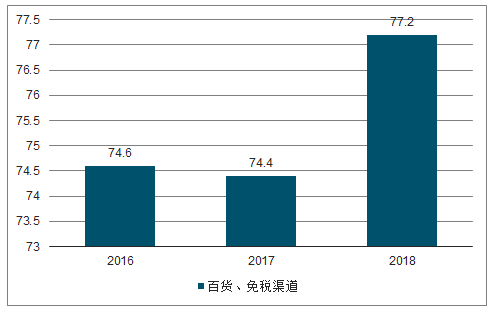

2018,爱茉莉太平洋免税店渠道销售额 1.27 万亿韩元(约 7.5 亿美元),免税业务营收占比已达到 24%,成为爱茉莉太平洋国内销售中占比最大的渠道。虽然 17 年公司调整统计口径后,17 年前后数据无法连续同比,但我们从趋势上仍可看出爱茉莉免税渠道占比逐年上升,免税销售成为韩国地区化妆品业务双位数增长的主要推动力。17年萨德事件后,韩国免税购物人次锐减,失去免税业务支撑,爱茉莉与 LG 本土香化业务遭受重挫,增急剧下降。韩国免税产业已经成为传统零售的延伸,成为香化精品的重要销售渠道,起到反哺本国香化零售产业的重要作用。

爱茉莉免税渠道占比不断提升

数据来源:公开资料整理

LG 生活健康各销售渠道占比

数据来源:公开资料整理

韩国经济受财阀影响极深,免税运营商的集团公司往往还经营着多元化周边产业,这也是韩国免税政策推进迅速的原因。免税为景区、酒店、旅行社、百货导流,形成了完整的消费场景,成为韩国入境游的重要一环,同时也成为香化、服饰箱包和烟酒提供了分销渠道。旅游业本身就是个覆盖面广,吸纳就业和带动关联产业能力强的行业。因此,即使高返点压低了免税店本身的利润水平,但作为流量入口为上下游输送收益,实现整体产业链的价值提升,不论从政策制定者还是企业经营者的角度都具有实质好处。

近年来韩国本土化妆品品牌走出国门,在中国及其他国家打入市场,免税店销售是重要的渠道之一。以购物为特色,也使得韩国旅游业在萨德之后接待的中国旅客人次逐步回暖。

相关报告:智研咨询发布的《2019-2025年中国免税业行业市场供需预测及发展前景预测报告》

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!广西壮族自治区木材行业发展历程、市场政策、产业链图谱、发展现状、竞争格局及发展趋势分析:市场格局较为分散[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2025年中国SBS行业生产工艺、市场政策、产业链图谱、供需现状、市场规模、竞争格局及发展趋势分析:产能集中度较高[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)

![2026年中国AI数字员工解决方案行业产业链、市场规模、应用分布、市场集中度及发展趋势分析研判:应用场景将更加丰富,市场规模将达148亿元[图]](http://img.chyxx.com/images/2022/0330/9430bdac2554414f628c8550513ece6662390f2c.png?x-oss-process=style/w320)

![研判2025!中国灭菌器行业分类、产业链及市场规模分析:智能化与低温技术双轮驱动产业升级,提升灭菌效率 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![研判2025!中国流式软件行业分类、产业链、市场规模及未来趋势分析:下游需求持续高涨,驱动市场规模不断扩张[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2025年全球及中国泳池清洁机器人行业政策、出货量、市场规模、竞争格局及趋势研判:泳池清洁机器人出货量持续攀升,无缆泳池清洁机器人有望成为主流[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)