一、保健品行业发展规模分析

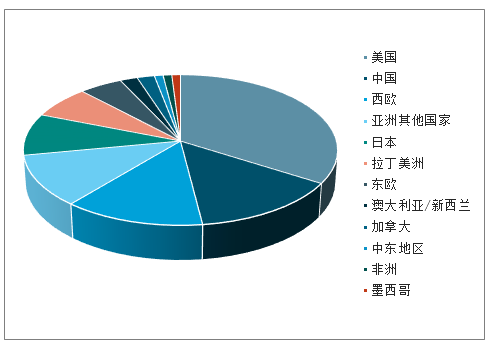

世界营养保健食品的消费国主要分布在北美洲、欧洲和亚洲。美国和西欧是传统的营养保健食品主要市场,以中国为代表的亚洲国家市场近年来发展较快。各国家或地区营养保健食品销售总额占全球比例也不同。居民消费水平和购买力大幅提高促使中国营养保健食品市场迅速发展,中国在2016年已经成为全球第二大保健食品消费市场。美国依然是全球保健食品主要消费国之一,占比超全球三分之一。据数据统计,2016年美国膳食营养补充剂市场规模已超过411亿美元。美国营养保健食品已经渗透到大众的日常生活中,消费大众化的趋势已经形成,未来消费规模有望保持持续增长。

西欧营养保健食品市场相对成熟,营养保健食品市场渗透率较高。目前,德国、法国、英国、意大利四国为西欧的主要营养保健食品市场,而西班牙等新兴市场呈现出快速增长势头。

中国、日本、韩国等是亚洲地区的主要营养保健食品消费市场。

全球保健食品主要国家占比

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国保健品行业市场需求预测及投资未来发展趋势报告》

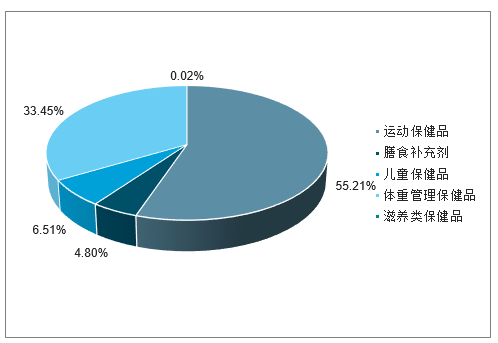

目前,中国营养保健品行业主要以膳食补充剂为主,占比整个行业的55.21%。膳食补充剂为补充膳食的产品(而非烟草),可能含有一种或多种膳食成分,例如维生素、矿物质、及草本(草药)等食物成分。其次为滋养类保健品,占比达到33.45%,体重管理、儿童及运动类占比分别为6.51%、4.8%和0.02%。

营养保健品行业产业链示意图

数据来源:公开资料整理

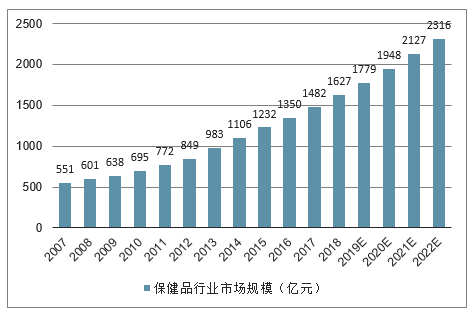

根据分类,消费者健康可以分为OTC(非处方药),维生素和膳食营养补充剂,体重管理,及运动营养四大类。2018年,受人们健康生活趋势的推动,消费者健康领域在中国实现了强劲的增长。其中,自我药疗类OTC产品包括止痛药,消化药,止咳药,感冒药和抗过敏药(花粉症),皮肤病药以及助眠药。除OTC产品外,其他消费者健康类产品,包括维生素和膳食补充剂(VMS),运动营养,以及体重管理,普遍被中国消费者视为有疾病预防及增强免疫力等功效,仍持续快速增长。在2018年中国保健品行业市场规模达1627亿元,同比增长9.8%,预计18-23年CAGR为9.10%。从规模占比来看,维生素和膳食补充剂占据绝对主导位臵,而体重管理及运动营养规模占比相对较小。2018年,三者分别占比91.3%,7.4%,1.3%。趋势上看,维生素和膳食补充剂占比呈逐年下降趋势,但依然占据90%+的比例。由于低基数效应叠加消费者需求,运动营养增速最为迅猛,2013-2018年CAGR达39.6%;维生素和膳食补充剂及体重管理过去5年CAGR分别为10.3%、11.9%。

中国保健品行业市场规模(亿元)

数据来源:公开资料整理

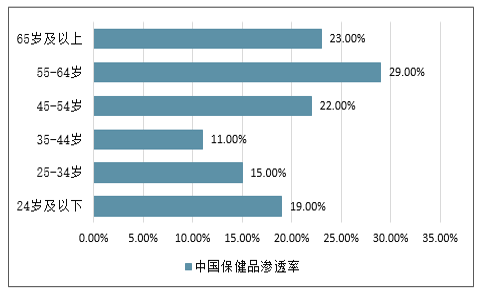

中国各年龄段渗透率对比

数据来源:公开资料整理

二、保健品阿里线上销售额情况分析

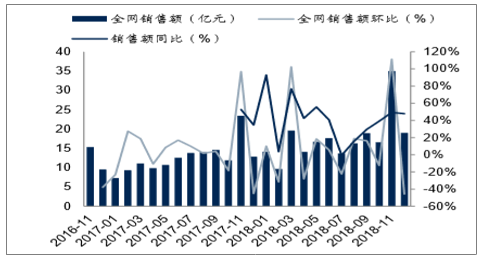

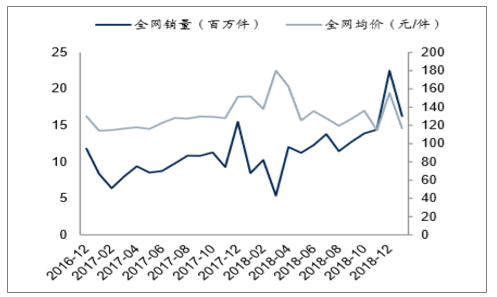

2018年1-12月,保健食品全网销售额211.22亿同增39.4%,其中单12月销售额18.99亿同增47.8%,保持快速增长,12月销量同比+92.1%,均价同比-23.1%。

保健食品行业全网销售额及变化

数据来源:公开资料整理

保健食品行业全网销量及销售均价

数据来源:公开资料整理

三、保健食品品牌份额分析

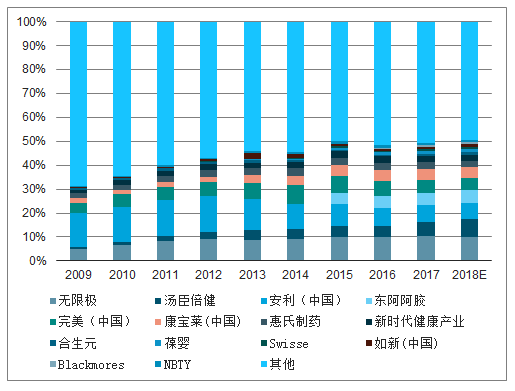

我国保健品行业整体竞争格局较为分散。其原因主要有:1)由于历史监管政策,在过去较长时期内,行业进入门槛较低,注册审批时间比药品短,临床试验难度比药品低,而行业利润率却比其他食品行业更高,从而吸引了大量食品厂家进入。2)过往“蓝帽子”资质管理不严格,大量低质保健品企业通过“贴牌”形式进入市场。具体来看,我国top10保健品企业仍以直销企业占主导。无限极凭借成熟且优异的直销模式和营销战略,2015以来,市占率首超安利(中国),稳坐我国保健品行业龙头。而安利(中国)和完美(中国)新品开发缓慢,对市场日益变化的需求把握较为欠缺,电商渠道开拓不足,份额上分别有不同程度下滑。东阿阿胶则由于产品种类独特、品牌效应好,增长态势显著,攀升至第四名。汤臣倍健致力于促进渠道多元化,实施大单品战略以及电商2.0计划,近年来通过海外收购LSG、Penta-vite等,拓宽覆盖品类,市占率逐年稳步提升,非直销龙头企业地位稳固。而康宝莱通过定位细分市场——体重管理,在top10企业中取得一席之地,份额较为稳定。

中国保健品市场竞争格局

数据来源:公开资料整理

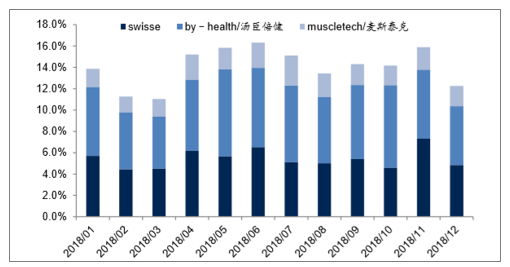

2017/12至2018/12各品牌份额变动:汤臣倍健6.6%→5.5%,Swisse4.7%→4.8%,麦斯泰克2.0%→1.9%,份额集中度环比下降。

保健食品行业重点品牌线上销售额份额

数据来源:公开资料整理

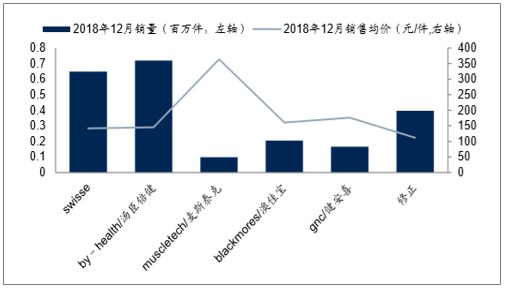

分品牌看:汤臣倍健2018年12月销售额1.05亿,同增23%,销量同增21%,均价同增1%,环比11月有所回落;Swisse0.92亿,同增53%,销量同增30%,均价同增18%,环比11月上升,Musletech0.36亿,同增41%,销量同增38%,均价同增2%,环比11月上升。

保健食品行业主要品牌线上销售额量价拆分

数据来源:公开资料整理

四、保健品市场未来的发展空间非常广阔

消费者健康市场大概在2575亿。

其中OTC类的大概在948亿,扣除掉otc类的保健品行业大概在1627亿,18年同比增长9.8%。主要包括三大领域,维生素和膳食补充剂、体重管理和运动营养。

未来保健品行业受益人均可支配收入的提升和消费结构的升级,包括消费者对未来健康生活方式的重视、中国老龄化的加剧等几方面影响。

预计保健品市场未来应该是食品饮料子行业当中景气度比较高的,整体增速预计未来五年依然能够保持9%左右的复合增长。

从15年以来,国内企业大量收购国外保健品企业来布局国内市场。但是从目前整体情况来看,中国的保健品渗透率和人均消费依然处于偏低状况,未来提升的空间依然是非常大的。

从2018年的人均消费额来看,中国保健品人均消费额在117块,香港、日本的大部分是在六七百块,美国在900多。未来保健品人均消费额还有4到6倍的提升空间,主要来自于两方面。

一方面是渗透率的提升,中国目前保健品渗透率大概在20%,基本上跟美国70年代的水平比较接近。美国保健品目前的渗透率在50%,未来随着人口老龄化的加剧,消费者营养健康意识的培育和提升,渗透率有两倍的提升空间。

第二是购买人群消费金额的提升,跟国家比较类似的日本购买人群消费金额大概在1655元。中国的购买人群消费金额目前只有585元,基本上是日本的1/3。

随着国内人均GDP的提升和医疗保健支出水平的提高,未来这一部分也有2到3倍的提升空间。整体来看,未来保健品人均消费至少有4到6倍的提升空间。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国人参类保健食品行业市场竞争态势及前景战略研判报告

《2026-2032年中国人参类保健食品行业市场竞争态势及前景战略研判报告》共十章,包含2025年中国人参类保健食品行业竞争格局分析,2026-2032年中国人参类保健食品行业投资机遇及潜力分析,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国保健食品行业产业链、市场规模、竞争格局及未来前景分析:国内老龄化程度日益加深,保健食品市场消费需求不断增长[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)