石英是重要的工业矿物原料,非化学危险品,广泛用于玻璃、铸造、陶瓷及耐火材料、冶炼硅铁、冶金熔剂、冶金、建筑、化工、塑料、橡胶、磨料等工业。

市场上,石英砂是最基础的石英矿产品,根据其矿体自身品位及加工程度的不一样可以分为石英砂、石英粉、超细硅微粉、方石英、高纯石英等。石英砂主要指含二氧化硅较多的河砂、海砂、风化砂等。除主要成分二氧化硅外,还含有氧化铁、粘土、云母和有机杂质。主要用作玻璃工业和陶瓷工业的原料,冶金工业的助熔剂。细石英砂可用作研磨玻璃等的磨料。

目前市场上的主要产品主要包括普通石英砂,精制石英砂和高纯度石英砂,其中高纯度石英砂又可细分为普通高纯石英砂以及超高纯石英砂。主要的产品特性及其应用范围具体如下:

产品类别 | 纯度 | 主要用途 |

普通石英砂 | SiO2≥90-99%,Fe2O3≤0.06-0.02% | 冶金,墨碳化硅,玻璃及玻璃制品,搪瓷,铸钢,水过滤,泡花碱,化工,喷吵等行业 |

精制石英砂 | SiO2≥99-99.5%,Fe2O3≤0.02-0.015%, | 高级玻璃,玻璃制品,耐火材料,熔炼石类,精密铸造,砂轮磨材等。 |

普通高纯石英砂 | SiO2≥99.5-99.9%,Fe2O3≤0.005% | 石英玻璃、高端光学器件 |

超高纯石英砂 | SiO2≥99.995%,杂质含量低于 20ppm | 光电子器件、光纤、石英坩埚、半导体器件 |

资料来源:智研咨询整理

石英所具有的独特的物理、化学特性,使得其在航空、航天、电子、机械以及当今飞速发展的IT产业中占有举足轻重的地位,特别是其内在分子链结构、晶体形状和晶格变化规律,使其具有的耐高温、热膨胀系数小、高度绝缘、耐腐蚀、压电效应、谐振效应以及其独特的光学特性,在许多高科技产品中发挥着越来越重要的作用。

从行业的供给格局来看,目前普通的石英砂主要由河沙,云母、低品位的石英矿为原材料制成,精制的石英砂主要原材料主要包括中等品位的石英矿,以及精选的普通石英砂。高纯石英砂主要有高品位的石英矿生产。

中国保有储存的150处、石英岩矿多分布于青海及辽宁、山西等地:石英砂岩矿多分布于四川、湖南、江苏、浙江及山东等地;石英砂主要分布于福建、广东、广西的南部和海南西北部及山东北部这些沿海地带,还有西辽河东部、黄河中游及潘阳湖、骆马湖畔:脉石矿则散布于西川、黑龙江、湖北等地的变质岩区。

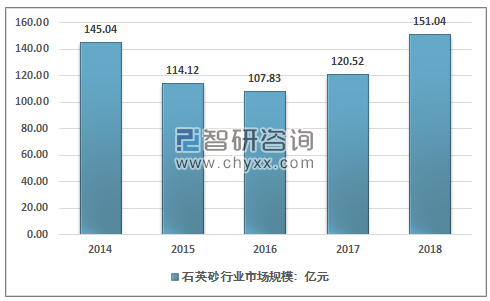

2014-2016年,由于房地产市场发展趋缓,对平板玻璃等石英砂的主要需求下降,同时GDP增速放缓,消费提振缓慢,日用玻璃行业需求同步下降。 而我国石英砂行业中低端产品产能过剩,市场上主要品种供大于求,产品价格持续走低。高端产品方面,国内企业逐步打破了国外企业的市场垄断,产品产量逐渐放量下降,产品价格大幅下降。导致2014-2016年中国石英砂行业市场规模不断下降。2016年行业市场规模约为107.83亿元,2017年之后,随着房地产市场回暖,GDP增速回升,以及环保限产等因素,行业市场价格大幅回升,行业需求量增速也有一定的提高,行业市场规模在2018年大幅增长至151.04亿元。

2014-2018年中国石英砂行业市场规模走势

资料来源:智研咨询整理

从全国范围来讲,广东河源、江苏连云港、安徽凤阳、河南洛阳是石英石原料的主产区,我国石英石原材料供给相对较为集中。华南地区石英砂主要由广东河源供应,华东地区70%的玻璃原料由安徽凤阳供应,全国80%的高档石英原料由江苏东海供应。江苏太平洋石英制品股份有限公司(石英股份)是我国主要的高纯石英砂以及电子用石英产品主要供给企业。

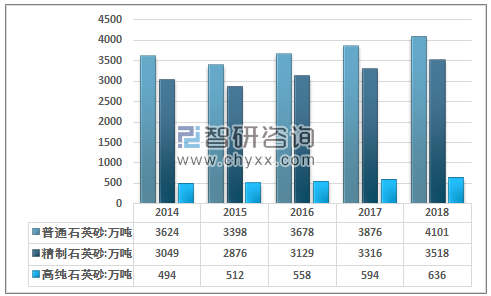

2018年中国石英砂产量总计约为8255万吨,其中普通石英砂产量约为4101万吨,精制石英砂约为3518万吨,高纯及超高纯石英砂产量约为636万吨。

2018年中国石英砂行业分品种产量统计图

资料来源:中国建筑玻璃与工业玻璃协会、智研咨询整理

目前世界各国所用的石英砂,普通石英砂一般以自产自用为主;优质砂由于资源分布不均和价格较高,多数国家除自产自用外尚有一定数量的进出口。

总的而言,目前中国的石英砂行业总体供给充分,中低端的普通石英砂,精制石英砂供给相对过剩,高纯以及超高纯石英砂对进口还有一定的依赖性。尤其是超高纯石英砂产品。

从中国海关的进口统计来看,近几年我国石英砂进口量不断增长,且价格不断下降,一方面是我国高纯石英砂总体产能供给相对有限,但需求增长迅速,同时国内环保的限产,导致精制石英砂原料供应相对不足,价格有所上升,导致精制石英砂进口量增加。同时国内少数几家企业实现了超高纯石英砂的生产技术的突破,并且形成了2万吨的左右的产能,导致超高纯石英砂价格下降。两方面因素共同导致了2014-2016年石英砂进口价格的快速下降。

2014-2018年中国石英砂(HS: 25051000 硅砂及石英砂)行业进口统计分析

资料来源:中国海关、智研咨询整理

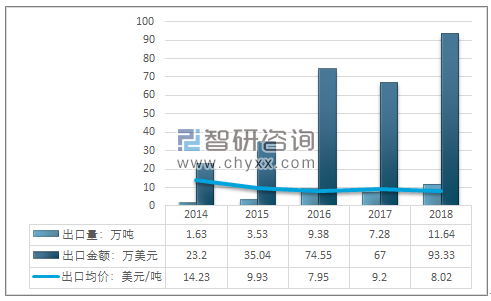

从出口来看,我国石英砂出口相对有限,主要集中在精制石英砂的出口,出口地多为东南亚,台湾等地,出口价格也相对较低。

2014-2018年中国石英砂(HS: 25051000 硅砂及石英砂)行业出口统计分析

资料来源:中国海关、智研咨询整理

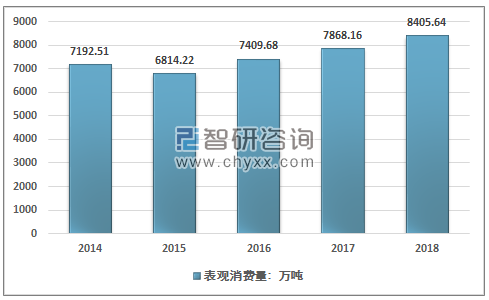

而中国依然是石英砂的领先消费者,2018年工业石英砂的需求量约占到全球总需求的三分之一。中国玻璃工业也是全球最大的,门窗、电子显示屏,光伏板和其他平板玻璃产品将继续加强对工业砂的消耗。中国日用玻璃行业(尤其是白酒、饮料等玻璃瓶罐瓶)生产的上升,将进一步推动精制砂的销售。油气资源开采投资的增加也会推动普通石英砂的需求。同时中国电子设备制造业的技术进步,5G的技术运用推动的光电子器件,光纤的需求将会显著的推动高纯石英砂的需求。

目前中国石英砂各个品类的产品需求量都仍有一定上升空间,国内石英砂的表观消费量从2015年开始也保持相对稳定的增长态势,2018年,中国石英砂表观消费量约为8405.64万吨,行业近几年表观消费量走势如下图所示:

2014-2018年中国石英砂表观消费量走势图

资料来源:中国海关、智研咨询整理

全国总体的石英砂供需形势为供需基本平衡,中低档产品供应略显过剩,中高档产品供应略显不足,超纯和高纯石英砂需要部分进口。近几年中国石英砂供给和需求相对稳定。从行业下游来看,目前行业下游需求最大的主要是平板玻璃以及日用玻璃行业,高纯石英砂主要用于光伏单晶硅,光纤以及半导体,高端光学器件和光源行业。近几年需求高速上升,但需求占比总体相对较小。

从行业下游的来看,影响石英砂需求的主要是行业下游的生产制造需求,与房地产、全国固定资产投资增速以及整体的经济增长,居民消费增长紧密相关。从行业的供给来看,目前行业中低端产品生产技术成熟,市场供给相对充分,影响中低端产品供给的主要是行业相关的如环保等政策调整因素,其次是下游需求因素。在中高端产品方面,目前国内的供给能力有限,但需求很大,存在显著的进口替代空间,因此高端产品的供给因素主要取决于行业的技术进展。

从目前市场产品价格来看,由于近几年环保压力,以及光伏、半导体等行业高速发展,2018年中国石英砂产品价格有所上升。2018年中国市场上普通石英砂约为100-120元每吨,精制石英砂价格约为230-250元每段,普通高纯石英砂约为600-800元每吨,4N级以上的超高纯度的石英砂自2009年石英股份量产之后,市场供给逐渐充分,产品价格从4.5万元每吨下降至3万元每吨左右,国内企业供给价格约为1.6万元—2.1万元每吨左右,在性能相近的情况下,具有价格优势和灵活供应优势。但受限于国内生产技术水平限制,目前能够供给4N以上级别的超高纯石英砂产品的企业相对有限。

智研咨询发布的《2019-2025年中国石英砂行业市场运营模式分析及发展趋势预测研究报告》指出:由于硅材料在现代电子信息产业以及能源产业中的地位,石英也成为了国家战略性产业和支柱性产业发展进步过程中不可替代的基础材料。其中具有较高的附加值,毛利率较高的产品,且有国家相关政策支持的主要是高纯石英砂。

高纯石英砂采用高品位的石英石(SiO2含量大于99.80%)经过选矿、颚碎、煅烧、水淬、锤破对辊破、筛分、磁选色选、酸洗、浮选、湿筛分、水洗、固液分离、烤砂、强磁选等工艺生产而成。

目前高纯石英砂一般是指SiO2含量高于99.5%的石英微粉,目前可实现的规模化生产的最高的纯度可以达到99.999%(5N)以上。其产品的价格与纯度关联紧密,低端产品二氧化硅含量为99.5~99.99%(2N~4N),价格在600-800元每吨左右。中端产品的纯度在99.995~9.999%(4N~5N)之间。产品价格约为30000元每吨左右。而高端的5N以上的高纯石英砂价格在60000元每吨,且供不应求。

高纯度石英砂产品从中低端到高端一般应用路径为光源行业(99.5%~99.99%)、高端光学器件、激光器件(99.99%以上)、到光纤通信、半导体、光伏、微电子等领域(99.995~99.9999%)。

近年来,随着我国电子信息产业、电光源产业的迅速发展、光伏产业的爆发式增长,我国石英制品行业工业总产值保持较快增长。在半导体领域中,石英是不可或缺的原料。几乎所有工序从生产辅助部件到用于实际硅片加工的工具都或多或少的使用着石英制品。石英坩埚用于制造单晶硅环节,石英玻璃钟罩用于光刻工程,石英管制作的石英舟和石英支架可以用于IC外延、扩散和光刻工程等。半导体行业的快速发展将带动上游高纯石英材料的需求增长。

在光纤通信领域,高纯石英玻璃产品是光纤生产过程中重要材料。广泛应用于光纤预制棒制成和光纤拉丝工艺中,其中芯棒的纯度要求最高(大于5N)。

光纤半导体市场对石英材料的纯净度、规格精度、质量稳定性要求高,国内大部分石英制品生产企业不具备生产高纯石英砂及电子级石英制品的能力,因此,目前国内光纤半导体厂商仍以向国外企业进口石英制品为主。国际知名石英企业——贺利氏、迈图、信越石英等占据了中国大部分光纤半导体应用市场。光纤芯棒以及套管的制造原材料主要由尤尼明垄断。目前光纤预制棒石英套管产品主要依赖进口,进口光纤石英套管成本较高,国产替代需求强烈。

2018 年石英股份创新突破了连熔法制备高质量光纤套管及半导体用石英法兰技术。凭借相对较低的成本,未来有望加速光纤领域用的石英制品的进口替代进程。

2017年全球光纤产量为5.34亿芯公里,同比增长13.38%,其中,中国光纤产量为3.47亿芯公里,同比增长15.67%,中国光纤产量已占全球光纤总产量的65%,受5G通讯、“宽带中国”、“三网融合”等政策推进的影响,我国光纤行业规模将进一步放量增长。未来随着5G等信息技术的发展应用,光通讯行业对高端石英产品的发展推动作用显著。因此,受下游光纤半导体行业高速发展的影响,高纯石英产品的市场需求量将持续增长。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国石英砂行业市场发展现状及投资规划建议报告

《2024-2030年中国石英砂行业市场发展现状及投资规划建议报告》共十四章,包含石英砂国内重点生产厂家分析,石英砂地区销售分析,石英砂产品竞争力优势分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国石英砂行业产业政策、产业链全景、市场供需、竞争格局及发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2020年中国石英砂行业供需情况及市场结构分析[图]](http://img.chyxx.com/2021/04/20210430132652.png?x-oss-process=style/w320)