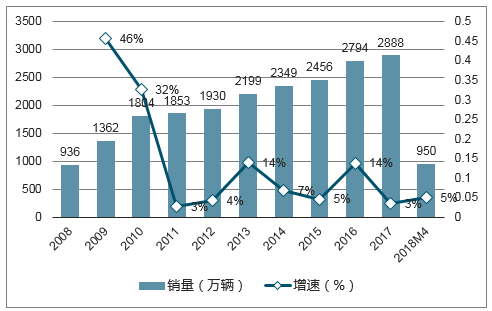

经过十多年的高速增长,我国汽车销量从不到1000万辆增长到接近3000万辆,汽车年销量十年累计增长209.2%。2017年,国内汽车销量达2888万辆,同比增长3.0%,同比增速放缓,受到购置税优惠减半导致在2016年底出现抢购行情,对2017年销量有透支。

2018年1-4月汽车总销量完成950.1万辆,同比增长4.6%,乘用车与客车的销量均有回暖,汽车市场温和复苏趋势较为明显。5月1日起增值税由17%降低为16%,7月1日起汽车进口关税将由25%降为15%,零部件关税降低至6%,伴随着增值税与关税的降低,预计下半年汽车销量将持续回暖。

2010-2017乘用车年度销量变化(单位:万辆)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国智能汽车行业市场全景评估及发展趋势预测研究报告》

2008-2017我国汽车保有量(单位:百万辆)

数据来源:公开资料整理

各国千人汽车保有量(单位:辆)

数据来源:公开资料整理

截至2017年,我国汽车保有量为2.4亿辆,同比增长12.3%,保有量占到全球的20%,其中私家车保有量达到1.1亿辆,同比增长12.9%。我国2017年汽车千人保有量为158辆,与美国的797辆,日本的591辆以及韩国的376辆还有较大差距,与发达国家相比,我国汽车普及度仍较低,尤其是中小城市,长期来看我国汽车消费市场仍然存在巨大发展空间。

从产业生命周期角度来看,经过多年两位数快速增长,汽车保有量基数持续攀升,中国汽车市场从发展期进入成熟期,增速逐步放缓,我们预测2018年下半年销量将保持在5%以上的增速,预计全年汽车年销量能够达到3000万辆以上,汽车行业将长期保持个位数增长。

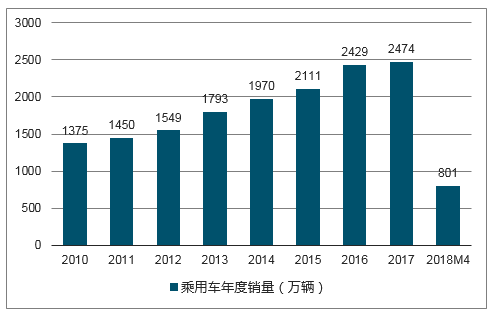

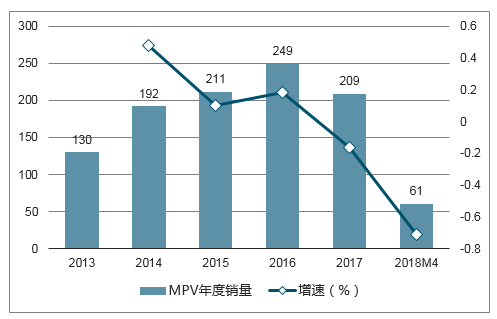

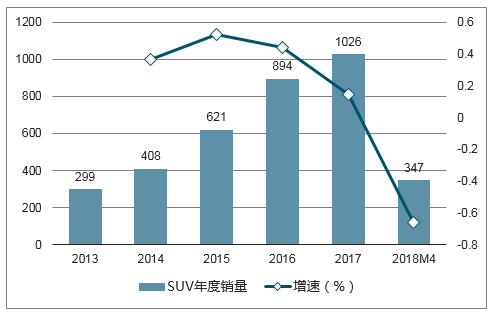

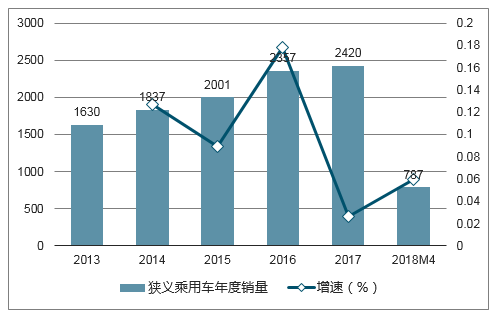

2017年全年乘用车累计销售2472万辆,同比增加1.4%,其中轿车累计销售1185万辆,同比下降2.4%,MPV累计销售209万辆,同比下降16.4%,SUV累计销售1026万辆,同比增加14.9%。

2017年,汽车整车进口结束2015年以来连续下降趋势,呈较快增长,进口总量超过120万辆,仅次于2014年,为历史次高值。据数据显示,2017年汽车整车累计进口124.68万辆,同比增长15.77%。

其中,2017年,越野车进口依然占最大比重,共进口52.86万辆,同比增长13.49%;轿车进口44.77万辆,同比增长18.65%;小型客车进口增速略低于行业,共进口22.48万辆,同比增长9.02%。2017年,上述三大类汽车品种共进口120.11万辆,占汽车进口总量的96.33%,比上年下降1.10个百分点。

2013-2017年中国汽车整车进口量及增长情况

数据来源:公开资料整理

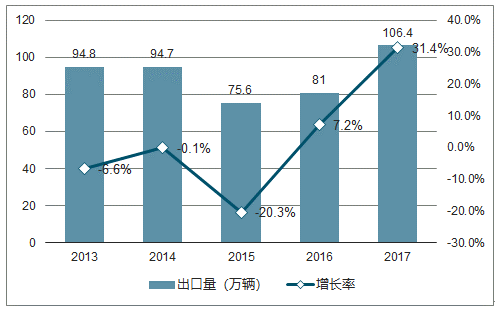

2017年,汽车整车出口表现也明显好于上年,出口量继2012年后再超百万,共出口106.38万辆,同比增长31.37%。

在汽车整车出口主要品种中,轿车出口增速比上年大幅提升,共出口50.79万辆,同比增长52.03%,增速比上年提升43.56个百分点。

载货车出口结束上年下降,呈一定增长,共出口20.53万辆,同比增长10.45%。

客车出口增速比上年有所减缓,共出口15.27万辆,同比增长7.24%,增速比上年减缓13.02个百分点。2017年,上述三大类汽车品种共出口86.59万辆,占汽车出口总量的81.40%,占比与上年相比依然呈一定下降趋势。

2013-2017年中国汽车整车出口量及增长情况

数据来源:公开资料整理

2018年1-4月乘用车销量801万辆,同比增长4.5%,其中轿车累计销量为379万辆,同比增长3.1%,MPV累计销量为61万辆,同比下降12.0%,SUV累计销量347万辆,同比增长12.9%。

2010-2017乘用车年度销量变化(单位:万辆)

数据来源:公开资料整理

2013-2018M4轿车销量(单位:万辆)

数据来源:公开资料整理

2013-2018M4MPV销量(单位:万辆)

数据来源:公开资料整理

2013-2018M4SUV销量(单位:万辆)

数据来源:公开资料整理

2013-2018M4狭义乘用车销量(单位:万辆)

数据来源:公开资料整理

轿车市场已经逐步回暖,增速转负为正是乘用车市场回暖的重要支撑。MPV市场在经历了2016年的需求透支后销量出现大幅下滑,之后MPV市场趋向于结构升级,中高端MPV销量增速可观,合资品牌中包括奔驰V系列,GL8和GL6等,自主品牌中如上汽大通G10,GM8等。我们预计,消费升级的驱动、税率降低叠加下半年消费旺季的来临,下半年国内乘用车销量将呈逐步回升状态,预计2018全年乘用车将实现5%以上的增速。

4月17日,国家发改委宣布,汽车行业将分类型分阶段实行逐步开放。2018年将取消专用车、新能源汽车外资股比限制;2020年将取消商用车外资股比限制;2022年取消乘用车外资股比限制,同时取消合资企业不超过两家的限制。通过5年过渡期,汽车行业将取消外资企业设厂股比限制。此次逐步放开合资的股比限制是基于国内汽车行业经过十多年的发展,已经到达适合扩大开放的时期,自主品牌核心竞争力快速提升,在合资模式中话语权增强。目前现有的合资已经深入行业,打开限制有望推动汽车市场的良性竞争。

过渡开放汽车行业股比限制

2018年 | 取消专用车、新能源汽车外资股比限制 |

2020年 | 取消商用车外资股比限制 |

2022年 | 取消乘用车外资股比限制,同时取消合资企业不超过两家的限制 |

通过5年过渡期,汽车行业将全部取消限制 | |

数据来源:公开资料整理

2017年,我国乘用车总销量达2472万辆,其中自主品牌乘用车共售出1087万辆,占到总量的44%,与去年相比增长了一个百分点,德系、日系、美系品牌车分别占到20%、17%、12%的市场份额,且该市场格局近年来已经趋于稳定。自主品牌借助三四线城市新增购车需求红利,把握前几年中低端车型需求的大幅增长,市场份额迅速提升,我们预计未来通过产品线的拓展,自主品牌市场份额将持续上升。

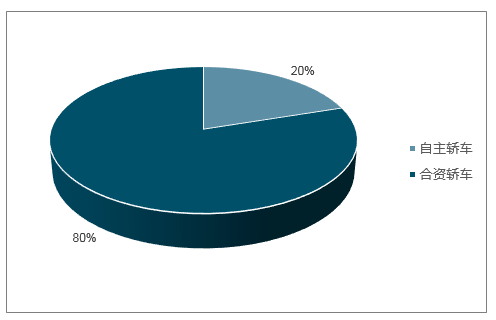

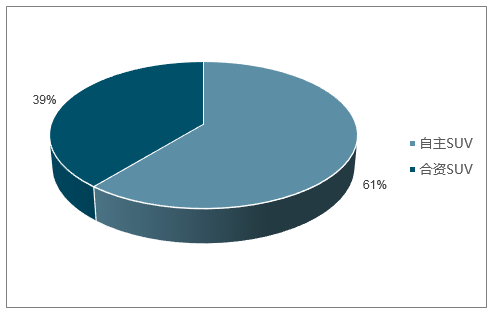

2017年轿车市场累计销量1184.7万辆,自主品牌完成销售235万辆,同比2016年增长0.6%,市场份额为20%,相比2016年提高了0.6个百分点;2017年SUV累计销量1026.4万辆,其中,自主SUV销量为622万辆,同比增长18%,市占率达到61%,相比去年提高了3个百分点,合资SUV销量累计404万辆,自主品牌SUV市场份额已经大幅领先合资品牌。

轿车市场自主和合资品牌份额(单位:万辆)

数据来源:公开资料整理

SUV市场自主和合资品牌份额(单位:万辆)

数据来源:公开资料整理

5月22日,财政部发布公告称自7月1日起,降低汽车整车及零部件进口关税。将汽车整车税率为25%的135个税号和税率为20%的4个税号的税率降至15%,将汽车零部件税率分别为8%、10%、15%、20%、25%的共79个税号的税率降至6%。我们认为此次整车的税率降幅低于此前悲观的市场预期,相对较为温和,未来销量增量中中高端车型的占比将进一步提升。

国内进口车价格构成进口汽车的价格主要由6个部分组成,包括报关价格,关税,消费税,增值税,仓储物流通关费及经销商利润。其中关税由25%下调至15%,消费税为1%-40%,取决于车型排量的大小,增值税为17%下调为16%。

不同排量进口车综合税率的降幅统计

乘用车排量 | 消费税税率 | 综合税率 | 关税降为15%、增值税降为16%后的综合税率 | 降幅 |

0 | 0% | 46.30% | 33.40% | 12.90% |

0.1-1L | 1% | 47.70% | 34.70% | 13.00% |

1.0-1.5L | 3% | 50.80% | 37.50% | 13.30% |

1.5-2.0L | 5% | 54% | 40.40% | 13.60% |

2.0-2.5L | 9% | 60.70% | 46.60% | 14.10% |

2.5-3.0L | 12% | 66.20% | 51.60% | 14.60% |

3.0-4.0L | 25% | 95% | 77.90% | 17.10% |

4.0L以上 | 40% | 143.80% | 122.30% | 21.50% |

数据来源:公开资料整理

进口车综合税率在关税增值税双降的复合影响下,综合税率的降幅在12.9%-21.5%之间。这次关税降低带来的优惠比之前购置税优惠对国内汽车终端价格影响更大,预计对汽车行业的需求刺激更为显著,将有力推动汽车行业结构调整和转型升级,符合国内消费升级和扩大内需的趋势,引导国内汽车品质提升,推动产品结构整体上移,增加供给端的多样化。

自进口关税降低的公告发布以来,奔驰、奥迪、宝马等诸多豪华车企纷纷公布了降价方案,以响应国家关税调整新政,从平均降价来看,力度最大的车企是奔驰,平均降价6.97万元。针对不同价格区间,越贵的车降价越高,降幅也越大。例如,调整前售价在100万以上的进口车,平均降价高达11.12万元,平均降幅在6.94%,这将有效刺激国内对进口车的需求。

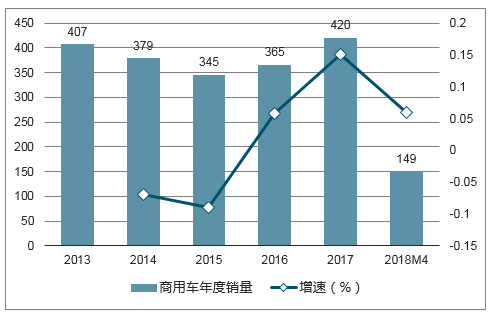

2016年国家提出供给侧改革,叠加经济复苏及新的投资周期,商用车在2017年整体销量表现突出,全年累计销量420万辆,同比增长15%。2018年前4个月销量稳中有升,累计售出149万辆,同比增长5%,由于2017年销售基数大,销量同比增速略有下滑。

2010-2017商用车年度销量变化(单位:万辆)

数据来源:公开资料整理

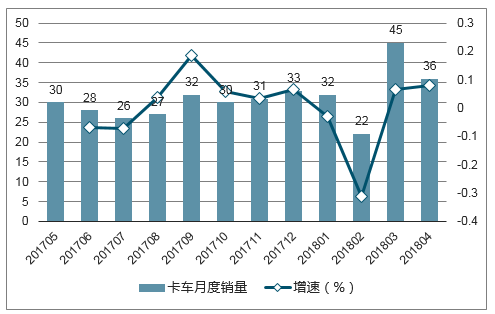

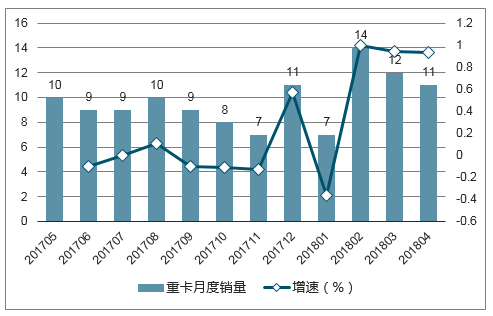

重卡销量持续超预期,2018年1-4月累计销售44.6万辆,相对于去年前4个月同比增长14.9%,超过预期,保持了2017年以来的的两位数增长,行业景气度持续走高。

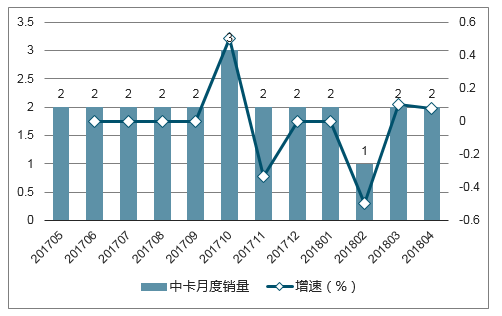

中卡销量2011年至2015年每年销量均为下滑状态,2016年由于淘汰落后低速货车及黄标车,中卡销量开始复苏,当年同比销量增长10%,达到22万辆。2017年全年中卡销量完成24.3万辆,同比增长7.2%,2018年前4个月累计销量6.5万辆,同比降低14.4%,2018年2月以来中卡同比增速均呈负数。

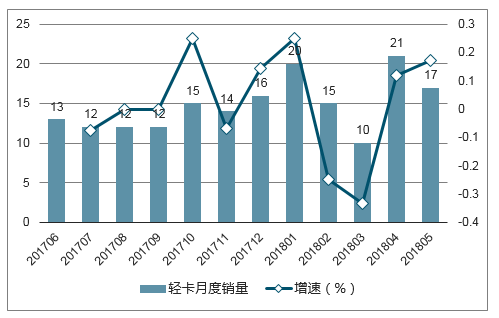

轻卡销量占到商用车总销量的43%左右,年销售百万辆以上,主要面向中低端短途运输,需求较为稳定,2017年全年累计销量173.4万辆,同比增长12.4%,2018年前4个月累计销量17.4万辆,同比降低70.3%,2018年2月以来轻卡的增速也呈负数增长。

卡车月度销量及其同比(单位:万辆)

数据来源:公开资料整理

重卡月度销量及其同比(单位:万辆)

数据来源:公开资料整理

中卡月度销量(单位:万辆)

数据来源:公开资料整理

轻卡月度销量及其同比(单位:万辆)

数据来源:公开资料整理

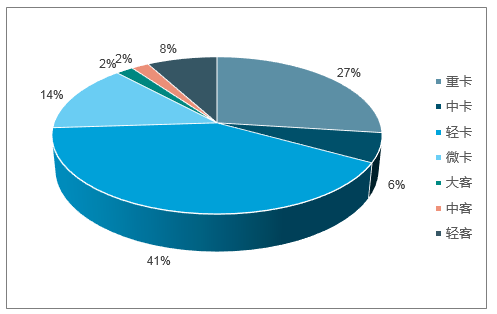

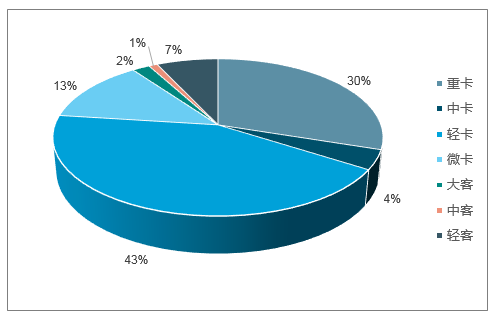

从商用车销量结构来看,重卡成为商用车销量增长主要驱动因素,销售比重由2017年的26.6%提升至2018年4月的30.4%,成为商用车中增长最快的。

2017年商用车销量结构图

数据来源:公开资料整理

2018年4月商用车销量结构图

数据来源:公开资料整理

我们认为重卡销量持续创新高的原因是:1)国家环保政策推动重卡加速更新换代,未来大存量带来的更新换代需求会使得重卡销量保持高位;2)国内物流业景气度持续提高,增加对货车的需求;3)近十年来基础建设投资额持续攀升,尤其是公共设施管理业,政府投入持续增加,同时随着PPP项目及一带一路项目的逐步落地,对重卡工程车的需求将保持持续旺盛。我们预计2018年下半年重卡行业景气度持续走高,销量将保持平稳,可能年末增速会有所放缓,预计全年重卡销量能突破130万辆。

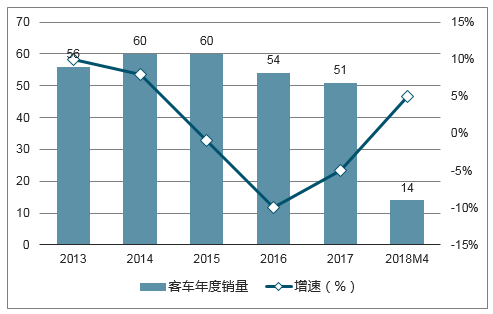

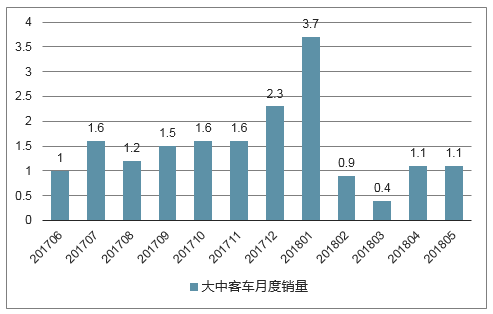

客车总销量自2014年达到60万辆后,连续三年呈下滑趋势,客车2017年累计销量51.2万辆,同比下降5.0%,2018年前4个月累计销量13.7万辆,同比增长4.6%,2018年客车销量略有回暖。其中,大客销售1.9万辆,同比增长31.4%,中客销售1.6万辆,同比增长17.8%,大中客销量回暖明显,合计同比增长达到24.8%,2018年开年以来增速持续攀升。2018年前4个月轻客累计销量10.2万辆,同比下降0.9%,与去年同比相比波动不大。

2013-2018M4客车年度销量(单位:万辆)

数据来源:公开资料整理

客车月度销量及其同比(单位:万辆)

数据来源:公开资料整理

大中客销量及其同比(单位:万辆)

数据来源:公开资料整理

轻客月度销量及其同比(单位:万辆)

数据来源:公开资料整理

2018年前4个月客车的销量增速转负为正达到5%,回暖明显,中大型客车表现更突出。主要受到2018年新版新能源汽车补贴政策的影响,正式政策补贴将下降40%左右,退坡幅度较大,补贴政策过渡期间(2月12日到6月11日)上牌的新能源客车可以按2017年政策的0.7倍补贴,新能源货车及专用车则按0.4倍补贴,使得新能源客车在过渡期间能享受比正式实施后更多的补贴,客户抢装拉动现象明显,从而带动近几个月客车市场的销量回暖。我们预计下半年进入政策正式实施期,大中客环比增速会略有放缓,预计全年客车市场销量保持稳定增长。

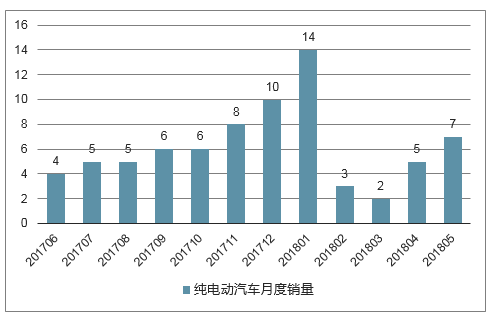

自2009年补贴政策试点推广以来,新能源汽车累计销量由2011年的7577辆快速增长到2017年的77.7万辆,尤其在2013年中央及各地优惠政策密集出台后,新能源汽车年销量持续走高,2017年产销均超过75万辆,全球市场占有率超过50%。截至2017年底国内新能源汽车保有量已突破180万辆,占全球新能源汽车市场的50%以上。2018年1-5月新能源汽车已经累计售出28万辆,同比大幅增长140%,随着补贴政策的逐步退出,新能源汽车行业将由政策推动转换为市场驱动,产品结构持续向上突破。我们预计到2018年新能源汽车销量能突破110万辆。

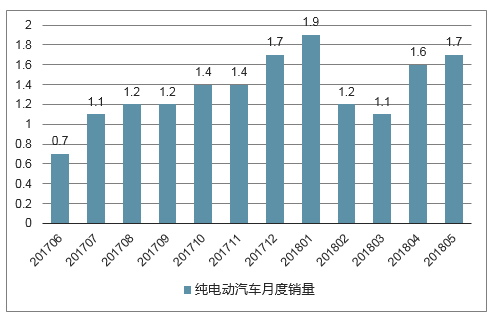

2017年纯电动新能源车销量64.8万辆,同比增长54.8%,插电式混动销量12.2万辆,同比增长24.4%。2018年1-4月纯电动销量16.7万辆,同比增长129.7%,插电混动累计销量5.6万辆,同比增长249.1%。

纯电动汽车月度销量(单位:万辆)

数据来源:公开资料整理

插电式混动月度销量(单位:万辆)

数据来源:公开资料整理

2017年新能源乘用车累计销量55.6万辆,同比增长69.2%,新能源商用车累计销量21.1万辆,同比增长22.3%。2018年前4个月新能源乘用车销售19.0万辆,同比增长140.9%,新能源商用车累计销售3.3万辆,同比增长231.5%。2018年新能源乘用车呈月度高环比向上的趋势,过渡期内新能源汽车销量增长持续超预期。

据乘联会的数据,4月新能源乘用车呈现插混走强特征,插混部分由于低基数的促进,同比增速达到243.2%。18年4月新能源乘用车销量达到7.3万台,总体同比增速超150%。

2015-2018M4新能源汽车销量情况(单位:万辆)

- | - | 2018年3月 | 2018年4月 | 2017年4月 | 本月同比 | 本月环比 | 17年全年 |

纯电动 | CAR | 30921 | 44075 | 22092 | 99.5% | 42.5% | 392898 |

MPV | 232 | 233 | 0 | - | 0.4% | 8331 | |

SUV | 9794 | 12160 | 2271 | 435.4% | 24.2% | 47591 | |

纯电动合计 | 40947 | 56468 | 24363 | 131.8% | 37.9% | 448820 | |

插混 | CAR | 5748 | 9725 | 539 | 1704.3% | 69.2% | 40599 |

SUV | 9028 | 6952 | 4320 | 60.9% | -23.0% | 66974 | |

插混合计 | 14776 | 16677 | 4859 | 243.2% | 12.9% | 107071 | |

新能源乘用车合计 | 55723 | 73145 | 29222 | 150.3% | 31.3% | 555891 | |

数据来源:公开资料整理

4月纯电动中的A00级电动车2.95万辆,同比增87%,是由于2月新补贴政策后的入门级A00级电动车面临补贴大幅降低的压力,因此3-4月的A00级增长很强,占到纯电动乘用车52%的份额。A0级电动车4月开始放量,单月销量1.1万辆,同比增长653%,环比增长263%,出现强增长态势。2018年1-4月A级电动车同比增129%,环比增长54%,体现较好增长态势。插混车型今年表现出色,成为乘用车增速的主力类型。

目前,我国现行的新能源汽车补贴政策为2018年2月发布的《关于调整完善新能源汽车推广应用财政补贴政策的通知》,新政策根据成本变化等情况,调整优化新能源乘用车补贴标准,合理降低新能源客车和新能源专用车补贴标准。

运营里程要求发生调整:对私人购买新能源乘用车、作业类专用车(含环卫车)、党政机关公务用车、民航机场场内车辆等申请财政补贴不作运营里程要求,其他类型新能源汽车申请财政补贴的运营里程要求调整为2万公里。

里程补贴标准调整明细

序号 | 续驶里程 | 补贴调整情况 |

1 | 150-200公里车型 | 补贴由3.6万下调到1.5万元,降幅为58.33% |

2 | 200-250公里车型 | 补贴由3.6万下调到2.4万元,降幅为33.33% |

3 | 250-300公里车型 | 补贴由4.4万下调到3.4万元,降幅为22.73% |

4 | 300-400公里车型 | 补贴由4.4万上调到4.5万元,增幅2.27% |

5 | 400公里以上车型 | 补贴由4.4万增加到5万元,增幅达到13.64% |

数据来源:公开资料整理

插电混动乘用车定额补贴由2017年的2.4万元/辆调整为2.2万元/辆,续驶里程门槛为50公里;补贴下调幅度仅为8.33%,有利于我国发展有国际竞争力的插电混动车型。

新能源客车方面,补贴标准有所下调,技术要求指标进一步提升,包括:(1)单位载质量能量消耗量不高于0.21Wh/km·kg,0.15Wh/km·kg及以下的车型可获得1.1倍补贴;(2)纯电动客车能量密度门槛也由85Wh/kg上调到115Wh/kg,能量密度达到135Wh/kg才能获得最高1.1倍补贴;(3)插混客车节油率门槛由40%上调到60%,1.1倍补贴门槛由60%以上调整到70%以上;(4)纯电动客车在等速法下续驶里程不低于200公里,插电式混合动力客车纯电续驶里程不低于50公里。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国油电混合动力汽车行业市场全景评估及发展趋向研判报告

《2026-2032年中国油电混合动力汽车行业市场全景评估及发展趋向研判报告》共十四章,包含2026-2032年油电混合动力汽车行业投资机会与风险,油电混合动力汽车行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询