水泥是指粉状水硬性无机胶凝材料,加水搅拌后成浆体,能在空气中硬化或者在水中更好的硬化,并能把砂、石等材料牢固地胶结在一起。水泥工业是国民经济发展的重要基础产业,广泛应用于土木建筑、水利、国防等工程,为改善人民生活,促进国家经济建设和国防安全起到了重要作用。

目前,我国的水泥产品主要有通用水泥、专用水泥以及特性水泥。水泥行业的产业链,包括材料供应商、设备供应商、产品以及应用领域。水泥行业的上游产业主要是石灰石、泥灰岩、黏土、石膏等材料;下游应用主要在基础设施建设、建筑工程、水利、装修等领域。

一、水泥行业发展现状分析

1、水泥行业产量分析

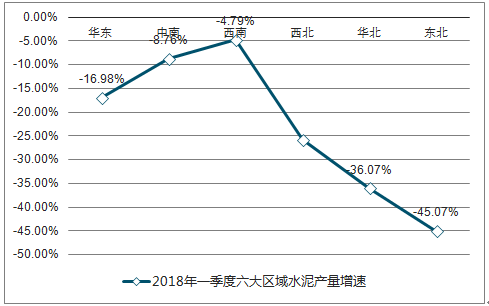

全国六大区域中水泥累计产量均同比下滑,东北、华北和西北地区水泥产量急剧下滑,其中东北和华北地区自2017年起增速就持续下滑,西北地区自2017年6月份增速转正为负后一路下滑。西南地区从2017年下半年开始下滑,华东和中南地区从2017年底开始下滑。

2018年一季度六大区域水泥产量增速情况

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国水泥煤炭预制品行业竞争格局及投资前景分析报告》

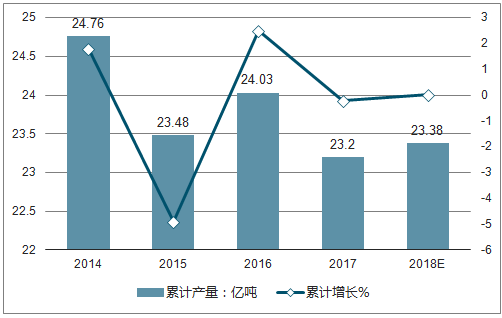

近几年来,中国水泥产量基本保持稳定,水泥年产量在23-24亿吨左右。具体来看:2017年中国水泥累计产量为23.2亿吨,累计下滑0.2%。到2018年中国水泥累计产量将达23.38亿吨,累计增长约1.1%。

2014-2018水泥产量情况及增速

资料来源:公开资料整理

2、水泥行业经营效益分析

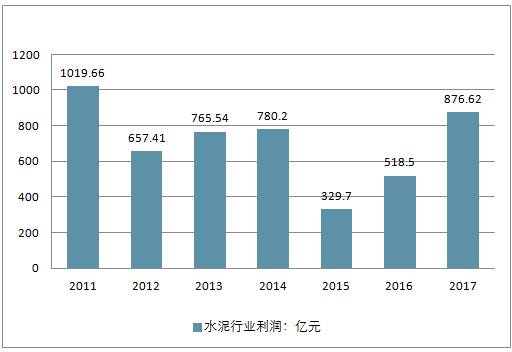

2017年全年水泥产销为负增长,但由于价格持续走高,加之近几年大企业对节能减排技术应用持续投入,以及运用互联网技术带来的管理效率的提高,多数企业销售成本有了10%以上的降幅。2017年,水泥行业整体效益水平比去年有了大幅度的提升,水泥行业实现收入9149亿元,同比增长17.89 %,利润总额877亿元,同比增长94.41%。利润总额已经位居历史利润第二位,仅次于2011年历史最高点。

2011-2018年水泥行业利润走势

资料来源:公开资料整理

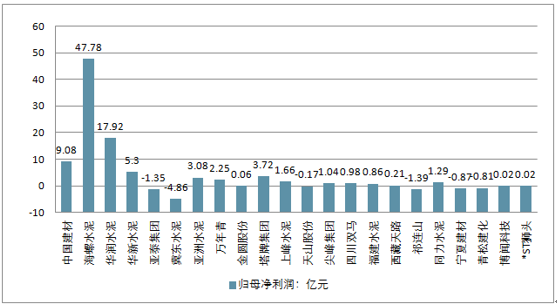

2018年第一季度,全国水泥行业利润总额为190.4亿元,同比增长352.27%,超过2011年一季度水平,创下历史新高。在已发布财报的水泥上市公司中,中国建材营收规模最高,取得260亿元营业收入,归母净利润9.08亿元,海螺水泥尽管营收规模排名位于中国建材之后,但归母净利润最高达47.78亿元,收割了多家上市公司合计净利润的超过50%。营收增长速度最快的是金圆股份,主要系环保业务营业收入增加和广东地区水泥行业量价齐升、河源金杰营业收入增加。归母净利润在1亿以上的公司共有10家,利润超历史水平的背景下,仍有多家实现亏损,亚泰集团、冀东水泥、天山股份、祁连山、宁夏建材和青松建化一季度未能实现盈利。

部分水泥行业上市公司2018年一季度营业收入及同比增长走势

资料来源:公开资料整理

部分水泥行业上市公司2018年一季度归母净利润走势

资料来源:公开资料整理

3、水泥行业价格情况分析

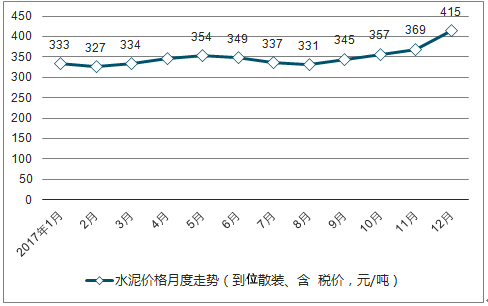

自2017年初以来,全国水泥市场价格呈现持续上升态势,尤其是进入8月份市场旺季后,水泥价格在保持了与往年相同的、规律性的基础上,呈现出加速上涨趋势。全国水泥平均市场价格从年初2月份327元/吨上涨至12月份的415元/吨(不含西藏),年末比年初涨幅27%。不同地区供求关系出现较大差异,尤其是以华东、华南为代表的地区价格短期间涨幅较大,表现抢眼。

行业整体库存为近三年最低为,贯穿全年,水泥库存的持续低位运行,使得行业价格相对坚挺,2017年年底,以华东为代表的局部地区库存告急,不足30%,使得价格快速上涨。

2017年全国水泥价格月度走势(到位散装、含 税价,元/吨)

资料来源:公开资料整理

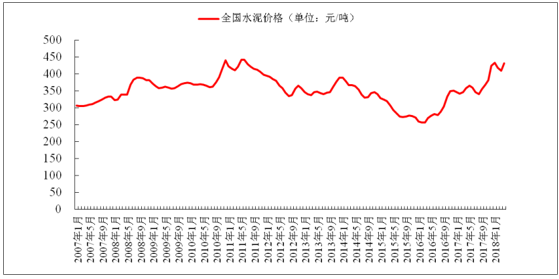

截止2018年3月16日,我国散装水泥(P.C32.5)均价为353.33元/吨,散装水泥(P.C42.5)均价为410.77元/吨,袋装水泥(P.C32.5)均价为382.86元/吨,袋装水泥(P.C42.5)均价为444.42元/吨。

水泥均价均低于前两个月平均水平,但从2018年以来水泥价格来看,均高于2017年全年同期价格水平。2016年6月以来,我国水泥均价呈波动上涨趋势运行,随着需求增加,水泥行业未来价格将有所上涨。

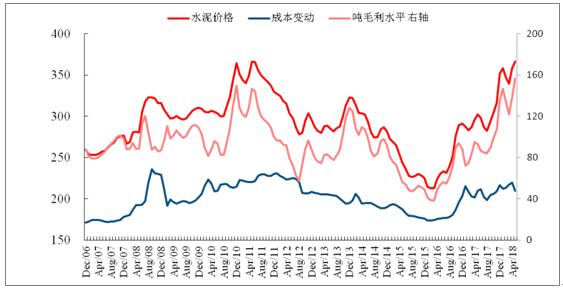

截至 2018 年 5 月中旬,由拟合的水泥行业吨毛利累计平均水平已由 93.1元(2017 年 5 月同期)上升至 156.5 元,提升幅度达 68.1%。

2007-2018 年 5 月全国水泥平均价格走势(单位:元/吨)

资料来源:公开资料整理

2007-2018 年 5 月全国水泥平均价格走势(单位:元/吨)

资料来源:公开资料整理

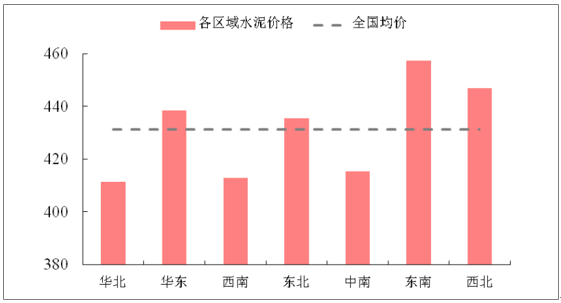

水泥行业一季度传统淡季特征并不明显,水泥价格经小幅调整后持续创出 2015 年以来新高。二季度以来,各区域水泥价格表现均较好,显示行业需求和价格回落时点均较往年有所推后。其中,华东、东南、西北水泥价格高于全国平均表现,而中南、西南、西北等区域水泥价格相对较低,二季度价格反弹幅度亦低于全国平均

2018 年 4 月全国不同区域的水泥均价情况(单位:元/吨)

资料来源:公开资料整理

全国及分区域水泥价格走势(单位:元/吨)

资料来源:公开资料整理

3 月以来沿江熟料价格持续上涨, 部分区域水泥供不应求,企业库存水平维持偏低水平。西南地区中云贵等省份大力发展基础设施建设, 而四川重庆等地全年熟料停窑错峰生产时间不少于 100 天,当前区域水泥价格为近十年来最高水平。

全国和华东/中南水泥均价(含税)(单位:元/吨)

资料来源:公开资料整理

二、水泥行业发展趋势分析

1、产能集中度大幅提升

2017年下半年我国部分地区出现熟料价格高于水泥价格。一方面是因为大面积的环保限产停窑不停磨导致熟料库存减少,另一方面大企业集团纷纷停止供应熟料,令前期无储备的粉磨站企业难以为继。针对于前期合同订单只能高价买熟料以低价卖水泥。2018年类似的情形还会出现,熟料生产企业下游粉磨站企业将面临生死存亡。而大型水泥集团产能集中布局,整个水泥行业的产能集中度届时将大幅提升。

2、供需关系进一步好转,价格回归合理区间

水泥是一个高度依赖于宏观经济的周期性行业,经济增速的稳中趋缓同样会对水泥需求造成一定的压力。而目前我国水泥需求已经达到一个高位平台期,随着投资增速的持续放缓,再加上在经济转型的过程中,投资结构的进一步转变,都会造成水泥需求的逐步下滑。随着单位GDP、单位固投水泥消费量的持续递减,预计2018年水泥需求在23.4~23.9亿吨之间,涨跌幅在-2%~-1%。

3、一带一路拉动水泥行业

2017年,在“一带一路”的引领下,中建材、海螺、红狮等水泥集团企业在境外均有大型水泥厂项目。随着国内大型龙头企业在境外投资建厂的热度,2018年将有更多的企业走出去,走到国外新兴国家去,在境外建厂,在水泥需求量大的地区建厂。2017年全年预计产量超26亿吨,全行业利润达900亿。在水泥价格持续高位运行,各企业的利润将继续延续2017年的增长势头,全行业利润将达到或超过2011年1020亿利润的历史高位,实现突破千亿的大目标。供给减量提升行业景气度,政策可持续性成为关键

4、集中度提升改善竞争格局

过去几年水泥行业并购风起云涌,主要有中建材组建西南水泥以及两材合并、金隅冀东合并等等,前十大水泥企业市场集中度已经从 2010 年的 40%提高至 2016年的 57%,这对改善行业竞争格局,提高盈利水平起到重要作用。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国云南省水泥行业竞争格局分析及投资发展研究报告

《2024-2030年中国云南省水泥行业竞争格局分析及投资发展研究报告》共八章,包含云南省水泥行业主要企业经营情况,2024-2030年云南省水泥行业投资机会与风险,2024-2030年云南省水泥行业前景预测及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。