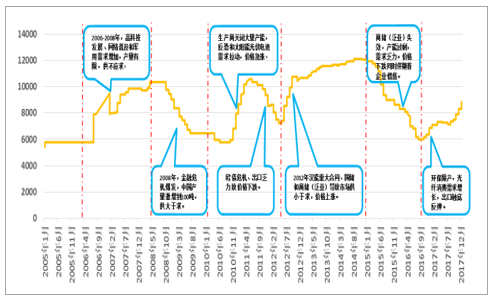

锗是一种工业金属, 金融属性不强(除泛亚期间),价格主要受供需关系影响,回顾 2005年至今锗价走势,锗价历史低点为 600 万元/吨左右,高点在 1000 万元/吨左右(泛亚期间高点为 1200 万元/吨左右)。

十二年锗业回顾(单位:元/Kg)

数据来源:公开资料整理

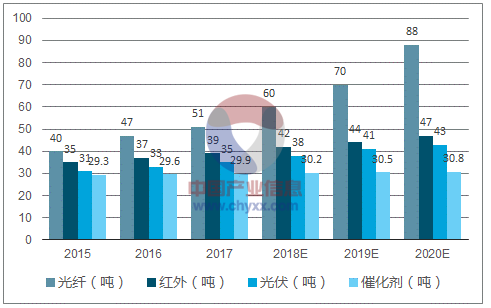

需求端受益于光纤领域 5G 需求高成长的拉动、红外&光伏&催化剂的稳定增长, 预计到2020 年,全球锗需求量将达到 209 吨; 供给端由于环保限产叠加企业自发关停, 在不考虑企业库存以及泛亚库存流向的情况下,锗产量将维持低速小幅增长的态势。

预计到 2020 年锗需求量达 209 吨

数据来源:公开资料整理

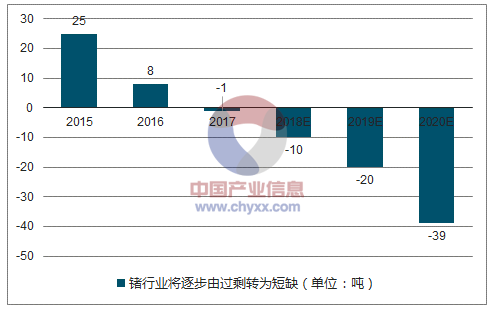

供需错配预计锗行业将逐步由过剩转为短缺。预计 2017-2020 年将分别短缺 1 吨、10 吨、20 吨和 39 吨。

预计锗行业将逐步由过剩转为短缺(单位:吨)

数据来源:公开资料整理

5G 时代,光纤用锗需求翻一倍

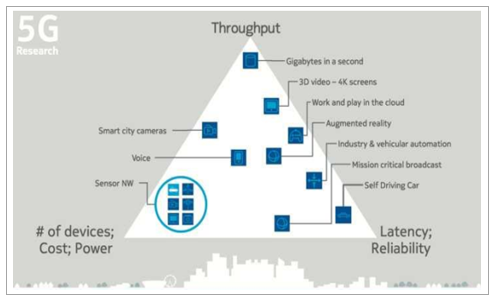

5G 网络主要有三大特点:极高的速率(eMBB);极大的容量(MMTCL);极低的延时(URLLC)。(1) 极高的速率(eMBB)-峰值速率 10Gbps。应用:高速上传下载; 3D 视频, 4K 甚至 8K 视频流的实时播放;结合云技术,工作、生活和娱乐全都交给云; AR、 VR与游戏生活相结合; Media everywhere 改变媒体传播方式。(2) 极大的容量(MMTCL)。应用:物联网;智慧城市;智慧家居;智慧电网;智能放牧、种植;物流时事追踪。(3) 极低的延时(URLLC)。应用:远程医疗手术;远程驾驶;车联网自动驾驶;工业控制。

5G 的三大特点

数据来源:公开资料整理

相对于 4G, 5G 在流量密度、连接数密度、时延、速率等方方面面对网络进行了大幅提升。

4G VS 5G

网络 | 流量密度 | 连接数密度 | 时延 | 移动性 | 网络能量效率 | 用户体验速率 | 峰值速率 | 频谱效率 |

4G | 0.1Mbps/m2 | 10 万/km2 | 10ms | 350km/h | 1 倍 | 10Mbps | 1Gbps | 1 倍 |

5G | 10Mbps/m2 | 100 万/km2 | 1ms | 500km/h | 100 倍 | 100Mbps-1Gbps | 10Gbps-20Gbps | 3-5 倍 |

数据来源:公开资料整理

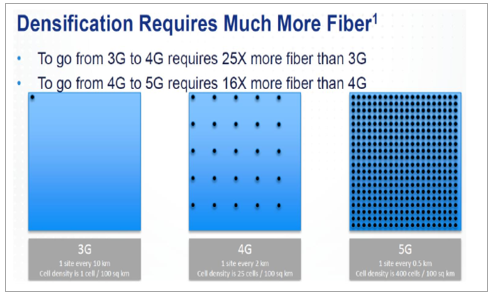

保守估计 5G 基站光纤需求为 4G 的 4 倍以上

现有的移动网络工作在相对较低的频段,中低频段具有传播性能优越、运营成本低(基站少)的特点。但中低频段的连续资源已极度匮乏,从全球频谱划分情况来看,优质的中低频段都已被 2G、 3G、 4G 划分完毕。 5G 只能从未被大规模应用的中高频段中获取频谱资源。相对而言,中高频段其传播性能较差,因此需要更多的基站提升覆盖密度。因此 5G通过对基站需求倍增直接拉动对光纤的需求。 在《通过 5G 之路》中,机构预测 5G 基站光纤需求将达到 4G 的 16 倍。在假设预测中,4G 基站间距为 2km,5G 基站间距为 0.5km,我们保守估计假设基站间距为 1km,则在覆盖范围不变的前提下 5G 基站光纤需求为 4G的 4 倍。而 5G 网络需要更大的覆盖面积,需要小微基站进行补盲和室内覆盖,这更加刺激了对基站的需求,因此保守估计 5G 基站光纤需求为 4G 的 4 倍以上。

5G 基站光纤需求将达到 4G 的 16 倍(不考虑光纤复用)

数据来源:公开资料整理

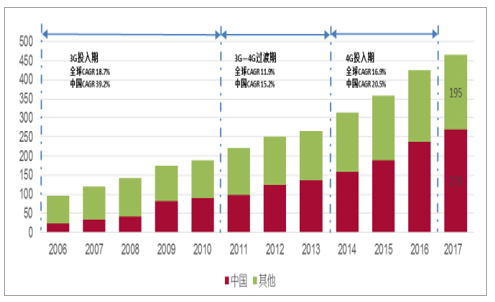

到 2021 年全球光纤需求有望达 10 亿芯公里

参照之前 4G 投资进度,预计 5G 将在 2018 年底完成标准制定, 2019 年颁发牌照, 2020年实现规模商用。 2014-2016 年为全球&中国 4G 投入期,期间光纤累计需求为 11 亿芯公里,假设 5G 期间对光纤的需求是 4G 的 4 倍,预计 5G 期间对光纤的需求为 44 亿芯公里。我们以 4 年投入期估算,国外 5 年投入期(国外存在铜缆替换问题)估算,到 2020 年 5G开始规模商用时,年需光纤 10 亿芯公里。

预计 2017 全球光纤需求为 4.65 亿芯公里(单位:百万芯公里)

数据来源:公开资料整理

而 2017-2019 年期间, 主要为 4G 到 5G 的过渡期,参考前次过渡期光纤增速存在下滑风险,国内受中移动集采、农村宽带以及广电获牌的影响,我们认为中国增速并不会下滑仍会保持 20%左右高速增长。首先, 2015 年中移动获得固网牌照后,开始大规模投资宽带, 16 年底用户数已经超越联通,未来目标超越电信,并明确表示“尽快建立宽带网络优势,增强网络承载能力”。其次,政府 2017 年工作报告要求完成 3 万个行政村通光纤,力争到 2020 年完成约 5 万个为通宽带行政村通宽带、约 15 万个已通宽带的行政村接入能力光纤化。并且,近期发改委的信息基础建设规划中表示,为实现 2020 年全部行政村通宽带的目标, 2018 年政府将继续重点推进农村宽带建设,投资总规模不低于 40 亿元,同时也明确了项目建设数量。在此, 2016 年 5 月 5 日中国广电获得工信部颁发的《基础电信业务经营许可》,成为国内第四个移动运营商,其 700MHZ 频段覆盖范围光,非常适合开展移动通信业务,未来或规模建设。

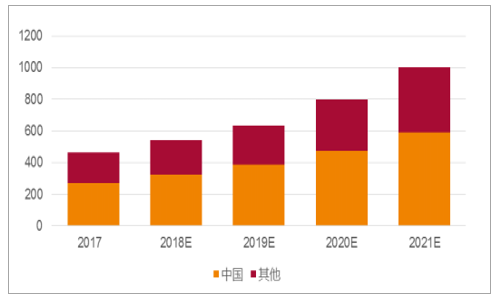

到 2021 年全球光纤需求有望到 10 亿芯公里(单位: 百万芯公里)

数据来源:公开资料整理

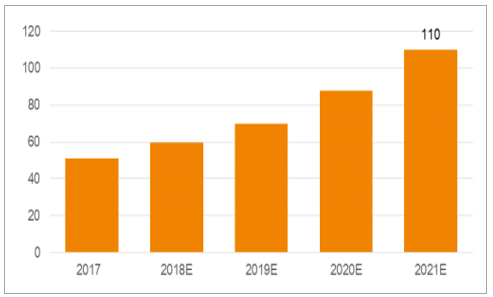

到 2021 年光纤对锗需求有望达 110 吨

在光纤制作中,光纤预制棒是光纤制作的核心原材料,而光纤级四氯化锗是制造光纤预制棒的重要掺杂剂,其作用是提高纤芯折射率,使得传输光向更长的波长区扩展,满足光的无损耗传输。而其他超长波红外光纤材料在损耗系数等参数上与掺锗石英光纤相差较大,所以锗在光纤上的应用是其他材料无法替代的。每亿芯公里光纤需锗金属约 13.5 吨,每亿芯公里光纤需锗金属约 9.15 吨。我们假设每亿芯公里光纤需锗金属 11 吨,则到 2021 年光纤对锗需求有望达 110 吨(2020 年为 88 吨),较 2017 年需求量翻一倍。

到 2021 年光纤对锗需求有望达 110 吨(单位:吨)

数据来源:公开资料整理

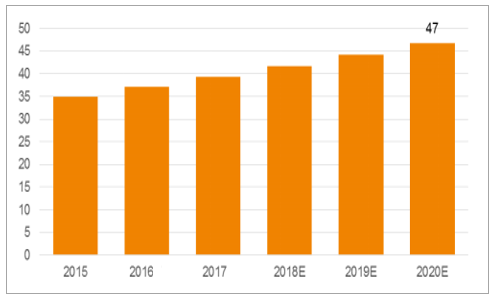

红外领域保持 6%的增长,预计到 2020 年用锗量达 47 吨

目前国际军用红外热像仪市场呈现稳定增长(3.4%) 的态势, 国际民用市场随着各领域应用的不断拓展呈现出快速增长(10%) 的态势; 与国际相比, 国内红外热像仪市场尚处于快速发展阶段, 市场空间巨大(414 亿元)。我们假设每台红外热像仪锗用量为 0.5Kg,假设全球需求增速保持 6%左右的增长(军民品增速加权平均),预计到 2020 年红外领域用锗量将达到 47 吨。军用红外热像仪市场一直保持稳定增长, 2014 年全球军用市场规模达 78.01 亿元,2020 年的市场规模可达 95.66 亿元,年均复合增长率为 3.4%。

到 2020 年预计全球红外热像仪军品市场达 96 亿美元

(单位:百万美元) | 2014 | 2015E | 2016 | 2017 | 2018E | 2019E | 2020E | 复合年增长率 |

红外探测器及探测器模块 | 1035 | 1070 | 1100 | 1130 | 1160 | 1190 | 1223 | 2.80% |

红外系统 | 6766 | 6951 | 5158 | 7416 | 7736 | 8061 | 8351 | 3.60% |

合计 | 7801 | 7921 | 8258 | 8546 | 8896 | 9251 | 9566 | 3.40% |

数据来源:公开资料整理

由于红外热像仪及其相关技术的成熟和发展, 其在民用领域得到了更广泛的应用, 增长幅度远超军用领域。 2014 年民用领域的市场规模达 31.07 亿元,预计到 2020 年其市场规模可达 56.01 亿元,年均复合增长率为 10%。

到 2020 年预计全球红外热像仪民品市场达 56 亿美元

(单位:百万美元) | 2014 | 2015 | 2016 | 2017 | 2018E | 2019E | 2020E | 复合年增长率 |

红外热像仪(制冷型) | 978 | 1012 | 1068 | 1133 | 1206 | 1287 | 1374 | 6% |

红外热像仪(非制冷) | 2129 | 2325 | 2661 | 2992 | 3367 | 3754 | 4227 | 12% |

红外热像仪总需求 | 3107 | 3337 | 3729 | 4125 | 4573 | 5041 | 5601 | 10% |

数据来源:公开资料整理

而中国红外热像仪处于发展初期, 较成熟的应用主要在电力行业的预防检测, 而在国防、消防、 工程建设、 安防、 森林防火、 汽车夜视、 制程控制等军&民领域正进入快速发展期,预计市场空间可达 414 亿元。

中国红外热像仪市场空间 414 亿

应用市场 | 潜在需求 | 平均单价(万元) | 预计规模(亿元) |

军用 | 230 万军队, 10%装备率 | 10 | 230 |

消防 | 3 万消防车,每车 1 台 | 4 | 12 |

电力 | 电力需求 2.5 万台 | 8 | 20 |

工程建设 | 建筑企业 10 万家,每家 1 台 | 2 | 20 |

制程控制 | 冶金、电子、食品等制造业 132 万家,10%的大企业,每家 1 台 | 10 | 132 |

合计 | 414 | ||

数据来源:公开资料整理

我们假设每台红外热像仪锗用量为 0.5Kg,假设全球需求增速保持 6%左右的增长(军民品增速加权平均),预计到 2020 年红外领域用锗量将达到 47 吨。

红外领域保持 6%的增长,预计到 2020 年用锗量达 47 吨(单位:吨)

数据来源:公开资料整理

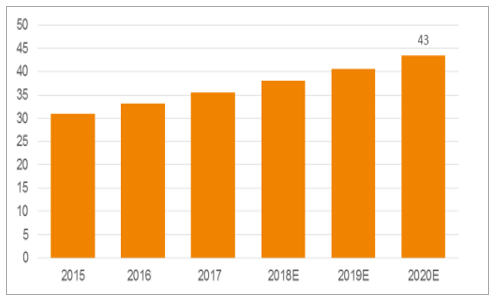

光伏领域保持 7%的增长,预计到 2020 年用锗量达 43 吨

砷化镓太阳能电池具有高效率、高电压、耐温性好等有点,在空间光伏领域锗晶片的不可替代性,决定了未来空间领域太阳能电池锗晶片的 100%渗透率。地面光伏领域由于砷化镓太阳能电池价格较高,商业化应用较慢。假设每颗卫星平均用锗量为 275Kg,未来卫星保持每年 7%左右的发射增速,预计到 2020 年,在光伏领域锗的需求量为 43 吨。

光伏领域保持 7%的增长,预计到 2020 年用锗量达 43 吨(单位:吨)

数据来源:公开资料整理

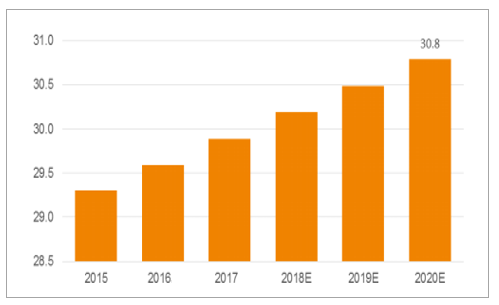

催化剂领域维持 1%的增长,预计到 2020 年用锗量达 30.8 吨

日本是聚酯催化剂的主要消费地,但主要是使用锑系催化剂,高端锗系催化剂因价格昂贵而使用的较少, 截止到 2015 年需求稳定在 20 吨左右, 全球消费量为 29.3 万吨。预测未来化工领域锗需求维持在 1%左右的增速,到 2020 年, 全球化工用锗量为 30.8 吨。

催化剂领域维持 1%的增长,预计到 2020 年用锗量达 30.8 吨(单位:吨)

数据来源:公开资料整理

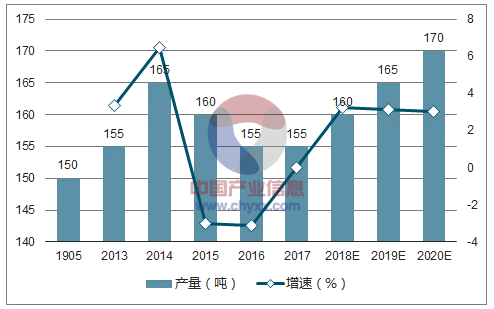

环保限产叠加自发关停,预计 2017 年锗产量零增长

自 2015 年以来,由于行业产能高企、市场库存较多导致行业供给过剩,价格持续下滑,由 2015 年年初的 1200 万元/吨左右持续下滑,在此期间同时伴随着企业自发性减产并减少对外销售, 2017 年 4 月 25 日,驰宏锌锗发布公告称将减资退股云南北方驰宏光电有限公司,自主发展锗产业。 驰宏锌锗具备年产 30 吨锗产品产能,是中国三大原生锗供应商,市场上驰宏锌锗的锗产品数量在减少。 2016 年驰宏锌锗锗精矿销量由 2015 年的 7441 吨大幅下滑至 2017 吨,下滑 73%。同时, 由于环保提升,锗企以及原料供应企业限停产时有发生,多数企业恐难完成生产计划。更有甚者面临环保拆迁,由此将导致主要冶炼企业退出。这些都加剧了锗供应阶段性紧张, 2017 年全年中国原生锗产量增幅从低于 7.5%降至低于 1.5%。此外, “十九大”保障需要以及秋冬季极端环境临时性环保措施甚至可能导致负增幅的出现。 我们认为未来环保督查将走向常态化,将加速淘汰环保不达标的中小企业的退出,即使在价格高位,盈利持续时,复产也困难重重。在不考虑企业库存以及泛亚库存流向的情况下, 锗产量将维持低速小幅增长的态势。

锗产量将维持低速小幅增长的态势

数据来源:公开资料整理

预计锗行业将逐步由过剩转为短缺

需求端受益于 5G 的需求拉动,供给端受益于环保限产叠加自发关停,预计锗行业将逐步由过剩转为短缺。预计 2017-2020 年将分别短缺 1 吨、 10 吨、 20 吨和 39 吨。

相关报告:智研咨询发布的《2018-2024年中国锗行业深度调研及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国锗行业发展策略分析及未来前景规划报告

《2021-2027年中国锗行业市场运营格局及竞争战略分析报告》共八章,包含锗行业应用领域市场分析,锗行业主要企业生产经营分析,锗行业市场投资分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国农村垃圾处理行业产业链、相关政策及市场规模分析:农村垃圾处理需求激增,政策技术双轮驱动市场规模增长[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![研判2025!中国玩具和婴童用品行业产业链、出口额、零售总额、竞争格局及未来展望:玩具和婴童用品行业加快高质量新质发展,出海拓市场成为行业发展必由之路[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)