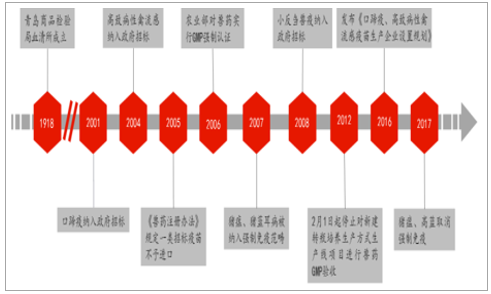

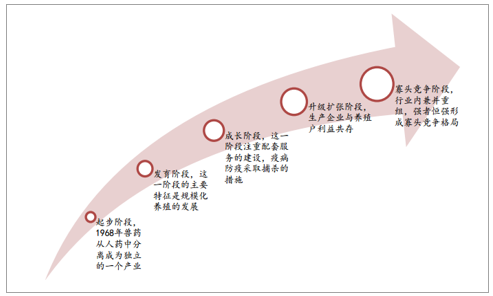

我国动物疫苗的研究和生产起步于 1918 年的青岛商品检验局血清所,到 2018 年行业发展已过百年。在百年发展历程中,我国动物疫苗经历了从无到有,从进口依赖到国产替代,从政府招标到市场采购,从传统产品到基因产品等多维度的变化。尤其是进入 21 世纪以来,这种变化愈发深刻,我们认为主要是两方面因素所致, 1)自上而下,品质提升+引导教育; 2)自下而上,防疫意识转变。未来,这两方面仍将是我国动物疫苗行业发展前行的主导因素。

我国动物疫苗行业发展大事记

数据来源:公开资料整理

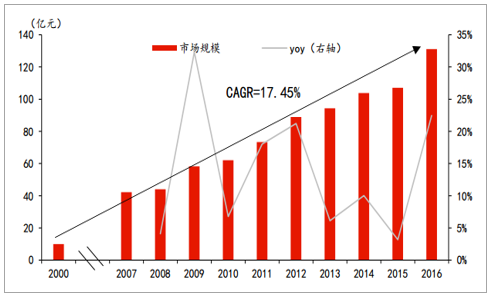

进入 21 世纪以来, 我国动物疫苗行业经历了高速发展的十余年: 生物制品企业数量由最初的 28 家发展到 2016 年的 97 家(其中有 8 家新建企业),产品种类也由最初的 10 余种发展到 2016 年的 400 余种,市场销售规模也由最初的 10 亿元左右增长到 16 年的 130亿元, CAGR=17.45%。

2000 年以来我国动物疫苗市场销售规模及增速情况

数据来源:公开资料整理

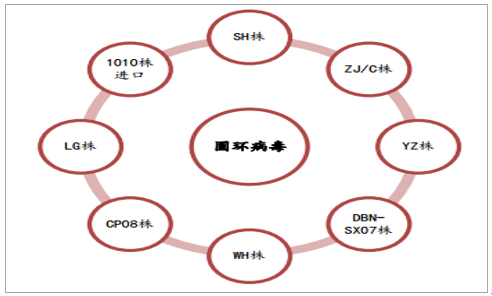

行业的粗放式发展也带来了一些问题, 1)产能过剩,市场上动物疫苗产品的供给能力远大于需求,绝大多数生产企业产能利用水平处在较低的位置。2016年活疫苗产能利用率 27.76%,灭活疫苗产能利用率 32.36%。 2)产品同质问题严重,以猪圆环为例,目前国内注册的全病毒疫苗有 8 种,但从本质上讲,这些毒株属“近亲”关系(毒株的差异性不大),而国内生厂家却多达 32 家(全病毒疫苗生产企业, 16 年猪圆环(常规苗+基因苗)市场销售规模 10 亿元左右)。

我国动物疫苗产品供给能力大于需求,产能利用率低(2016年)

数据来源:公开资料整理

国内注册的 8 种猪圆环病毒毒株,截至 17 年 11 月

数据来源:公开资料整理

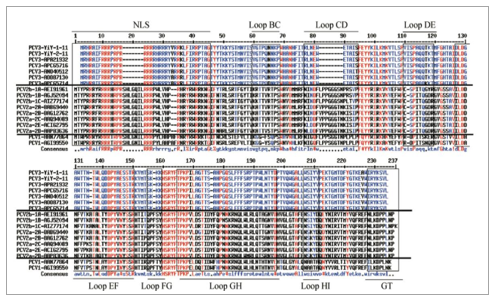

2010 年前后,我国动物疫苗行业天平开始向市场化方向倾斜, 17 年动物疫苗招标政策的调整更是加速了行业的市场化转型,在服务整体趋同的市场环境下,高质量的产品仍然是企业在竞争中取胜的法宝: 1)保持产品的流行优势,主要针对毒株的变异以及可能发生的流行性,比如伪狂犬、 PCV3; 2)新型疫苗的研发,主要是联苗(尤其是猪用联苗)、基因工程疫苗,比如重组抗原疫苗、活载体疫苗、核酸疫苗、基因缺失疫苗、表位疫苗等;3)辅助手段的改良,主要是佐剂的改良,比如猪圆环(SH 株, II)。

PCV1、 2、 3 Cap 氨基酸序列比对,新的疫苗研发对控制 PCV3 流行是必要的

数据来源:公开资料整理

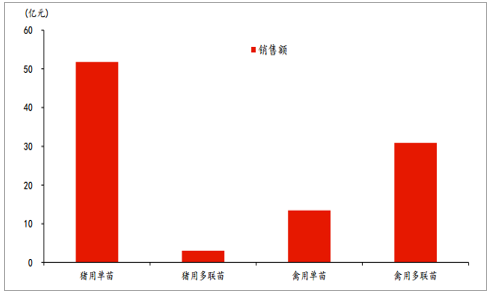

2016 年我国动物疫苗仍以单苗为主

数据来源:公开资料整理

产能过剩、同质化严重、监管的强化以及政策的调整,尤其是针对口蹄疫、高致病禽流感的《生产企业设置规划》中对高标准实验室建设的要求(适用其他动物疫病,仅 P3 实验室投资 5~10 亿元),都在催化行业进入整合发展(过往我国动物疫苗行业主要依赖内生动力)阶段。现阶段我国动物疫苗企业中销售额过亿元级别的不足 1/3,剩下 2/3 以上的企业中,很大一部分对政府招标市场(主要是蓝耳、猪瘟)有较强的依赖性, 我们认为随着17 年招标政策的调整,这部分企业也会有很大一部分逐步被市场淘汰,而第一梯队的龙头优势企业将凭借资金、技术等优势在行业整合中占得先机。

现阶段我国动物疫苗企业中销售额过亿元级别的不足 1/3(2016)

前 10 名 | 3.55 亿元以上 |

前 20 名 | 2.30 亿元以上 |

前 30 名 | 1.10 亿元以上 |

前 40 名 | 0.60 亿元以上 |

前 50 名 | 0.40 亿元以上 |

数据来源:公开资料整理

我国动物疫苗行业进入并购整合阶段

时间 | 内容 | 备注 |

2014.1 | 金河生物收购美国潘菲尔德公司 100%股权 | 金河生物通过控股子公司美国法玛威药业有限公司完成此项交易 |

2015.01 | 海正药业收购云南生物 68%股权 | - |

2015.05 | 海大集团收受让成都川宏 67%股权 | - |

2015.06 | 瑞普完成对湖南中岸 36.69%股权的收购,实现持股 55.89% | 分 4 次收购,其中含一次增资 |

2015.07 | 金河生物收购杭州荐量 33%股权 | - |

2015.11 | 瑞普生物完成对华南生物 70.25%股权的收购 | - |

2016.06 | 大北农完成对南京天邦 52.04%股权的收购,实现持股 99.02% | 分两次收购 |

2016.09 | 金河生物收购普泰克 100%股权 | 以自有资金向子公司法玛威借款完成此项交易 |

2017.07 | 生物股份竞得辽宁益康 1400万股股权转让和 4000万股增资扩股项目 | 持股比例 46.96% |

数据来源:公开资料整理

参照国外动保行业成熟的发展经验,并购整合是行业发展到一定阶段的必然,通过并购整合,企业可快速扩大产品的市场覆盖范围,获得相关产品的生产资质,并可进行研发资源和专家营销团队的整合。以硕腾为例,硕腾是全球最大的宠物和家畜用药品和疫苗厂商,是世界最大的药品制造商辉瑞公司的上市子公司(2012 年 8 月从辉瑞独立, 2013 年 6 月上市,辉瑞公司占 83%的股份)。收购重组是硕腾动物保健业务发展的主旋律,通过系列收购动作,目前硕腾业务覆盖全球主要地区,相应业务部门按照区域划分为四个:美国、欧洲/非洲/中东、加拿大/拉美以及亚洲/太平洋。

美国动物疫苗行业代表性发展阶段

数据来源:公开资料整理

口蹄疫、圆环、伪狂犬、腹泻疫苗产品均具有较大的市场空间,口蹄疫>圆环>伪狂犬>腹泻。但从市场突围的角度考虑,依次为腹泻>伪狂犬>圆环>口蹄疫, 1)腹泻,下游防疫需求大,无明显优势企业(中牧、海利的二联产品较为领先); 2)伪狂犬,2011 年后出现变异株,目前尚无针对变异株的产品上市,普莱柯有储备,预计 18 年上市;3)圆环,同质化严重,同源重组构建病毒样颗粒技术较为成熟,品质提升明显,目前勃林格、青岛易邦、普莱柯均有相应产品销售; 4)口蹄疫,未来一段时间全病毒灭活产品仍是市场主流,优势企业明显,比如生物股份、中农威特,虽然后发企业产品质量提升明显,比如中牧股份,但仍需市场培育。

口蹄疫、圆环、伪狂犬、腹泻市场空间(注:圆环免疫程序采用南农高科产品推荐,伪狂犬、腹泻免疫用量单位:头份/年,单价:元/头份)

接种对象 | 存栏/出栏量(万头) | 免疫用量(毫升/年) | 单价(元/毫升) | 渗透率 | 市场空间(亿元) |

口蹄疫 | |||||

母猪 | 3666 | 6 | 2.5 | 90% | 4.95 |

种公猪 | 29.33 | 6 | 2.5 | 90% | 0.04 |

生猪 | 68000 | 5 | 2.5 | 90% | 76.5 |

肉牛 | 4900 | 6 | 2 | 90% | 5.29 |

奶牛 | 1440 | 6 | 2 | 90% | 1.56 |

羊 | 28700 | 6 | 2 | 90% | 31 |

合计 | - | - | - | - | 119.34 |

圆环 | |||||

母猪 | 3666 | 4 | 4 | 90% | 5.28 |

种公猪 | 29.33 | 4 | 4 | 90% | 0.04 |

生猪 | 68000 | 1 | 4 | 90% | 24.48 |

合计 | - | - | - | - | 29.8 |

伪狂犬 | |||||

母猪 | 3666 | 2 | 3 | 90% | 1.98 |

种公猪 | 29.33 | 2 | 3 | 90% | 0.02 |

生猪 | 68000 | 1.5 | 3 | 90% | 27.54 |

合计 | - | - | - | - | 29.54 |

腹泻二联 | |||||

母猪 | 3666 | 2 | 4 | 90% | 2.64 |

生猪 | 68000 | 1 | 4 | 90% | 24.48 |

合计 | - | - | - | - | 27.12 |

数据来源:公开资料整理

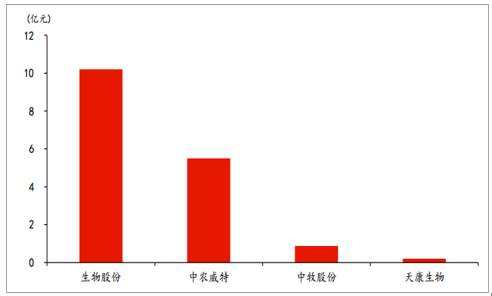

2016 年国内口蹄疫苗主要生产厂家市场苗销售规模

数据来源:公开资料整理

受环保因素以及不同养殖主体补栏节奏等因素的影响,相较之前,本轮猪周期下行阶段被拉长。目前补栏主体主要集中在养殖结构的“两端”,即散养户(年出栏 1000 头以下)以及中等以上的规模场(年出栏 10 万头以上),其中散养户补栏幅度偏小, 5%左右。我们认为,本轮周期存在两个(规模场)产能边际释放效应较大时点, 17 年初以及 18 年底(产能建设周期)。对于动物疫苗来讲, 17 年初规模场产能释放带来的高端苗渗透率加速提升效应明显, 17年前三季度生物股份口蹄疫市场苗增速 40%。我们认为,未来一年是动物疫苗企业打造产品品牌的关键期。

动物疫病的诊断是控制和消灭疫情的基础。近年来,我国动物疫病诊断技术取得了较大的突破, 2010 年至今(17.11),我国共批准 33 个动物疫病领域的国内检测制品新药证书,6 家企业取得了 37 个相关生产文号。但也存在着一些突出的问题,比如, 1)动物疫病的诊断方法有国家标准、行业标准和地方标准,但是诊断试剂没有一致的标准,同一种诊断试剂有着不同的生产厂家,且不同厂家诊断试剂的操作步骤各不相同,同样的检测方法,不同厂家的试剂检测结果判定也不尽一致,造成检测结果也不尽一致; 2)产品结构不合理,当前重大动物疫病的诊断试剂基本能满足实际需要,但普通病诊断试剂订购难度较大。目前全球兽医诊断市场规模在 30 亿美元左右,而国内市场仅 10 亿元左右,并且主要由国外品牌(比如, IDEXX 等)所垄断。

2010 年至今(17.11),我国共批准 33 个动物疫病领域的国内检测制品新药证书

数据来源:公开资料整理

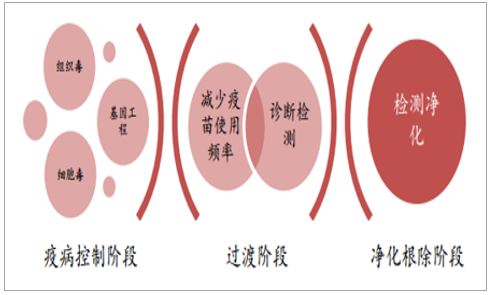

动物疫病诊断检测的发展与疫病净化密切相关。美国于 20 世纪启动家禽改良和猪瘟等猪病的消灭计划,目前已经消灭了猪瘟(历时 16 年)、猪伪狂犬病(历时 12 年),根除了鸡白痢、布病等疫病。以猪瘟为例, 疫病精华历时两个阶段: 1)猪瘟控制阶段(1969 年前禁止使用活疫苗, 1971 年前禁止使用灭活疫苗); 2)消灭根除阶段,不使用疫苗,提高诊断检测频率。 16 年间共拨款 1.4 亿美元,猪场由于控制了疫病获利达 15 亿美元。 2012年国务院印发了《国家中长期动物疫病防治规划(2012-2020 年)》,之后又发布了《关于加强规模化养殖场主要动物疫病净化技术集成与示范工作的意见》,明确企业是疫病的净化主体,且需要政府、疫控机构多方参与。

重大动物疫病防治考核标准

疫病 | - | 到2020年 |

口蹄疫 | A 型 | 全国达到免疫无疫标准 |

亚洲 I 型 | 全国达到非免疫无疫标准 | |

O 型 | 海南岛、辽东半岛、胶东半岛达到非免疫无疫标准;北京、天津、辽宁(不含辽东半岛)、吉林、黑龙江、上海达到免疫无疫标准;其他区域维持控制标准。 | |

高致病性禽流感 | - | 生物安全隔离区和海南岛、辽东半岛、胶东半岛达到非免疫无疫标准;北京、天津、辽宁(不含辽东半岛)、吉林、黑龙江、上海、山东(不含胶东半岛)、河南达到免疫无疫标准;其他区域维持控制标准 |

高致病性猪蓝耳 | - | 全国达到控制标准 |

猪瘟 | - | 进一步扩大净化区域 |

新城疫 | - | 全国达到控制标准 |

数据来源:公开资料整理

种畜禽重点疫病考核净化标准

疫病 | 到2020年 |

高致病性禽流感、新城疫、沙门氏菌病、禽白血病 | 全国所有种鸡场达到净化标准 |

高致病性猪蓝耳病、猪瘟、猪伪狂犬病、猪繁殖与呼吸综合征 | 全国所有种猪场达到净化标准 |

数据来源:公开资料整理

目前全球兽医诊断市场规模在 30 亿美元左右,而国内市场仅 10 亿元左右,仍有较大发展潜力。以伪狂犬的诊断检测为例,仅考虑后备和原种猪,按照 50 元的头均检测费用,单次检测的市场规模 7 亿元左右,如果将检测范围扩展到二元母猪,按照 10%的抽检率,仅伪狂犬疫病单次诊断检测的市场空间已 10 亿元左右。

伪狂犬诊断检测市场规模测算

二元母猪存栏(万头) | 更新率 | 后备母猪(万头) | 原种猪(万头) | 合计(万头) |

3600 | 30% | 1080 | 360 | 1440 |

头均检测费用(元/头) | 市场规模(亿元) | - | - | - |

50 | 7.2 | - | - | - |

数据来源:公开资料整理

对国内大部分动物药品生产厂商而言,动物诊断检测市场的利润不及原有药品市场,并且所需技术相差较大,因此并未积极切入动物诊断检测领域,大部分厂商仅将诊断检测视为技术平台的延伸应用。我国动物疫病的防治尚处在使用疫苗的初级阶段,仅就动物疫苗来讲,也已经经历了从组织毒→细胞毒→基因工程疫苗三个阶段。 我们认为未来动保行业将会逐步从疫病的防控向疫病的净化过渡,而诊断检测是过渡过程中必不可少的,空间广阔。目前国内动保企业中普莱柯正联合普莱柯万泰、中科基因进行产业链布局。

我国动物疫苗行业防疫进程推演

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国动物疫苗行业分析及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国动物疫苗行业市场调查研究及发展前景展望报告

《2024-2030年中国动物疫苗行业市场调查研究及发展前景展望报告》共十四章,包含2024-2030年动物疫苗市场发展趋势分析,动物疫苗企业管理策略建议,2024-2030年中国动物疫苗市场投资价值与投资策略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![一文洞察2023年全球及中国动物疫苗市场现状、竞争格局及未来发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)