一、发展环境:政策、需求双驱动,促进微型逆变器行业发展爆发

在双碳战略下,风电、光伏等新能源发电装机量高速增长,作为光伏发电的“心脏”,逆变器的发展尤为瞩目。其中,微型逆变器因其较高的效率及安全性而受到行业的注意,未来发展潜力巨大,随着国家对光伏逆变器的大力推进,微型逆变器也将受到国家政策的红利。加之分布式光伏占比增加,微型逆变器的需求量呈现爆发式增长,未来随着光伏发电技术更新迭代速度加快,光伏逆变器市场可能实现进一步扩张,同时,微型逆变器作为功率较小的光伏逆变器,在户用领域方面也将受到进一步发展,微型逆变器市场规模将逐步增加。

二、行业现状:微型逆变器由于安全性能高,其在分布式市场应用渗透率逐渐上升

目前,由于分布式光伏发电主要应用于家庭户用、工商业用等领域,安全性是系统需考虑的重要因素,未来随着分布式光伏对安全性能的要求增加,微型逆变器于分布式市场应用渗透率有望持续提升。据统计,全球微型逆变器出货量保持逐年增长的趋势,从2017年的1.03GW增加到2021年的3.61GW。随着微逆在全球范围发展后,市场会呈多元化发展,将会刺激中国微型逆变器市场进一步兴起,对于我国光伏微逆企业将带来跨越式增长机遇。

三、企业格局:产品迭代升级,国产微型逆变器发展迅猛

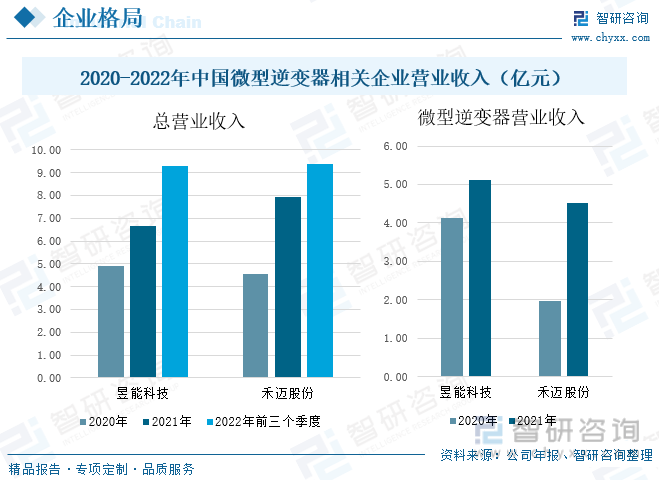

昱能科技和禾迈股份两家企业是微型逆变器行业的龙头企业,如今,在光伏行业逐渐上涨的趋势下,昱能科技总营业收入在2020至2021年间处于上升状态,微型逆变器营业收入在此期间也处于上升趋势,禾迈股份总营业收入从2020年的4.55亿元增加到2021年的7.95亿元,其微型逆变器产品整体处于上浮趋势,增长速度惊人,可见,国产微型逆变器发展较为迅速。同时,由于微型逆变器行业属于技术密集型行业,随着行业技术水平不断提高,对产品的要求也不断提升,为此,需要提升企业自主创新能力,继续强化现有产品的创新升级,同时不断加快新产品的研究开发,进一步巩固和增强公司的核心竞争力。

四、发展趋势:行业需求量爆发,国产微逆出口替代程度上升

随着分布式光伏占比的不断提升、国家政策对安全性要求的提高、微逆自身不断降本的多重趋势下,微型逆变器的渗透率持续提升,未来微逆行业将迎来需求量爆发。在国内市场稳步推进的前提下,国内微逆厂商将积极拓展海外市场,提高国产微逆出口替代化程度。而成本高是微逆行业发展的劣势,针对这一缺点,国产企业走差异化路线,“一拖N”技术更先进。目前,国产微型逆变种类包括一拖一、一拖二、一拖四、一 拖六,产品多样化程度高,同时,在国外新兴市场中,国产微逆因价格优势更具有销售优势。

一、发展环境:政策、需求双驱动,促进微型逆变器行业发展爆发

1、政策驱动光伏逆变器产品不断发展

在双碳战略下,风电、光伏等新能源发电装机量高速增长,作为光伏发电的“心脏”,逆变器的发展尤为瞩目。其中,微型逆变器因其较高的效率及安全性而受到行业的注意,未来发展潜力巨大,随着国家对光伏逆变器的大力推进,微型逆变器也将受到国家政策的红利。由甘肃省人民政府在2022年发布的《甘肃省“十四五”制造业发展规划》中,提到要围绕新型高效晶硅电池和组件、薄膜及其他新型光伏电池和组件新一代光伏逆变器及系统集成设备等开展科技攻关。在江苏省人民政府发布的《江苏省“十四五”制造业高质量发展规划》中,也提到要突破高效光伏逆变器的相关技术问题。

2、分布式光伏占比上涨,带动微逆产品需求量的增长

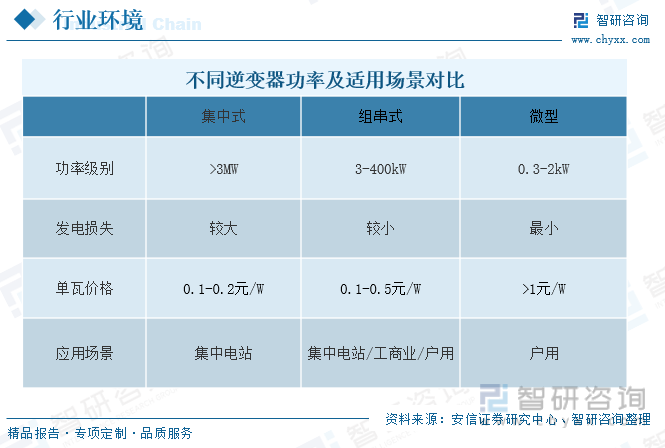

据统计,光伏逆变器主要分为集中式、组串式和微型逆变器三种技术路径。其中,集中式逆变器是将大量并行的光伏组串在直流端汇集后进行集中逆变并入电网;组串式逆变器是对单串或数串光伏组件进行单独最大功率点跟踪及逆变后在交流侧汇流并入电网;微型逆变器则进一步下沉至组件级,可对每一块光伏组件进行单独最大功率点跟踪及逆变。

对于不同的逆变器,其功率和适用范围均有所不同,从功率级别上来看,集中式逆变器功率级别基本上达到3MW以上,集成度高,单瓦价格较低,但是其发电损失较大,主要应用于大型地面光伏电站;组串式逆变器的功率级别主要在3-400kW区间,其适用范围较为广泛,主要在一些集中电站、工商业以及户用等方面;微型逆变器的功率级别主要在几百瓦至2-3kW,其发电损失最小,单瓦价格最大,通常与光伏组件配套安装,主要应用于小功率户用场景。

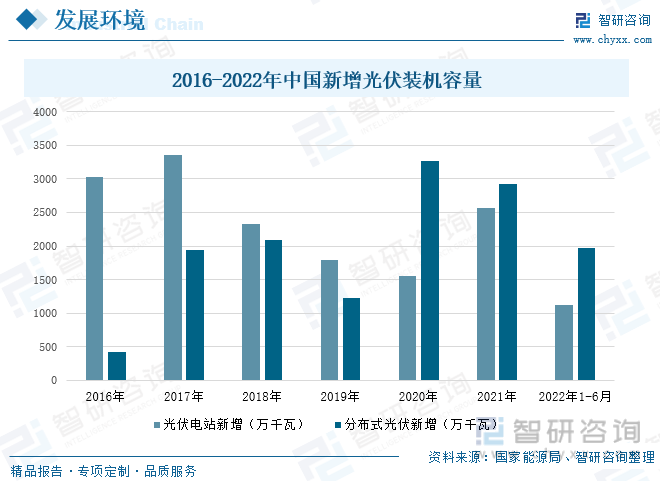

数据显示,在2016-2019年间,我国光伏发电新增容量与分布式光伏新增相比较大,这主要是因为在我国中西部地区,地理面积广阔、太阳光照资源丰富,适合集中式光伏发电项目的建设运营,因而我国光伏发电初期以集中式光伏项目为主。但在此之后,受国家政策调整,分布式光伏迎来爆发式增长,其新增容量超过光伏发电的新增容量,而微型逆变器主要应用于小功率、组件级别的分布式光伏发电场景,在分布式光伏不断发展的背景下,微型逆变器的市场逐渐打开。根据国家能源局数据,2022年1-6月分布式光伏新增容量达到了1965万千瓦,而光伏发电新增容量只有1123万千瓦。

随着光伏产业呈井喷式发展,作为光伏产业的核心部件之一的逆变器,也成为行业发展重中之重,从中国光伏逆变器的产量及出货量来看,2017-2021年,中国光伏逆变器产量及出货量不断攀升,2021年,中国光伏逆变器产量为110.8GW,较2020年上升10.03个百分点,光伏逆变器出货量为173GW,较2020年上升60.19个百分点。未来随着光伏发电技术更新迭代速度加快,光伏逆变器市场可能实现进一步扩张,同时,微型逆变器作为功率较小的光伏逆变器,在户用领域方面也将受到进一步发展,微型逆变器市场规模将逐步增加。

二、行业现状:微型逆变器由于安全性能高,其在分布式市场应用渗透率逐渐上升

微型逆变器主要应用于光伏分布式装机当中,随着中国光伏分布式持续发展,微型逆变器的市场需求量将不断提高,据统计,全球微型逆变器出货量保持逐年增长的趋势,从2017年的1.03GW增加到2021年的3.61GW,但由于单瓦成本略高、应用场景等限制,全球微型逆变器占分布式光伏的渗透率处于较低的状态,在2021年,其渗透率只有4.60%。目前,由于分布式光伏发电主要应用于家庭户用、工商业用等领域,安全性是系统需考虑的重要因素,未来随着分布式光伏对安全性能的要求增加,微型逆变器于分布式市场应用渗透率有望持续提升。

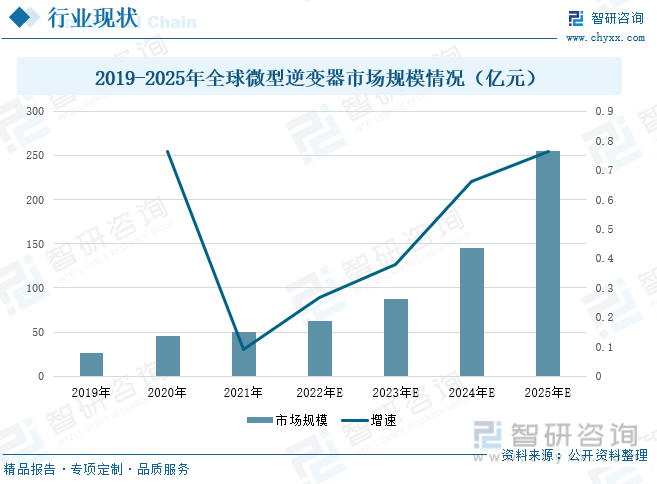

全球光伏装机持续提升,分布式光伏占比提高,微型逆变器渗透率提高,从微型逆变器市场规模来看,保持逐年增长态势。据统计,2020年全球微型逆变器行业市场规模为92亿元。预计2025年市场规模将达到289亿元,年均复合增长速度达到25.73%。随着微逆在全球范围发展后,市场会呈多元化发展,将会刺激中国微型逆变器市场进一步兴起,对于我国光伏微逆企业将带来跨越式增长机遇。

三、企业格局:产品迭代升级,国产微型逆变器发展迅猛

昱能科技专注于光伏发电新能源领域,主要从事分布式光伏发电系统中组件级电力电子设备的研发、生产及销售,主要产品包括微型逆变器、智控关断器、能量通信及监控分析系统等,在微型逆变器产品方面,该公司已掌握多项核心技术,是行业内最早实现微型逆变器量产出货的境内厂商之一。从营业收入来看,从2020至2021来看,该公司的总营业收入处于上升状态,到2022年前三季度,其总营业收入较2021年整年度高,可见,公司发展态势较好,其微型逆变器在2020-2021年间也处于上升趋势。

禾迈股份主要从事光伏逆变器等电力变换设备和电气成套设备及相关产品的研发、制造与销售业务,其中微型逆变器及监控设备是公司的核心产品,由微型逆变器、数据采集器和其他配件组成。根据公司年报数据,禾迈股份总营业收入从2020年的4.55亿元增加到2021年的7.95亿元,到2022年前三季度,其总营业收入达到了9.36亿元,较上年同期增长84.67%。其微型逆变器营业收入在2021年增长至4.52亿元,较2020年上升了130%。

从微型逆变器毛利率来看,禾迈股份的毛利率与昱能科技相比较高,这主要是因为禾迈股份其产品功率密度高于昱能科技,所使用的原材料更少,企业营业成本较低,进而导致毛利率整体较高。在2020-2021年间,昱能科技的毛利率从36.69%上升到36.87%,而禾迈股份的毛利率从55.66%降至54.31%,这主要受微型逆变器营业成本的影响,其成本的增长速度较微型逆变器的营业收入高,在2021年,禾迈股份的微型逆变器营业成本2.06亿元,较2020年增长137.16个百分点,而昱能科技微型逆变器营业成本为3.23亿元,较2020年增长23.9%,进而导致该企业微型逆变器毛利率上升幅度较低。

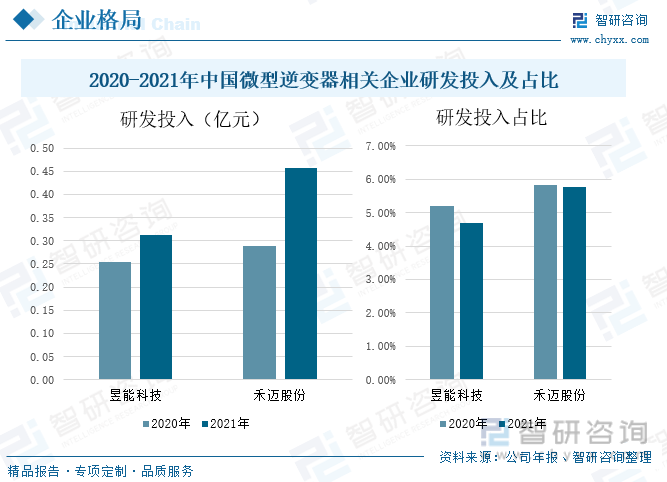

由于微型逆变器行业属于技术密集型行业,随着行业技术水平不断提高,对产品的要求也不断提升,为此,需要提升企业自主创新能力,继续强化现有产品的创新升级,同时不断加快新产品的研究开发,进一步巩固和增强公司的核心竞争力。从企业研发投入来看,昱能科技的研发投入从2020年的0.25亿元增加到2021年的0.31亿元,其占总营业收入的比重从5.19%下降到4.69%,禾迈股份的研发投入从2020年的0.29亿元增加到2021年的0.46亿元,其占总营业收入的比重从5.83%下降到5.76%。

相关报告:智研咨询发布的《中国微型逆变器行业市场竞争态势及投资发展研究报告》

四、发展趋势:行业需求量爆发,国产微逆出口替代程度上升

1、微逆渗透率持续提升,行业需求量迎爆发

随着分布式光伏占比的不断提升、国家政策对安全性要求的提高、微逆自身不断降本的多重趋势下,微型逆变器的渗透率将会持续提升。首先,新能源替代趋势强劲,光伏发电未来提升空间较大,其中,分布式电源是我国建设生态文明,推动新型城镇化的有力推手分布式电源利用可再生能源进行发电的,其污染气体的排放量较燃煤发电的发电项目而言很小,可以有效解决经济发展与节约能源保护环境之间的矛盾,相关部门决心大力推广分布式光伏发电的应用市场;其次,由于光伏组串中的直流串联存在直流高压风险,涉及运维触电风险、火灾风险以及施救风险。出于对直流高压安全性的重视,相关法律法规陆续出台,提高分布式光伏的安全性,而微逆作为组件级控制的电力电子设备,渗透率将快速提升;最后,相比其他产品,微型逆变器具备更高的安全性、更高的发电增益、以及更灵活的安装方式,但目前微逆成本较高,价格方面存在劣势,导致行业占比较低,为此,微型逆变器可以复刻组串式逆变器的发展路径,通过降低价格来提升市场份额。

2、积极拓展海外渠道,国产微逆出口替代化明显

针对微型逆变器缺点,国产企业走差异化路线,“一拖N”技术更先进。功率密度越高,意味着电能变换的效率越高,原材料成本越低,也意味着逆变器拥有更好的便携性,有利于现场安装,并降低运输成本。目前,国产微型逆变种类包括一拖一、一拖二、一拖四、一 拖六,而微逆龙头 Enphase仅有一拖一和一拖二产品,可见,国内产品多样化程度高。由于目前 Enphase 尚未推出一拖四、一拖六等高性价比产品,市场中一拖四、一拖六产品竞争尚不激烈,带来厂商盈利能力的提高,同时,国内厂商积极布局国外新兴市场,以价格优势在新兴市场中更占据销售优势,随着全球接受程度不断提高,有望从细分领域切入,提高国产微逆出口替代程度。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国微型逆变器行业市场竞争态势及投资发展研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国微型逆变器行业市场竞争态势及投资发展研究报告

《2023-2029年中国微型逆变器行业市场竞争态势及投资发展研究报告》共十二章,包含2018-2022年中国光伏发电产业分析,2023-2029年中国微型逆变器行业发展前景预测分析,2023-2029年微型逆变器行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国微型逆变器行业重点企业对比分析:昱能科技vs禾迈股份[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2026!中国黄桃行业市场政策、产业链图谱、供需现状、市场规模、竞争格局及发展趋势分析:市场需求稳步增长[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)