一、基本情况

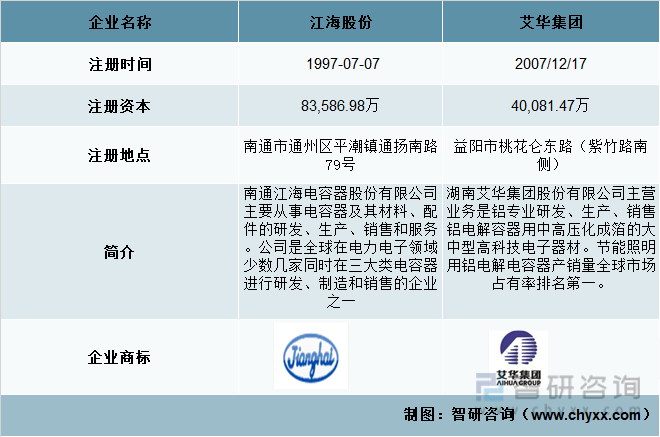

铝电解电容器是有极性的电解电容,其阳极电极(+)是由有蚀刻表面的铝箔制成,铝箔透过阳极处理,外围包覆着一层很薄的氧化铝绝缘层,是电容器的介电质。在氧化铝外面包覆着电解质,是电容器的阴极(-)。另外有一层铝箔,称为“阴极铝箔”。阴极铝箔会和电解质接触,连接到电容器的负极端子。铝电解电容器可以依其电解质的种类分为液态铝电解电容器、固态铝电容器。产品已广泛应用于消费类电子产品、通信产品、电脑及周边产品、仪器仪表、自动化控制、汽车工业、光电产品、高速铁路与航空及军事装备等。其中重点企业江海股份和艾华集团分别成立于1997年、2007年,注册地址分别位于江苏南通市和湖南益阳市,是我国重要的铝电解电容器生产厂家。

江海股份和艾华集团基本情况

二、营收规模

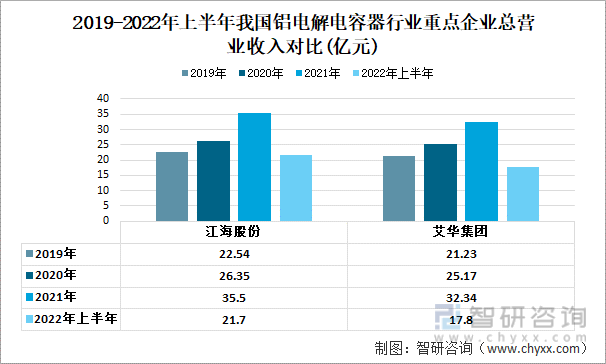

从2019年-2022年上半年江海股份和艾华集团两家企业的总营业收入来看,两者都呈现连年增长的趋势。江海股份从2019年的年总营收22.54亿元上升到2021年的35.5亿元;艾华集团也从2019年的年营收21.23亿元增长到2021年的32.34亿元。从年增速来看,江海股份2020年和2021年的营业收入增速为16.9%和34.7%;艾华集团为18.6%和28.5%。江海股份在2020年的年营收大幅增长,且增速超过艾华集团。

2019-2022年上半年中铝电解电容器行业重点企业总营业收入对比(亿元)

资料来源:公司年报、智研咨询整理

从两家铝电解电容器重点企业的总营业成本来看,两家企业的总营业成本都在逐年递增。2019年江海股份的总营业成本为14.99亿元低于艾华集团的15.04亿元,而2019年之后江海股份的营业成本超过艾华集团。2022年上半年江海股份的总营业成本为16.22亿元超过艾华集团的13.19亿元。

2019-2022年上半年中国铝电解电容器行业重点企业总营业成本对比(亿元)

资料来源:公司年报、智研咨询整理

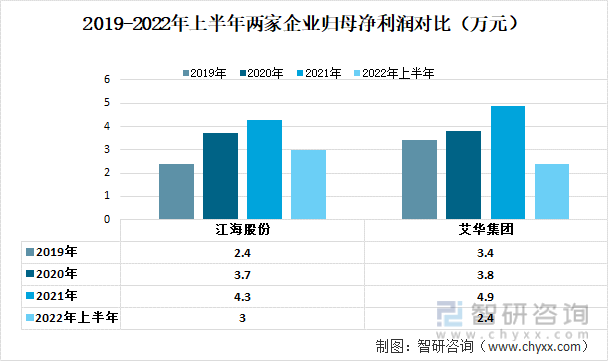

两家企业的净利润都呈现逐年上升的态势,2020年江海股份的归母净利润为3.7亿元,艾华集团为3.8亿元,但是江海股份的净利润增长率为54%,远超艾华集团的增长率11.8%,盈利能力增长较快。在2021年艾华集团实现归母净利润4.9万远超过江海股份的4.3万元,年增长幅度为28.9%超过江海股份的16.2%。2022年上半年,江海股份实现归母净利润3亿元,艾华集团为2.4亿元。

2019-2022年上半年两家企业归母净利润对比(万元)

资料来源:公司年报、智研咨询整理

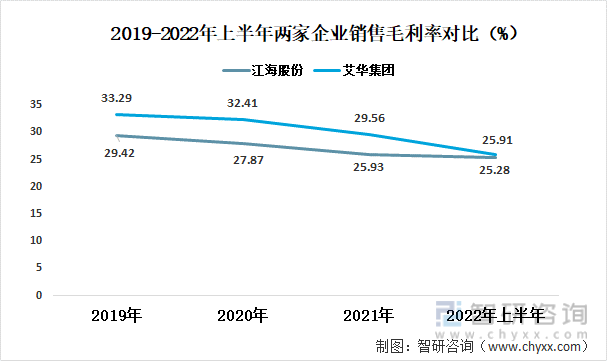

从两家企业近年来的销售毛利率来看,都出现了逐年下降的现象。总的来说艾华集团的销售毛利率是高于江海股份的,表面艾华集团在盈利能力方面稍强于江海股份。2022年上半年,两家企业销售毛利率接近,江海股份为25.91%,艾华集团为25.28%。

2019-2022年上半年两家企业销售毛利率对比

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《中国铝电解电容器行业市场竞争态势及未来前景分析报告》

三、业务经营情况

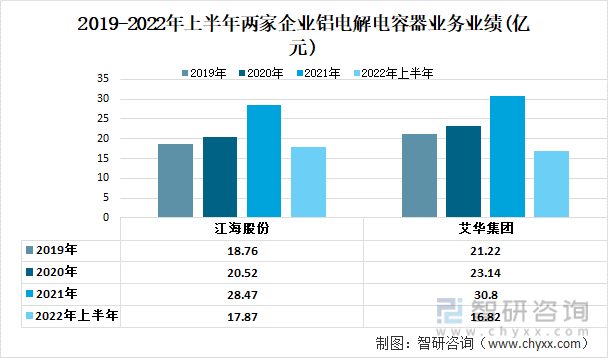

铝电解电容器业务是两家企业的主营业务,江海股份和艾华集团的铝电解电容器业务业绩都在逐年递增。2019年-2021年艾华集团的铝电解电容器业务业绩均超过江海股份。2022年上半年,江海股份的铝电解电容器业务业绩为17.87亿元超过艾华集团的16.82亿元。

2019-2022年上半年两家企业铝电解电容器业务业绩(亿元)

资料来源:公司年报、智研咨询整理

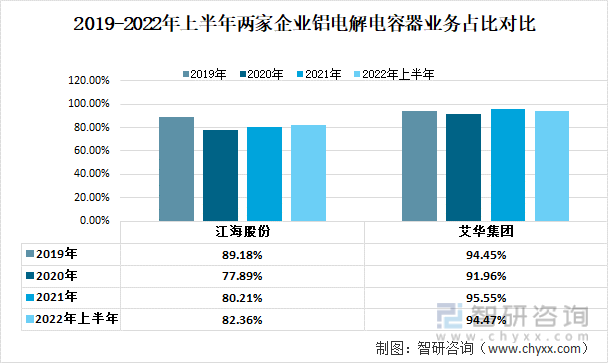

铝电解电容器业务作为两家企业的主营业务,均占总营收较大的比例。相比于江海股份,艾华集团更加专注于铝电解电容器这项主营业务,近年来都占比均超90%,且基本保持稳定的水平。而江海股份的铝电解电容器业务占比出现下降,从2019年的占比89.18%下降到2021年的80.21%。

2019-2022年上半年两家企业铝电解电容器业务占比对比

资料来源:公司年报、智研咨询整理

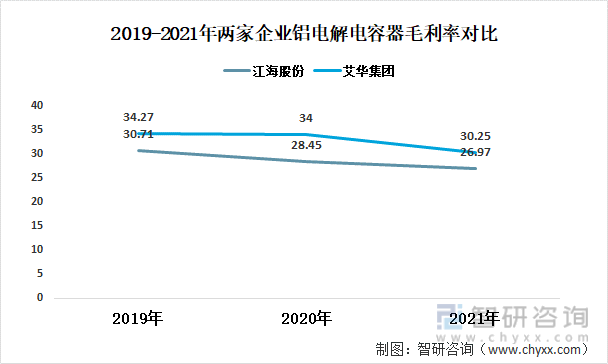

从铝电解电容器业务的毛利率来看,2019-2021年,艾华集团的铝电解电容器业务毛利率均高于江海股份。2021年,艾华集团的铝电解电容器业务毛利率为30.25%,江海股份的铝电解电容器业务毛利率为26.97%。

2019-2021年两家企业铝电解电容器毛利率对比

资料来源:公司年报、智研咨询整理

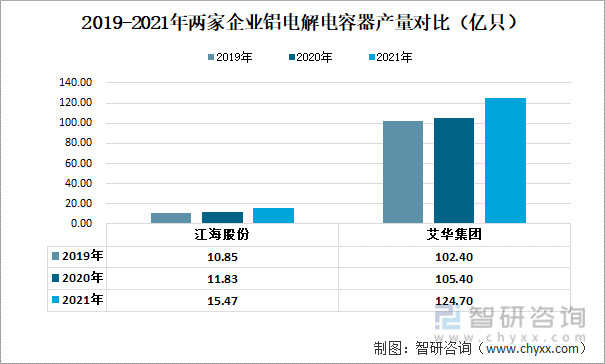

从铝电解电容器产品的产销量来看,2021年艾华集团的铝电解电容器产量为124.7亿支,销量为120.9亿 支;江海股份的电子元件电容器产品(包括铝电解电容器)产量达到15.47亿支,销量达到15.23亿支。艾华集团的铝电解电容器产销量规模远大于江海股份。

2019-2021年两家企业铝电解电容器产量对比(亿只)

资料来源:公司年报、智研咨询整理

2019-2021年两家企业铝电解电容器销量对比(亿只)

注:江海股份产销量为电子元件电容器(包括铝电解电容器)

资料来源:公司年报、智研咨询整理

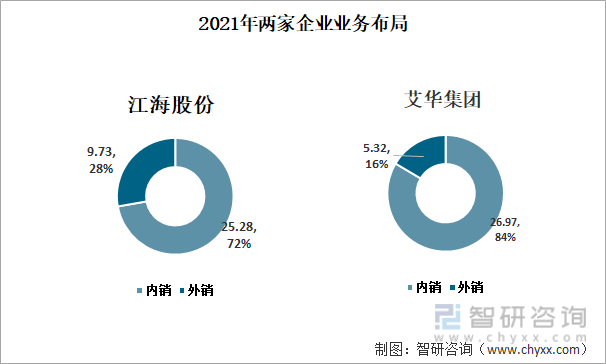

四、业务布局

从销售区域来看,2021年艾华集团的境内外营业收入占比分别为84%和16%,江海股份的国内和国外营业收入占比分别为72%和28%。两者都以国内市场为主,而江海股份的国外市场的销售收入大于艾华集团。

2021年两家企业地区业务布局

资料来源:公司年报、智研咨询整理

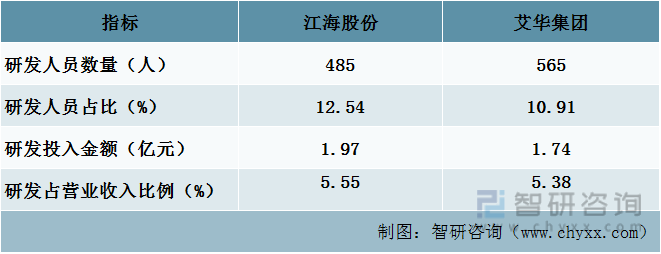

五、研发投入

从研发投入占比来看,2021年江海股份研发投入占比为5.55%高于艾华集团的研发投入占比5.38%;且江海股份2021年的研发投入金额为1.97亿元,研发金额绝对值较大。从研发人员数量来看,截至2021年艾华集团研发人员数量为565人,江海股份有485人,江海股份研发人员数量占比为12.54%,高于艾华集团的10.91%。

2021年两家企业研发实力分析

五、结论

在铝电解电容器行业中,营收情况体现了公司整体的经营概况;盈利能力反映了公司的获取利润的能力;业务布局可以体现公司产业链的完整度以及生产布局情况;研发投入情况一定程度上决定以及体现了铝电解电容器的研发能力值。江海股份的营收情况和科研能力大于艾华集团,艾华集团的盈利能力和优于江海股份。

两家企业主要指标对比

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国铝电解电容器行业市场竞争态势及未来前景分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国铝电解电容器行业市场竞争态势及未来前景分析报告

《2026-2032年中国铝电解电容器行业市场竞争态势及未来前景分析报告》共七章,包含中国铝电解电容器主要产品市场分析, 铝电解电容器产业链企业经营分析,中国铝电解电容器行业投资前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2026年中国铝塑膜行业政策、规模现状简析:全产业链布局加速,行业安全、绿色、高质量发展[图]](http://img.chyxx.com/images/2026/0217/c380a21f97f0c75ec227d0ce06fff65aa6c5e7d4.png?x-oss-process=style/w320)

![2026年中国铅蓄电池回收行业市场政策、产业链图谱、回收量、回收规模、竞争格局及发展趋势分析:回收量稳步增长[图]](http://img.chyxx.com/images/2026/0217/21ca3a087747da8c91405bd1f5445f8c8533de48.png?x-oss-process=style/w320)

![趋势研判!2026年中国生发药品行业产业链、产品数量、销售额、竞争格局及发展趋势:米诺地需求旺盛,前景广阔,市场高度集中,形成明显的双巨头格局[图]](http://img.chyxx.com/images/2026/0217/0e1332d3074d039d1ac9e644634652a71002ee13.png?x-oss-process=style/w320)

![研判2026!中国高纯三甲基铝行业概述、分类、产业链图谱及市场现状分析:行业呈现“技术突破-产能扩张-国产替代”的良性循环[图]](http://img.chyxx.com/images/2026/0218/528ce18968d21a93882610deeb8e23331a1aca89.png?x-oss-process=style/w320)

![2026年中国钢帘线行业发展历程、政策、市场规模、重点企业及趋势研判:国产替代推动自给率提升,钢帘线市场规模超200亿元[图]](http://img.chyxx.com/images/2026/0217/bb7d9df609903119137b7ae510fe27467b75fbe0.png?x-oss-process=style/w320)