一、企业简介

杀虫剂是指杀死害虫的一种药剂,如甲虫、苍蝇、蛴螬、鼻虫、跳虫以及近万种其他害虫。杀虫剂的使用先后经历了几个阶段:最早发现的是天然杀虫剂及无机化合物,但是它们作用单一、用量大、持效期短;有机氯、有机磷和氨基甲酸酯等有机合成杀虫剂,它们的特征是高效高残留或低残留,其中有不少品种对哺乳动物有高的急性毒性。安道麦A、华邦健康、诺普信、长青股份四家企业均从事杀虫剂的研发、生产与销售业务。

中国杀虫剂生产重点企业简介

二、企业经营情况对比

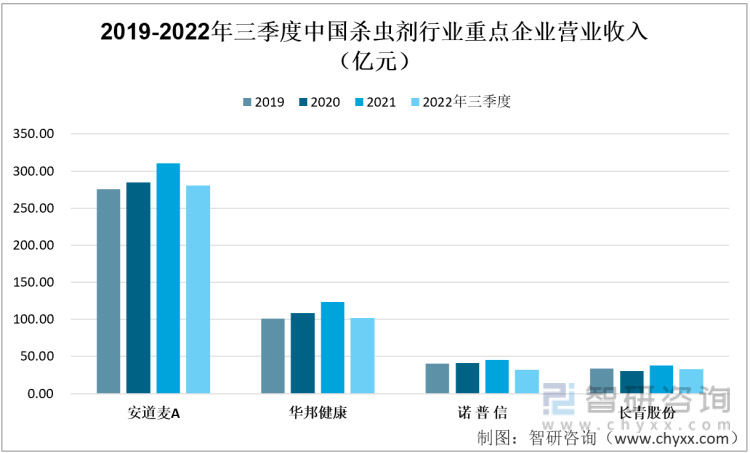

安道麦A、华邦健康、诺普信、长青股份四家企业中,安道麦A营业收入最高,除长青股份营业收入在2020年有所下滑外,其余均呈现逐年上升的趋势。这主要归因于在2021年间,大部分大宗农产品价格继续保持高位并进一步上涨,带动大部分地区的旺盛植保需求。积极的农作物价格环境以及耕地面积的扩大共同推高全球植保产品需求。农民继续受益于全球作物的价格高企。2021年,安道麦A、华邦健康、诺普信、长青股份营业收入分别为310.39亿元、123.59亿元、45.01亿元、37.65亿元,同比变化率分别为9.12%、13.63%、8.94% 、25.15%;2022年三季度,安道麦A、华邦健康、诺普信、长青股份营业收入分别为280.78亿元、101.81亿元、32.06亿元、32.91亿元,同比变化率分别为24.85%、17.98%、-2.91%、26.56%。

2019-2022年三季度中国杀虫剂行业重点企业营业收入(亿元)

资料来源:智研咨询整理

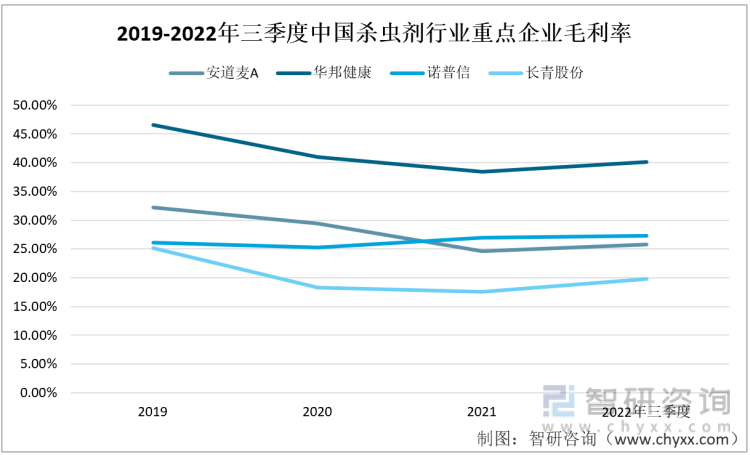

安道麦A、华邦健康、诺普信、长青股份四家企业中,华邦健康的毛利率最高。2021年,安道麦A、华邦健康、诺普信、长青股份毛利率分别为24.57%、38.46%、26.93%、17.50%,同比变化率为-16.54%、-6.11%、6.55%、-4.27%,除诺普信外,其余三家企业毛利率都有不同程度的下跌,这一方面是由于全球能源价格处于高位,另一方面新冠疫情持续影响港口的运行秩序,较高的物流、采购和生产成本使得毛利率下跌。2022年三季度,四家企业的毛利率分别为25.79%、40.07%、27.29%、19.81%,同比变化率为-8.60%、2.25%、-4.13%、-1.32%。

2019-2022年三季度中国杀虫剂行业重点企业毛利率

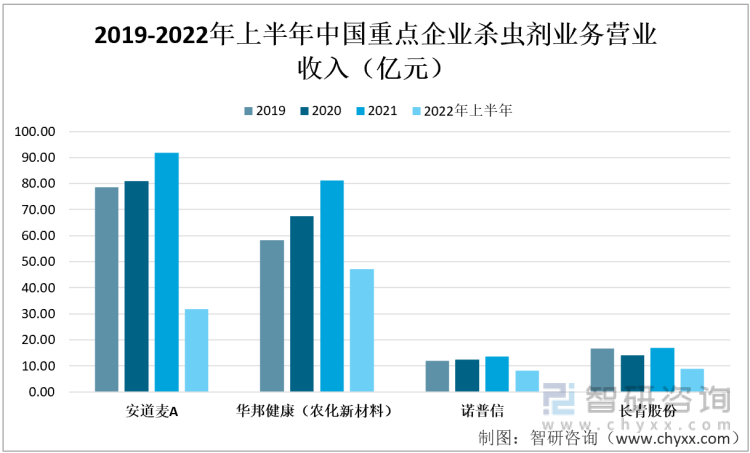

针对杀虫剂业务,安道麦A、华邦健康、诺普信、长青股份四家企业中,安道麦A营业收入最高,除长青股份营业收入在2020年有所下滑外,其余在2019-2021年期间均呈现逐年上升的趋势。2021年,安道麦A、华邦健康、诺普信、长青股份营业收入分别为91.93亿元、81.19亿元、13.74亿元、16.93亿元,同比变化率分别为13.5%、20.47%、10.5%、19.98%;2022年上半年,安道麦A、华邦健康、诺普信、长青股份营业收入分别为31.93亿元、47.25亿元、8.16亿元、8.83亿元,同比变化率分别为-30.1%、31.6%、-4.97%、6.79%。

2019-2022年上半年中国重点企业杀虫剂业务营业收入(亿元)

资料来源:智研咨询整理

2021年,安道麦A、华邦健康、诺普信、三家企业的杀虫剂产品设计产能分别为708804吨/年、8750吨/年、26000吨/年,长青股份制剂产品设计产能为13000吨/年;三家企业的杀虫剂产品产能利用率分别为19%、31.15%、73.7%,长青股份制剂产品产能利用率为84.88%;安道麦A的杀虫剂产品在建产能分别为31300吨/年,诺普信的杀虫剂产品在建产能分别为1900吨/年,其余两家企业在2021年间没有在建产能。四家企业中,安道麦A的杀虫剂产品产能最高,各企业的杀虫剂制品产能都处于稳定或上升的态势。在产能利用率方面,安道麦A与华邦健康有所下降;诺普信和长青股份有所提高。

2020年-2021年中国重点企业杀虫剂产品的产能情况

资料来源:智研咨询整理

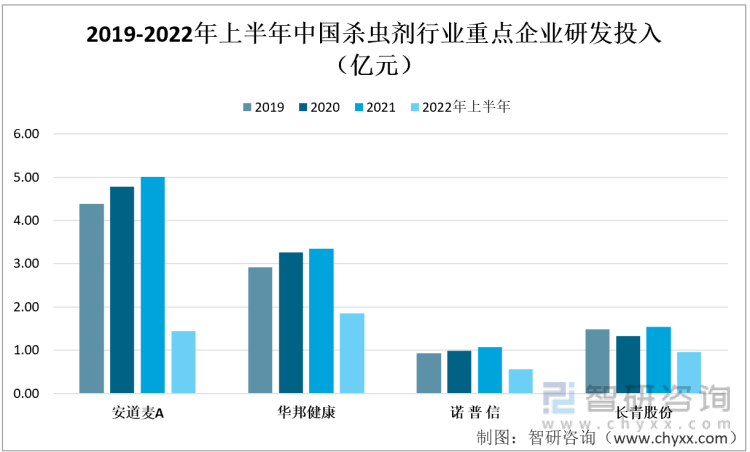

三、企业研发投入

近两年,除长青股份在2020年对研发投入有所下降外,安道麦A、华邦健康、诺普信的研发投入均逐年递增。2021年,安道麦A、华邦健康、诺普信、长青股份四家企业的研发投入分别为5.01亿元、3.35亿元、1.07亿元、1.55亿元,同比变化率为4.72%、2.85%、8.43%、16.68%。2022年上半年,四家企业的研发投入分别为1.45亿元、1.85亿元、0.56亿元、0.96亿元,同比变化率为24.25%、12.39%、5.23%、29.05%。

2019-2022年上半年中国杀虫剂行业重点企业研发投入

资料来源:智研咨询整理

农药使用及管理政策日趋严格,高效低毒的环保新型农药受到青睐,碳中和政策明朗,企业必须注重研发创新,增强自身核心竞争力。

中国杀虫剂行业重点企业部分研发项目情况

四、企业发展战略

从安道麦A、华邦健康、诺普信、长青股份四家企业的发展战略来看,各个企业都将对新产品研发放到了战略级的地位中,该行业的持续向规模化、集约化、环保化发展。

中国杀虫剂行业重点企业发展战略

资料来源:企业年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国杀虫剂行业市场运行状况及发展前景预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国杀虫剂行业市场运行状况及发展前景预测报告

《2022-2028年中国杀虫剂行业市场运行状况及发展前景预测报告》共十二章,包含中国主要杀虫剂企业竞争性财务数据分析,2022-2028年中国杀虫剂行业发展前景预测分析,2022-2028年中国杀虫剂行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询