一、概述

玻尿酸,也称透明质酸,简称HA(hyaluronicacid),是D-葡萄糖醛酸及N-乙酰葡糖胺组成的大分子粘多糖,玻尿酸是一种存在于生物体内的高分子聚合物,广泛存在于动物和人体的结缔组织及细胞外基质中,遍布于关节腔、皮肤、眼玻璃体、软骨、脐带等组织,具有很强的黏弹性和吸湿性,是细胞外基质的主要成分,具有补水保湿、润滑等独特的作用,同时具有细胞修复的重要作用。

玻尿酸的优点

资料来源:智研咨询整理

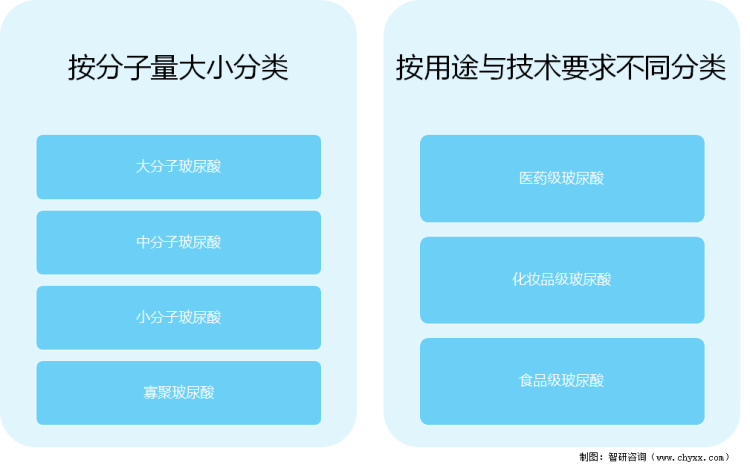

按分子量大小,玻尿酸可以分为大分子、中分子、小分子及寡聚玻尿酸,大分子玻尿酸质地较硬,具有更强的支撑性、抗降性、黏弹性,多用于塑形与填充;小分子塑形效果欠佳,能穿透表皮,实现皮肤深层吸收,主要用于保湿型化妆品;寡聚玻尿酸可以渗透真皮层内部,抑制炎症因子释放,加速组织愈合,修复皮肤屏障。按用途与技术要求不同,玻尿酸可以分为医药级、化妆品级及食品级,医药级需要严格控制内毒素等杂质水平,对质量要求最严格;化妆品级对蛋白质含量严格控制,应用最为广泛;食品级用于保健类产品、普通食品级宠物食品等,对重金属、特殊微生物含量有严格要求。

玻尿酸分类

资料来源:智研咨询整理

二、发展现状

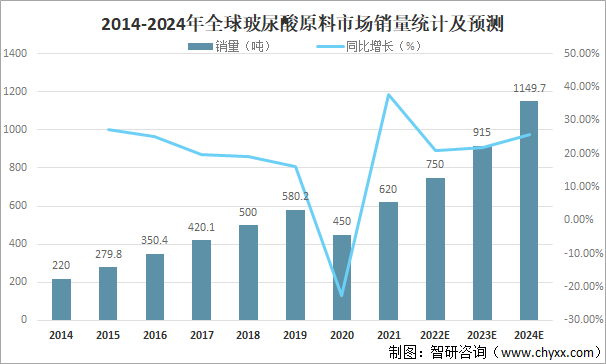

玻尿酸是人体中的自有物质,拥有良好的生物相容性,不用担心有排异反应,具有保湿、润滑、加速伤口愈合、修复组织和再生等多种功能,独特的性质和功能使其已经广泛地应用于医药、美容化妆品和食品等多个领域,2021年全球玻尿酸原料市场销量达620吨,较2020年增加了170吨,同比增长37.78%,未来将继续保持增长,预计2024年全球玻尿酸原料市场销量将达到1149.7吨。

2014-2024年全球玻尿酸原料市场销量统计及预测

资料来源:沙利文、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国玻尿酸行业竞争格局分析及投资发展研究报告》

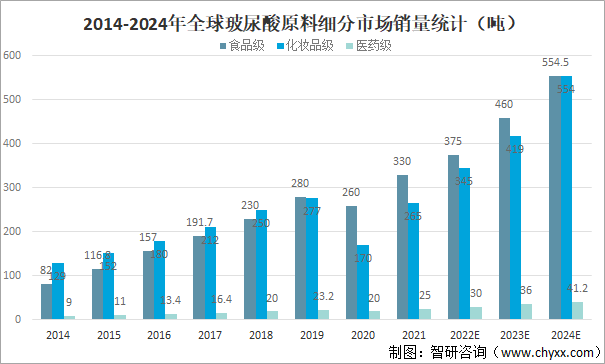

其中,2021年全球食品级、化妆品级、医药级尿酸原料销量分别为330、265、25吨,未来各细分领域均将继续保持增长,预计2024年全球年全球食品级、化妆品级、医药级尿酸原料销量分别达554.5、554、41.2吨。

2014-2024年全球玻尿酸原料细分市场销量统计(吨)

资料来源:沙利文、智研咨询整理

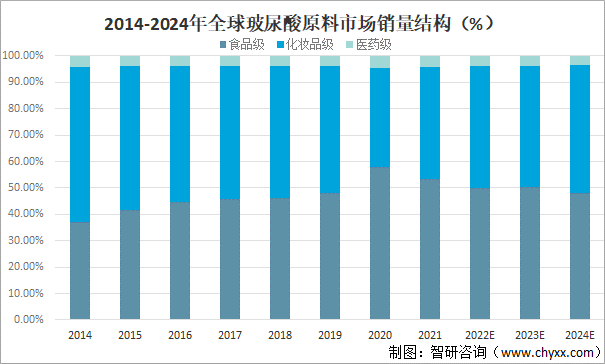

2021年食品级玻尿酸原料占全球玻尿酸原料市场总销量的53.23%,较2020年减少了4.55%;化妆品级玻尿酸原料占全球玻尿酸原料市场总销量的42.74%,较2020年增长了4.96%;医药级玻尿酸原料占全球玻尿酸原料市场总销量的4.03%,较2020年减少了0.41%。

2014-2024年全球玻尿酸原料市场销量结构(%)

资料来源:沙利文、智研咨询整理

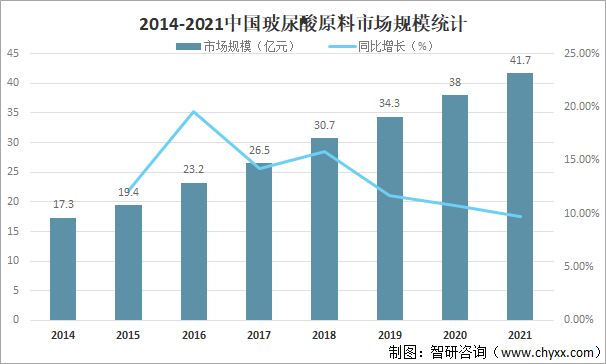

从中国市场来看,近年来在国家产业政策的有力支持下,以及人们对玻尿酸终端产品需求不断提高的趋势下,玻尿酸在医疗、美容化妆品、功能性食品及其他领域中都将得到更加广泛的应用,近年来中国玻尿酸原料市场规模不断扩大,2021中国玻尿酸原料市场规模达41.7亿元,较2020年增加了3.70亿元,同比增长9.74%,未来基于其作用与功效会有更多功能定位的新产品将不断问世,进一步带动玻尿酸市场与产业链的增长与发展。

2014-2021中国玻尿酸原料市场规模统计

资料来源:沙利文、智研咨询整理

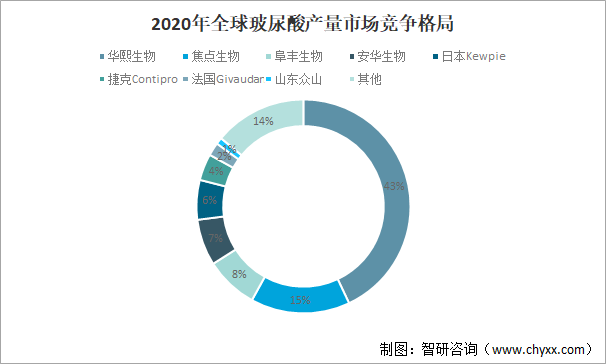

三、龙头企业分析——华熙生物

中国玻尿酸制备技术是从山东省生物药物研究院发展起来的,因此玻尿酸供应产能均集中在山东,据沙利文数据显示,2020年全球透明质酸原料销量排名前三的企业均为中国山东企业,市占率总和(CR3)高达66%,其中,华熙生物是世界最大的透明质酸生产及销售企业,收购东辰生物后,产量占比达到了43%。

2020年全球玻尿酸产量市场竞争格局

资料来源:沙利文、智研咨询整理

华熙生物科技股份有限公司(688363)是一家知名的生物科技公司和生物活性材料公司,主要聚焦于有助于人类健康的功能糖类和氨基酸类物质,致力于为人类带来健康、美丽、快乐的生命新体验。公司是集研发、生产和销售于一体的透明质酸全产业链平台公司,微生物发酵生产透明质酸技术处于优势地位。公司凭借微生物发酵和交联两大技术平台,建立了生物活性材料从原料到医疗终端产品、功能性护肤品、功能性食品的全产业链业务体系,服务于全球的医药、化妆品、食品等领域的制造企业、医疗机构及终端用户。一直以来,华熙生物坚信企业的生命力来源于持续不断的创新能力和持续不断的盈利能力,通过在产业链、供应链、价值链上确立企业核心地位,保证中长期战略目标的实现。

华熙生物基本情况

资料来源:企业官网、智研咨询整理

二十年,华熙生物在生物科技领域坚持用心研发,用责任生产最美的产品,用恒心铸就最美的企业。2000年华熙生物前身"山东福瑞达生物化工有限公司”成立,开始微生物发酵法量产透明质酸。2004年华熙生物荣获”国家科技进步二等奖”。2007年华熙生物成为全球规模最大的透明质酸生产商。2011年华熙生物在国际上首创酶切法大规模制备低分子及寡聚透明质酸。华熙生物透明质酸原料药在国内第一个获得欧盟CEP认证及美国DMF登记号。2012年中国的第一个国产交联透明质酸真皮填充剂润百颜”获批上市。2013年华熙生物“海视健透明质酸钠凝胶”上市,用于眼科白内障摘除及人工晶体植入术产品,同时通过欧盟CE认证。2014年华熙生物开发用于治疗骨关节炎的药品“海力达玻璃酸钠注射液”获批上市。2016年国内第一条透明质酸次抛原液专用生产线在山东济南华熙生物投产。华熙生物第一款含透明质酸的润百颜玻尿酸舒润水感保湿喷雾上市。2017年华熙生物收购法国Revitacare公司。

2018年华熙生物与故宫博物院联合推出的“润百颜.故言口红”成为现象级产品。2019年10月,华熙生物“酶切法制备寡聚透明质酸盐的方法及所得寡聚透明质酸盐和其应用技术荣获中国专利金奖。11月6日,华熙生物成功登陆A股科创板。2020年6月,华熙生物全资收购世界透明质酸原料市场份额排名第四的“东营佛思特生物”。6月,世界透明质酸博物馆正式落成。2021年1月,华熙生物上线旗下科技品牌“华熙生物研究院”,并推出了国内首个玻尿酸食品品牌“黑零"。3月,华熙生物推出国内首款玻尿酸饮用水"水肌泉"。

华熙生物发展历程

资料来源:企业官网、智研咨询整理

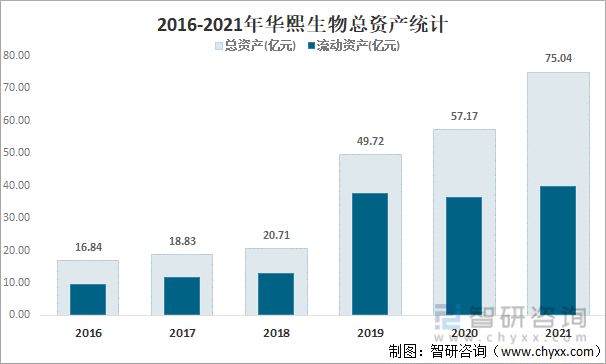

从总资产来看,近年来华熙生物总资产逐年攀升,尤其2021年增幅尤为明显,2021年华熙生物总资产达75.04亿元,较2020年增加了17.87亿元,同比增长31.26%,其中流动资产39.84亿元。

2016-2021年华熙生物总资产统计

资料来源:企业年报、智研咨询整理

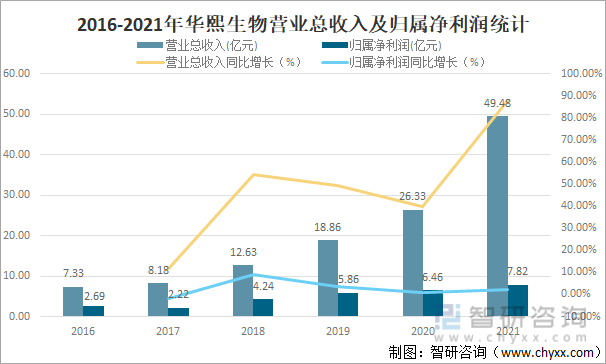

从营收情况来看,近年来华熙生物营业总收入逐年攀升,其中2021年增幅尤为明显,2021年华熙生物营业总收入达49.48亿元,较2020年增加了23.15亿元,同比增长87.92%,随着营业收入的增加,归属净利润也随之增长,2021年华熙生物归属净利润达7.82亿元,较2020年增加了1.37亿元,同比增长21.14%。

2016-2021年华熙生物营业总收入及归属净利润统计

资料来源:企业年报、智研咨询整理

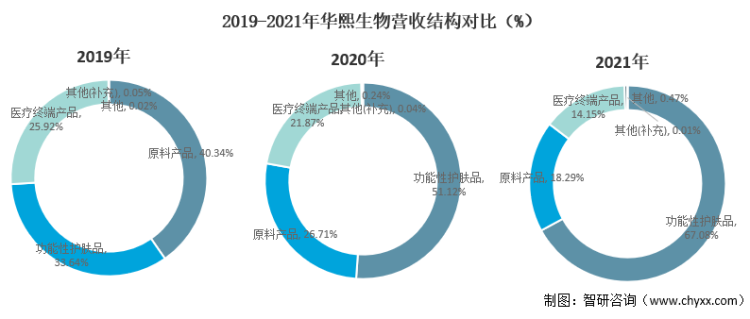

从营收结构来看,2019年华熙生物营业收入主要来源于原料产品,而自2020年起华熙生物营业收入主要来源于功能性护肤品,2021年华熙生物功能性护肤品业务收入完成33.19亿元,较2020年增加了19.73亿元,占营业总收入的67.08%,占比最大;原料产品业务收入完成9.05亿元,较2020年增加了2.01亿元,占营业总收入的18.29%。

2019-2021年华熙生物营收结构对比(%)

资料来源:企业年报、智研咨询整理

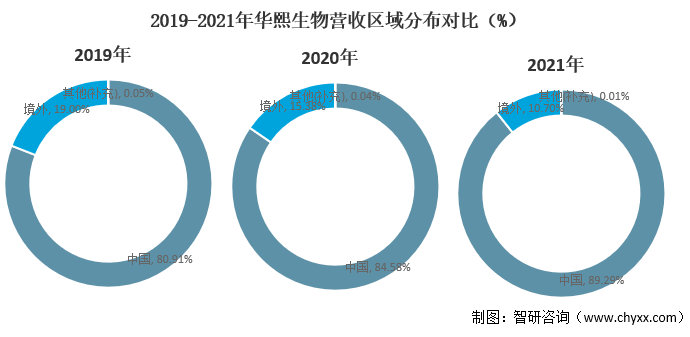

从营收区域分布来看,华熙生物营业收入主要来源于国内,2021年华熙生物国内营业收入完成44.18亿元,较2020年增加了21.91亿元,占营业总收入的89.29%。

2019-2021年华熙生物营收区域分布对比(%)

资料来源:企业年报、智研咨询整理

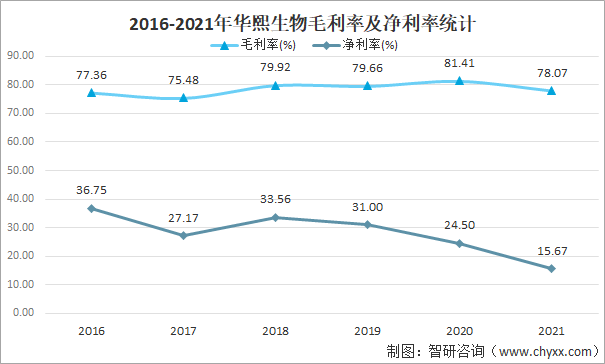

从毛利率和净利率来看,2021年华熙生物毛利率和净利率均出现不同程度的下滑,2021年华熙生物毛利率为78.07%,较2020年减少了3.34%;净利率为15.67%,较2020年减少了8.83%。

2016-2021年华熙生物毛利率及净利率统计

资料来源:企业年报、智研咨询整理

产能方面,目前华熙生物整体透明质酸产能470吨,包括济南工厂320吨、东营工厂提升至150吨,2021年6月天津厂区的主体建设已竣工,生产设备陆续开始调试,预计未来将新增300吨透明质酸及其他多种生物活性物的产能。2021年华熙生物透明质酸原料生产量、销售量及库存量较上年分别增长86.27%,46.52%,93.82%。其中,医疗终端针剂生产量、销售量及库存量较上年分别增长40.11%,17.29%,138.39%。生产量和库存量大幅增加的主要原因是:2021年医美业务收入增长21.54%,同时推出多款新产品,为了保证销售的持续供应,进行了大量备货。次抛原液生产量及销售量较上年分别增长69.05%、119.92%,主要原因系科技力对产品力的支撑深入推进,产品创新能力持续彰显,报告期内推出较多新产品;老用户复购贡献增加,四大品牌均形成大单品矩阵;国民品牌建设颇具成效,品牌力得到明显提升;销量迅猛增长,产量大幅提升。库存量较上年增长47.58%,由于产品销售规模增长、安全库存等因素,期末进行合理备货。

2021年华熙生物主要透明质酸原料产品产销量及库存量统计

资料来源:企业年报、智研咨询整理

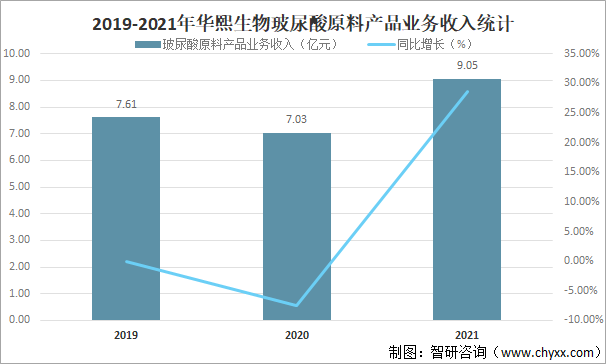

从玻尿酸原料产品业务收入来看,2021年华熙生物透明质酸原料业务保持平稳增长,2021年华熙生物玻尿酸原料产品业务收入达9.05亿元,较2020年增加了2.01亿元,同比增长28.63%,华熙生物凭借发酵技术、产品质量、资质认证、生产规模等优势在行业内具备较强的竞争力。医药级产品客户稳定性较高,华熙生物凭借较高的产品质量和较全的资质认证在国内外市场取得了较高份额,未来将通过新客户的开拓和无菌透明质酸高端产品的布局进一步提升公司市场竞争能力。华熙生物凭借对化妆品原料的理解及多年来积累的基础研究和应用基础研究数据,能够为客户提供完整的包含透明质酸和其他生物活性物产品解决方案。

2019-2021年华熙生物玻尿酸原料产品业务收入统计

资料来源:企业年报、智研咨询整理

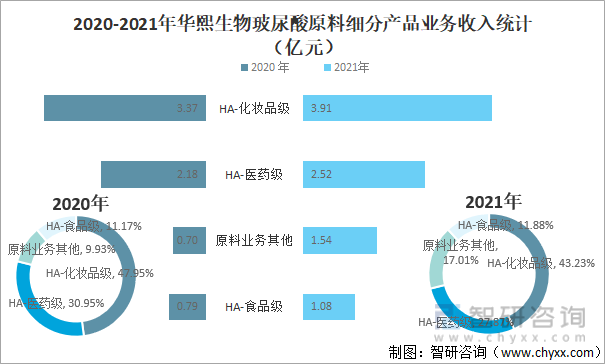

其中,2021年华熙生物HA-化妆品级产品业务收入3.91亿元,较2020年增加了0.54亿元,占玻尿酸原料产品业务总收入的43.23%;HA-医药级产品业务收入2.52亿元,较2020年增加了0.34亿元,占玻尿酸原料产品业务总收入的27.87%;原料业务其他产品业务收入1.54亿元,较2020年增加了0.84亿元,占玻尿酸原料产品业务总收入的17.01%;HA-食品级产品业务收入1.08亿元,较2020年增加了0.29亿元,占玻尿酸原料产品业务总收入的11.88%。医药级HA方面,海外市场资生堂透明质酸钠原料逐渐退出,华熙生物抓住市场机会,国际市场份额进一步提升。化妆品级HA方面,海外市场美国、欧亚等市场份额增加,国际品牌客户成长性良好,原料采购增加。国内市场公司积极开拓新锐品牌客户,快速抢占新市场。食品级HA方面,国内市场受益于食品级HA政策的放开,公司凭借在国内透明质酸钠新资源申报方的优势和国内外透明质酸原料领域的品牌口碑,带动食品级HA国内销售快速成长。

2020-2021年华熙生物玻尿酸原料细分产品业务收入统计(亿元)

资料来源:企业年报、智研咨询整理

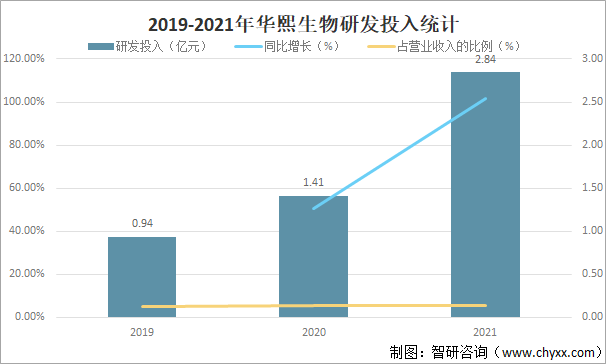

从研发投入来看,2021年华熙生物研发投入达2.84亿元,较2020年增加了1.43亿元,同比增长101.43%,占营业收入的5.75%。从研发投入类型看,首先研发项目数量的增长,直接带动直接研发投入大幅增加144.95%;其次,研发人员数量同比增加194人,增幅51.46%。同时,研发人员人均薪酬也出现34.75%的增幅。此外,公司继续拓展与国内外高校及知名医院的合作,本期委外研发及合作研发费用同比增长118.45%。按研发投入领域看,研发投入的增加主要系本公司持续开展对医疗器械、功能性护肤品、功能性食品、药品及相关领域原料等多个方向的技术研究及产品研究所致。

2019-2021年华熙生物研发投入统计

资料来源:企业年报、智研咨询整理

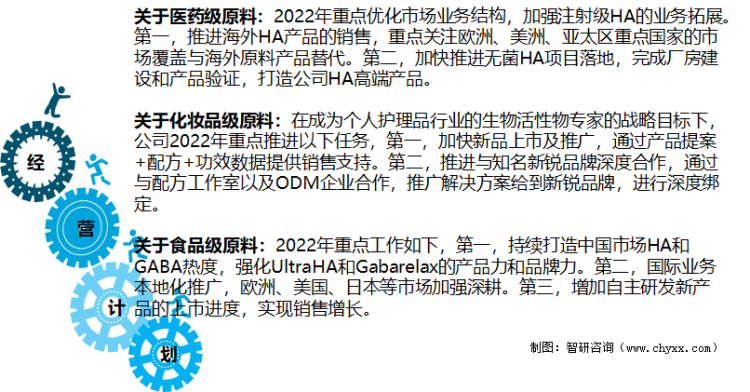

2022年,原料板块将重点关注海外市场的拓展以及国内新客户的开发,并重点加强自主研发新产品研发。关于医药级原料,2022年重点优化市场业务结构,加强注射级HA的业务拓展。第一,推进海外HA产品的销售,重点关注欧洲、美洲、亚太区重点国家的市场覆盖与海外原料产品替代。第二,加快推进无菌HA项目落地,完成厂房建设和产品验证,打造公司HA高端产品。关于化妆品级原料,在成为个人护理品行业的生物活性物专家的战略目标下,公司2022年重点推进以下任务,第一,加快新品上市及推广,通过产品提案+配方+功效数据提供销售支持。第二,推进与知名新锐品牌深度合作,通过与配方工作室以及ODM企业合作,推广解决方案给到新锐品牌,进行深度绑定。关于食品级原料,2022年重点工作如下,第一,持续打造中国市场HA和GABA热度,强化UltraHA和Gabarelax的产品力和品牌力。第二,国际业务本地化推广,欧洲、美国、日本等市场加强深耕。第三,增加自主研发新产品的上市进度,实现销售增长。

华熙生物玻尿酸原料业务方面经营计划

资料来源:企业年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国玻尿酸行业发展现状分析及投资策略研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国医美注射类玻尿酸行业市场现状调查及投资潜力研判报告

《2026-2032年中国医美注射类玻尿酸行业市场现状调查及投资潜力研判报告》共九章,包含2021-2025年医美注射类玻尿酸行业各区域市场概况,医美注射类玻尿酸行业主要优势企业分析,2026-2032年中国医美注射类玻尿酸行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国玻尿酸行业产业链图谱、发展现状、竞争格局及趋势研判:玻尿酸在医药、化妆品和食品等领域的需求持续增加[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023年中国玻尿酸行业发展趋势预测:骨科+眼科共推医疗领域发展,食品或成新蓝海[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2020年中国玻尿酸行业发展规模、三大巨头业务布局及行业未来发展前景分析[图]](http://img.chyxx.com/2021/08/01271DYMFF_m.png?x-oss-process=style/w320)