一、纺织服装行业营业收入及利润情况分析

目前我国每年人均衣着消费支出不到200美元,距离发达国家1000美元以上的纺织服装消费水平尚有差距。由此可见,我国纺织服装服饰市场仍有相当大的发展空间。

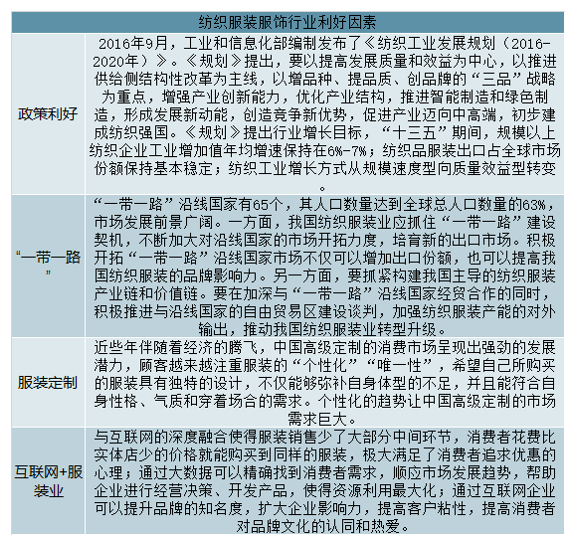

纺织服装服饰行业利好因素

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国纺织服装行业市场深度评估及市场前景预测报告》

2019年上半年,被选中的67家主要上市公司实现 营业收入1075.2亿元,同比增长0.4%,实现净利润71.5亿元,同比下降15.8%,营 收和净利润增速均较2018及2019Q1出现进一步下滑。

2016-2019年上半年中国纺织服装行业营业收入(亿元)

数据来源:公开资料整理

2016-2019年上半年中国纺织服装行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

二、纺织服装行业部分子行业营收及利润情况分析

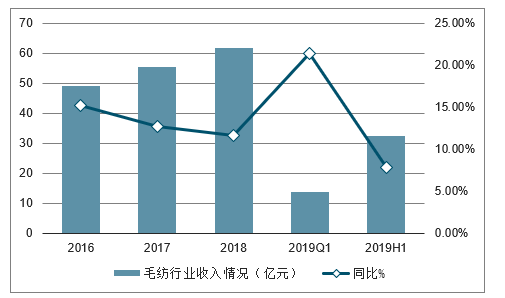

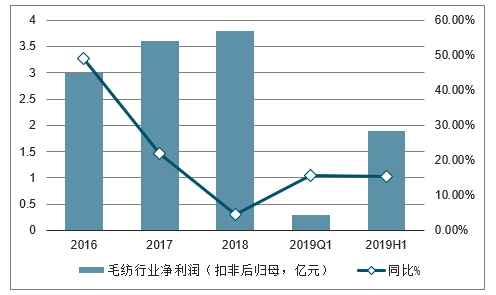

1、毛纺行业营业收入及利润情况分析

毛纺行业2019年上半年实现营收32.6亿元,同比增长7.8%,2019Q2销售增速明显 放缓,主要受宏观经济压力,同时原材料大幅波动,销量受到影响。

毛纺行业2019上半年实现净利润1.9亿元,同比增长15.5%,增速较2018年出现明显 上升。

2016-2019年上半年中国毛纺行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国毛纺行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

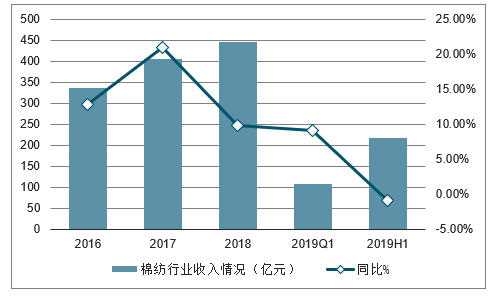

2、棉纺行业营业收入及利润情况分析

棉纺行业2019年上半年实现营收217.2亿元,同比下降0.9%,实现净利润13.9亿元, 同比下降9.6%。

棉纺行业增速由2017年高增长到2019年上半年出现小幅下滑,主要是因为:1)受 中美贸易摩擦持续升级影响,下游客户下单谨慎,部分订单往海外转移影响需求; 2) 国内服装消费景气度不高,影响上游企业的订单量。3)2019年棉花价格仍持续下 行,棉纺企业销售价格按照成本加成定价,销售价格有所下滑。净利润增速低于营 收增速,主要是因为毛利率有所下降。

2016-2019年上半年中国棉纺行业收入情况(亿元)

数据来源:公开资料整理

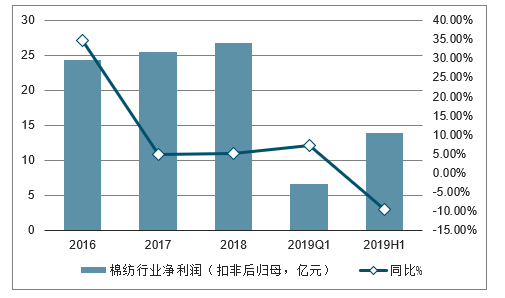

2016-2019年上半年中国棉纺行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

3、印染行业营业收入及利润情况分析

印染行业在2019年上半年实现营收34.9万元,同比下降1.4%;2019年上半年实现净 利润2.8亿元,同比增长7.7%。印染行业面临服装行业终端需求不景气,订单量有所 影响,但利润端增长情况好于收入端,主要因为2019年上半年煤炭价格相较2018年 上半年有所下降,因此成本端有所下降。

2016-2019年上半年中国印染行业收入情况(亿元)

数据来源:公开资料整理

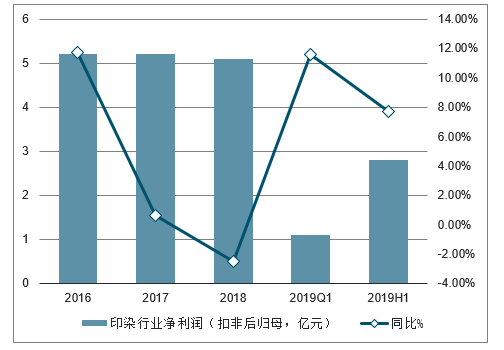

2016-2019年上半年中国印染行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

4、辅料行业营业收入及利润情况分析

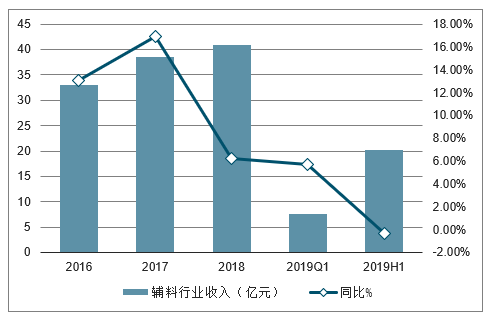

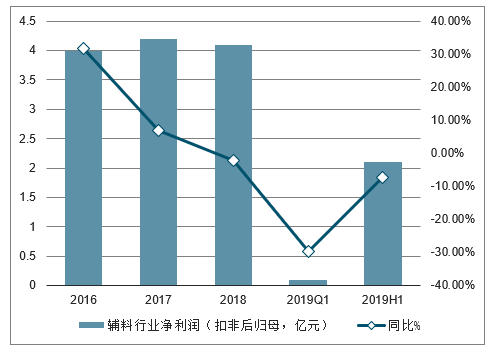

辅料行业在2018年实现营收40.9亿元,同比增长6.2%, 2019上半年实现营收20.2 亿元,同比下降0.3%,实现净利润2.1亿元,同比下降7.4%。辅料行业收入及净利 润增速下滑主要是拉链纽扣业务部分受到国际竞争环境影响,产品结构有所变化。 同时由于终端消费环境不景气,品牌客户在选择辅料时候也会出于成本考量选择价 格较低的产品,单价和毛利率较高的金属拉链等产品订单量下滑。辅料行业中也存 在经营分化现象,伟星股份作为行业龙头,无论是收入增速还是盈利能力都居于行 业领先地位,与其他竞争对手慢慢拉开差距。

2016-2019年上半年中国辅料行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国辅料行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

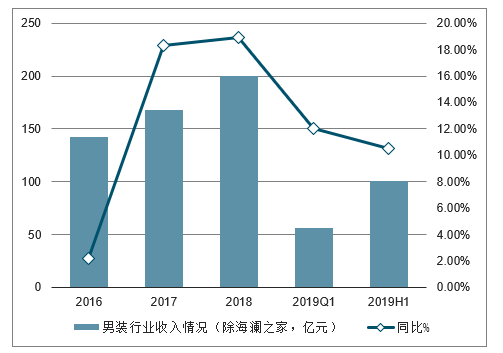

5、男装行业营业收入及利润情况分析

男装行业2019上半年实现营收100.9亿元,同比增长10.5%;实现净利润4.8亿元, 同比下滑0.4%。业绩较2018年明显放缓主要是2018年下半年起受到宏观经济下行压 力影响,行业终端消费需求低迷,且2019年上半年受到上年同期基数较高等因素的 影响。

2016-2019年上半年中国男装行业收入情况(除海澜之家,亿元)

数据来源:公开资料整理

2016-2019年上半年中国男装行业净利润(扣非后归母,除海澜之家和 报喜鸟,亿元)

数据来源:公开资料整理

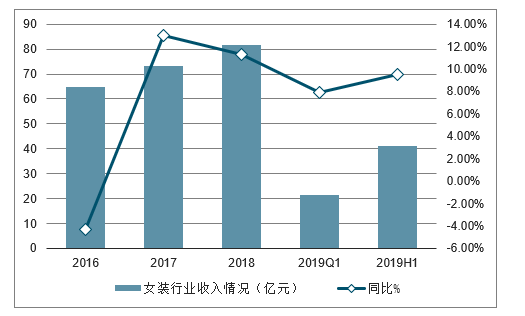

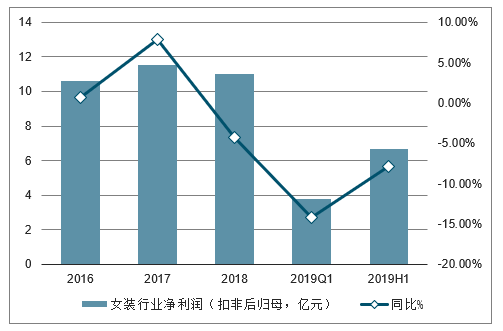

6、女装行业营业收入及利润情况分析

女装行业2019上半年实现营收41.1亿元,同比增长9.5%,实现净利润6.7亿元,同 比下降7.9%。

虽然女装行业业绩增速仍低于2018年,但营收波动幅度不大,另外2019年上半年逐 季回升,主要由于服装行业两极分化,女装大部分公司定位高端,VIP销售占比高, 客群购买力受经济影响较小(服装消费开支占比很低,而且有社交和商务需求)。 净利润波动较大,主要由于直营占比高,费用相对刚性,营收增速稍有放缓,费用 率大幅上升影响。

2016-2019年上半年中国女装行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国女装行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

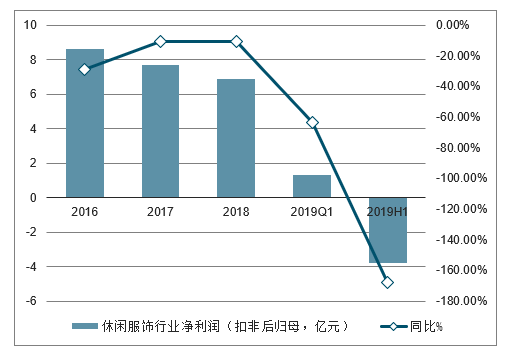

7、休闲服饰行业营业收入及利润情况分析

休闲服行业2019上半年实现营收127.1亿元,同比下降9.9%,扣非后归母净利润亏 损3.8亿元,同比下降167.7%。休闲服行业业绩大幅下滑主要由于休闲行业整体景 气度不高,国内外品牌都在经历调整,国外部分休闲和快时尚品牌退出中国市场(如 Topshop、NEW LOOK、Forever 21),国内行业内上市公司关闭门店处理库存, 部分公司出现较大幅度亏损。

2016-2019年上半年中国休闲服饰行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国休闲服饰行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

8、鞋帽行业营业收入及利润情况分析

鞋帽行业2019上半年实现营收43.0亿元,实现净利润2.7亿元,同比下降33.1%。鞋 帽行业近年表现持续偏弱,主要由于相关上市公司主业均以皮鞋为主,但近年流行 趋势是运动鞋和休闲鞋,皮鞋消费持续低迷。

2016-2019年上半年中国鞋帽行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国鞋帽行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

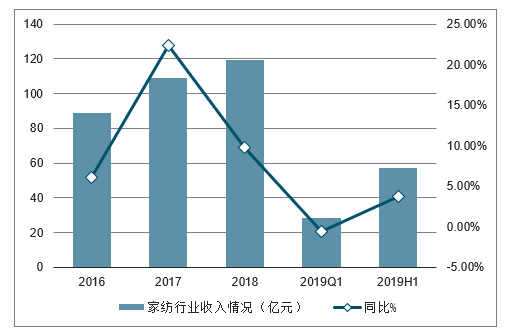

9、家纺行业营业收入及利润情况分析

家纺行业2019上半年实现营收57.2亿元,同比增长3.8%,实现净利润4.8亿元,同 比下降12.6%。2019年上半年家纺行业业绩走弱,除了受到宏观经济下行压力影响 外,还受到商品房销售2018年放缓影响,因为家纺几大需求中,占比三分之一不到 的乔迁和婚庆需求和商品房销售相关。

2016-2019年上半年中国家纺行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国家纺行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

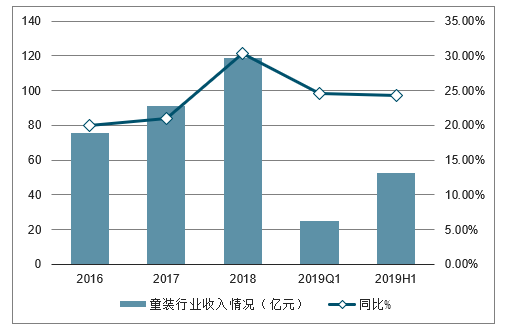

10、童装行业营业收入及利润情况分析

童装行业维持高景气度,因为品牌化起步较晚,同时市场集中度提升空间大,因此 龙头童装公司业绩保持高速增长, 2019上半年童装行业实现营收52.8亿元,同比增 长24.3%。扣非后归母经利润6.3亿元,同比增长22.0%。

童装行业的毛利率整体较为稳定,2018年上半年和2019年上半年毛利率分别为43.7% 和43.2%。

2018年童装行业销售费用率和管理费用率分别为24.2%和5.6%,分别较2018年下降 1个百分点和0.3个百分点。 2019年上半年年化存货周转率和应收账款周转率为2.3 和5.1,较2018年小幅下降,基本保持稳定。

2016-2019年上半年中国童装行业收入情况(亿元)

数据来源:公开资料整理

2016-2019年上半年中国童装行业净利润(扣非后归母,亿元)

数据来源:公开资料整理

三、2019年服装行业未来发展前景

2019年上半年,服装家纺板块实现营业收入709.7.4亿元,同比增长0.3%,实现净 利润6.8亿元,同比下降20.7%。其中,2019年一季度,服装家纺板块实现营业收入 和扣非后归母净利润分别为372.3亿元和31.7亿元,同比增长0.6%和下降10.4%。

服装家纺板块2019年上半年持续低迷的主要原因:1)受经济下行压力影响,终端 消费低迷;2)相关公司门店拓展谨慎,净开店少于上年同期;3)为了保持营运指 标良性,降低库存风险,打折促销力度加大。

虽然服装家纺板块持续低迷,但细分子行业运动服饰和童装持续景气(运动服饰大 多在港股上市),且所有细分子行业龙头公司好于非龙头,行业集中度不断提升。

2019年,行业依然处于发展的战略机遇期,科技为行业提供了巨大的发展机会。2019年的服装行业,在品牌走向、企业转型、产业升级等方面都会有进一步成长。

展望一

中国品牌崛起,内部力量提升

随着互联网和数字化技术的变革,产业链各环节渐渐成熟,越来越多的服装企业,对内,通过提升内部生产效率,突破产品品质,满足消费者日益增长的消费需求;对外,布局多品牌矩阵,并购等形式进入细分市场。

2018年,运动市场开始回暖,国产运动品牌李宁等走出国际,摆脱了“土”的形象,颠覆了人们对国产运动品牌的刻板印象。

在运动市场占据首席的安踏步步攀升,旗下高端运动品牌FILA在中国的遍地开花。

另外,曾经的运动鞋记忆——回力,也重回大众视野,抓住复古潮流,进行品牌升级。

除此之外,太平鸟也抓住了市场发展,年轻化策略转型成功,在设计上抓住了大众共鸣……还有海澜之家、波司登、鄂尔多斯等一系列国内品牌在这一年,都通过内外联合,深化了品牌在大众心中的印象。

这些在行业变革中崛起的中国品牌纷纷将业务重心回归到Z时代——消费者喜爱的商品,同时积极搭建PLM商品主数据平台,配合柔性供应链,打通内外部协同,提升企业效率。

展望二

数字化,不可或缺

近些年来,随着服装企业纷纷转型,数字化在服装企业的应用不断深化。2019年,数字化将会在服装行业更加普及,未来会成为行业的基础设施。

因为数字化不单提升了企业产品生产效率,给予消费者更好的消费体验,也让服装企业在行业竞争中突出。

在服装行业软件竞争中,Centric软件脱颖而出。其拥有的旗舰级产品生命周期管理 (PLM) 平台Centric 8,为服装企业提供量身定制的企业级销售规划、产品开发、采购、业务规划、质量和系列管理功能,提升服装企业竞争力,助力企业转型成功。

展望三

消费分级明显,Z世代成为主力军

2018年,随着拼多多等团购拼单类产品的火爆,实现消费升级还是消费降级,成为该年备受诸多行业人士争议的话题。

一方面,消费升级如火如荼地进行;另一方面,消费升级结构分化,逆消费升级现象频频出现。这样的消费分级现象,在2019年依旧会持续。

在消费分级阶段,还有一群人值得服装企业关注——Z时代消费群体,即95后、00后。

他们逐渐成为消费市场的主力军,他们具有独特的消费观念和消费行为。面对新生代消费群体,服装企业要做好充足准备,不仅在产品质量要做好把控,也需要提升效率,快速反应市场需求。

展望四

个性化定制,逐步实现

个性化定制,是这几年中国服装行业发展热门关键词之一。随着工业4.0时代逐步推进,智能制造升级,个性化定制慢慢被行业和消费者接受。

整体而言,个性化定制可分为四个阶段:整单定制阶段、部分模块定制、量身定制阶段和全面个性定制阶段。

个性化定制对产品研发流程提出了更高的要求,服装企业需要对从销售规划和产品展示到供应商成本控制、质量以及合规的产品设计与开发的每个环节进行管理,实现企业内部从设计、制版到生产的智能一体化。

因此,Centric 提出了Centric SMB,该解决方案主要针对中小型和个性化定制类的新兴企业,帮助企业加快产品开发、降低成本并提高市场响应能力。

同时,该解决方案有着快速、简单等特点,它能替代会延缓产品开发速度并导致低效和错误的电子表格、电子邮件和其他数据工具。

而随着企业的发展,产品开发也会更加复杂,Centric SMB 都能随着企业需求变化而不断扩展。

2019年依然是中国服装行业转型发展做重要的一年,随着服装业不断成熟,服装企业需要“内联外合”。

内部通过数字化改革,提高生产效率,并通过快速上市消费者满意的产品,提升品牌影响力;外部,则要与诸多企业共同携手发展,一起携手推动中国服装业前进。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国纺织服装行业市场行情动态及投资潜力研究报告

《2024-2030年中国纺织服装行业市场行情动态及投资潜力研究报告》共十二章,包含中国纺织服装专业市场重点企业经营分析,中国纺织服装专业市场的开发建设规划分析,中国纺织服装专业市场的经营运作分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。