炼焦煤是一种烟煤,习惯上将具有一定的粘结性,在室式焦炉炼焦条件下可以结焦,用于生产一定质量焦炭的原料煤统称为炼焦煤。根据我国的煤炭分类标准,烟煤中的贫瘦煤、瘦煤、焦煤、肥煤、1/3焦煤、气肥煤、气煤、1/2中黏煤都属于炼焦煤。顾名思义,炼焦煤主要用于焦炭,通常按用途分为冶金焦(包括高炉焦、铸造焦和铁合金焦等)、气化焦和电石用焦等。炼焦煤生产直接关系到冶金、煤化工等重工业部门和部分电力、城市煤气等行业,对国家整个工业体系的长远发展和人民生活具有重要影响,而且煤炭是一种不可再生资源,从国民经济和社会的科学、和谐、可持续发展的角度出发,必须研究其合理的开发规模与保护。

一、焦煤为主的公司经济运行情况走势

1、焦煤经营情况分析

2018年29家样本公司中有5家公司营业收入同比出现下滑,占比17%;有8家公司归母净利润同比出现下滑,占比28%,其中动力煤3家,焦煤3家,无烟煤1家,焦炭1家。扣非净利润同比大幅提升的公司有山西焦化(同比+1152%,中煤华晋并表)、大同煤业(同比+863%,收入增加、管理费用下降,以及上年同期基数过低)、宝泰隆(同比+192%,收入增加、上年同期基数过低)、开滦股份(同比+161%,焦煤焦炭业务盈利改善)。

截至2019年一季度,29家样本公司中有10家公司营业收入同比出现下滑,占比34%;有11家公司归母净利润同比出现下滑,占比38%,其中动力煤4家,焦煤3家,无烟煤1家,焦炭3家。扣非净利润同比大幅提升的公司有平煤股份(同比+421%,收入增加、去年同期基数过低)、山煤国际(同比+410%,收购河曲露天煤矿)、山西焦化(同比+155%,中煤华晋并表)。

2018年焦煤为主的公司营业收入及同比变化

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国煤炭行业市场发展态势及发展趋势研究报告》

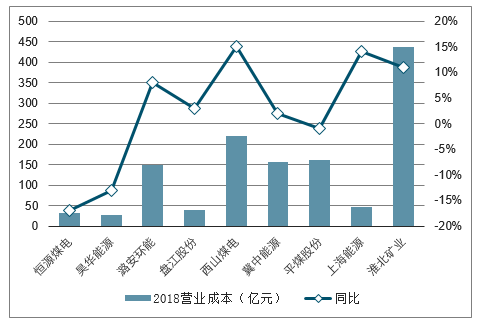

2018年焦煤为主的公司营业成本及同比变化

数据来源:公开资料整理

2018年焦煤为主的公司归母净利润及同比变化

数据来源:公开资料整理

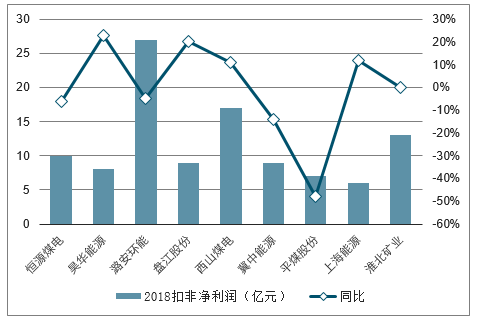

2018年焦煤为主的公司扣非净利润及同比变化

数据来源:公开资料整理

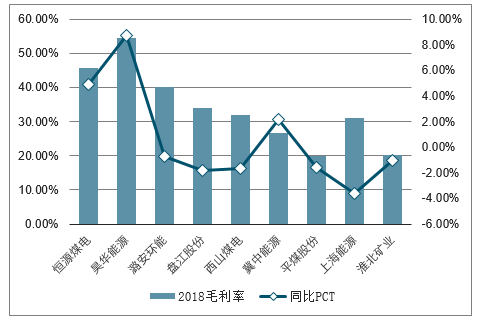

2018年焦煤为主的公司毛利率及同比变化

数据来源:公开资料整理

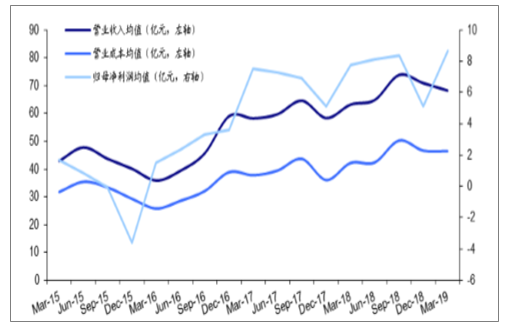

2019Q1主要上市公司营业收入/成本同比分别变动-1.1%/-1.4%,成本降幅高于收入降幅,毛利率同比提升0.2pct。净利情况继续改善,2019Q1样本公司归母净利润合计达251亿元,同比+7.5%。剔除电力板块占比较大的中国神华,归母净利润合计达125亿元,同比+6.8%。

29家样本公司季度营业收入、成本、归母净利润变化情况

数据来源:公开资料整理

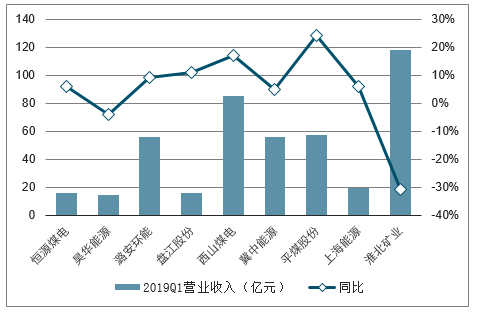

2019年一季度焦煤为主的公司营业收入及同比增长走势

数据来源:公开资料整理

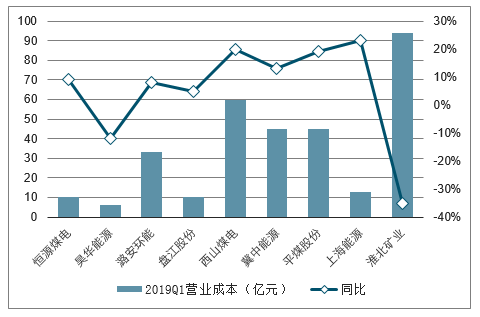

2019年一季度焦煤为主的公司营业成本及同比增长走势

数据来源:公开资料整理

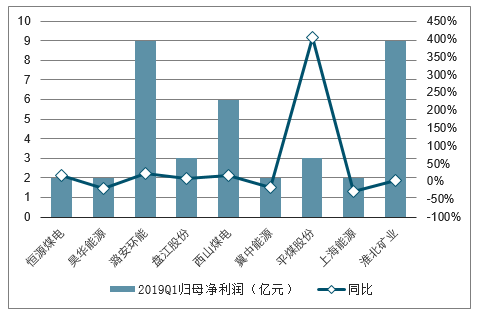

2019年一季度焦煤为主的公司归母净利润及同比增长走势

数据来源:公开资料整理

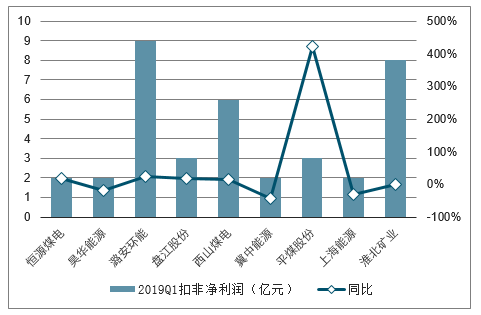

2019年一季度焦煤为主的公司扣非净利润及同比增长走势

数据来源:公开资料整理

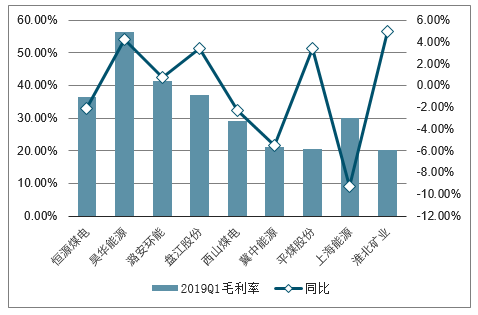

2019年一季度焦煤为主的公司毛利率及同比增长走势

数据来源:公开资料整理

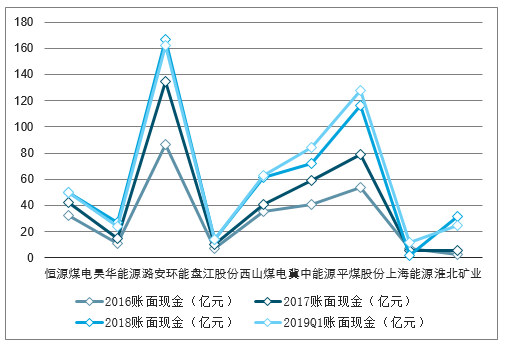

2、2016-2019年一季度焦煤为主为主的公司ROE及账面现金

2016年以来,企业ROE持续提升,2018年样本公司ROE为14.6%,其中焦炭行业ROE改善最为显著(2018年ROE为25.9%)。2019Q1样本公司ROE水平有所下滑,按照一季度年化,2019年样本公司ROE水平有望达到12.4%。同时,2016年供给侧改革以来的盈利好转也使得公司账面现金流持续改善,2019Q1样本公司账面现金均值为86亿元。

2016-2019年一季度焦煤为主为主的公司ROE

数据来源:公开资料整理

2016-2019年一季度焦煤为主的公司账面现金

数据来源:公开资料整理

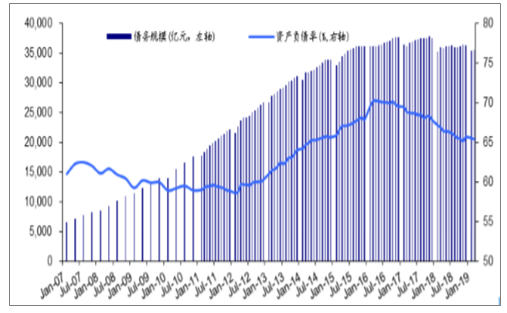

3、2018年及2019年一季度焦煤为主的公司资产负债变化

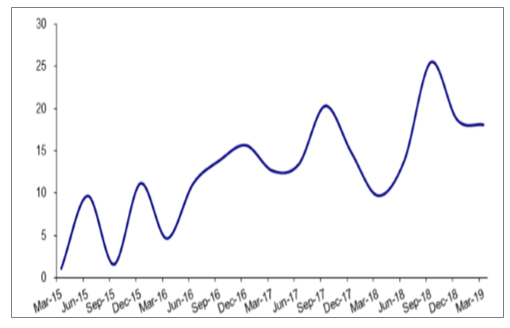

截至2019年3月,行业债务规模总量为3.5万亿元,较2018年底减少734亿元,较2017年底减少2029亿元。2015年底供给侧改革以来,债务规模峰值出现在2017年11月,为3.77万亿元。截至2019年3月,全行业资产负债率为65.37%,较2018年底下降0.29pct,较2017年底下降2.43pct,供给侧改革以来资产负债率峰值为2016年4月的70.23%。整体来看,供给侧改革以来,行业债务规模以及资产负债率都呈现出先涨再降的趋势,2018年以来,行业债务规模中枢显著下移,资产负债率已修复至2015年上半年水平,但距2009-2012年常规60%左右的负债水平仍有一定差距。

行业资产负债变化情况

数据来源:公开资料整理

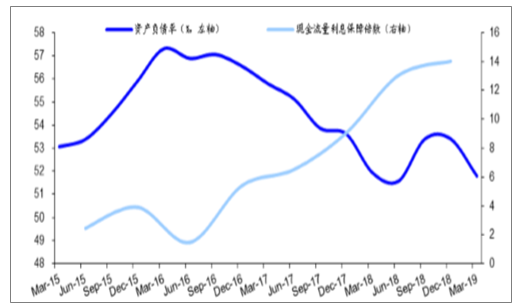

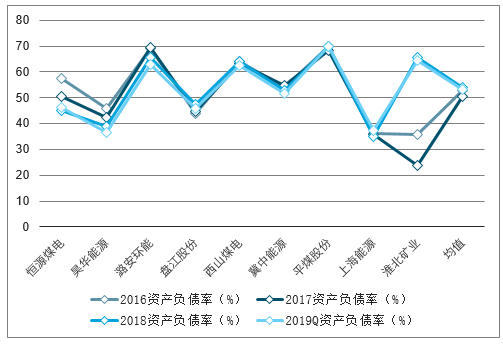

从资产负债率水平来看,截至2019年一季度,29家样本公司算术平均资产负债率51.8%,较2018全年下降1.6pct。其中焦炭行业资产负债率降幅最大,为2.89pct。整体看,目前29家样本公司中,2019年一季度资产负债率在30%以下的公司有4家,占比14%,为露天煤业(28.81%)、中国神华(26.75%)、靖远煤电(24.84%)、金能科技(22.53%);在75%以上的有3家,占比10%,为新集能源(78.22%)、山煤国际(77.58%)、神火股份(85.82%),资产负债率分化严重,去杠杆依然任重道远。

从现金流情况看,由于回款周期因素,现金流基本都在年底达到全年峰值。2018年29家样本公司平均每股经营性现金流净额均值为1.52元,较2017年增加0.33元。截至2019年一季度,29家样本公司平均每股经营性现金流净额均值为0.31元,较去年同期增加0.03元。从账面现金情况看,从2016年一季度开始,企业平均账面现金总体呈现持续增长态势,经营压力不断减弱。

29家样本公司资产负债变化情况

数据来源:公开资料整理

29家样本公司季度经营现金流净额(亿元)

数据来源:公开资料整理

2018年及2019年一季度焦煤为主的公司资产负债变化

数据来源:公开资料整理

2018年及2019年一季度焦煤为主的公司经营性现金流

数据来源:公开资料整理

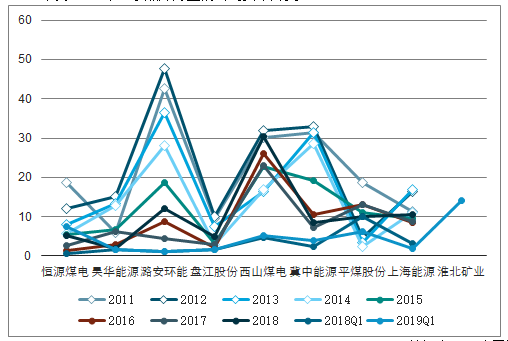

4、2018年及2019年一季焦煤为主的公司资本开支

2018年29家样本公司合计资本开支565亿元,较2017年增加45亿元,打破了自2013年以来资本开支持续下滑的趋势,但仍然显著低于2011-2013年投资高峰期年均超1000亿元的水平,体现了企业盈利好转后投资意愿有所增强,但投资项目有限,因此资本开支总额相对较低。

分煤种看,2018年动力煤公司资本开支增加的绝对额最大,达36亿元,占总资本开支增加额的80%。但从相对增幅看,焦炭公司增幅最大,达27%,主要由于环保设施投入增加所致。

分地域看,地处山西的公司(大同煤业、山煤国际、潞安环能、西山煤电)2018年合计资本开支60亿元,同比增加25亿元,占总资本开支增加额近60%。山西煤炭公司增加资本开支或为推进山西资源整合矿井投产。

2018年及2019年一季焦煤为主的公司资本开支

数据来源:公开资料整理

二、炼焦煤行业的发展前景

目前中国是炼焦煤第一生产大国和消费大国,对于进口是补充型输入;澳大利亚是炼焦煤出口最多的国家;国内环保力度不断加大,炼焦煤供给继续维持平衡。

此外,4月份中国出口炼焦煤13万吨,同比下降59.3%,出口金额2895.7万美元,同比下降57.4%。1-4月累计出口炼焦煤44万吨,同比下降27.5%;出口金额10176.7万美元,同比下降20.7%。

炼焦煤行业数据显示,4月份,中国进口炼焦煤454万吨,同比减少392万吨,下降46.34%,环比增加52万吨,增长12.94%。1-4月累计进口炼焦煤1657万吨,同比下降35.22%;累计金额241070.8万美元,同比下降35.79%。

国内炼焦煤市场将呈“平稳运行、稳中有升”的基本态势,有利因素:一是宏观政策支撑市场平稳运行。二是进口炼焦煤量呈下降趋势。三是行业亏损影响炼焦煤有效供给。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国焦煤行业市场专项调研及投资前景研究报告

《2024-2030年中国焦煤行业市场专项调研及投资前景研究报告》共十二章,包含2023年中国焦炭行业市场运行局势分析,2024-2030年中国焦煤行业发展前景预测分析,2024-2030年中国焦煤行业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![煤炭与消费用燃料行业:2022年我国焦煤供需或仍旧紧张,从蒙古进口的焦煤量能否填补焦煤供需缺口?[图]](http://img.chyxx.com/general_thumb/news/58.png?x-oss-process=style/w320)