客车行业属于弱周期行业,一定程度上受国家政策的影响。2005-2014年十年间,中国客车行业处于稳健增长的状态,年均复合增速约 10% ,其中2009-2011 三年经历了高速增长 , 主要是 2008 年国家”四万亿“ 刺激政策下的大量基建投资导致的,2009 年中国新建公路、 改建公路产能分别增长 43%、18%,公路建设完善下,客车需求在 2010 年前后得到集中释放(2010 年客车销量增长 长 25%)。2014 年以后,国内客车销量增速转负,市场容量接近饱和,2016 年中国客车销售 53.92 万辆 , 同比减少 9.9% ,2017 年 年 1-10 月客车销量同比减少6.7% 。我们认为,中国客车市场黄金发展阶段(2009-2014 年)已过,未来客车市场主要增长来源于“电动化、全球化、高端化”转型。

1、电动化

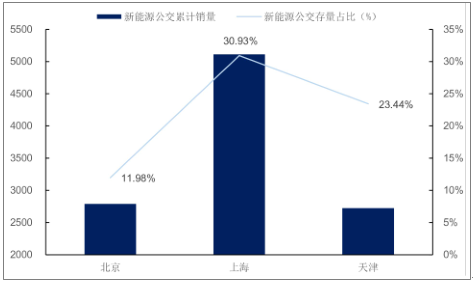

新能源公交短期替代京津沪市场,长期渗透全国 。截至2016年,中国新能源公交车在全部公交存量市场的比重达到 30%,具备较强增长潜力。细分市场来看,华南、华北市场优先起势,分别达到 38%和 46%的渗透率。主要得益于深圳、河南等地新能源公交市场繁荣。东北、西北和京津沪等新能源公交的发展偏慢,渗透率分别为 18%、16%、21%,低于全国 30%的平均水平。根据交通部颁布的《新能源公交车推广应用考核办法(试行)》,为进一步加快新能源汽车在公交领域的推广应用,促进公交行业节能减排和结构调整。其中北京、上海、天津、河北、山西、江苏、浙江、山东、广东、海南,2015-2019 年新增及更换的公交车中新能源公交车比重应分别达到 40%、50%、60%、70%和 80%。考虑到北京、上海、天津是国内新能源公交重点推广区域,目前三地渗透率水平分别为12%、31%、23%,整体(21%)低于全国(30%)平均水平,未来三年在新能源公交目标推广比重上行的基础上,短期有望成为新能源公交市场的主要增长驱动。我们认为,短期来看,京津沪三地具备高公交保有量与新能源推广政策支持,是国内新能源公交车的主要突破市场;长期来看,新能源公交车将持续突破渗透率较低的东北、西北、西南等全国市场。

2016 年分区域公交存量市场新能源化水平

数据来源:公开资料整理

北京、上海、天津公交存量市场新能源化水平

数据来源:公开资料整理

2、全球化

2011-2014 年我国客车出口基本维持 20%以上的销量增速,越南、埃及、玻利维亚等亚非拉发展中国家是我国客车出口的最主要市场。2015 年以来,国内客车企业集中生产新能源占用了部分海外市场发展资源,同时国际贸易增速下滑(2015 年世界出口金额下滑 13%)、部分出口市场(主要是资源型国家)受国际原油价格波动影响推迟订单,客车行业海外销量出现下滑,2016 年中国 10 座以上客车出口 5.8 万辆,同比减少2.14%。 我们认为,随着欧洲消费需求适度增长,美国经济进一步复苏以及东亚贸易恢复活跃,预计世界贸易将有所改善,同时新能源客车步入正轨 ,16 年以来人民币贬值改善贸易条件,一带一路政策拉动延边需求 中国客车出口有望重启增长,共享全球客车市场红利。

2011-2016 年中国 10 座以上客车出口总量及同比

数据来源:公开资料整理

2016 中国 10 座以上客车按国家出口数量

数据来源:公开资料整理

(1)中国客车国际竞争力持续提升

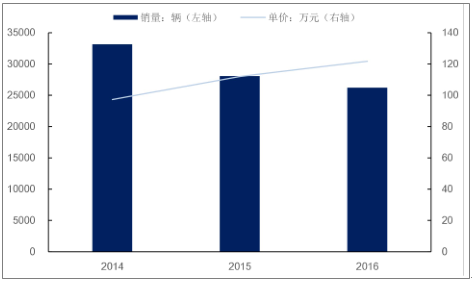

低人工成本,中国客车海外出口具备价格优势。客车(尤其是大客)与轿车、卡车相比,生产方式差别极大。轿车和卡车为大批量和单一品种,采用机械(自动化流水线生产(年产几十万辆),而大客车生产规模特点是多品种、小批量(一个品种最多年产几千辆),难以产生“规模效应”,生产过程需要更多熟练的装配工人,生产率较为低下。由于客车行业对劳动力的需求密度更大,人工成本成为中国客车出口的一大优势,以中通 12 米系列客车为例,中通的成本相较于欧洲品牌低 20 万元人工成本。根据戴姆勒财报,2016 年戴姆勒巴士销售 26226 辆,实现营收 4176万欧元,单车售价约 16 万欧元,折合成人民币在 120-130 万元。对比国内客车龙头宇通,2016 年宇通客车出口单价约 58 万元,为戴姆勒巴士价格的 46%;对比国内 10 座以上客车行业整体,2016 年国内 10 座以上客车行业出口单价约 26 万,仅为戴姆勒巴士价格的 20%。目前我国客车行业出口水平远超汽车行业整体(2016年 10 座客车出口辆在客车全行业销量中占比达 11%,高于汽车行业整体 3.3%的出口占比)。总结而言,低廉人工成本赋予中国客车产品高性价比,在国际市场上的竞争优势明显。 我们认为, 客车制造业属于劳动密集型, 产品价格一定程度上取决于劳动力成本的高低, 国外高档客车和国产客车相比不具备价格优势,低价策略也助力国产客车在亚非拉等国家持续渗透。

2014-2016 年戴姆勒巴士销量及单价

数据来源:公开资料整理

2011-2016 年中国 10 座以上客车出口销量及单价

数据来源:公开资料整理

质量提升显著,出口市场渐趋高端。中国的客车制造从 50 年代起步,经历改装-仿制-引进提高-自主开发,初步形成了较完整的研制开发和生产体系,国产客车无论形式、品种、设计制造水平,还是附件的品种、质量和功能都达到了一定的水平,骨干企业和合资企业的工艺装备已达到或接近发达国家水平。

(2)全球客车市场容量仍具一倍提升空间

我们对主流的出口客车类型( 大中型客车)的海外市场空间进行估计,目前全球大中型客车年销量在40万辆左右,全球大中客保有量约367 万辆,以中国为基准测算的全球潜在大中客市场容量在 760 万辆,全球大中客市场保有量增长空间107%。2020 年中国客车出口占海外市场比重有望达 23%。细分市场来看,当前中国客车主要出口的三大区域—— 非洲、 南美、亚洲中,非洲市场具备最大增长潜力(客车每万人拥有量仅0.49 辆/ 万人 , 远低于中国市场的 13.77 辆/ 万人);南美市场客车每万人拥有量5.95 辆/ 万人,具备 131% 的增长空间;亚洲市场和中国最为接近,客车每万人拥有量11.39 辆/ 万人,未来主要增量驱动来自缅甸、越南等延边发展中国家。

2016 年中国大中型客车销量 17 万辆,基于客车 10 年使用寿命的假设,当前中国大中客保有量约 152 万辆,考虑到中国客车市场基本接近饱和需求,而中国人口比重占全球人口约 1/5,我们测算全球客车潜在市场容量约 760 万辆,根据数据显示,2016 年全球大中型客车产量 34 万辆,测算保有量约 367 万辆,距离行业天花板还有 107%的提升空间。我们统计了近年来全球大中型客车产量及中国客车出口量,并对 2017-2020 年间进行预测。 我们认为 ,2017-2020 年中国客车出口将保持高于行业整体的增速,10 座以上客车出口在全球大中客中占比有望从17%提升至23%

全球大中客市场空间与中国出口占比估计

- | 2016 | 2017E | 2018E | 2019E | 2020E |

全球客车(大中型)产量 | 337480 | 3447604 | 358033 | 368774 | 379837 |

中国客车(大中型)产量 | 170414 | 178935 | 187881 | 197276 | 207139 |

中国客车(大中型)全球市占率 | 50.5% | 51.48% | 52.48% | 53.5% | 54.53% |

中国 10 座以上客车行业出口数量 | 57908 | 61962 | 68158 | 76337 | 87787 |

中国(10 座以上)出口在全球客车(大中型)产量中占比 | 17.16% | 17.83% | 19.04% | 20.7% | 23.11% |

数据来源:公开资料整理

中国客车主要出口地区是南美(厄瓜多尔、委内瑞拉、玻利维亚)、亚洲(越南、缅甸等)、非洲(苏丹等),我们针对细分出口市场分别进行海外出口容量测算得到:非洲每万人客车拥有量为 0.49 辆/ 万人,远低于中国市场的 13.77 辆/ 万人;南美洲每万人客车拥有量为 5.95 辆/ 万人,相较中国的成熟市场具备 131% 的增长空间;亚洲每万人客车拥有量为 11.39 辆/ 万人,接近中国保有量,未来亚洲主要的增量驱动来自缅甸、越南等延边发展中国家。

中国主要海外出口地区巴士和长途客车市场容量估计

- | 非洲 | 俄罗斯 | 南美 | 亚洲-大洋洲 | 中国 |

巴士与长途客车保有量:辆 | 49066 | 160064 | 376635 | 2597020 | 1888226 |

人口:万人 | 100098 | 14654 | 63296 | 227919 | 137122 |

巴士与长途客车每万人拥有量:辆/万人 | 0.49 | 10.92 | 5.95 | 11.39 | 13.77 |

巴士与长途客车市场容量测算:辆(以中国市场为估算基准) | 1378351 | 201792 | 871585 | 3138440 | 1888226 |

巴士与长途客车保有量增长空间测算(以中国市场为估算基准) | 2709.18% | 26.07% | 131.41% | 20.85% | 0(基准假设) |

数据来源:公开资料整理

从长期来看,全球客车市场总体增长潜力巨大(+107%),预计随着人民币贬值改善贸易条件、一带一路政策拉动需求恢复,再叠加目前我国客车企业出口主要集中于非拉等欠发达地区,仍有较多的空白市场尚未开拓,海外市场增长可期。

3、高端化

在大中型客车领域,国内市场 95%都是自主品牌,然而,一直以来,中型高端公商务用车市场却以合资品牌为主,国产品牌受制于市场、技术等约束很难进入该领域。当前国内高端公商务用车市场被以考斯特和碧莲为首的进口和合资品牌霸占,近年来我国大力提倡发展自主品牌,强化中国制造品牌概念,国产客车品牌逐步进入高端公商务用车领域。2017 年 3 月 5 日,国务院总理李克强在作《政府工作报告》时指出 2017 年重点工作任务:以创新引领实体经济转型升级。通过提升质量水平,打造中国品牌,升级培育众多“中国工匠”,打造更多享誉世界的“中国品牌”,推动中国经济发展进入质量时代。这为中国客车品牌发展高端公商务接待用车,提供了政策支持。

宇通T7 客车

数据来源:公开资料整理

历经多年正向研发,当前国内龙头客车企业在高端公商务车中巴产品的动力性能、尺寸和安全性等多方面已经具备了不逊于进口及合资的综合竞争实力。以宇通为例,2015 年上市的宇通 T7 是国内首款自主研发的高端客车,在动力性能方面,宇通 T7 的最大功率和扭矩与进口考斯特和碧莲相比都有所增强,宽敞的车身既提高了容纳限额,又为乘客提供了足够的舒适感;而防抱死(ABS)和电子制动力分配(EBS)双系统为路上行车安全提供了最大程度的保证。

丰田考斯特、日产碧莲在高端客车市场的地位,很大程度上是政府采购之手编织的,这对于国产客车而言同样可以做到,而且有更好的品牌优势,民族品牌的骄傲更加能够让百姓接受,也有利于自主品牌在今后的持续改进和提升。通过领导人出行乘坐宇通 T7、安凯 A9 等频繁出现在电视中,这很快形成示范,进而在省、市、县级政府部门风靡,并扩展到旅游公司、企事业单位,这是对国产品牌最大的肯定和支持,并将预示着中国自主品牌高端公商务接待车的新格局即将到来。

相关报告:智研咨询发布的《2018-2024年中国互联网+客车市场调查研究及投资机会分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国客车行业市场竞争态势及发展趋向分析报告

《2024-2030年中国客车行业市场竞争态势及发展趋向分析报告》共九章,包含中国客车行业细分产品市场分析,中国客车行业主要企业经营分析,中国客车行业投资风险及市场预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。