摘要:2023年国际形势风云变幻,内燃机行业在经历三年疫情的调整后目前行业已逐步趋向平稳发展态势。全年内燃机行业销量预计7800万台,同比增长3%左右,总功率超29亿千瓦左右,同比增长6%左右。进出口预计320亿美元,同比增长3%左右。

一、综述

内燃机是一种动力机械,它是通过使燃料在机器内部燃烧,并将其放出的热能直接转换为动力的热力发动机。广义上的内燃机不仅包括往复活塞式内燃机、旋转活塞式发动机和自由活塞式发动机,也包括旋转叶轮式的喷气式发动机,但通常所说的内燃机是指活塞式内燃机。活塞式内燃机以往复活塞式最为普遍。活塞式内燃机将燃料和空气混合,在其汽缸内燃烧,释放出的热能使汽缸内产生高温高压的燃气。燃气膨胀推动活塞作功,再通过曲柄连杆机构或其他机构将机械功输出,驱动从动机械工作。常见的有柴油机和汽油机,通过将内能转化为机械能,是通过做功改变内能。

二、行业政策

2021年国务院颁布《“十四五”节能减排综合工作方案》,我国新汽车排放标准进一步落实,清洁柴油机行动进一步深化,内燃机行业的改革与创新势在必行。随着汽车国六和非道路国四排放标准的正式实施,在“双碳”的引导下,国内内燃机机行业将迎来新一轮的排放和油耗法规升级,持续推动企业加快新型高效、低碳、清洁发动机产品的技术储备与开发。

三、行业壁垒

1、技术壁垒

在目前的汽车产业格局中,整车制造商自制率越来越低,内燃机及部件企业承担越来越多的生产、研发职能,汽车工业大部分先进技术均来源于内燃机及零部件企业。企业一方面需要根据整车制造商的需求研究开发新产品、新技术以维持与整车制造商的合作关系,另一方面需要不断研发新产品、新技术供整车制造商选择以提升自身的竞争力。保持技术的先进性是内燃机及配件制造行业参与市场竞争的必要条件,内燃机及配件制造行业具有较强的技术壁垒。

2、客户壁垒

内燃机及配件产品的好坏直接影响整车的质量甚至是整车的安全性能,整车制造商对配套的内燃机及配件企业的要求非常严格,对内燃机及配件企业考核指标主要有:技术能力、产品开发能力、生产控制能力、成本控制能力、及时供货能力、供应商管理能力等。因此,整车制造商与内燃机及部件企业之间、一级供应商与二级供应商之间经过多年的合作会建立稳定、相互依赖的合作关系,除非是出现重大质量事故或者重大价格差异,该种关系一旦建立,其他供应商很难进入,主要原因是车型开发一般需耗时两年甚至更长,整车厂、一级供应商、二级供应商之间已经形成了互相支持、互相依靠的关系。

3、资金壁垒

内燃机及配件制造行业属于资金密集型行业,对资金规模要求较高,主要体现在三个方面:一是流动资金需求,内燃机及配件企业生产经营过程中存货需要占用大量的流动资金;二是专有设备资金需求,内燃机及配件制造行业一般需投入大额资金用于专有设备的购买,公司为满足高端客户需求,需要购买高精度的设备;三是研发资金需求,以车用发动机为例,产品的研发与整车研发同步,试制、检验阶段公司的收入较低,为提升公司的技术水平、研发能力,内燃机及配件企业需要花费大量的资金用于研发。

4、人才壁垒

在内燃机及配件行业,企业要具备较强的综合竞争力,还必须拥有大批专业技术人才、管理人才和营销人才,以吸收消化国内外先进技术、提高产品质量和工作效率、持续降低运营成本。

四、产业链

内燃机上游包括原材料以及核心零部件,其中原材料供应商包括宝武钢铁、沙钢股份等,核心零部件供应商包括康明斯、中原内配、飞龙股份等;中游分为汽油机制造以及柴油机制造,其中汽油机制造厂商包括一汽大众、吉利集团等,柴油机制造厂商包括潍柴动力、玉柴集团等,其中蜂巢动力等企业同时具备生产汽油机以及柴油机的能力;下游应用市场中,汽车工业厂商包括上汽集团、中通客车等,船舶工业厂商包括中国船舶、中国重工等,除此之外,国电电力、华能国际等发电厂商同样隶属于下游应用市场。

五、行业现状

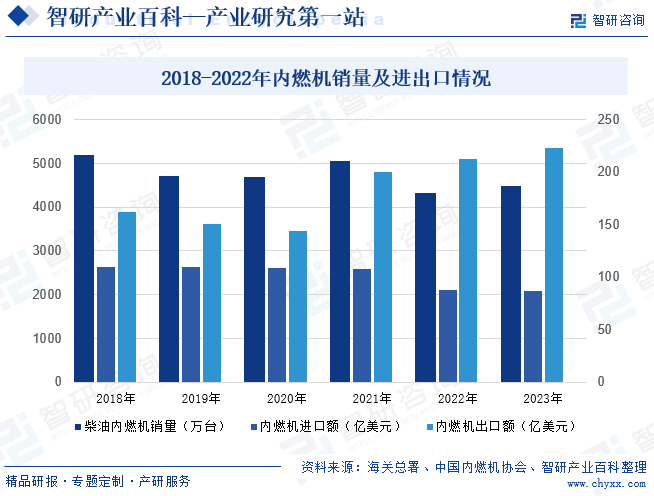

2023年国际形势风云变幻,内燃机行业在经历三年疫情的调整后目前行业已逐步趋向平稳发展态势。全年内燃机行业销量预计7800万台,同比增长3%左右,总功率超29亿千瓦左右,同比增长6%左右。进出口预计320亿美元,同比增长3%左右。根据中内协反馈数据显示,2023年全年柴油内燃机共计销售4473.76万台,同比增长2.85%。

23年我国外贸运行总体平稳,四季度向好态势明显;经营主体活力充足,民营企业主力作用增强;产品竞争优势稳固,出口动能丰富活跃。内燃机行业进出口增幅略高于国家总体进出口增幅,行业进出口表现总体平稳,出口形势好于进口。2023年全年内燃机行业进出口总额309.95亿美元,同比增长3.02%,其中,进口86.79亿美元,同比增长-1.41%,出口223.16亿美元,同比增长4.85%。

六、发展因素

1、有利因素

(1)宏观经济稳中求进,带动中重卡市场持续发展

随着国民经济步入新常态,国民经济继续保持稳中求进的总基调,实施积极的财政政策和稳健的货币政策。2022年1—12月份,全国固定资产投资(不含农户)503036亿元,比上年增长3.0% (按可比口径计算)。其中,民间固定资产投资253544亿元。同时,“一带一路”的推进也带动国内经济的建设发展,工业、批发和零售业规模的不断增长均带动了贸易规模增长,促进了内燃机及配件需求。

(2)国内商用车产销量、保有量持续增长

根据中国汽车工业协会数据,2022年汽车产销分别完成3016.1万辆万辆和3009.4万辆,同比分别增长3.4%和2.1%。同比分别增长11.6%和12%,产销量创历史新高,实现两位数较高增长。其中,乘用车市场延续良好增长态势,为稳住汽车消费基本盘发挥重要作用;商用车市场企稳回升,产销回归400万辆预计未来较长一段时间,中国仍处于工业化和城市化稳步发展的阶段,国民经济也将持续稳步发展。未来我国商用车产量、保有量仍将持续增长,商用车产量、保有量规模的持续增长将直接推动内燃机及配件行业的进一步发展。

(3)全球汽车产业转移推动本土内燃机及配件企业融入全球供应链体系

在国家产业政策的支持下,我国汽车内燃机及配件行业经过几十年的技术积累,已经出现了一批能够生产高技术含量、高品质水平且具有一定生产规模的专业内燃机及配件企业。在规模、质量、研发以及响应速度的支撑下,我国内燃机及配件企业已逐步进入到国际汽车产业供应链体系中。在全球汽车产业链向新兴市场转移的大趋势下,承接全球内燃机及配件产业转移已成为我国汽车相关企业发展的新机遇,必将推动我国本土内燃机及配件行业向更高技术、更高品质以及更大规模发展。

2、不利因素

(1)内燃机及配件技术创新有所突破,但技术升级能力相对薄弱

由于中国品牌内燃机及配件企业大多实际投入不够,加之在研发、生产、管理和人才等方面的缺失,中国品牌内燃机及配件总体产品技术升级能力仍然相对薄弱,尤其是缺乏上游基础产业的有力支撑,相当部分关键原材料、元器件及工艺、装备等还依赖进口;自主品牌内燃机及配件技术尤其涉及油耗、排放、安全等指标的技术落后,部分领域还是空白。总体来说,我国尚未完全掌握内燃机及配件的核心技术,部分高端产品被外资企业掌控。

(2)产品质量瓶颈仍需突破

伴随着消费需求的变化,对质量的要求日益提高,中国部分自主内燃机及配件企业依然存在相对质量不高、一致性不足、耐久性较差的问题。当前,中国品牌内燃机及配件行业相当部分企业设计开发能力较弱、工程经验积累不足,产品一致性保障体系能力弱。加之,多年来行业对原材料、元器件的重视不够,上下游企业的协作不畅等综合因素,零部件原材料、元器件相对落后,导致部分企业内燃机及配件质量稳定性不足、产品可靠性不尽如人意。

七、竞争格局

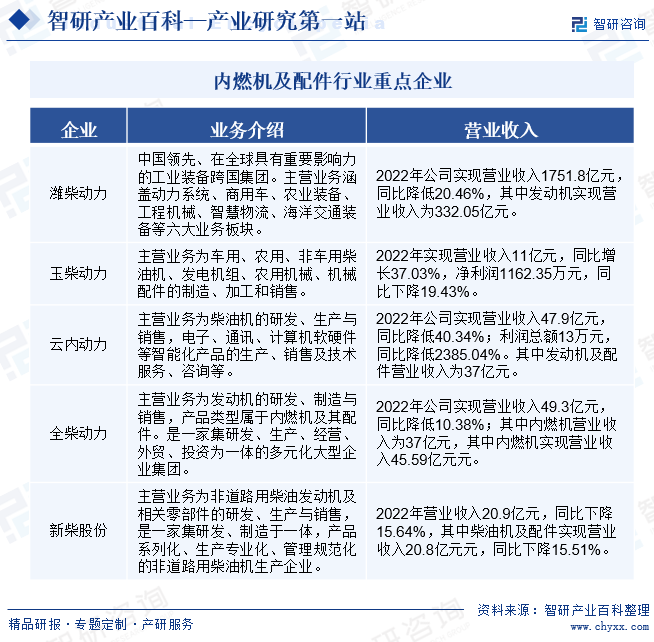

我国内燃机企业竞争格局在各细分行业略有不同,总体来看,我国内燃机厂商较多,且各大头部厂商占比差距不明显。在内燃机行业重点公司中,玉柴动力、云内动力、全柴动力、新柴股份的内燃机业务占比较高,均超过90%,企业技术领先性较强;从业务营收规模来看,潍柴动力、云内动力、全柴动力等企业的领先优势明显。整体来看,潍柴动力的内燃机业务布局领先优势较为明显。

内燃机及配件行业重点企业

八、发展趋势

1、智能化

随着电子技术的进一步发展,内燃机电子控制技术将获得更多的赋能,其控制面会更广,控制精度会更高,智能化水平会更强。智能化主要体现在相关产品自我诊断、自我保护、自我调速、远程控制等功能。内燃机电子控制由单独控制向综合、集中控制方向发展,由控制的低效率及低精度向控制的高效率及高精度发展。随着科学技术的发展,现代内燃机融合了电子、信息、环境、能源、石油化工、新型材料和智能制造等诸多高新技术,已成为融合多学科、跨领域的高新技术产品,内燃机行业也将步入“内燃机电子智能化时代”。

2、绿色化

解决碳排放的有效方式就是提高内燃机的热效率,内燃机行业应当加速致力于提升热效率,依托人工智能和互联网数据,用新技术赋能,使内燃机获得新生。此外,天然气、醇类、植物油等代用燃料将为内燃机增添新的活力。未来几年,随着国家排放标准的不断升级,提升内燃机技术水平、发展清洁化的绿色动力将成为今后行业发展的重要方向。

3、物联网化

随着5G等新基建的广泛应用,制造业将以实施制造业数字化转型行动为抓手,分行业、分区域、分企业开展大规模数字化、网络化、智能化改造,建设工业互联网平台,加快培育制造业新模式新业态。内燃机作为核心工业模块,随着数字化变革升级,将基于AI、大数据、云计算、区块链等前沿技术的积累与生态能力的整合,物联网化的趋势日益显著。

4、分工专业化

面对日益激烈的市场环境,全球各大非道路移动机械厂商和发动机厂商更加专注于自身核心和优势业务的发展,逐步提高零部件外部采购比例,零部件生产的专业化和投资门槛不断提高,专业化有助于其进行标准化、品牌化的建设,以及市场需求的提升。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。