最近,中国乳制品市场可谓是风起云涌,特别是中国乳企巨头蒙牛,蒙牛前不久刚刚出手君乐宝,这不又开始并购著名网红奶粉贝拉米,只是市场似乎并不买账,这其中到底有何奥秘,我们又该怎么看待呢?

一、刚卖君乐宝,又买贝拉米

9月16日早间,蒙牛乳业发布公告称,公司拟以每股12.65澳元 (约68.15港元)收购澳洲奶粉品牌贝拉米(BELLAMY’S AUSTRALIA LIMITED)全部股本,总对价不超过14.6亿澳元(约78.6亿港元)。

公开资料显示,贝拉米是一家澳洲上市公司,目前主要从事有机婴幼儿配方奶粉和婴儿食品的销售业务,近些年依靠海淘在中国迅速走红,并邀请了知名女星孙燕姿为其代言。截至2019年6月30日,贝拉米的净资产约为2.323亿澳元。根据启信宝,内蒙古蒙牛乳业(集团)股份有限公司注册于1999年8月18日,法定代表人为卢敏放,注册资本150429.087万人民币,经营范围包括乳制品的生产、加工、销售;畜牧饲养等。

蒙牛乳业在公告中提到,目前公司主要增长战略之一是在高端婴幼儿配方奶粉板块中取得突破式增长,上述收购与其战略一致,更有助公司掌握有机婴幼儿配方奶粉和婴儿食品品类在中国和东南亚地区的巨大发展潜力。“目标公司拥有一系列全面的优质和超优质有机婴儿配方奶粉、婴儿食品产品,比本集团现有的业务板块录得更高的利润率。”蒙牛乳业表示。

对于收购后的打算,蒙牛乳业指出,将全力支持贝拉米继续发展现有市场,与此同时也将依仗公司本身的经验、资源和既有平台,协助贝拉米全面开拓中国和其他东南亚市场。

据了解,贝拉米至今未获得中国婴幼儿奶粉的配方注册,近几年,该公司基本只能依靠跨境购和海淘的方式进入中国,业绩也受到了一定影响。数据显示,2019年上半年,贝拉米实现纯利(税前)3140 万澳元,较上年同期的6120 万澳元,下滑约49%。贝拉米方面曾坦言,未获得中国国家市场监管总局颁发配方注册证,是公司业绩下滑的原因之一。

值得关注的是蒙牛此次收购作价每股12.65澳元,总价不超过14.6亿澳元。相较于上周五收盘价的8.32澳元,高了52%。可以说,蒙牛的这场收购是一次标准的溢价收购,也正是因为溢价的原因,资本市场似乎非常不买账,公告一出,蒙牛乳业在港股市场一度领跌蓝筹。16日,蒙牛乳业跌幅一度达2.92%,报29.95港元(约人民币27.04元)。而贝拉米在澳洲证券交易所大涨逾54.87%,截至澳洲当地时间16日下午2:20,报12.88澳元(约人民币62.57元)。

那么,我们到底该怎么看待蒙牛的这场收购呢?蒙牛的这笔买卖究竟划不划算?

在消费量方面,乳制品行业在经历了 2004-2007 年大周期的高速发展,2008 年受三聚氰胺影响,销售量受到重创,增速下降至个位数。以占比最大的液态奶为例,09-18 年 CAGR 为 0.83%,2018 年消费量增速-0.86%。

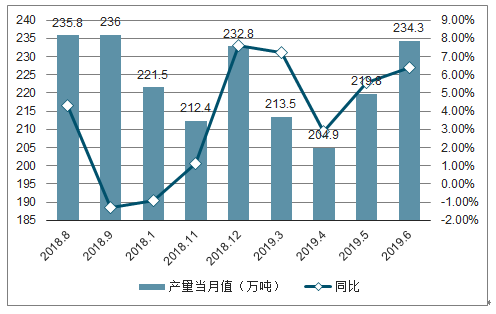

2018-2019年6月全国乳制品产量及增速

数据来源:公开资料整理

二、蒙牛的买卖到底该怎么看?

之前我们专门就蒙牛的卖出君乐宝作出过分析,君乐宝一直以来都是蒙牛手中最好的一张牌,2017年,蒙牛提出“双千亿”的目标,即2020年销售额和市值达到千亿元。根据蒙牛2018年财报显示,全年实现营收689.77亿元。同比增长14.7%,净利润30.43亿,实现48.6%。这也意味着,距离其千亿目标尚有300多亿的差距。2019年上半年,蒙牛实现营收398.57亿元,同比增长15.6%;净利润20.77亿元,同比增长33%。在2018年,君乐宝曾经在蒙牛的营收当中占据了整整超过百亿的份额,此次君乐宝单飞之后,蒙牛的“双千亿”目标的确难度不小。

而这个时候,没有了君乐宝这一大助力,如果光凭借蒙牛上半年不到四百亿营收的话,蒙牛面临着非常巨大的压力,这也就不外乎蒙牛会寻找贝拉米作为自己完成目标的助力,只是这样的助力真的有用吗?

首先,奶粉市场的确前途远大。当前奶粉产业仅占蒙牛所有业务的比例为10%,可以说是蒙牛当前业务当中具有较大发展空间的业务类型,但中国的配方奶粉市场却是在蓬勃发展的状态,根据海关总署的数据,2014-2018年,我国婴幼儿奶粉进口数量及进口金额均保持逐年增长的态势;2018年,我国婴幼儿奶粉进口数量为32.45万吨,同比增加9.61%;进口金额为47.69亿美元,同比增长19.80%。而且大量的统计数据也显示,在2008年三聚氰胺事件之后,中国的消费者对于进口奶粉的信任度一直处于较高水平,而进口奶粉也是高净值用户的重要选择,正是如此蒙牛出手收购属于进口乃峰当中的明星企业贝拉米对于提升蒙牛的奶粉市场竞争力具有非常重要的积极意义。

其次,蒙牛可以借船出海。对于蒙牛这样的乳品巨头来说,拥有属于自己的奶源地比什么都重要,贝拉米的优势就是这家企业是纯粹的澳洲本土企业,这将与蒙牛在澳洲形成合力,一方面,蒙牛早在2016年,就已经收购了澳洲食品企业Burra食品工厂,此次完全可以让贝拉米和Burra食品形成战略协同,从而为构建蒙牛的澳洲体系共同出力;另一方面,蒙牛也完全可以用贝拉米作为跳板,让蒙牛在跨境电商领域打通一条与贝拉米相互连通的互联互通的桥梁,在蒙牛在跨境电商领域可以直接拿下一城。

第三,用卖君乐宝的钱补自己的短板。蒙牛在今年7月份用40亿的价格出手卖掉了君乐宝,可以说拿到了大量的现金,对于任何一家企业来说,把这么多现金囤积在自己手上绝对是一件得不偿失的事情,一定要想方设法把钱花出去,这个时候用卖掉君乐宝的钱来收购奶粉公司无疑就是把现金用出去来补短板的过程,对于蒙牛来说这笔钱一半以上都是卖君乐宝所得的,在对自己股票分红派息影响最小的情况下,这笔钱花的既无压力又有用处。

第四,构建蒙牛的多层次市场战略。对于蒙牛来说,拿下贝拉米意味着蒙牛可以完善自己多层次的市场战略,贝拉米作为进口奶粉,其实主要市场消费人群都集中在一二线的中高端消费者身上,特别是年收入较高的中等收入群体,而蒙牛旗下的另外一支雅士利则可以完全覆盖下沉市场,在三四线城市进行攻城略地,这样无论是高端,还是中端,或者低端蒙牛都能够有所涉及,这对于蒙牛来说无疑是一件好事。

三、为什么资本市场不买账呢?

我们光说了蒙牛的买卖做得值得,但是资本市场为何却呈现出不给力甚至不看好的趋势呢?原因也是多方面的:

一是蒙牛真的买贵了。正如我们之前说的,蒙牛此次收购整整溢价了50%以上,对于收购来说正所谓买的不如卖的精,蒙牛用这么多钱去买一个资本市场觉得不那么值钱的公司,这种明显有买贵了嫌疑的买卖,相信所有的资本市场投资者都会为蒙牛的这次收购感觉疑惑。

二是对贝拉米能否获得销售许可担忧。当前,贝拉米进入中国的渠道基本上都是海淘,这种跨境电商的方式,对于产品的销售其实是不利的,由于一直没能得到中国婴幼儿奶粉的配方注册,这种拿不到“准生证”的事情,成为了悬在贝拉米头上的达摩克利斯之剑,虽然蒙牛和监管层的关系一直非常融洽,但是这种事情往往充满着不确定性,所以,资本市场也同样觉得怀疑。

三是从收购到消化形成战斗力需要时间。众所周知,任何一家企业要收购别的企业的时候,绝对不是一加一等于二这么简单,不同企业文化、组织架构、管理模式的差异性都会让收购存在不确定性,特别这两家企业又是完全不同的文化下成长起来的,对于蒙牛来说他收购完成之后需要相当长的一段时间消化吸收,让贝拉米习惯蒙牛的文化和生产方式,但是贝拉米能否在短时间内形成战斗力,这是蒙牛“双千亿”目标的关键所在,这也是资本市场疑惑的原因。

所以,资本市场的反应也有自己的核心逻辑,但不管如何蒙牛此次收购还是一个整体利大于弊的收购,拿到了一张好牌的蒙牛,怎么打好这张牌就成了最该解决的问题。

尽管近几年增速低位徘徊,但需求量对比世界人均消费量,远未到达天花板,未来仍具有成长空间。目前我国液态奶的消费量为 19.8 千克,远低于英美发达国家,而与饮食习惯较为相似的韩国和日本,还存在 65%左右的上涨空间。但细分来看,各地区渗透率有所差异:一线城市液态奶渗透率已达 90%,人均消费量在 31 千克左右,与日韩消费量较为接近,接近饱和;二线城市渗透率超过 70%,人均购买量为23 千克;而农村地区渗透率仅为 20%,人均消费量只有 11.4 千克。

中国人均液态奶消费量潜力巨大(kg/人)

数据来源:公开资料整理

未来乳制品消费的空间更多来自于农村消费能力的提升:(1)随着城镇化率和农村人均收入的提升,农村居民对膳食结构进行调整,在增加乳品类健康营养类食品的消费的同时(08-15 年 CAGR 为 9.07%),减少了粮油的消费量(CAGR 为-0.03%)。(2)通过大型乳企渠道下沉和消费引导,农村居民乳品的消费逐渐由含乳饮料、乳酸饮料向纯牛奶和酸奶转变。

国际:中国的进口奶源在 14%以上,国际奶价将传导至国内,进而影响国内奶价价格。国际原奶在 15 年去产能的影响下收缩供给,主要七个乳制品出口国原奶产量增速下降,新西兰、澳大利亚等甚至出现负增长,我们预计中短期国际市场奶价将触底反弹。

国内:在上一轮周期(2012-2014 年),由于国内奶牛遭遇疫病、高温、干旱,奶牛存栏量快速下跌,形成奶荒周期,原奶价格快速上涨至历史峰值4.26 元/公斤。龙头乳企通过推出高端常温酸奶,转嫁原料奶上涨压力,实现毛利逆势拉升。16 年下半年以来,由于受前几年原奶快速供给的影响,导致此轮周期(2015年-至今)价格维持低位。另外豆粕玉米等饲料价格居高不下,小型牧场加速退出、大中型牧场补栏意愿降低,加上 2018 年国家加大环保督查力度,众多牧场停产或搬离至偏远地区,导致存栏量进一步降低,去产能效果显现,价格在 18 年四季度有了明显的回升。但本轮成本上涨中,下游整体需求不及上一轮,因此预计直接提价较为困难。乳制品企业的增长重心转向寻求产品结构升级以及产品创新。

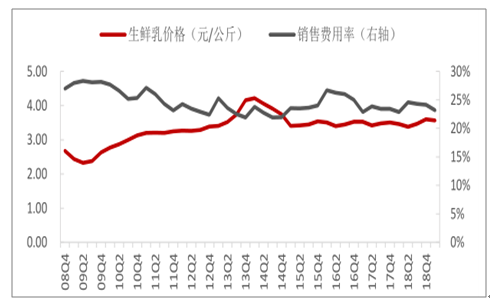

生鲜乳 18 年下半年上升明显(元/公斤)

数据来源:公开资料整理

从以往周期原奶价格走势与销售费用变动趋势来看,价格曲线与销售费用率呈现反向关系。在整个行业成本压力突显时,乳制品企业为缓解成本压力确保利润,会主动减少促销活动,降低销售费用。而从过去的两轮涨价周期看,企业销售费用率的降幅往往大于毛利率的降幅,继而影响净利率。因此总结前两周期,原奶价格的上涨对乳企净利率的影响是正向的。2018 年上半年生鲜乳价格位于低位,叠加冬奥会和世界杯体育赛事营销活动的影响,销售费用率从 2017H1 的 23.86%上涨至 2018H1 的24.58%。而下半年随着生鲜乳价格的上涨,销售费用率逐季下降至 24.17%。我们预计 19 年不会再有大型体育赛事以及原奶成本上抬的压力,乳制品企业的费用压力相对于 18H1 将有所改善,提高盈利能力。

生鲜乳价格与销售费用率呈反向关系

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国奶粉行业市场发展规模及投资机会分析报告

《2025-2031年中国奶粉行业市场发展规模及投资机会分析报告》共十三章,包含国外重点奶粉企业经营分析,国内重点奶粉企业经营分析,中国奶粉市场投资潜力及前景趋势分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询