一、钛白粉应用领域及制造方法

钛白粉(titaniumdioxide),是一种重要的无机化工颜料,主要成分为二氧化钛。钛白粉的生产工艺有硫酸法和氯化法两种工艺路线。在涂料、油墨、造纸、塑料橡胶、化纤、陶瓷等工业中有重要用途。

钛白粉应用领域

资料来源:智研咨询整理

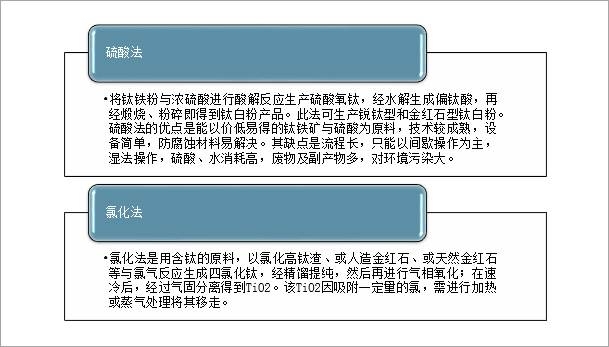

钛白粉制造方法有两种:硫酸法(SulphateProcess)和氯化法(ChlorideProcess)。其中56%为氯化法产品,这种产品的70%以上又产自美国杜邦等钛白粉大厂,其他国家包括中国的钛白粉工厂仍以硫酸法为主。

钛白粉制造方法

资料来源:智研咨询整理

二、钛白粉行业发展现状

1、钛白粉产量

智研咨询发布的《2021-2027年中国钛白粉行业市场运营态势及发展前景预测报告》显示:1998年以来,全国钛白粉总产量总体呈增长趎发,2020年全国所有42家全流程型钛白粉企业的各类钛白粉及相关产品的综合产量为351.2万吨,比上年增加33万吨,增幅为10.39%。

1998-2020年中国钛白粉总产量

资料来源:化工行业生产力促进中心钛白分中心和钛白粉产业技术创新战略联盟秘书处、智研咨询整理

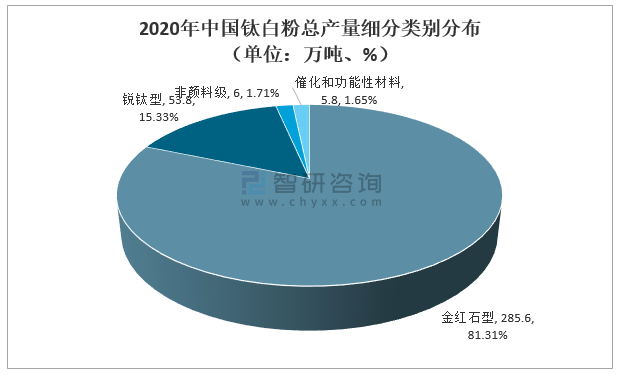

在351.2万吨的钛白粉总产量中,金红石型为285.6万吨,占比为81.31%;锐钛型为53.8万吨,占比为15.33%;非颜料级为6.0万吨,占比为1.71%;催化和功能性材料为5.8万吨,占比为1.65%。

2020年中国钛白粉总产量细分类别分布(单位:万吨、%)

资料来源:化工行业生产力促进中心钛白分中心和钛白粉产业技术创新战略联盟秘书处、智研咨询整理

据统计,2020年全国4家氯化法企业的氯化法钛白粉的综合产量为31.89万吨,占全国当年钛白粉总产量的9.1%;占当年金红石型钛白粉产量的11.68%。

2020年全国4家氯化法企业的氯化法钛白粉产量占全国钛白粉、金红石型钛白粉产量的比重

资料来源:化工行业生产力促进中心钛白分中心和钛白粉产业技术创新战略联盟秘书处、智研咨询整理

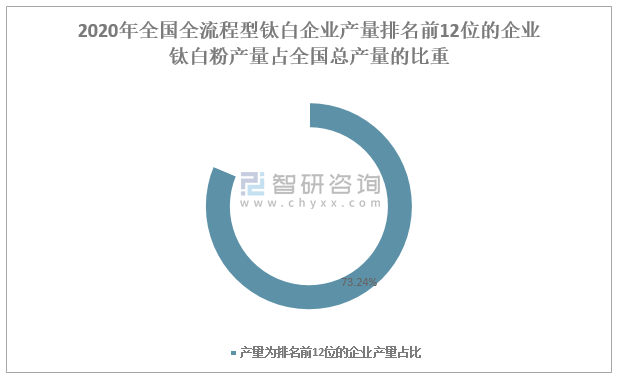

据统计,2020年全国42家全流程型钛白企业中,产量为排名前12位的企业产量均超过10万吨,他们的综合产量达2572209t,占当年全国总产量的73.24%。

2020年全国全流程型钛白企业产量排名前12位的企业钛白粉产量占全国总产量的比重

资料来源:化工行业生产力促进中心钛白分中心和钛白粉产业技术创新战略联盟秘书处、智研咨询整理

2、钛白粉进出口情况

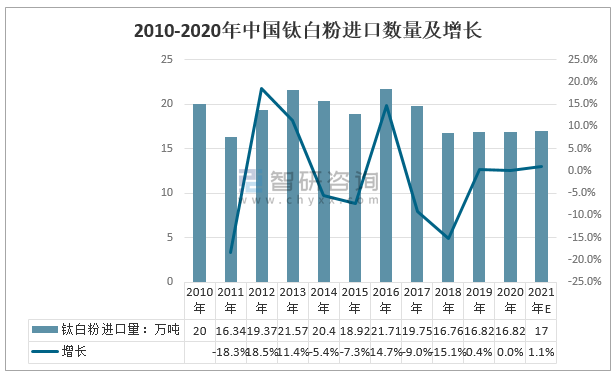

近几年,中国钛白粉进口量总体比较稳定,涨跌幅不大,2020年中国钛白粉进口量在16.82万吨,同比去年增长0.89%,基本与2019年持平;预计2021年进口钛白粉需求仍然保持一个相对平稳的趋势,预计钛白粉进口量17万吨。

2010-2020年中国钛白粉进口数量及增长

资料来源:中国海关、智研咨询整理

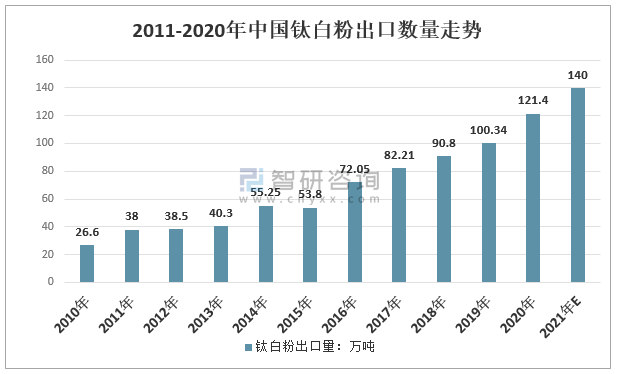

近十年来国内需求一直处于上升趋势,而国内钛白粉需求增量非常有限,下游涂料、塑料行业已进入慢增长阶段,国内产量远大于需求,有30%以上出口。2020年一季度受国内疫情的影响,3月钛白粉出口量创历史新高。4月份出口量开始下滑,5月出口量降至2020年最低位,随着国外疫情的控制,6月-11月保持了较好的增长趋势,2020年钛白粉出口量在121.4万吨,同比去年增长21%。在疫情得到有效控制及相关政策的引导下,预计2021年中国钛白粉出口市场将维持良好态势,继续稳步增长,钛白粉出口量约达到140万吨.

2011-2020年中国钛白粉出口数量及增长

资料来源:中国海关、智研咨询整理

二、钛白粉企业对比(攀钢钒钛、中核钛白)

钛白粉是一种性能优异的白色颜料,具有良好的遮盖力和着色力,广泛应用于涂料、塑料、造纸、油墨等众多领域。中国钛白粉工业的研究和建厂起始于1955年,但钛白粉工业实质性的发展起始于1998年。随着中国钛白粉行业的不断发展,目前已经成为世界上最大的钛白粉生产国。我国钛白粉行业随着产能的增加,在国际上的位置也不断提升。我国钛白粉行业上市企业有很多家,攀钢钒钛、中核钛白也是比较典型的企业。

攀钢钒钛VS中核钛白基本情况

- | 攀钢钒钛  | 中核钛白  |

成立日期 | 1993年 | 1989年 |

上市时间 | 1996年 | 2007年 |

主营业务 | 资产重组后,公司业务变更为以钒钛产品生产与销售、钒钛延伸产品的研发和应用为主,行业类别从“黑色金属矿采选业”变更为“有色金属冶炼及压延加工业” | 主要从事金红石型钛白粉的研发、生产和销售,是最早从国外引进全套金红石型钛白粉生产技术的企业。 |

经营模式与业绩驱动 | 公司旗下有三家高新技术企业,作为目前国家批准设立的唯一一个资源开发综合利用试验区——攀西战略资源创新开发试验区的龙头企业,公司利用自身的资源、技术优势,结合国家产业政策,将有力助推攀西钒钛产业发展。作为国际钒技术委员会重要成员,通过该组织,公司与世界各主要钒生产企业进行交流,了解钒产品市场和应用技术的最新动态,掌握全球钒产业发展和变化,为中国乃至全世界在钒技术应用推广方面发挥重要作用。公司技术雄厚,拥有较强的研发能力,目前承担了多项国家级、省级重大关键技术研发任务,在钒钛领域产业化技术及钒钛磁铁矿综合高效利用方面取得了重大突破,获得多项省级以上科技成果。公司依靠自主创新探索出难利用、低品位、多金属共生的攀西钒钛磁铁矿综合利用道路,形成了钒氮合金等钒制品制备、多牌号钛白粉生产、多品种钛渣冶炼等一批拥有自主知识产权的专利和专有技术。 | 主营产品属于精细化工行业,拥有独立、完整的采购、生产和销售体系,根据自身实力、宏观经济形势、市场变化,独立自主开展生产经营活动。公司紧紧依靠金星钛白、和诚钛业和东方钛业三大钛白粉生产基地,合理调配资源,扩大出口销售、整合采购渠道,发挥整体品牌优势,强化市场竞争力,最大限度发挥产能优势,努力降低生产成本,不断开发新产品,新应用,不断开拓新客户,新领域,取得了较好的经济效益。公司在甘肃白银、四川攀枝花、新疆等地区与相关政企签订战略合作协议,推进2020年度非公开发行股票募投项目的建设,对外持续聚焦大宗原材料的资源锁定,对内落地主营产品的设备技改、产能扩张计划,进一步提升公司的核心竞争力。 |

公司发展战略 | 协同资源、做强基体、做大产业、绿色发展。 | 高度重视企业的可持续发展,围绕“十四五”规划相关纲领要点,结合公司业务现状及特点,提出了通过内生增长、外延并购的战略手段,聚焦“资源、钛化工、新材料”三大业务板块,全面布局产业链上下游,打造绿色循环产业经济,建成全球最具竞争力的“钛白粉生产基地、磷酸铁锂生产基地”的“十四五”期间整体发展规划。 |

2021年经营计划 | 2021年公司业务发展计划为:完成钒制品(以VO计)2.23万吨、硫酸法钛白粉22.7万吨、氯化法钛白粉1.5万吨、钛渣20.2万吨;全年力争实现营业收入107亿元。 | 2021年公司计划生产钛白粉33.5万吨,努力做到产销平衡,计划实现销售收入超55亿元。在做扎实现有主营业务的同时,有序推进东方钛业绿色循环产业项目的实施。 |

资料来源:智研咨询整理

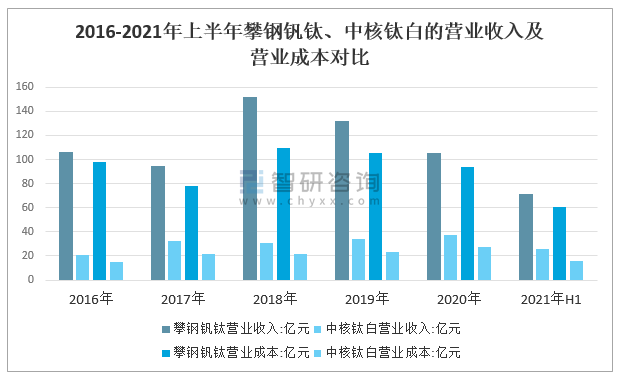

近年来,攀钢钒钛营业收入及营业成本有下降趋势,中核钛白营业收入及营业成本有增长趋势,2020年攀钢钒钛营业收入105.79亿元,营业成本93.48亿元;中核钛白营业收入37.16亿元,营业成本27.19亿元。2021年上半年攀钢钒钛营业收入71.33亿元,营业成本61.02亿元;中核钛白营业收入26.10亿元,营业成本16.10亿元。

2016-2021年上半年攀钢钒钛、中核钛白的营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

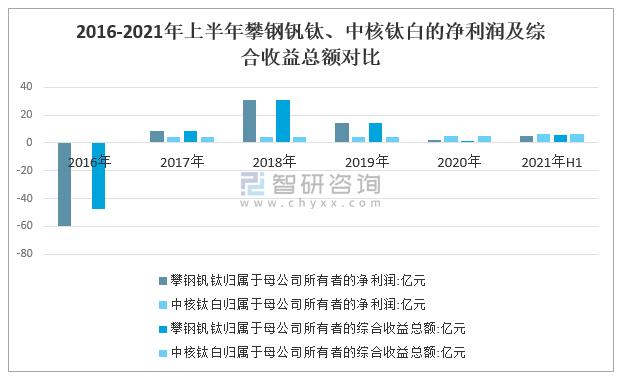

从攀钢钒钛、中核钛白的净利润及综合收益总额来看,2020年攀钢钒钛归属于母公司所有者的净利润2.25亿元,归属于母公司所有者的综合收益总额1.34亿元;中核钛白归属于母公司所有者的净利润4.75亿元,归属于母公司所有者的综合收益总额4.75亿元。2021年上半年攀钢钒钛归属于母公司所有者的净利润5.07亿元,归属于母公司所有者的综合收益总额5.43亿元;中核钛白归属于母公司所有者的净利润6.57亿元,归属于母公司所有者的综合收益总额6.57亿元。

2016-2021年上半年攀钢钒钛、中核钛白的净利润及综合收益总额对比

资料来源:企业公告、智研咨询整理

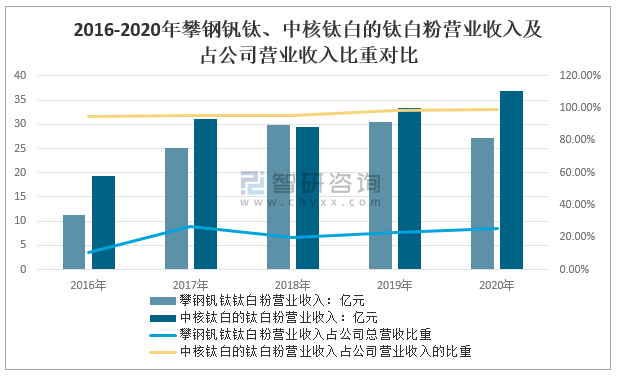

从攀钢钒钛、中核钛白的钛白粉营业收入及占公司营业收入比重来看,2020年攀钢钒钛钛白粉营业收入27.2亿元,较2019年减少3.27亿元,占公司总营收的25.71%,较2019年增长2.56个百分点;中核钛白的钛白粉营业收入36.92亿元,较2019年增长3.64亿元,占公司总营收的99.37%,较2019年增长0.82%个百分点。

2016-2020年攀钢钒钛、中核钛白的钛白粉营业收入及占公司营业收入比重对比

资料来源:企业公告、智研咨询整理

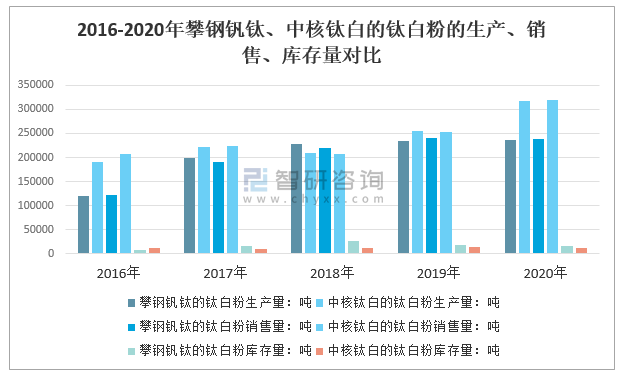

2020年攀钢钒钛的钛白粉生产量23.55万吨,较2019年增长0.16万吨,销售量23.78万吨,较2019年下降0.27万吨,库存量1.71万吨,较2019年增长0.23万吨;中核钛白的钛白粉生产量31.76万吨,较2019年增长6.2万吨,销售量31.99万吨,较2019年增长下降6.79万吨,库存量1.27万吨,较2019年增长下降0.24万吨;

2016-2020年攀钢钒钛、中核钛白的钛白粉的生产、销售、库存量对比

资料来源:企业公告、智研咨询整理

中国钛白粉行业市场集中度较高,从产品布局、生产经营、销售情况等指标来看,攀钢钒钛、中核钛白是中国规模最大的钛白粉生产企业,市场份额占比较大,两家不管从发展战略、经营计划可以看出中国钛白粉企业持续向好。

攀钢钒钛VS中核钛白主要经营指标对比

主要指标 | 攀钢钒钛  | 中核钛白  |

营业收入 | ★★★★+ | ★★★★- |

营业成本 | ★★★ | ★★★★ |

归属于母公司所有者的净利润 | ★★★ | ★★★★ |

归属于母公司所有者的综合收益总额 | ★★★ | ★★★★ |

钛白粉营业收入 | ★★★ | ★★★★ |

钛白粉生产量 | ★★★ | ★★★★ |

钛白粉销售量 | ★★★ | ★★★★ |

钛白粉库存量 | ★★★★+ | ★★★★- |

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国钛白粉行业市场全景调查及投资潜力研究报告

《2024-2030年中国钛白粉行业市场全景调查及投资潜力研究报告》共十三章,包含2024-2030年中国钛白粉行业发展趋势预测,2024-2030年中国钛白粉行业投资机会与风险分析,钛白粉行业研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。