内容概况:中国不仅钛白粉生产大国和消费大国,同时也是出口大国,2023年上半年中国钛白粉出口数量已完成83.62万吨,出口金额已完成183612.58万美元,出口均价为0.22万美元/吨,进口数量为3.22万吨,进口金额为11585.41万美元,进口均价为0.36万美元/吨。从出口目的地来看,中国钛白粉主要出口至印度、巴西、土耳其、韩国、俄罗斯、阿联酋、印度尼西亚、越南、埃及、泰国等地,出口额分别为27318.59万美元、12039.19万美元、10822.85万美元、10228.91万美元、7939.05万美元、7207.03万美元、7072.51万美元、6653.88万美元、5238.40万美元和5049.14万美元。

关键词:钛白粉产业现状、钛白粉市场竞争格局、钛白粉发展前景

一、概述

钛白粉是一种白色无机颜料,具有良好的遮盖性、稳定性、光泽度和耐候性等特点,钛白粉行业主要有硫酸法和氯化法两种工艺生产方法。氯化法是以人造金红石、高钛渣(氯化渣)或天然金红石为原料,经氯化生产四氯化钛,再经精馏提纯、气相氧化、速冷、气固分离得到钛白粉。硫酸法是以钛精矿或酸溶性钛渣为原料,通过硫酸使钛精矿或钛渣分解,经过滤、水解、煅烧、粉碎等工序得到钛白粉。

二、发展环境

钛白粉作为一种重要的无机化工产品,广泛应用于涂料、塑料、造纸、油墨、化纤、橡胶等领域,终端产品应用于房地产、汽车工业、装饰纸等高速发展的行业,近年来,随着科技的发展,钛白粉的消费已经拓展到新能源、高端装备、环保、医用等领域,应用前景十分广阔。国家工信部于2021年8月25日在关于政协第十三届全国委员会第四次会议第1341号提案答复的函中表示,有关部门正在编制“十四五”国家储备发展规划,将充分考虑将钛白粉纳入国家战略资源储备的建议;为支持钛白粉产业绿色健康发展,国家有关部门积极构建钛白粉产业标准体系;国家有关部门积极推进钛矿资源综合利用,下一步,科技部将设立“战略性矿产资源开发利用”重点专项,推动钛矿资源高值化利用技术开发和应用。随着钛白粉重要性不断提升,预计低值化利用钛矿资源的小产能将逐步出清,新增产能建设将受限,钛白粉行业集中度有望提升。

三、发展现状

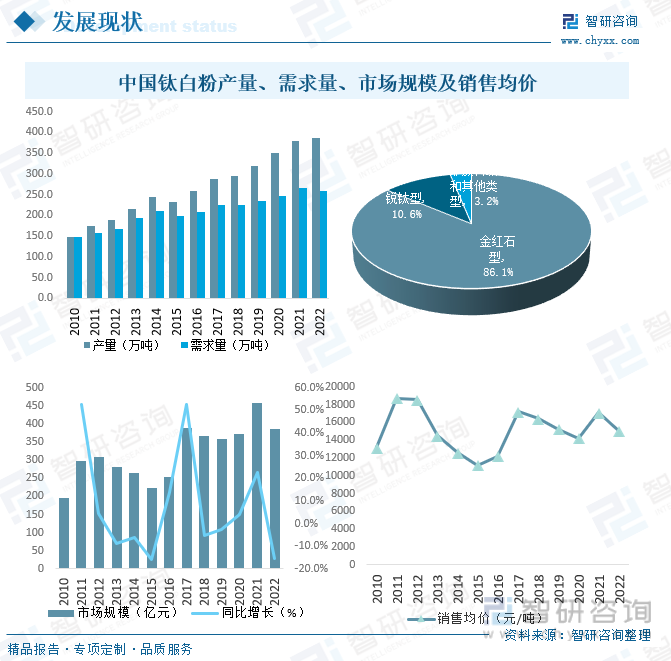

钛白粉被认为是目前性能最好、应用最广、用量最大的一种白色颜料,广泛应用于涂料、塑料、造纸、印刷油墨、化纤、橡胶、化妆品、搪瓷、陶瓷、电子、冶金等,除此之外,在化纤、橡胶、食品、化工、医药、油墨等领域也有广泛应用,随着下游市场需求的增加,近年来国内钛白粉企业纷纷扩大产能,以满足日益增长的市场需求,目前,中国已成为全球最大的钛白粉生产国和消费国,2022年中国钛白粉产量达386.1万吨,受制造业增速放缓,房产行业需求不足影响,钛白粉行业市场需求整体由强转弱,2022年中国钛白粉需求量降至257.8万吨,从产品价格来看,钛白粉价格自2020年7月的最低点开始显著抬升,最高价为16362.5元/吨,振幅达到30%,年均价为14240元/吨,2021年增至17100元/吨,2022年降至15000元/吨,受价格因素影响,2022年中国钛白粉市场规模降至387亿元,但从长期市场来看,随着下游房地产等下游行业的复苏,未来中国钛白粉市场将继续恢复增长趋势。

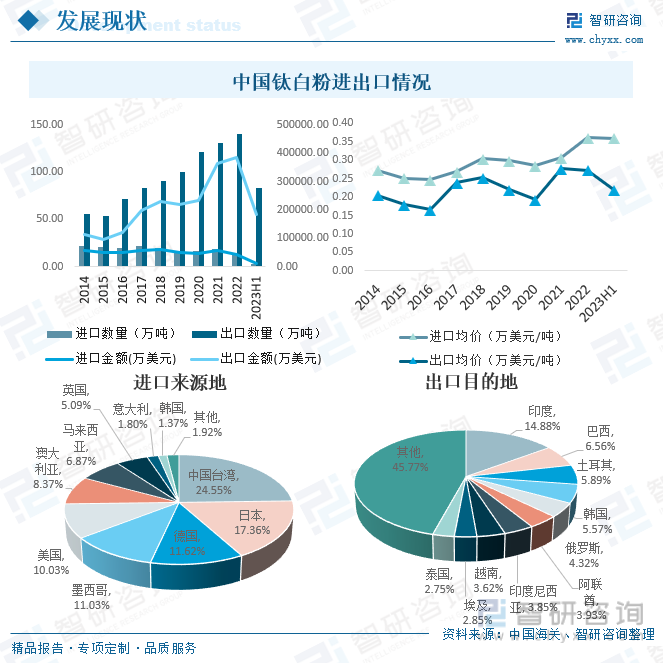

中国不仅钛白粉生产大国和消费大国,同时也是出口大国,2023年上半年中国钛白粉出口数量已完成83.62万吨,出口金额已完成183612.58万美元,出口均价为0.22万美元/吨,进口数量为3.22万吨,进口金额为11585.41万美元,进口均价为0.36万美元/吨。从出口目的地来看,中国钛白粉主要出口至印度、巴西、土耳其、韩国、俄罗斯、阿联酋、印度尼西亚、越南、埃及、泰国等地,出口额分别为27318.59万美元、12039.19万美元、10822.85万美元、10228.91万美元、7939.05万美元、7207.03万美元、7072.51万美元、6653.88万美元、5238.40万美元和5049.14万美元。从进口来源地来看,中国主要从中国台湾、日本、德国、墨西哥、美国、澳大利亚、马来西亚、英国、意大利、韩国等地进口钛白粉,进口金额分别为2843.69万美元、2010.89万美元、1345.74万美元、1277.53万美元、1161.79万美元、970.15万美元、795.71万美元、590.25万美元、208.03万美元和158.94万美元。

相关报告:智研咨询发布的《中国钛白粉行业市场全景调查及投资潜力研究报告》

四、市场竞争格局

1、整体格局

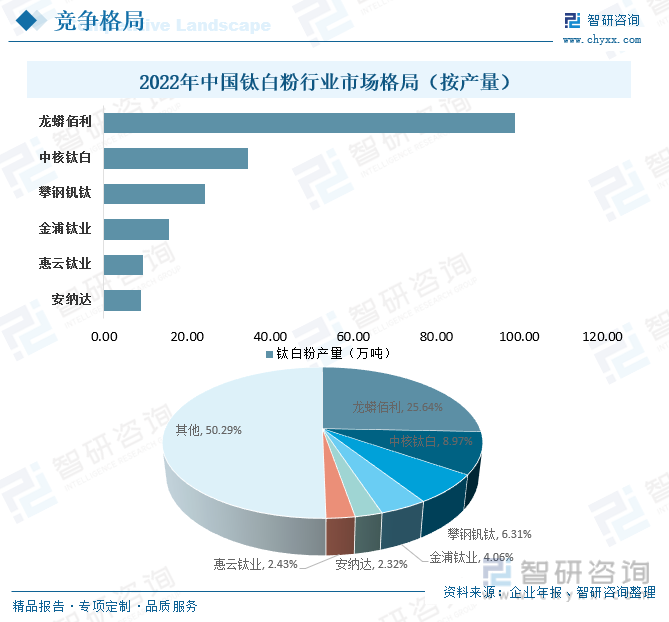

随着国内钛白粉消费市场的扩大,国际先进装备、工艺和自动控制技术在国内的广泛应用,代表生产企业综合能力的金红石型钛白粉产品比例逐年提高,品种也由数个通用型品种发展到近百个功能性的专用品种,部分大型企业的产品质量接近国际同类产品一流水平,行业涌现出龙蟒佰利、中核钛白、攀钢钒钛、金浦钛业、安纳达、惠云钛业等一大批优秀生产企业,2022年上述企业占中国钛白粉市场份额的49.71%,其中,龙蟒佰利占比高达25.64%。

2、龙头企业分析——龙蟒佰利

龙佰集团股份有限公司是一家致力于钛、锆、锂等新材料研发制造及产业深度整合的大型多元化企业集团,深交所上市公司(股票代码:002601)。秉持“创领钛美生活,做受尊敬企业”的使命,集团依托技术创新和高效运营模式,在材料制造领域持续深耕,积极构筑全球化的研发、生产和运营网络,不断提升服务人类社会的能力。目前集团钛产业已布局河南焦作,四川德阳、攀枝花,湖北襄阳,云南楚雄,甘肃金昌等五省六地市,形成了从钛的矿物采选加工,到钛白粉和钛金属制造,衍生资源综合利用的绿色全产业体系。同时,战略控股东方锆业(股票代码:002167),设立龙佰锂能全资子公司,不断实施产业拓展与耦合创新,使公司成为钛白粉、钛锆金属、锂电材料、锆材料等制造领域的佼佼者。2022年龙蟒佰利营业总收入达241.6亿元,毛利润72.79亿元,毛利率为30.19%,钛白粉业务收入完成161.80亿元,同比增长6.4%,占营业总收入的66.97%。

五、产业链

1、产业链结构

目前,中国的钛白粉工厂仍以硫酸法为主,硫酸法是以钛精矿或酸溶性钛渣为原料,通过硫酸使钛精矿或钛渣分解,经过滤、水解、煅烧、粉碎等工序得到钛白粉,钛白粉下游应用领域十分广泛,包括涂料、塑料、造纸、橡胶、油墨等领域。

2、上游

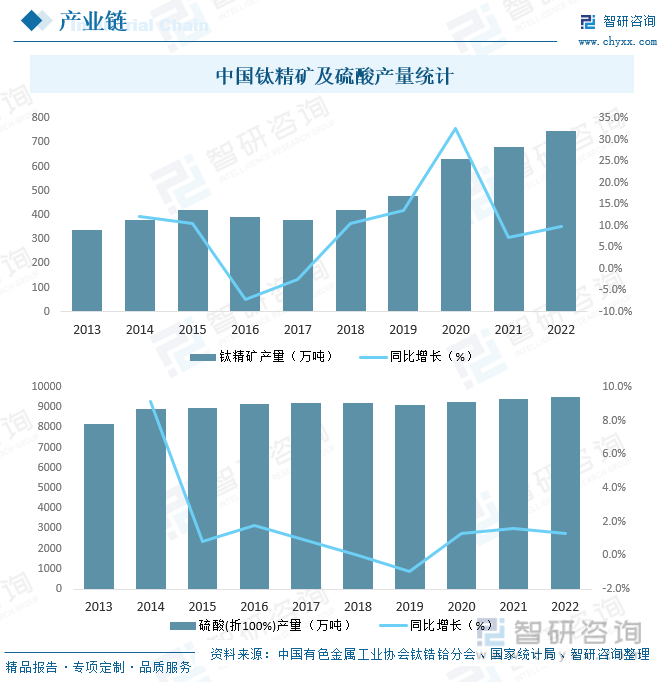

中国钛白粉上游主要包括钛精矿、硫酸等,2022年中国钛精矿和硫酸产量分别达745万吨和9504.6万吨,同比增长9.7%和1.3%,中国钛精矿、硫酸持续增产,为钛白粉行业发展提供了丰富的原材料。

3、下游

中国钛白粉下游应用领域主要包括涂料、塑料、造纸、橡胶、油墨等,其中,涂料领域占61%,塑料领域占18%,造纸领域占10%,其余应用领域占比均不足5%。

六、发展前景

经过20余年的高速发展,中国钛白粉行业的规模和产品质量得到全面提升,钛白粉是种多用途型的化工产品,其发展不但受原料、环保的影响,也受到下游和相关领域的影响,因此根据中国房地产、汽车行业等钛白粉的主要下游行业的发展前景来看,市场在调整里稳中向好将是常态化趋势。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国钛白粉行业市场全景调查及投资潜力研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国钛白粉行业市场全景调查及投资潜力研究报告

《2024-2030年中国钛白粉行业市场全景调查及投资潜力研究报告》共十三章,包含2024-2030年中国钛白粉行业发展趋势预测,2024-2030年中国钛白粉行业投资机会与风险分析,钛白粉行业研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。