一、中医药市场现状分析

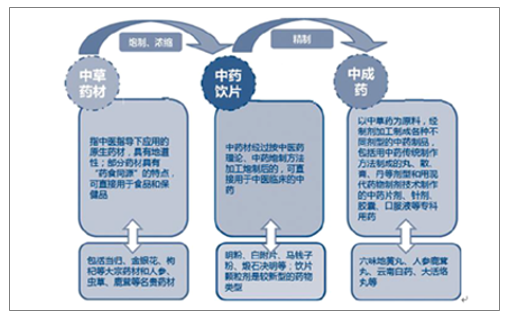

中药产业包括中草药材、中药饮片和中成药三大支柱产业。

中草药材指中医指导下应用的原生药材,部分药材具有“药食同源”的特点,可直接用于食品和保健品;中草药材经过按中医药理论、中药炮制方法加工炮制后制成中药饮片,其中,中药饮片颗粒是将中药材进一步提取和浓缩而成的单位颗粒,具有不需煎煮、卫生方便等优点;单味或多味的中药饮片精制后即为中成药,包括用中药传统制作方法制成的丸、散、膏、丹等剂型和用现代药物制剂技术制作的中药片剂、针剂、胶囊、口服液等专科用药。在三种加工药品中,中药配方颗粒毛利最高,达到70%左右,其次为中成药50%,传统饮片的毛利最低,约为30%;中成药在中药产业的份额最大,2016年其行业规模占比为77%,其次是中药材和中药配方颗粒,占比分别为21%和2%。

我国中药三大支柱产业

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国中药行业市场调查及发展趋势研究报告》

随着中国人口老龄化不断加深和《“健康中国2030”规划纲要》的制定,有预测表明到2020年中国健康产业产值将达到8万亿,到2030年达到16万亿元,成为国民经济的支柱性产业。中医药大健康产业将成21世纪最具发展潜力的产业。

据不完全统计,2018年1月1日至2018年6月29日,在医药健康上市公司中,共发生140起并购事件,总金额近660亿元,涉及生物药企、医疗服务机构、零售药店等各个领域。我国医药行业并购现象频繁出现,医药行业重组愈发激烈,与我国医药行业不断发展密切相关,优胜劣汰也成为必然趋势。2018年,我国医药工业总产值达到32122亿元,同比增长5.6%。

2013-2018年中国医药工业总产值走势

数据来源:公开资料整理

中医药作为我国独特的卫生资源、潜力巨大的经济资源、具有原创优势的科技资源、优秀的文化资源和重要的生态资源,在经济社会发展中发挥着重要作用。随着我国新型工业化、信息化、城镇化、农业现代化深入发展,人口老龄化进程加快,健康服务业蓬勃发展,人民群众对中医药服务的需求越来越旺盛,迫切需要继承、发展、利用好中医药,充分发挥中医药在深化医药卫生体制改革中的作用,造福人类健康。

2015年中国中药的市场规模为3918亿元,占中国医药市场的32.1%。2011-2015年,中国中药市场规模的复合增长率为16.8%,远高于GDP的增速。2016-2020年,中国中药行业仍将快速发展,到2020年市场规模将达5806亿元,复合增长率为8.2%,将继续快于GDP的增速。预计2019年我国中药市场规模将达5376亿元,2020年中药市场的销售额将会占整个医药市场的32.4%,基本与2015年持平。

2011-2020年中国中药市场规模走势

数据来源:公开资料整理

二、中药板块业绩整体相对平稳

中药龙头企业除康美药业和东阿阿胶外,整体表现相对稳健。

中药龙头企业整体收入增速

数据来源:公开资料整理

中药龙头企业整体归母净利润增速

数据来源:公开资料整理

中药龙头企业整体扣非后归母净利润增速

数据来源:公开资料整理

中药处方药面临政策变数,随着医保战略购买的持续实施,基于临床疗效的药物经济学成为医保的重要考量。未来中药处方药需要更多的从循证角度证明自己的临床价值。7月初,卫健委发布《关于印发第一批国家重点监控合理用药药品目录(化药及生物制品)的通知》,提出:中医类别医师应该按照规定开具中药处方,非中医类别医师在经过不少于1年系统并考核合格后,遵照中医临床基本的辨证施治原则开具中成药处方,未来政策还存在较大的不确定性。

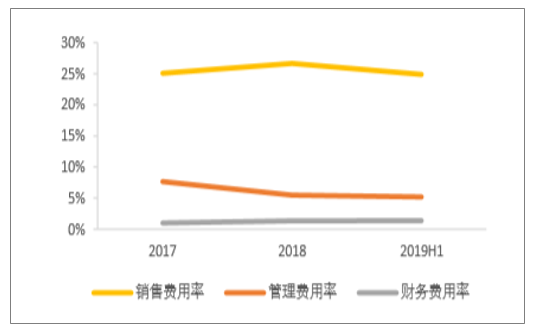

中药公司销售费用率和管理费用率(算术平均)有所降低

数据来源:公开资料整理

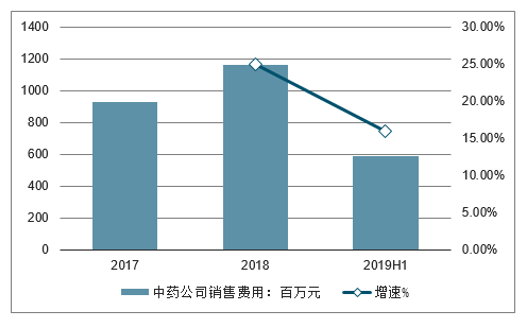

中药公司销售费用增长率(算术平均)有所降低

数据来源:公开资料整理

三、2019年中药行业发展方向分析

2019年,随着2020年版《中国药典》的编制以及对中成药管控政策的调整等,将深刻影响相关中药材原料的供需格局。

趋势一:综合200指数预期在盘整后上行

理论上,最近一波中药材下行周期应在2019年7月前后结束,并开始进入上行通道。但受政策、股市、极端天气等因素影响,预判今年中药材市场行情上行的难度极大。

2018年医药板块整体低迷造成的原料药采购放缓,会随着股市回温重新激活;2020年版《中国药典》标准尚未明了,导致市场和企业普遍库存空虚;

劣质药材退市腾挪出需求空间;当前半数家种药材已跌无可跌。在这些因素共同作用下,最终会刺激2019年上半年出现行情提前反弹。但是,此前各地盲目扩种药材的产能,预计将在2019年继续释放。

由此可以判断,2019年的药市行情,整体上应在振荡中盘整,为2020年前后的行情反弹蓄能,成为新一轮行情周期的前奏。

趋势二:中药材质量门槛提高,价格两极分化更为明显

一方面,中药材原料供给远不能适应各方对优质优价中药材的迫切需求,部分品种成为屡次抽检的“重灾区”;另一方面,仿制药质量和疗效一致性评价的开展、中药经典名方的开发等,都将提高对中药材原料的品质要求。这种高要求,预计将在2020年版《中国药典》以及企业采购行为上得到集中体现。

由此,假冒伪劣、低质药材和地方习用品的生存空间更加狭小;而道地、高品质药材的价格将持续上升。此前,酸枣仁、白头翁、野生防风、合格柴胡等品种价格上涨,与伪品及习用品价差加大,就与这种新趋势有直接关系。

趋势三:中药工业回归传统纵深发展

2017年,通过注册的中药新药只有1个;2018年,国家药监局先后批准48个新药上市,但没有一个是中药。这种趋势会大大降低企业对中药类新药研发的积极性,转向经典名方制剂、保健食品开发,以及名牌产品的多样化、多渠道纵深开发,从而带动相关中药材原料的需求增长。如2018年销售额增速靠前的阿胶、蒲地蓝、藿香正气、连花清瘟、云南白药等系列产品,必然会带动驴皮、蒲公英、地丁、板蓝根、藿香、茯苓、连翘、重楼等原料的需求量。

趋势四:中成药流通结构转型,导致原料需求变化

当前,中成药不断借机涨价,医保支出不堪重负,在此情况下,国家有关部门势必会通过调整医保目录、推出辅助用药目录等手段,实现“腾笼换鸟”。中成药销售结构将从公立医疗机构主导型转变为OTC渠道主导型,二者的市场份额也会此消彼长。

趋势五:中药材订单农业和综合开发体迎来机遇

随着中药经典名方开发以及传统中医对用药质量的关注,道地药材溯源已势在必行。这将给订制药园、基地众筹等新型中药材订单农业带来巨大机遇。但近20年实践证明,传统中药材生产基地建设方式入不敷出,难以良性发展,其根本原因就在于维护成本过高。在这种背景下,中药材基地与林业、旅游和康养等相结合,从而实现循环经济、立体经济,将成为中药材生产的创新模式。

据统计,不算大枣、花椒,国内中药材综合200指数品种中,林业类中药材有80种,占比40%;合计产能97.114万吨,占综合200指数中药材产能的48.47%(2017年数据)。不计算野生药材面积,2017年全国常用林业类中药材产出面积约423.33万亩;蕴藏面积超过4300万亩以上。因此,未来20年,中药材林业经济发展前景广阔。

趋势六:中药材”押货时代“终结

进入市场经济以来,中药材预期性储备甚至“囤积炒作”应运而生,俗称“押货”。“押货”行为在21世纪初如火如荼,一度成为河北安国等药商的主要盈利模式。近10年,随着内外资本和大量企业的参与,中药材的金融属性日益增强,中药材“押货”动辄以亿元计,导致多数中药材涨价背后都有资本的影子。

但随着信息传播速度加快、需求企业与原产地对接加强,中药材行情波动频率明显加快,无论是探底时间还是登顶时间都明显缩短,从而造成整体中药材行情波动的振幅降低。这种小范围的振幅,会导致“押货商”预期收入大大降低,考虑到资金周转率,多数盲目囤货行为会得不偿失。在这种态势下,以安徽亳州药商为代表的“流水生意”模式,以及需求企业根据自身消费能力进行原料合理规划,收益将更稳定和可持续;基于透明平台、透明标准和规范化仓储的现代中药材金融服务体系,也将迎来重大机遇。这种配套服务,会给内外投资寻找合理合法的进出通道,通过市场调节中药材价格,并保证其健康运行。

长期以来,中药材原料供给尚不能满足群众和行业日益增长的绿色、道地、闭环流通需求;而需求新动向,又引发了六大行业新趋势,无论是中药材、中药饮片还是中成药领域,都面临着关键洗牌期。政策、资本和行业的合力,正加速改变中药产业散乱落后的状态,并逐步使中药生产流通步入良性运转的生态圏。在此过程中,大数据引导下的行业服务平台,将起到串联产业链、整合优势资源的作用。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国中药行业市场调查研究及发展前景展望报告

《2026-2032年中国中药行业市场调查研究及发展前景展望报告》共九章,包含中药行业重点企业分析,2026-2032年中药产业发展趋势,2026-2032年中药产业投资预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询