(1)单体酒店利润空间承压,连锁品牌占据主流

国内上市酒店主要分为连锁酒店和单体酒店两种,连锁酒店受益于规模化经营,效益普遍优于单体酒店。近年来,OTA行业集中度逐步提升,由于单体酒店在客源方面更依赖于OTA的线上导流,两者议价地位的悬殊导致单体酒店需要支付给OTA更高的通道费用,极大压缩了利润空间,进一步推动单体酒店转型加盟,使得连锁品牌占据酒店行业领先位置。

单体酒店与连锁酒店多维度比较

比较维度 | 单体酒店 | 连锁酒店 |

品牌效应 | 局限于区域和规模,营销成本高,难以形成影响广泛的品牌效应 | 规模带来平台性品牌效应,统一营销,边际成本递减 |

客户来源 | 缺少独立的自有渠道,依赖于OTA平台线上导流 | 通常建立自有销售渠道,拥有完善的会员体系,OTA占据流量相对较低 |

管理效率 | 自行管理,信息化程度弱,人房比较高,效率较低 | 集团统一配备线上管理系统,人房比低,效率较高 |

资源消耗 | 耗材订单小,成本高 | 耗材集团统一提供,成本低 |

资料来源:智研咨询整理

(2)连锁酒店数量持续增长,单体酒店连锁化成大趋势

经济型和中端连锁酒店数量在最近五年来持续增长,截止2018年初,我国有限服务连锁酒店(包括经济型酒店和中端酒店)总数已达到35,963家,其中中端连锁酒店3,519家,经济型连锁酒店32,444家,而在2012年,经济型和中端连锁酒店总额仅为9924家,五年间总数增长了26039家,呈现三倍以上的增长。

2018年中国酒店行业TOP10排行榜

排名 | 酒店名称 | 中/外资 | 客房数 | 门店数 |

1 | 锦江酒店 | 中资 | 760000 | 7537 |

2 | 华住 | 中资 | 422747 | 4230 |

3 | 首旅如家 | 中资 | 387251 | 3858 |

4 | OYO | 外资 | 270785 | 5656 |

5 | 格林豪泰 | 中资 | 221529 | 2757 |

6 | 尚美生活 | 中资 | 125383 | 2467 |

7 | 都市酒店 | 中资 | 113035 | 1807 |

8 | 东呈国际 | 中资 | 108973 | 1238 |

9 | 速8酒店 | 外资 | 70432 | 1132 |

10 | 住友酒店 | 中资 | 37704 | 588 |

资料来源:智研咨询整理

(3)与发达国家相比,我国连锁化率仍有较大提升空间

虽然我国连锁酒店行业规模一直以来都以较快速度增长,但与发达国家相比,我国酒店行业整体连锁化率不到20%,单体酒店仍占据行业的主要部分,整合工作仍具备较大提升空间。对于发达国家酒店行业而言,由于起步普遍较早,酒店行业发展更为成熟。以美国酒店业为例,STR数据显示早在1990年,美国酒店行业的连锁化率已达46%。2016年底及以后,美国酒店行业连锁化率保持在在70%左右,比我国高出3倍之多,由此可见,未来我国酒店行业连锁化率仍有较大提升空间。

自2015年起,锦江股份先后收购卢浮、铂涛、维也纳,截止2019年5月拥有酒店7788家,房间数达77.37万间,稳居全国酒店行业第一;而首旅酒店在2016年收购如家之后,集团规模超过华住、格林豪泰,升至全国第二;凭借2017年对桔子酒店集团的收购和新开店的加速,华住成功在2018年超过首旅如家,成为全国第二大酒店集团。

2015-2018年以来国内酒店集团收购事件

时间 | 收购方 | 被收购方 | 对价(亿人民币) | 持股比例 | 被收购方酒店数 |

2015/02/27 | 锦江股份 | 卢浮 | 91 | 100% | 1,126 |

2015/09/18 | 锦江股份 | 铂涛 | 83 | 81% | 2,291 |

2016/04/01 | 首旅酒店 | 如家 | 110 | 100% | 2934 |

2016/07/01 | 锦江股份 | 维也纳 | 17.49 | 80% | 394 |

2017/02/28 | 华住 | 桔子水晶 | 36.5 | 100% | 138 |

2017/10/20 | 锦江股份 | 铂涛 | 12 | 91% | 3,298 |

2018/11/13 | 锦江国际集团 | 丽笙 | 约23 | 50.21% | 1,160 |

2018/11/26 | 锦江股份 | 铂涛 | 3.51 | 96.50% | 3,544 |

资料来源:公司公告

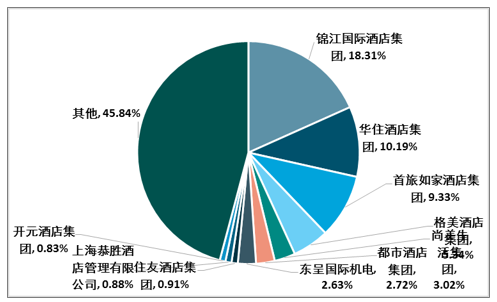

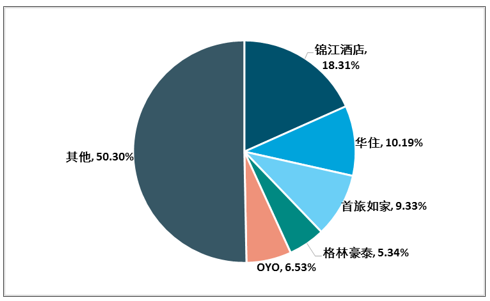

值得注意的是,2015年以来的若干起并购,除卢浮和桔子以外,其余都发生在国内前十大酒店集团之间,锦江、华住、首旅和格林四家酒店的市占率之和从2015年的30.64%攀升至2018年的43.17%,行业集中度自2015年以来提升明显,酒店行业格局逐渐清晰。 2018年中国酒店集团市场份额占比情况

资料来源:中国饭店协会

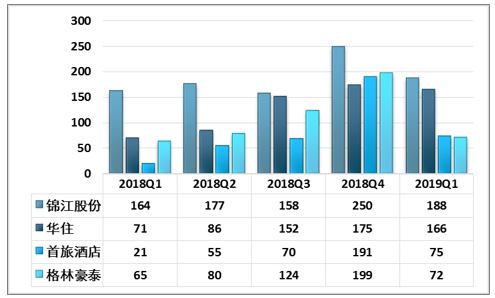

(4)内生增长持续,2019年开店加速

随着酒店行业整合步伐加速,国内连锁酒店格局逐渐清晰,巨头之间竞争愈发激烈,新开店数量持续增长。从2018年全年来看,净开店数量大致呈现逐季升高的趋势,并在四季度迎来开店高峰。2019年,各大酒店集团加快开店进程,一季度净开店数量较2018年同期大幅增加。华住于2019年Q1上调全年开店指引,由原来800-900家上调至1100-1200家,截止2019年3月底,华住拥有规划中酒店数达1311家;首旅酒店2019年计划新开店不少于800家,较2018年开店计划450家同样显著提速;格林豪泰截止2019年3月底拥有待开业酒店数量481家,较2018年末大幅增加51家;锦江虽未对开店指引做出调整,但一季度净开店188家,较2018年同期增加15%,开店水平在同业中处于领先位置。

2018-2019年一季度中国四大酒店集团净开业门店数量

资料来源:公司年报

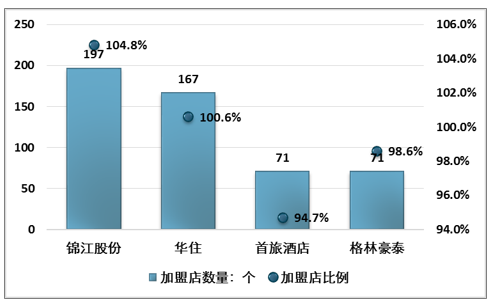

(5)持续推进轻资产运营,新开店多以加盟为主

直营酒店自负盈亏,经营成本高,营收随行业景气度与经济形势同步变动,周期性较强,业绩弹性大;加盟酒店为公司贡献加盟收入,受行业环境影响程度小,与日常经营成本的脱钩使得加盟业务拥有更大的盈利空间,酒店的加盟比例与整体ROE水平基本呈现正向关系。截止2018年末,加盟比例最高(98.9%)的格林豪泰拥有四家酒店中最高的ROE水平(30.5%)。出于平滑受益、提升盈利水平的目的,各大酒店2019年新开店普遍以加盟形式为主,加盟新店的比例(新开加盟店/净开业酒店数量)均超过了90%。 2019年一季度中国酒店新开店加盟情况

资料来源:公司公告

(6)中高端酒店发力,顺消费结构转型之势

与经济型酒店相比,中高端酒店投资回报率更高,能够有效通过在消费结构转型、中端酒店消费群体逐年增长的大背景下,国内酒店纷纷加速布局中高端市场,完善中高端品牌体系建设,中高端酒店数量近年来高速增长。

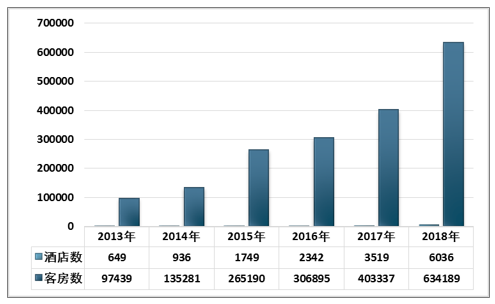

根据智研咨询发布的《2019-2025年中国中端酒店行业市场竞争现状及未来发展趋势研究报告》数据显示:截止2019年1月1日,中端酒店营业数6036家;客房数634189间,客房同比增长57.24%。中端酒店规模增长的主要动因之一是由于经济型酒店的发展碰上成本不断上升的压力,部分大型连锁酒店集团就把公司资源直接倾向于快捷酒店的升级市场,所以形成中端发展提速的现象。

2013-2018年全国中端连锁酒店数及客房数统计单位:家、间

资料来源:中国饭店协会

目前中国中产阶级数量位居全球第一,为消费升级提供雄厚的消费能力支持。据麦肯锡预计:到2022年,中国中产阶级数量将增长至2.71亿家庭。国内中产阶级数量增长,将成为中端酒店的消费主力。未来,中国中端酒店市场的潜在消费人群有望以年增长10%左右的速度持续扩大。

中产阶级比重提升、消费升级及高端转移推动中端酒店需求增长,中端酒店已成为市场新的投资热点,中端酒店市场的主要品牌运营情况、增长势头良好。中端酒店市场迎来了发展高峰,以维也纳、全季为代表的中端酒店头部企业领跑效应业日趋明显,发展规模遥遥领先,尤其是维也纳酒店门店规模超1000家,很好的验证了中端酒店市场巨大的发展空间和良好的盈利模式。

国际酒店品牌也纷纷放开了中端品牌特许经营权,通过与中国本土的酒店管理公司合作的方式,进行中端品牌的大规模市场推广,出现了全新的合作模式,共同投资、共同建立新品牌、由独立团队进行运营。在我国中端酒店市场盛宴面前,外资品牌能否后来居上,分得一杯羹,有待市场检验。

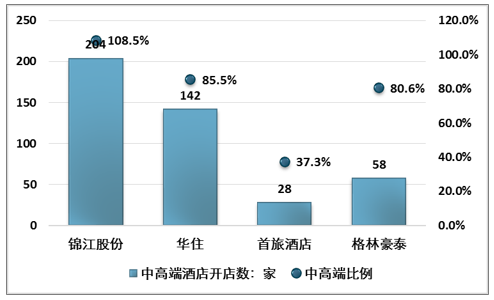

2019年锦江/华住/首旅/格林新开店计划中高端酒店占比均超过50%,2019年Q1净开业酒店中,锦江、华住和格林的中高端新店比例(中高端新店/净开业酒店数量)超过80%,开店资源向中高端倾斜明显,首旅由于一季度新开较多管理输出门店,中高端新店占比较低。

2019年一季度全国中端酒店新开店情况

资料来源:公司公告

(7)经济型酒店遇扩张瓶颈,一、二线城市空间饱和

截止2019年1月1日,经济型酒店营业数36383家;客房数2419997间,客房同比增长20.04%。

2013-2018年全国经济型连锁酒店数及客房数统计单位:家、间

资料来源:中国饭店协会

经济型酒店数量增加后,竞争加剧,供求关系发生变化;人工租金能耗成本的上涨,无法很好的进行成本转移;产品的老化,不能满足新型消费需求。从2016年开始,传统的经济型连锁酒店的增长开始出现明显下滑,存在于一种想要转型却不知如何转的困境中。一、二线城市,经济型酒店高速发展的黄金时期已经过去,连锁化市场接近饱和,但是在一、二线城市中,大量的单店规模50间房左右的小规模连锁酒店,还是较大的连锁化机会存在。

另外广大的三四线城市,经济酒店的市场还是刚需的产品,市场竞争的格局才刚开始,未来几年还有较大的成长空间。在三线以下城市酒店品牌连锁化程度相对较低,市场渠道下沉,抓住中国城镇化过程中的酒店品牌产业升级机会,也不失为经济型连锁酒店摆脱增长乏力有益的尝试,市场上已经有成功的案例。

(8)经济型酒店的新晋者强势挤进前四

OYO的出现,某种程度上提供了经济型酒店转型的新方向。当然最终结局如何,OYO是破局者还是搅局者,还未为可知。创新的模式,对大部分的经济型酒店来说,既是新方向,也是新挑战。

2017年末,OYO进入中国市场,一年开出5656家门店、27万间房,超过格林酒店,于2018年底成为国内第四大酒店集团,令原有四大酒店市占率回落至43.17%,对内资酒店市场造成一定冲击。

目前OYO已在中国地区开出超过10000家门店和50万间房,参考2019年Q1的开店数据,OYO超过华住、首旅,成为规模仅次于锦江的全国第二大酒店集团。

2018年国内市场五大酒店集团市场占有率

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国酒店行业市场运行格局及战略咨询研究报告

《2026-2032年中国酒店行业市场运行格局及战略咨询研究报告》共二十二章,包含2026-2032年中国酒店业投资战略探讨,2026-2032年的中国酒店企业经营管理策略,2026-2032年中国酒店信息化策略解读等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国酒店业发展现状分析:行业加快高端化转型,新型主题酒店有望得到进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国酒店行业全景速览:行业景气度有所回升,未来需求规模将持续扩张[图]](http://img.chyxx.com/images/2023/0110/e6c9a3844a29aa2eb0765a47b622829074db662b.jpg?x-oss-process=style/w320)