摘要:

一、发展环境:社会经济稳定发展,酒店行业前景广阔

随着经济不断发展,人们的购买力得到提升,消费水平也随之提高。据统计,2017-2021年我国人均可支配收入和消费支出整体呈上涨走势,其中2021年我国人均可支配收入达到3.51万元,人均消费支出达到2.41万元。当前我国经济形势发展向好,未来人均可支配收入与消费支出呈持续增长之势,人们的消费需求将不断增加,消费方式也将升级多样化,对酒店等服务业领域的消费意愿也将随之增加。在经济向好发展以及社会消费意识转变的环境下,我国酒店行业前景广阔。

二、发展现状:行业景气度有所回升,经济型酒店占据主导地位

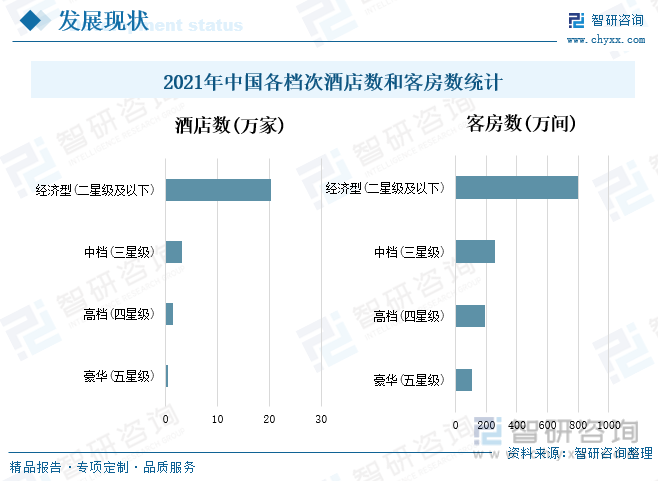

从酒店及客房档次划分情况来看,我国酒店及客房档次主要以满足大众化需求的经济型为主。据统计,2021年全国经济型(二星级及以下)、中档(三星级)、高档(四星级)、豪华(五星级)的酒店数量分别为20.4万家、3.1万家、1.4万家、0.4万家,所占比重分别为80.8%、12.3%、5.5%、1.5%。从客房数的具体档次分布来看,全国经济型(二星级及以下)、中档(三星级)、高档(四星级)、豪华(五星级)的客房数量依次为796.7万间、255.3万间、191.2万间、103.7万间,所占比重分别为59.2%、19%、14.2%、7.7%。

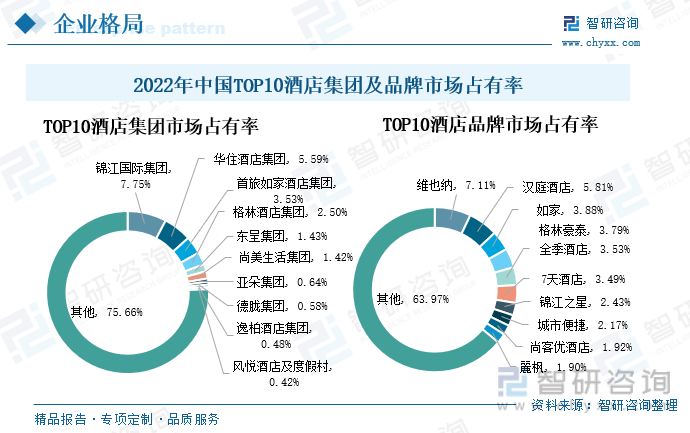

三、市场格局:市场竞争激烈,企业集中度较低

当前我国酒店行业竞争激烈,市场集中度较低。2022年,排名前十的酒店集团分别为锦江国际集团、华住酒店集团、首旅如家酒店集团、格林酒店集团、东呈集团、尚美生活集团、亚朵集团、德胧集团、逸柏酒店集团、风悦酒店及度假村,这十大酒店集团的客房总数突破了300万间,达到了327.85万间,比2021年排名前十的酒店集团客房增长了8.27%。前十大酒店集团在全国酒店市场中的占有率约24.34%,随着未来大型酒店集团在市场发展中的主导力量增强,其市场份额将进一步得到提升。

四、发展趋势:需求规模持续扩张,连锁化率逐步提升

随着科学研判、分类指导、动态调整、精准防控机制越来越成熟,我国旅游经济总体上呈现复苏态势。在政策推动下,新发展格局中的消费升级进一步加剧,这将进一步促进国内酒店旅游行业的快速发展,未来我国对酒店行业的需求规模将重新积聚和复苏,实现快速扩张。同时,未来连锁化将成为酒店行业的发展趋势。根据中国饭店协会发布的《2021年中国酒店业发展报告》显示,我国酒店行业连锁化率为31%,相比发达国家的连锁化率,未来我国酒店行业进一步连锁化空间较大。

关键词:酒店行业发展环境、酒店行业发展现状、酒店行业市场格局、酒店行业发展趋势

一、发展环境:社会经济稳定发展,酒店行业前景广阔

酒店(又称为宾馆、旅馆、旅店、旅社、商旅、客店、客栈,中国作饭店、酒店等,马来西亚、新加坡等作酒店)其基本定义是提供安全,舒适,令利用者得到短期的休息或睡眠的空间的商业机构。一般地说来就是给宾客提供歇宿和饮食的场所。具体地说饭店是以它的建筑物为凭证,通过出售客房、餐饮及综合服务设施向客人提供服务,从而获得经济收益的组织。酒店主要为游客提供住宿服务、亦生活的服务及设施(寝前服务)、餐饮、游戏、娱乐、购物、商务中心、宴会及会议等设施。

酒店产业链上游主要包括食品制造业、装修设计业、建筑施工业、家具生产业及文化旅游业等;酒店行业位于产业链中游,包括各种类型的酒店、酒店运营及管理集团等;下游根据渠道的不同可分为直接消费端与间接消费端,下游直销客户主要包括散客与协议公司,分销客户主要包括酒店在线预订平台与旅行社。

随着经济不断发展,人们的购买力得到提升,消费水平也随之提高。据统计,2017-2021年我国人均可支配收入和消费支出整体呈上涨走势,其中2021年我国人均可支配收入达到3.51万元,人均消费支出达到2.41万元。当前我国经济形势发展向好,未来人均可支配收入与消费支出呈持续增长之势,人们的消费需求将不断增加,消费方式也将升级多样化,对酒店等服务业领域的消费意愿也将随之增加。在经济向好发展以及社会消费意识转变的环境下,我国酒店行业前景广阔。

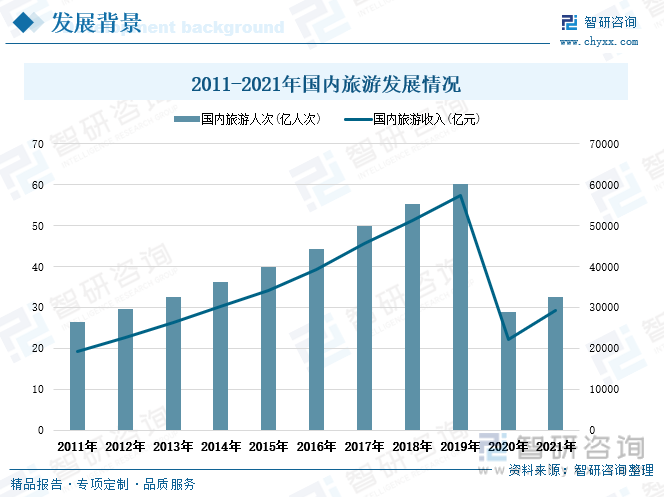

随着我国经济不断发展,人民生活水平逐渐提升,人们在满足基本生活需要的基础上对更高层次的消费需求增加。近年来我国国内旅游市场规模增长迅猛,根据统计数据显示,2011-2019年国内旅游总人次和国内旅游收入均保持逐年稳定上升趋势。2019年国内旅游总人次达到60.06亿,国内旅游收入(旅游总消费)达到5.73万亿元。然而自新冠肺炎疫情爆发以来,对旅游业产生巨大冲击及严重影响,2020年国内旅游人次及收入大幅减少。随着疫情逐渐得到良好管控,旅游市场有所回温,2021年国内旅游总人次32.46亿,同比增长12.8%。国内旅游收入(旅游总消费)2.92万亿元,同比增长31.0%。当前疫情防控政策不断优化,人民生活和社会生产秩序逐渐恢复正常,已受疫情深度影响的社会经济事业发展逐渐恢复常态化运行。因而我国旅游业也将恢复蓬勃发展的态势,未来旅游市场规模将继续扩张。而酒店与旅游业息息相关,特别是旅游六要素中的“吃,住”,旅游业的良好发展将对酒店业有很大的推动作用。

相关报告:智研咨询发布的《中国旅游酒店行业市场消费调研及投资潜力研究报告》

发展现状:行业景气度有所回升,经济型酒店占据主导地位

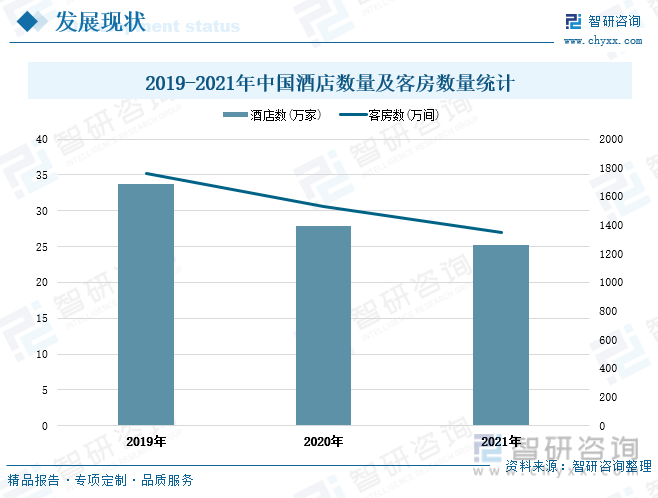

近年来我国酒店行业发展迅速,2019年全国酒店数量已达33.8万家,客房数量达到1762万间。然而2020年的新冠肺炎疫情对全国经济产生巨大冲击,酒店行业受到严重影响。2020-2021年中国酒店数量及客房数量逐年下滑,到2021年全国酒店数量为25.2万家,同比减少9.7%,相较2019年酒店数量减少了8.6万家。而2021年中国酒店所拥有的客房数量为1346.9万间,同比减少12.1%,相较2019年客房数量减少了415万间。

从全国酒店城市分布格局来看,我国大部分酒店分布在除一线城市和副省级城市及省会城市的其他城市。其中,一线城市、副省级城市及省会城市、其他城市的酒店数量分别为1.83万家、7.3万家、16.1万家,所占全国酒店数量比重分别为7.3%、28.9%、63.8%。从客房数量来看,一线城市、副省级城市及省会城市、其他城市的客房数量分别为133.05万间、395.57万间、818.24万间,所占全国客房数量比重分别为9.9%、29.4%、60.8%。

从酒店及客房档次划分情况来看,我国酒店及客房档次主要以满足大众化需求的经济型为主。据统计,2021年全国经济型(二星级及以下)、中档(三星级)、高档(四星级)、豪华(五星级)的酒店数量分别为20.4万家、3.1万家、1.4万家、0.4万家,所占比重分别为80.8%、12.3%、5.5%、1.5%。从客房数的具体档次分布来看,全国经济型(二星级及以下)、中档(三星级)、高档(四星级)、豪华(五星级)的客房数量依次为796.7万间、255.3万间、191.2万间、103.7万间,所占比重分别为59.2%、19%、14.2%、7.7%。

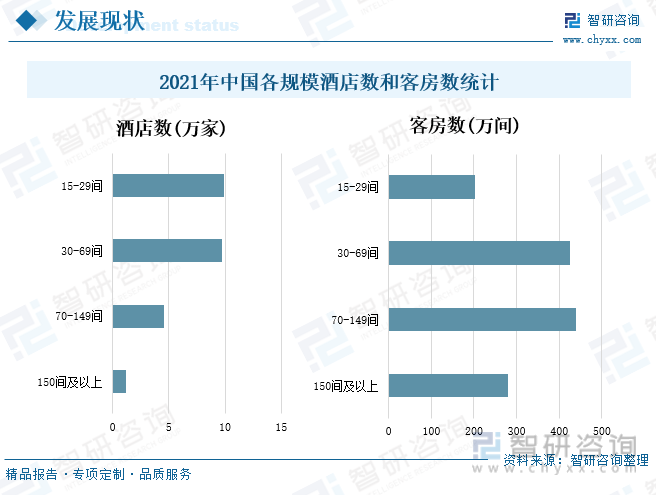

从酒店规模分布情况来看,全国大部分酒店的客房数量在15-69间的规模范围内。具体来看,全国酒店行业中,客房规模在15-29间的酒店数量为9.9万家,客房规模在30-69间的酒店数量为9.7万家,客房规模在70-149间的酒店数量为4.6万家,客房规模在150间及以上的酒店数量为1.2万家。以上四种规模的酒店数量在总量中分别占比39.06%、38.28%、18.06%、4.6%。据统计,全国客房规模在15-69间的酒店所拥有的客房数量为627.6万间,占全国客房总量的46.6%。全国客房规模在70间及以上的酒店所拥有的客房数量为719.3万间,占全国客房总量的53.4%。

根据全国旅游监管服务平台管理系统填报数据显示:2018-2019年中国星级酒店平均房价呈增长趋势,到2020年出现下滑,2021年有所回升。而2018-2020年中国星级酒店的平均出租率呈逐年下滑走势,直到2021年出现小幅回升。截至2021年末,全国星级酒店平均房价334.95元/间夜,平均出租率41.8%。

市场格局:市场竞争激烈,企业集中度较低

当前我国酒店行业竞争激烈,市场集中度较低。2022年,排名前十的酒店集团分别为锦江国际集团、华住酒店集团、首旅如家酒店集团、格林酒店集团、东呈集团、尚美生活集团、亚朵集团、德胧集团、逸柏酒店集团、风悦酒店及度假村,这十大酒店集团的客房总数突破了300万间,达到了3,278,540间,比2021年排名前十的酒店集团客房增长了8.27%。其中排名前三的酒店集团:锦江国际集团、华住酒店集团、首旅如家酒店集团占全国酒店市场份额分别为7.75%、5.59%、3.53%。前十大酒店集团在全国酒店市场中的占有率约24.34%,随着未来大型酒店集团在市场发展中的主导力量增强,其市场份额将进一步得到提升。从酒店品牌市场格局情况来看,市场份额排名前五的酒店品牌分别为维也纳、汉庭酒店、如家、格林豪泰、全季酒店,其市场占有率分别为7.11%、5.81%、3.88%、3.79%、3.53%。

在中国酒店行业的快速发展下,行业所处企业也逐渐成长壮大,出现了一批综合实力较强的重点企业,如锦江国际集团、华住酒店集团、首旅如家酒店集团、格林酒店集团等。其中,锦江酒店所从事的主要业务为“有限服务型酒店营运及管理业务”和“食品及餐饮业务”,经过多年耕耘,公司已建立起系统全面的有限服务型酒店品牌矩阵,旗下现有品牌共计30余个,截至2021年12月31日,已经签约的酒店规模合计达到1.54万家,已经签约的酒店客房规模合计达到148.46万间,公司旗下签约有限服务型连锁酒店分布于中国大陆境内31个省、自治区和直辖市,以及中国大陆境外 61 个国家或地区。另一家酒店业上市重点企业,首旅酒店是一家领先的、市场规模优势较为突出的酒店连锁集团公司,专注于中高端及经济型酒店的投资与运营管理,并兼有景区经营业务,公司旗下拥有26个品牌,40多个产品,覆盖“高端”、“中高端”、“经济型”、“休闲度假”、“社交娱乐”全系列的酒店产品,品牌市场数据截至2021年12月31日,公司酒店数量5916家(含境外1家),客房间数 47.51万间。

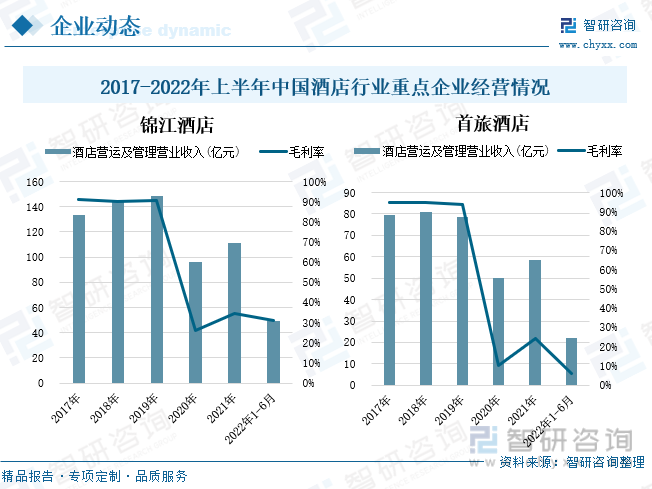

从两家企业的经营情况来看,2017-2019年锦江酒店和首旅酒店均保持着较高的酒店业务营业收入,而在2020年受疫情冲击均出现较大幅度下滑,到2021年随着经济形势逐渐恢复和疫情得到管控,两家企业的酒店业务营业收入均出现回升。2021年锦江酒店集团的酒店相关业务营业收入为110.9亿元,同比增长15%,相较2019年酒店相关业务营业收入减少了37.56亿元。2021年首旅酒店集团的酒店相关业务营业收入为58.32亿元,同比增长16%,相较2019年酒店相关业务营业收入下滑了20.29亿元。2022年上半年,锦江酒店集团的酒店相关业务营业收入为49.46亿元,比首旅酒店超出27.42亿,可见锦江酒店集团的酒店业务规模明显更大。从盈利情况来看,2017-2019年期间,锦江酒店集团和首旅酒店集团的酒店业务毛利率均保持在90%以上,而在2020年开始出现大幅下跌,2021年其酒店业务毛利率分别为34.7%、24.31%。

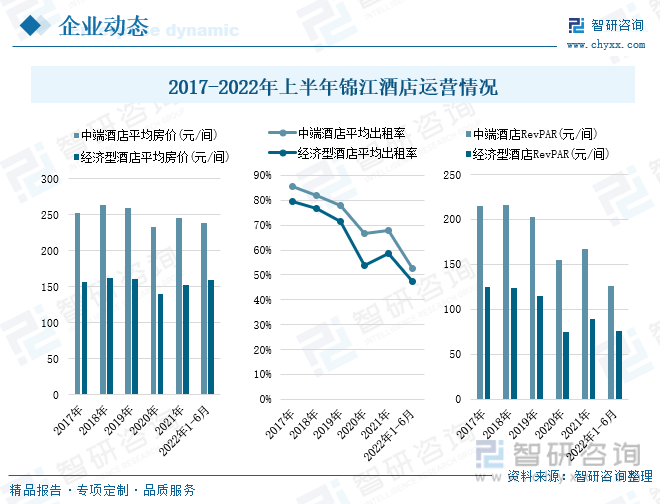

根据企业年报显示,2017-2022年上半年年锦江酒店的平均房价、出租率、每间可售客房收入(RevPAR)均整体呈波动下滑趋势。2022年上半年锦江酒店集团的中端酒店和经济型酒店平均房价分别为239.31元/间、159.28元/间,相较2017年的中端酒店和经济型酒店平均房价分别下滑了12.56元、2.08元。2022年上半年锦江酒店集团的中端酒店和经济型酒店平均出租率分别为52.47%、47.54%,相较2017年分别下滑了33个百分点、32个百分点。2022年上半年锦江酒店集团的中端酒店和经济型酒店每间可售客房收入(RevPAR)分别为125.57元/间、75.72元/间,同比下滑25%、15.6%。

2017-2022年上半年年首旅酒店的平均房价、出租率、每间可售客房收入(RevPAR)也均呈波动下滑趋势。2022年上半年首旅酒店集团的中端酒店和经济型酒店平均房价分别为235元/间、151元/间,相较2017年的中端酒店和经济型酒店平均房价分别下滑了78元、12元。2022年上半年首旅酒店集团的中端酒店和经济型酒店平均出租率分别为51.1%、53.4%,相较2017年分别下滑了近29个百分点、33个百分点。2022年上半年首旅酒店集团的中端酒店和经济型酒店每间可售客房收入(RevPAR)分别为120元/间、80元/间,同比下滑24%、23%。可以看出,当前锦江酒店的平均房价整体高过首旅酒店,但从出租率和每间可售客房收入(RevPAR)考虑,锦江酒店集团在中端酒店运营上更具优势,而首旅酒店集团在经济型酒店运营上相较更好。

发展趋势:需求规模持续扩张,连锁化率逐步提升

行业集中度提高,连锁化成行业发展趋势

当前酒店市场在中国正处于一个快速成长阶段,且已经出现少数优势企业,虽然酒店行业的扩张速度受疫情等方面的影响而有所放缓,但是我国经济型酒店和中端酒店的市场发展空间依然巨大,一些行业重点企业仍在艰难形势下逆市开店,实施较大规模的扩张,率先抢占了部分竞争赛道,为未来更广泛的业务布局打下基础。而中小单体酒店由于缺乏品牌影响力和专业化运营能力,在疫情期间面临较大的经营挑战,疫情加速了中小单体酒店的淘汰与出清。虽然长期来看国内防疫体系趋于成熟,后续随着疫苗接种率不断提高、新冠特效药推出,以及社会面放开等,疫情对酒店业带来的影响将逐渐减小,但由于酒店业本身具有较敏感的特性,容易受重大的国内外政治、经济形势变化、自然灾害、流行性疾病等因素影响而产生波动。因而综合实力较强的重点企业发展优势明显,随着头部企业未来市场份额持续扩大,酒店行业的集中度将不断提升。同时,未来连锁化将成为酒店行业的发展趋势。根据中国饭店协会发布的《2021年中国酒店业发展报告》显示,我国酒店行业连锁化率为31%,相比发达国家的连锁化率,未来我国酒店行业进一步连锁化空间较大。

2、需求规模将重新实现快速扩张

受益于宏观经济企稳、供需关系改善、居民消费升级,我国旅游业发展迅速,而旅游业作为酒店行业上游的一个重要组成部分,直接影响着酒店行业的发展状况,因此旅游业的快速发展带动了酒店行业的蓬勃成长。随着科学研判、分类指导、动态调整、精准防控机制越来越成熟,我国旅游经济总体上呈现复苏态势。同时,在政策推动下,新发展格局中的消费升级进一步加剧,这将进一步促进国内酒店旅游行业的快速发展,未来我国对酒店行业的需求规模将重新积聚和复苏,实现快速扩张。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国酒店行业市场运行格局及战略咨询研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国酒店行业市场运行格局及战略咨询研究报告

《2024-2030年中国酒店行业市场运行格局及战略咨询研究报告》共二十二章,包含2024-2030年中国酒店业投资战略探讨,2024-2030年的中国酒店企业经营管理策略,2024-2030年中国酒店信息化策略解读等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国酒店业发展现状分析:行业加快高端化转型,新型主题酒店有望得到进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国酒店行业重点企业(锦江酒店vs首旅酒店)对比分析:休闲游及商务差旅消费需求明显释放[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022年中国酒店行业发展环境(PEST)分析:我国酒店行业将迎来新一轮的发展[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)