一、中国造纸行业历程:环保去产能规范造纸行业发展

从行业规模及固定资产投资两个角度分析,中国的造纸行业发展可以大致分为三个阶段:

第一阶段:2010年之前。这一时期中国的造纸行业主要受到两方面因素的影响:其一是纸张消费需求的增加,其二是行业自身的固定资产投资引致的产能快速扩张。两方面因素共同推动中国造纸行业的发展。

第二阶段:2011年-2014年。这一时期,造纸行业经过前期的快速发展,行业的规模、产能虽然仍在增加,但是行业发展过程中涌现出的问题也越来越多,尤其是行业快速扩产能导致很多中小产能不符合环保标准,大量环保不达标的产能也对环境造成了严重污染,政府开始通过立法等手段促进行业落后中小产能的淘汰。

第三阶段:2015年至今。在第二阶段的基础之上,政府在这一段时期加大了环境保护的重视力度,各种环保法规相继出台,环保政策也越发趋于严厉,行业落后中小产能处于加速出清的阶段,行业集中度有所提升。

(一)第一阶段(2010年之前):需求与产能建设同步驱动的行业高增长期

这一时期,行业整体规模从1985年的153亿元人民币,增长到2010年的10202亿元人民币,CAGR达到18.3%。行业利润总额从1985年的15.8亿元人民币,增长到2010年的727亿元人民币,CAGR达到16.6%。

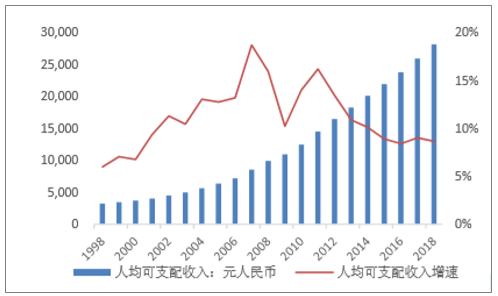

中国人均可支配收入及增速

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国造纸行业市场专项调研及投资前景预测报告》

这一阶段行业快速增长的动力与美国造纸行业第一阶段的增长动力类似,主要都是来自于需求端的增长。1998年至2010年期间,中国人均可支配收入从3254元人民币增长到12520元人民币,CAGR达到11.9%。2001年中国纸制品全年消费量为4216万吨,2010年为10857万吨,CAGR达到8.2%。

除了纸制品的需求拉动之外,行业固定资产投资也在一定程度上促进了行业快速发展。2004年,造纸行业的固定资产投资仅为421亿元人民币,2010年,行业固定资产投资已经达到1346亿元人民币,CAGR达到21.4%。固定资产投资的快速增加,行业产能也随之快速增加(2010年行业总产能达到10671万吨)。

(二)第二阶段(2011-2014年):产能与环保政策对冲下的有序扩张期

造纸行业的第二阶段为2011-2014年。这一时期,造纸行业规模增速开始放缓,行业规模从2011年的11807亿元人民币,增长到2014年的13535亿元人民币,CAGR仅为4.7%(第一阶段为18.3%)。行业利润2011-2014年的利润总额依次为760亿元、774亿元、775亿元、727亿元,基本保持利润零增长。

这一阶段,造纸行业的需求也开始放缓。人均可支配收入虽然从2011年的14551元人民币增长到了2014年的20167元人民币,CAGR也维持在11.5%,但是增速却是在逐渐降低的(第一阶段,我国人均可支配收入的增速是逐渐上升的态势)。纸制品消费量也表现乏力。2011年,我国全年纸制品消费量为11556万吨,2014年这一数值为11909万吨,CAGR仅为1%,远低于第一阶段的8.2%。

这一阶段的产能主要两方面因素的影响。一方面是企业自身积极的产能扩张,另一方面是政府政策在淘汰落后的产能。2011年,造纸行业固定资产投资为1919亿元人民币,2014年行业固定资产投资达到2797亿元人民币,CAGR为13.4%,比第一阶段21.4%的固定资产投资增速稍低,但是仍然属于较高的增速。另一方面,政府在2010-2014年间计划淘汰落后产能2866万吨,最终实际淘汰落后产能3805万吨。两方面因素的对冲,以及需求的疲软,共同导致这一阶段中国的造纸行业增长乏力,利润增长停滞。

除了政府政策淘汰落后产能之外,这一时期中国在环保立法方面也有所进展。虽然中国早在1979年便颁布《环境法》,但法律执行力度不及预期。在以经济建设为中心的时期,地方各级政府将经济建设作为首要工作,牺牲环境而促进经济发展也是意料之中的事情。此外,非政府组织作为诉讼主体的资格问题和地方法院跨区审理污染案件所面临的司法管辖权限制也阻碍了整体的审判效率。《民事诉讼法(修正案)》(2012)、《环境保护法》(2014)、《最高人民法院司法解释》(2015)允许非政府组织作为诉讼主体提起环境公益诉讼。同时,根据修订的《民事诉讼法》规定,原告可以向更高一级的法院提起诉讼,避免了地方政府的保护主义。原告在胜诉之后,其所支付的诉讼费用、律师费用也将得到返还。2014年,中国最高人民法院设立了专门的环境法庭;此后,各省和个地方相继设立了数百个环境法庭。环境立法、执法层面的改善直接导致中国的环境诉讼在过去几年持续增多。允许非政府组织提起诉讼的一年半内(2015年1月-2016年6月),各级法院累计受理环境公益案件116起,超过了之前10年的总和。这一时期的中国造纸行业,和美国历史上的“立法十年”比较相似。

(三)第三阶段(2015年至今):环保监管进一步趋严,落后产能加速出清期

第三阶段中国造纸行业的规模及利润基本维持不变:2015年,造纸行业的营业收入为13942亿元人民币,利润总额为793亿元人民币。2018年,造纸行业的营业收入为13728亿元人民币,利润总额为766亿元人民币。纸制品的消费量维持在高位,保持零增长。2015年全年纸制品消费量为12186万吨,2017年为12720万吨。行业产能扩张也基本停止,2015年行业固定资产投资为2813亿元人民币,2017年为3091亿元人民币,增长速度较缓。

这一时期中国造纸行业趋于稳定的原因主要来自两方面,其一就是造纸企业固定资产投资的放缓,其二是环保政策的趋严。除了2012-2014年间出台的一系列环保法律法规,2015年4月,国务院颁布《水污染防治行动计划》;2016年1月4日,中央环保督察组正式成立;同年,国务院颁布《控制污染物排放许可制实施方案》,全国人大常委会通过了《中华人民共和国环境保护税法》;2017年,环保部又发布了《国家环境保护标准》,进一步完善了环境保护标准体系。

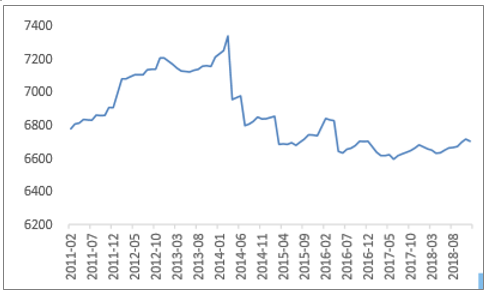

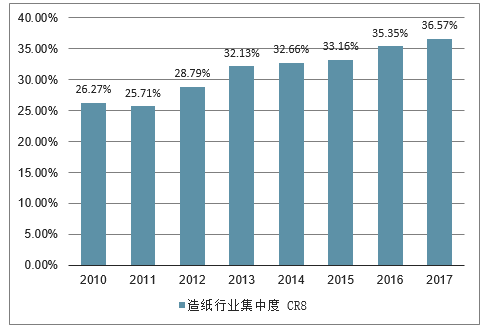

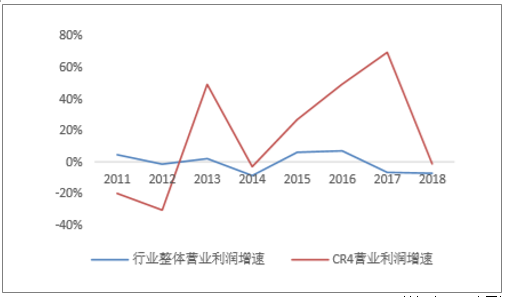

由于造纸行业中的中小产能在与大企业进行竞争时,在产品价格和产量都难有竞争优势,而且面临比大企业更为严重的排污合标问题,因此受政策去产能影响最大的就是造纸行业中的中小产能。经过2012年之后的政策去产能,造纸行业企业数量从2014年3月的峰值7340家迅速减少至2015年4月的6600家左右,之后维持在6600家附近波动。行业集中度CR8也在这环保去产能的8年间从25%逐渐提升到36%。除了行业集中度提升之外,行业龙头企业在环保去产能期间,产能反而有所提升。CR4企业的总产能从2011年的2598万吨增长至2017年的3851万吨。同时,在此期间,造纸行业CR4的营业利润增长率在大部分年份都远高于行业整体营业利润增长速度。行业龙头企业产业和营业利润在造纸行业环保去产能的背景下仍能维持增长,进一步说明这一阶段的环保去产能主要清除的是中小企业的产能,提升了行业集中度,行业龙头企业的经营状况得到改善。

中国造纸及纸制品企业数量(2011-2018)

数据来源:公开资料整理

中国造纸行业集中度CR8逐渐提升

数据来源:公开资料整理

2011-2018年中国造纸行业CR4与行业整体利润比较

数据来源:公开资料整理

二、中国造纸行业业务模式:专注造纸业务,高成本不利于上游业务拓展

与美国造纸企业不同,中国的造纸企业受限于国内林地资源的匮乏,纸企较少涉及到制浆业务,而是专注于成品纸生产。在全球产能布局上,之前虽有个别企业在海外有业务开展,但是企业的造纸厂都在国内,海外业务仅仅是涉及采购或销售业务,并不涉及生产。目前只有个别龙头企业开始尝试往造纸行业的上下游进行业务拓展,或在海外林木资源丰富的国家布局产能。如玖龙纸业在林木资源较多的越南建厂(2008年,收购越南正阳纸厂,产能10万吨;2017年,二号纸机投产,产能35万吨),并于2018年收购了美国的两家纸浆厂,标志着其业务向上游的拓展;太阳纸业在老挝设立子公司(2010年,10万公顷纸浆林项目)和布局产能(2016年投产,40万吨化学木浆项目);山鹰纸业开始布局下游的纸包装业务等。但总体来说,国内造纸企业目前在业务上还是专注于造纸业务,较少涉及上游的制浆和下游的包装;在海外产能布局也相对较少,主要营业收入依然来自于中国国内。

中国的造纸企业向造纸业务上游拓展较少的原因在于中国林地的匮乏和制浆成本的高昂。与世界上主要的造纸国家相比,中国的森林面积远远落后于这些国家,森林覆盖率比较低,仅为22.2%,低于31%的世界平均水平。近几年来,受到国家对森林资源重视与保护的影响,中国的森林面积有所增长,但目前仅占美国森林面积的三分之二左右,森林面积仍比较小,林木资源比较匮乏。由于这种资源禀赋造成的木材资源相对缺乏,使得制浆行业的发展从根源上受到限制。

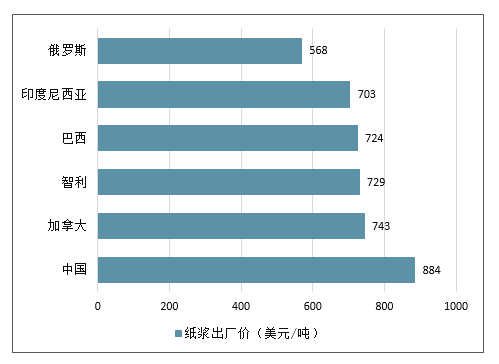

国内外纸浆出厂价比较(美元/吨)

数据来源:公开资料整理

受到森林有限的影响,中国的制浆成本也相对较高。纸浆主要包括漂白阔叶浆、漂白阔木浆、漂白针叶浆、漂白针木浆,而中国的针叶木片成本高于其它市场,因此,中国目前造纸消耗的纸浆有三分之二来自于进口,或从北美、印尼、南美等地进口木片来生产木浆。造纸作为一个成本驱动的行业,制浆成本的高昂在纸浆出厂价上有着直接体现。中国的制浆出厂价显著高于国际其他主要纸浆生产国的出厂价,与美国同属于北美地区的加拿大,其纸浆出厂价仅为中国的84%,而森林资源丰富的巴西、俄罗斯等国,纸浆出厂价更是远低于国内纸浆出厂价。

三、宏观景气度指标分析

宏观基本面情况是所有行业景气度的大背景。将行业宏观景气度刻画为四个维度:宏观利率水平、宏观经济增长、货币供应量及信心指数。下表为四个维度分别选用的宏观指标,其中同比表示同比增速。

造纸行业指数的波动一方面来自于市场整体的波动,市场的波动使用万得全A指数来反映;另一方面宏观因素也会影响造纸行业指数,所以为了挑选出宏观经济指标中对造纸行业景气度最具有影响力的指标,将每个宏观指标分别与申万造纸Ⅱ指数进行回归,分析每个指标对万造纸Ⅱ指数波动的解释程度,找出宏观指标中能够反映造纸行业特异性的指标。回归方程如下:

pm_index=0+1__+2+

pm_index是标准化后的申万造纸Ⅱ指数,__是标准化后的万得全A指数,是标准化后的宏观指标。统计了各个宏观指标的回归系数、p值、t值以及2,结果如下表所示。

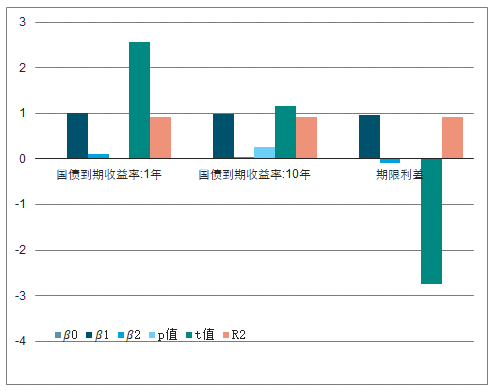

宏观利率水平与申万造纸指数回归结果

数据来源:公开资料整理

从结果可以看出,描述宏观利率水平三个指标中期限利差与行业指数相关性最强,选为宏观景气度的构造指标。

-宏观经济增长与申万造纸指数回归结果

- | p值 | t值 | R2 | |||

PMI | 0.00 | 0.96 | 0.19 | 0.00 | 6.62 | 0.95 |

GDP:不变价:当季同比 | 0.00 | 0.87 | -0.11 | 0.07 | -1.84 | 0.92 |

GDP:不变价:工业:当季同比 | 0.00 | 0.97 | 0.02 | 0.75 | 0.33 | 0.91 |

GDP:不变价:房地产业:当季同比 | 0.00 | 0.96 | 0.16 | 0.00 | 5.03 | 0.94 |

PPI:全部工业品:当月同比 | 0.00 | 0.91 | 0.22 | 0.00 | 8.12 | 0.96 |

PPI:生产资料:当月同比 | 0.00 | 0.91 | 0.22 | 0.00 | 8.15 | 0.96 |

PPI:生产资料:原材料工业:当月同比 | 0.00 | 0.92 | 0.21 | 0.00 | 7.70 | 0.95 |

PPI:生产资料:加工工业:当月同比 | 0.00 | 0.90 | 0.22 | 0.00 | 8.36 | 0.96 |

PPI:生活资料:耐用消费品类:当月同比 | 0.00 | 0.94 | 0.10 | 0.01 | 2.63 | 0.92 |

CPI:当月同比 | 0.00 | 0.99 | 0.07 | 0.15 | 1.45 | 0.91 |

CPI:消费品:当月同比 | 0.00 | 0.93 | -0.05 | 0.30 | -1.05 | 0.91 |

工业增加值:当月同比 | 0.00 | 0.98 | 0.05 | 0.30 | 1.03 | 0.91 |

工业增加值:制造业:当月同比 | 0.00 | 0.91 | -0.06 | 0.36 | -0.92 | 0.91 |

工业增加值:造纸及纸制品业:当月同比 | 0.00 | 0.94 | -0.04 | 0.42 | -0.82 | 0.91 |

工业增加值:印刷和记录媒介的复制业:当月同比 | 0.00 | 0.99 | 0.07 | 0.10 | 1.69 | 0.92 |

数据来源:公开资料整理

可以看到,PMI指标对申万造纸指数有显著的正向影响;各PPI类指标中,PPI:生产资料:加工工业:当月同比与申万造纸指数相关性最强。将这两个指标纳入行业宏观景气度的代表指标。

货币供应量与申万造纸指数回归结果

数据来源:公开资料整理

在货币供应量指标中,存在指标M2:同比与申万造纸指数关系显著,但回归系数为负,其衍生指标也不纳入宏观景气度。这里将M1:同比选为宏观景气度的构造指标。

信心指数与申万造纸指数回归结果

数据来源:公开资料整理

信心指数指标中消费者预期指数对造纸行业指数的显著相关性最高,选择其作为宏观景气度的源指标。

2、宏观景气指标构造情况分析

根据以上研究结果,挑选出了五个可作为宏观景气度的宏观指标。包括四个个正相关指标,PMI、PPI:生产资料:加工工业:当月同比、M1:同比、消费者预期指数;一个负相关指标,期限利差。类似于行业上市公司景气度指标的构造方法,将宏观指标标准化后的均值作为造纸行业宏观景气度。具体计算方法如下:

宏观景气度=[∑(+)−4=1∑(−)1=1]/5

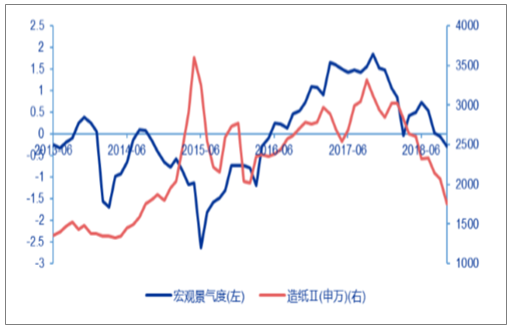

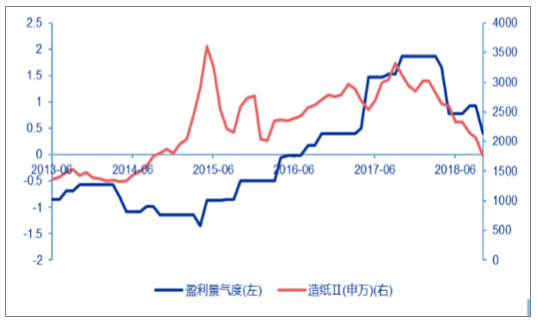

其中,(+)是选中的正相关宏观指标标准化后的值,(−)为负相关指标标准化值。从而计算出宏观景气度如下图:

行业宏观景气度与造纸指数(申万)

数据来源:公开资料整理

四、造纸行业上市公司景气度分析

上市公司景气度作为行业景气程度的最直观表现,通过回归分析的方式测试代表造纸行业盈利、成长、流动性及其他衍生财务指标对上市公司景气度的刻画能力。

1、造纸上市公司景气指标对行业指数的解释能力

分别通过全样本回归、分段回归(供给侧改革前与供给侧改革后)及三年滚动回归的方法测试了造纸行业上市公司景气度指标对行业指数的解释能力。从回归的角度解释上市公司景气度的驱动力。

其中,各回归方法步骤如下:

- | 供给侧改革前 | 供给侧改革后 | 全样本 | 滚动回归 | 滚动回归(p<0.05) |

营业收入(TTM) | 0.510 | 0.064 | 0.496 | 0.443 | 0.465 |

净利润(TTM) | -0.616 | 0.179 | 0.409 | 0.255 | 0.358 |

净资产收益率ROE(TTM) | -0.647 | 0.286 | 0.427 | 0.251 | 0.354 |

总资产净利率ROA(TTM) | -0.650 | 0.277 | 0.435 | 0.257 | 0.359 |

销售净利率 | -0.162 | 0.347 | 0.557 | 0.358 | 0.424 |

销售毛利率 | 0.754 | 0.332 | 0.709 | 0.537 | 0.545 |

扣除非经常性损益后的净利润(TTM) | -0.483 | 0.184 | 0.582 | 0.341 | 0.439 |

单季度.净资产收益率ROE | -0.147 | 0.318 | 0.532 | 0.344 | 0.424 |

单季度.总资产净利率ROA | -0.159 | 0.324 | 0.529 | 0.347 | 0.430 |

单季度.销售净利率 | -0.135 | 0.328 | 0.549 | 0.345 | 0.420 |

单季度.销售毛利率 | 0.639 | 0.332 | 0.701 | 0.485 | 0.506 |

营业收入(同比) | -0.520 | 0.405 | 0.443 | 0.083 | 0.147 |

净利润(同比) | -0.330 | -0.391 | -0.075 | -0.031 | -0.369 |

净资产收益率ROE(同比) | -0.288 | -0.362 | -0.066 | -0.025 | -0.387 |

总资产净利率ROA(同比) | -0.260 | -0.348 | -0.042 | -0.015 | -0.392 |

销售净利率(同比) | -0.324 | -0.344 | -0.022 | -0.134 | -0.404 |

销售毛利率(同比) | 0.359 | 0.443 | 0.444 | 0.190 | 0.397 |

扣除非经常性损益后的净利润(同比) | 0.005 | 0.531 | 0.590 | 0.313 | 0.419 |

单季度.净资产收益率ROE(同比) | -0.417 | -0.319 | -0.338 | -0.261 | -0.407 |

单季度.总资产净利率ROA(同比) | -0.409 | -0.290 | -0.329 | -0.243 | -0.411 |

单季度.销售净利率(同比) | -0.410 | -0.370 | -0.335 | -0.270 | -0.418 |

单季度.销售毛利率(同比) | 0.092 | 0.179 | 0.232 | 0.008 | 0.000 |

流动比率 | -0.652 | 0.639 | 0.150 | 0.192 | 0.229 |

速动比率 | -0.483 | 0.641 | 0.473 | 0.332 | 0.406 |

存货周转天数 | 0.479 | -0.420 | -0.373 | -0.144 | -0.183 |

应收账款周转天数 | 0.706 | -0.205 | -0.077 | 0.105 | 0.158 |

存货周转天数(同比) | 0.126 | -0.719 | -0.581 | -0.423 | -0.526 |

应收账款周转天数(同比) | 0.668 | -0.515 | -0.466 | -0.107 | -0.175 |

销售费用/营业总收入 | 0.557 | 0.167 | 0.007 | 0.014 | 0.015 |

经营性现金净流量/营业总收入 | -0.245 | 0.127 | -0.174 | -0.080 | -0.102 |

资产负债率 | 0.796 | -0.470 | -0.458 | -0.160 | -0.183 |

数据来源:公开资料整理

测试结果显示,盈利指标中,营业收入(TTM)、净利润(TTM)、净资产收益率ROE(TTM)、总资产净利率ROA(TTM)、销售毛利率、单季度销售毛利率对造纸指数有较强的解释力;成长指标中,销售毛利率同比增速与造纸指数显著正相关。流动性指标中的速动比率与指数正相关,存货周转天数同比增速与指数负相关。此外,衍生指标资产负债率也对造纸指数存在一定解释力。

1.1造纸行业上市公司景气度指标分析

下面重点分析造纸行业基本面指标中解释能力较强的指标。盈利指标中重点关注营业收入(TTM)、净利润(TTM)、净资产收益率ROE(TTM)、总资产净利率ROA(TTM)、销售毛利率、单季度销售毛利率;成长指标中,关注销售毛利率(同比);而流动性指标中关注速动比率与存货周转天数(同比);在衍生指标中,关注资产负债率。

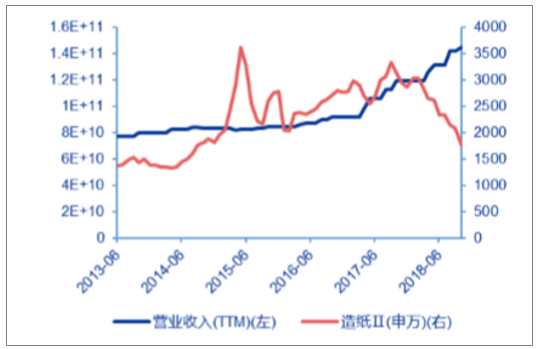

造纸行业盈利能力

绘制了造纸指数与盈利指标的关系如下图所示,可以看出大部分盈利指标与造纸指数趋势存在一致性。

造纸行业单季度净资产收益率ROE、总资产净利率ROA与申万造纸指数

数据来源:公开资料整理

造纸行业营业收入(TTM)与行业指数

数据来源:公开资料整理

造纸行业净利润(TTM)与行业指数

数据来源:公开资料整理

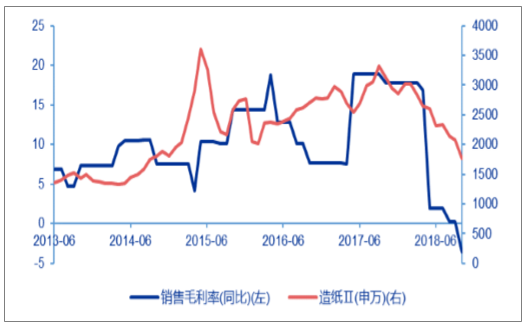

造纸行业销售毛利率与行业指数

数据来源:公开资料整理

造纸行业单季度销售毛利率与行业指数

数据来源:公开资料整理

1.2造纸行业成长能力指标

造纸行业的成长能力指标为销售毛利率同比增速,其与行业指数如下图所示。

销售毛利率(同比)与申万造纸指数

数据来源:公开资料整理

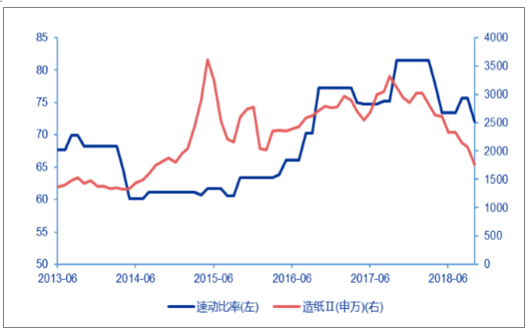

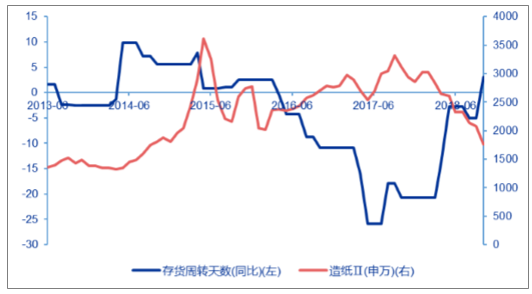

1.3造纸行业流动性指标

流动性指标中,速动比率与存货周转天数(同比)对造纸行业指数有一定解释力,如下图所示。

造纸行业速动比率与行业指数

数据来源:公开资料整理

造纸行业存货周转天数(同比)与行业指数

数据来源:公开资料整理

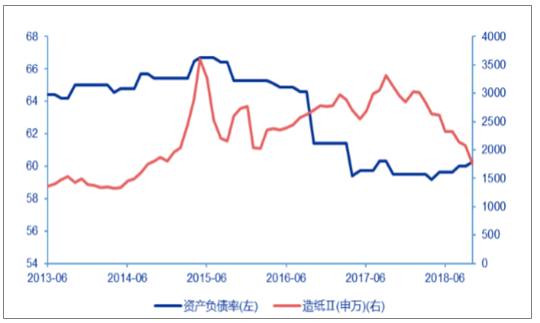

1.4造纸行业衍生指标

衍生指标当中,资产负债率与申万造纸指数的后段变动趋势较为相关,如下图所示。

造纸行业资产负债率与行业指数

数据来源:公开资料整理

2、造纸行业上市公司景气度合成

对解释力较强的上市公司指标进行了相关性测试,同类指标(如单季度资产收益率ROE和ROA等)具有较高的相关性,其次由于行业基本面指标大多具有趋同性,相关性也较高。相关性测试结果如下表所示。

- | OR_tt_m | NP_tt_m | ROE | _ROA | GP_Ma_rgin | GP_Ma_rgin_Q | GP_Margi_n_Growth | Quick__Ratio | Inventory_Tur_nover_Growth | debt_2__Asset |

debt_2_AssetOR_ttm | 1.000 | 0.967 | 0.940 | 0.956 | 0.916 | 0.888 | 0.064 | 0.732 | -0.594 | -0.882 |

NP_ttm | 0.967 | 1.000 | 0.990 | 0.994 | 0.872 | 0.844 | 0.004 | 0.826 | -0.650 | -0.910 |

ROE | 0.940 | 0.990 | 1.000 | 0.998 | 0.875 | 0.854 | 0.071 | 0.882 | -0.721 | -0.932 |

ROA | 0.956 | 0.994 | 0.998 | 1.000 | 0.883 | 0.861 | 0.076 | 0.868 | -0.710 | -0.932 |

GP_Margin | 0.916 | 0.872 | 0.875 | 0.883 | 1.000 | 0.992 | 0.313 | 0.747 | -0.736 | -0.855 |

GP_Margin_Q | 0.888 | 0.844 | 0.854 | 0.861 | 0.992 | 1.000 | 0.377 | 0.744 | -0.749 | -0.840 |

GP_Margin_Growth | 0.064 | 0.004 | 0.071 | 0.076 | 0.313 | 0.377 | 1.000 | 0.175 | -0.507 | -0.139 |

Quick_Ratio | 0.732 | 0.826 | 0.882 | 0.868 | 0.747 | 0.744 | 0.175 | 1.000 | -0.874 | -0.910 |

Inventory_Turnover_Growth | -0.594 | -0.650 | -0.721 | -0.710 | -0.736 | -0.749 | -0.507 | -0.874 | 1.000 | 0.793 |

debt_2_Asset | -0.882 | -0.910 | -0.932 | -0.932 | -0.855 | -0.840 | -0.139 | -0.910 | 0.793 | 1.000 |

数据来源:公开资料整理

造纸行业上市公司景气度合成方法

根据以上分析,选取对申万造纸指数解释力度较为显著的指标,并通过研究各指标直接的相关性,最终确定选用净利润(TTM)、净资产收益率ROE(TTM)、销售毛利率、销售毛利率(同比)、速动比率与存货周转天数(同比)这六个指标来合成造纸行业上市公司景气度指标。

上市公司景气度=AVG[Z()+Z()+Z()+Z(__)+Z(_−Z(__)]

其中Z()表示标准化处理后的NP_ttm;同理可得Z()、Z()、Z(__)、Z(_)、Z(__)。造纸上市公司景气度构造结果如下图所示:

行业上市公司景气度与造纸指数(申万)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国造纸行业市场调研分析及发展规模预测报告

《2026-2032年中国造纸行业市场调研分析及发展规模预测报告》共十六章,包含2021-2025年中国造纸原料产业运行动态分析,2026-2032年中国造纸产业发展前景分析,2026-2032年中国造纸行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询