2018年啤酒行业产量3812万千升,同比增长0.5%,结束四年连续下滑。在行业总量趋稳、区域格局固化的背景下,各大龙头开始从单纯追求收入规模增长转向追求结构利润的提升,竞争强度边际不断趋缓,产品升级的空间渐次打开。随着行业进入量价“换挡”期,未来直接提价与结构升级并举是行业必由之路,预计未来3-5年行业将大概率维持量稳价升的态势。行业整体竞争趋于良性,产能开始不断去化,减少亏损拖累,资本开支与财务费用大幅下降,行业盈利稳中向好,拐点显现。

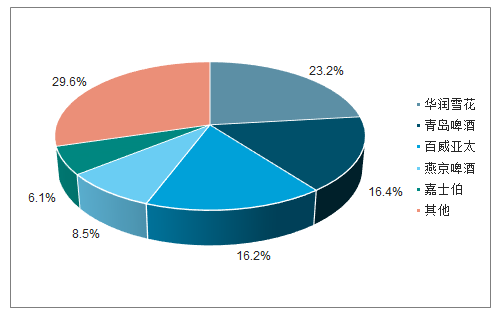

啤酒行业格局已经较为成熟,2018年度CR5预计超过80%,华润的市场份额第一,约29.6%。在行业总量趋稳、格局成熟的背景下,提升市场份额变得日益困难,各大龙头开始从单纯追求收入规模增长转向追求结构利润的提升,竞争强度边际不断趋缓,产品升级的空间渐次打开。公司作为行业龙头之一,市场布局完善,品牌根基深厚,在行业量稳价升的背景下,有望实现产品结构的突破。

2018年国内啤酒行业格局

数据来源:公开资料整理

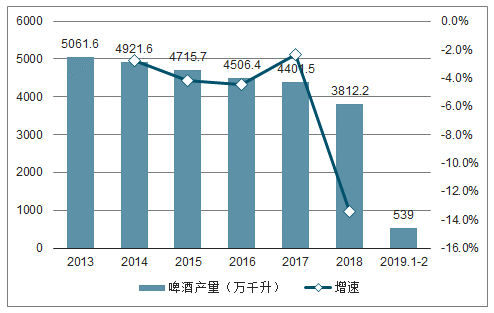

2018年啤酒行业产量3812万千升,同比微增0.5%,2014年~2017年经历了连续4年的销量下滑,总量在2018年企稳回升,行业态势从“量缩”过渡到“量稳”。啤酒行业的消费额持续增长,这主要是受均价的提升驱动,相较于2013年,2017年的啤酒零售均价提升了41.87%,预计未来仍有较大的提升空间。

2013-2019年中国啤酒产量及增速

数据来源:公开资料整理

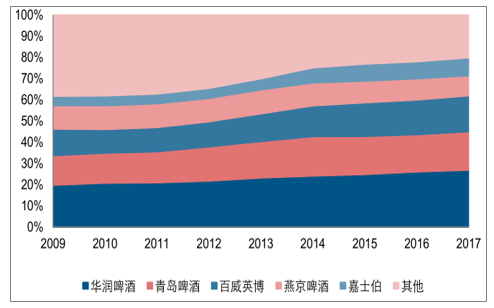

啤酒行业的格局较为成熟,巨头持续蚕食小厂商的份额,但空间已经相对有限,如若不发生大规模的兼并收购,行业格局将维持龙头份额平稳提升的态势。

2009-2017年啤酒行业格局持续集中

数据来源:公开资料整理

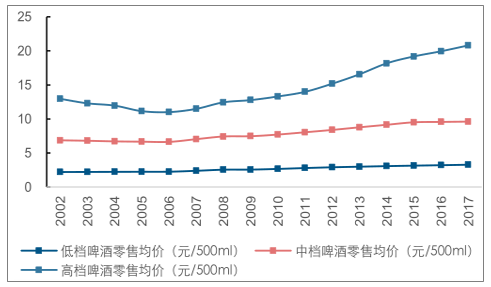

从啤酒的各档次消费量占比看,低档酒仍是主流,但占比已经从2002年的90%下降到约70%;从消费额占比的角度看,已经基本呈现“三分天下”,低、中、高档啤酒的消费额占比分别为37%、30%、33%,其中高档酒消费额占比从2002年的8.4%提升至2017年的33%,啤酒的消费档次分布呈现底部收窄、腰部稳定、顶部扩大的趋势。

近2年高档和低档酒的均价提升幅度快于中档酒,可以看出特定时间下消费升级在不同层次间表现也有所不同。

各档次啤酒的零售均价变化(元/500ml)

数据来源:公开资料整理

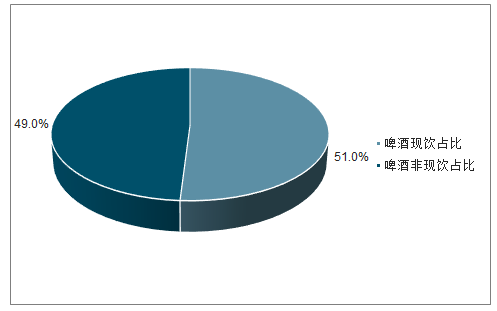

从消费量上看,啤酒现饮的消费占比过半,并且现饮的价格敏感性较低,均价长期高于非现饮,过去5年来,现饮啤酒的价格增幅达60%,而非现饮为40%,价差仍在进一步扩大。现饮啤酒占比高,其消费升级对行业均价提升举足轻重,并且也已经显现出较大的升级弹性,有望引领啤酒行业整体的消费升级。

现饮和非现饮消费量占比(%)

数据来源:公开资料整理

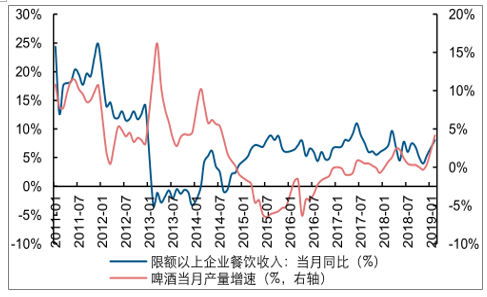

限额以上餐饮企业的收入增速与啤酒产量的增长存在较强的相关性,2019年1-2月份限额以上企业餐饮收入总额同比增长8.1%,餐饮端数据持续回暖,有望推升啤酒的消费量,并间接推动行业均价提升。

限额以上餐饮增速(%)与啤酒产量增速(%)

数据来源:公开资料整理

中国绝大部分的区域啤酒市场已经形成了寡头垄断——区域龙头份额达50%以上,CR2达70%以上。在这样稳固的区域格局之下,难以通过低价竞争驱逐对手,通过价格战获取份额的边际效用递减,也无法带来可观的利润回报,价格战在现阶段无法发挥其效应。因此,在区域格局相对稳固,价格战趋缓的背景下,各大巨头也都纷纷开始发力产品端,力推产品结构升级来打开盈利空间。

啤酒的主流渠道中,现饮餐饮为主的消费额占到60%以上,其次是非现饮的流通渠道和现代渠道,各约占16%左右,其余是新兴的电商渠道。其中现饮终端也多通过流通渠道供货,大流通渠道的占比超75%。流通渠道中不同档次的产品,无论在经销环节还是终端,高档啤酒的渠道利润空间明显更厚。因此,从获得更丰厚利润空间的角度看,渠道和终端有动力去推动啤酒产品结构的消费升级。

行业盈利逐步稳中向好,市场竞争趋于缓和,价格战为主的份额导向逐步转向以产品创新、品牌升级为主的发展方向。

大部分啤酒企业毛利率近几年保持相对稳定

数据来源:公开资料整理

随着外资的不断涌入,国内市场竞争格局开始发生变化,外资品牌的势力版图正在不断扩大,一定程度上侵蚀了原有国产品牌的市场,百威在东南沿海、嘉士伯在西北市场均形成了一定的优势基地市场,国内外啤酒公司版图重新划分。

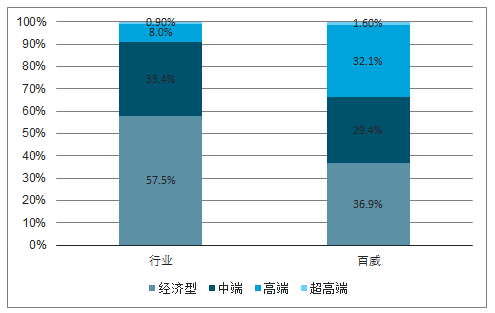

国内啤酒行业与百威的产品结构对比情况

数据来源:公开资料整理

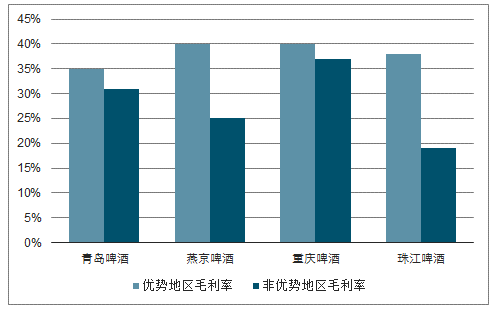

未来预计区域格局固化背景下,龙头品牌的强势区域市场产品升级路径更加顺畅,盈利能力有望进一步提升。

啤酒龙头优势地区和非优势地区的毛利率对比

数据来源:公开资料整理

为缓解行业增长压力,破解行业发展瓶颈,啤酒消费市场的结构性调整需进一步深化,产品结构升级势在必行。

随着消费升级和中国消费者群体构成、消费口味、观念的变化,中国啤酒市场消费结构也随之改变,低端淡啤的市场份额在逐年下降,而中高端啤酒的市场的市场份额则在快速增长。根据调查数据统计,中国中高档啤酒(Euromonitor终端统计价格7元及以上/L)占比已从2011年的38.4%提升至2017年的60.9%。未来在消费者中高档消费偏好加速,以及啤酒产商主推下,预计中高档啤酒的占比仍将进一步提升。

2011-2018年中国啤酒市场份额占比

数据来源:公开资料整理

目前中国啤酒人均消费量在33公升左右,不仅高于亚洲平均水平16公升,还高于世界平均水平27公升,已经处于较高水平,增长空间有限。因此,前瞻预计未来3-5年内中国啤酒消费量在4400万千升-4600万千升范围内波动;在当前吨酒价格3000元/千升的背景下,中国啤酒行业当前行业规模预计在1320亿元左右。

行业的消费升级趋势和产品结构升级趋势,吨酒价格提升成为行业扩容的重要推动力,若未来5年行业吨酒价格提升至4000元/千升,年均复合增速在5%左右,则至2023年,行业市场规模将达到约1685亿元。

2018-2023年中国啤酒行业市场规模及预测

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国啤酒行业市场专项调查及发展趋势分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国啤酒行业市场全景调研及投资前景研判报告

《2024-2030年中国啤酒行业市场全景调研及投资前景研判报告》共九章,包含中国啤酒行业重点区域市场分析,中国啤酒行业领先企业生产经营分析,中国啤酒行业投资与发展前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询