一、长逻辑:供给侧改革趋严,马太效应凸显

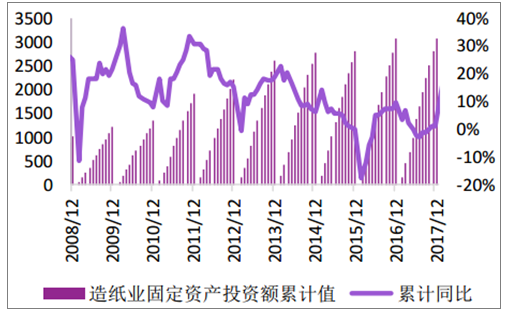

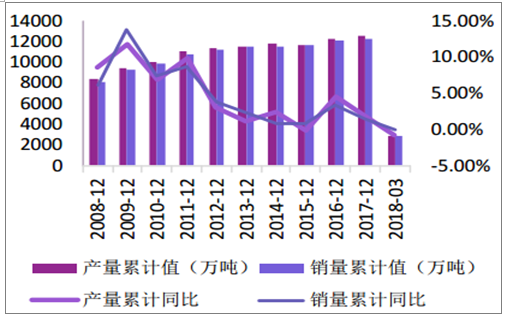

供给侧改革驱动下,造纸行业去产能效果明显,供需格局进一步改善。造纸行业由于污染严重且产能过剩问题突出,成为供给侧改革的重点去产能产业。在前期粗放型发展方式下,造纸行业中小企业数量多占比大,出现了供过于求、技术水平和生产方式落后、污染严重等问题,2011 年,工信部和林业局联合发布《造纸工业发展“十二五”规划》推动行业供给侧改革。“十二五”期间,行业共淘汰落后产能 3872 万吨,这一数量是 2016 年全年产量的 31.43%,“十三五”计划造纸行业将继续淘汰 800 万吨落后产能。同时,受经济放缓趋势影响,行业市场需求下行,造纸企业的固定资产投资支出出现下降, 2012 年以来固定资产投资额累计年增速仅为 5.67%,未来新增产能增速将放缓。在产能出清和新增投资收缩的推动下,造纸产销量增速均出现明显下滑, 2015 年产销量接近零增长,行业供需格局得到改善。

造纸业固定资产投资额累计值(亿元)

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国造纸行业市场深度调研及投资战略研究报告》

机制纸及纸板产销量累计值(万吨)

数据来源:公开资料整理

二、成本端高位下,龙头纸企盈利能力持续增长

1、包装纸淡季不淡,纸价上行龙头企业盈利维持高位。

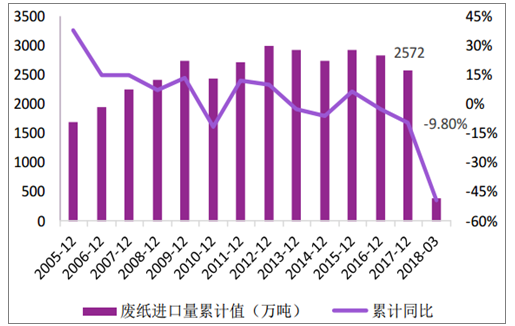

进口废纸政策趋严导致外废进口量减少。2017 年以来,我国陆续推出关于废纸进口的管控政策,包括针对未经分拣的废纸禁止进口、进口废纸的企业规模为 5 万吨/年以上、进口废纸含杂率标准降为 0.5%、对美废 100%开箱检验等,限制了废纸进口量。同时,进口废纸的环保执法力度也日益趋严,3月以来全国海关组织开展打击洋垃圾走私的“蓝天 2018”专项行动,港口外废不合格退运事件频频发生,综合退运量已超万吨。受进口废纸趋严形势影响,我国进口废纸的总量下降, 2017年全年废纸进口累计值为 2572 万吨,同比下降 9.80%, 2018 年随着废纸新政的进一步实施,预计全年废纸进口总量将进一步收缩。

2017年废纸进口量累计值同比下降9.80%

数据来源:公开资料整理

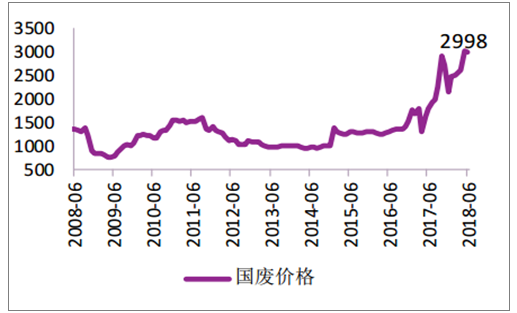

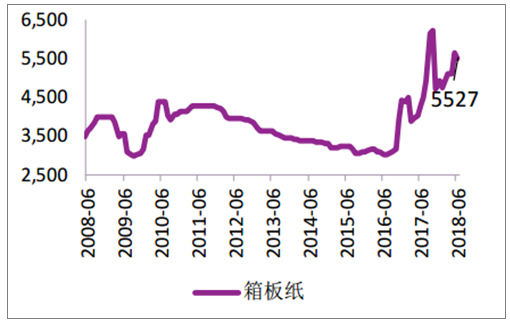

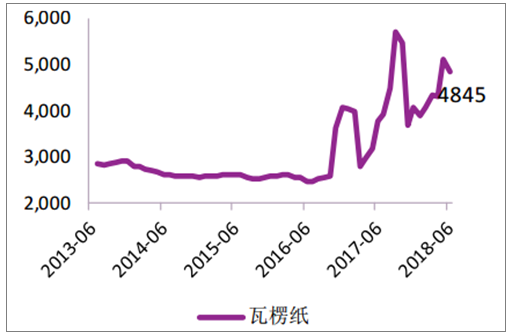

原材料价格持续上涨推动包装纸价格持续上行。在外废配额严格限制、检查形势趋严、外废批额降低的情况下, 2018 年我国进口废纸量大幅减少,截止4 月底 2018 年废纸累计进口量为 512万吨,累计同比下降 49.0%。废纸供需失衡推动国废价格的上涨,截止 6 月 7 日,国废均价为 2998 元/吨,相较年初的 2473 元/吨上涨幅度约 21.21%,与 2017 年同比增长 65.22%。成本端压力较高推动下游成品纸价格上涨,2018 年以来多家纸厂纷纷发布涨价函。截止6月8日,箱板纸最新平均市场价为5527元/吨,较年初上涨16.35%,瓦楞纸最新平均市场价为 4845元/吨,较年初上涨 24.23%。预计废纸价格的持续上涨将为箱板瓦楞纸价格提供支撑,2018年包装纸价格继续上行。

截至目前国废价格暴涨,同比增长 65.22%(元/吨)

数据来源:公开资料整理

箱板纸平均市场价(元/吨)

数据来源:公开资料整理

瓦楞纸平均市场价(元/吨)

数据来源:公开资料整理

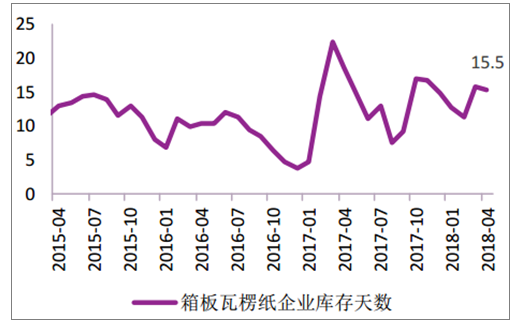

行业库存维持在低位。2018 年以来,箱板瓦楞纸企业库存走势一致,呈小幅波动趋势,但整体维持在低位。4月箱板瓦楞纸企业库存天数为 15.5天,与去年同期相比减少了 3.24 天。由于供给侧改革叠加环保政策趋严,落后产能出清导致行业供给端收缩明显,库存消化快,同时叠加旺季来临下游包装厂采购积极性高,未来行业库存预计维持在低位。

箱板瓦楞纸企业库存(天)

数据来源:公开资料整理

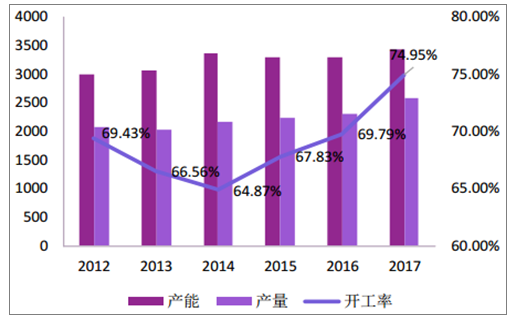

包装纸进入行业旺季,供需紧平衡推动纸价上行。供给端来看,供给侧改革持续推动落后产能出清,根据智研咨询数据, 2012-2016 年箱板瓦楞行业淘汰产能 580 万吨,总淘汰产能达到 2016 年产能的 9.42%, 中国造纸协会指出,随着环保政策趋严, “十三五”期间行业将继续淘汰落后产能 800 万吨,根据“十二五”期间的纸种淘汰产能占比计算,预计十三五期间将淘汰约147 万吨包装纸落后产能。新增产能方面, 2017-2018 年将有部分新建包装纸项目投产, 据统计, 2017 年,国内箱板瓦楞纸市场新投产产能约 440 万吨,预计 2018 年将新增包装纸产能 500-600 万吨,但目前来看,箱板瓦楞纸新增产能主要在下半年释放, 2018 年整体产能供给偏紧。

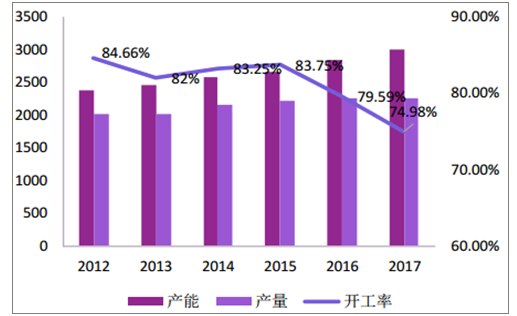

箱板纸产能产量和开工率情况(万吨)

数据来源:公开资料整理

瓦楞纸产能产量和开工率情况(万吨)

数据来源:公开资料整理

2、木浆价格维持高位运转,文化纸供需格局改善

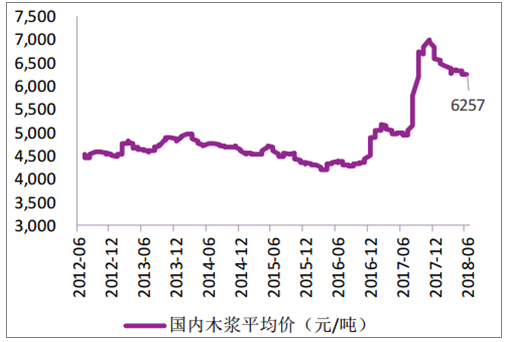

从供给方面来看,全球纸浆供应量略有增长。 我国是全球木浆主要消费国之一,木浆以进口为主,进口木浆量占比达 60%-70%。随着宏观经济预期转好, 2017 年以来全球木浆新增产能逐渐落地,根据中华纸业网统计,针叶浆 2017 年和 2018 年全球投放产能分别达 137 万吨和 102.5 万吨,阔叶浆 2017 年和 2018 年新增产能为 190 万吨和 236.5 万吨,每年新增产量约占全部纸浆产量的 1.7%,产能增加有限。截至 6 月 8 日,浆价已位于历史高位,国内木浆平均价达 6255.25 元/吨,同比增长 25.41%,预计后期浆价继续上涨的可能性不大。

木浆价格位于历史高位

数据来源:公开资料整理

从需求方面看,我国木浆需求稳定增长,支撑木浆价格。 一方面,随着经济形势的复苏,木浆需求端纸张景气较高,我国木浆消耗量稳步增长,2014-2016 年增长率保持在 6%-7%;另一方面,在供给侧改革和环保执法下造纸企业竞争格局得到优化,随着落后产能和高污染产能的退出,大企业生产步入良好态势发展,未来对于木浆的需求将持续增加; 替代性方面,由于废纸进口政策对于废纸价格和数量的影响,木浆需求将进一步上升,为木浆价格提供强支撑,因此我们预计未来木浆价格将维持高位。

我国木浆需求稳定增长

数据来源:公开资料整理

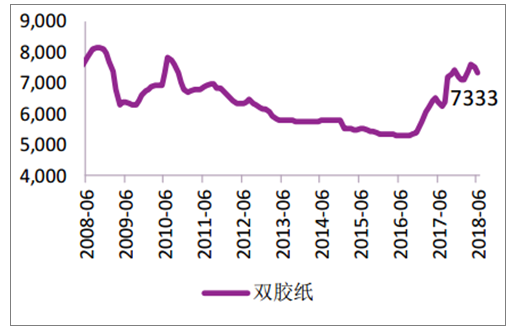

文化纸传统旺季叠加浆价上涨,文化纸价格高位运行。 2018 年以来,受废纸新政和木浆供需格局影响,内外盘浆价均处于历史高位,成本端压力下木浆系纸种价格整体呈现上升趋势,同时 1-5 月为文化纸传统季节性旺季,市场需求推动文化纸价格高位运行。截至 6 月 8 日,铜版纸平均市场价为7133 元/吨,双胶纸平均市场价为 7333 元/吨, 铜版纸较年初下降了 1.39%,双胶纸较年初上涨了 3.28%, 二者同比增长 5.41%和 14.73%。

铜版纸平均市场价(元/吨)

数据来源:公开资料整理

双胶纸平均市场价(元/吨)

数据来源:公开资料整理

文化纸供需格局改善。

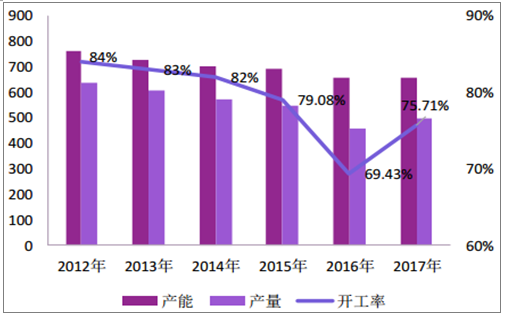

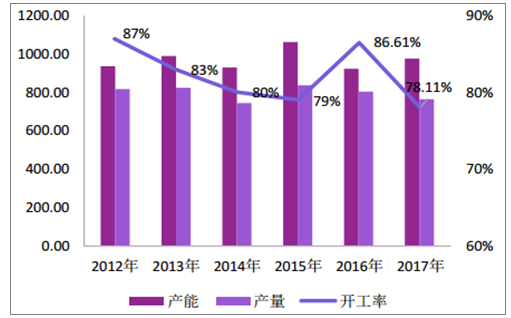

供给端,铜版纸和双胶纸 2018 年无新增产能,且在供给侧改革影响下中小企业产能出清,铜版纸 2012-2016 年每年产能和产量均呈递减趋势,双胶纸在波动中略有下降。文化纸行业的集中度上升,目前铜版纸行业 CR4达到 86.78%,产能分布较为集中和稳定,双胶纸行业 CR4 为 45.25%,仍有较大的提升空间,总体文化纸的竞争格局得到优化。

铜版纸产能产量和开工率情况(万吨)

数据来源:公开资料整理

双胶纸产能产量和开工率情况(万吨)

数据来源:公开资料整理

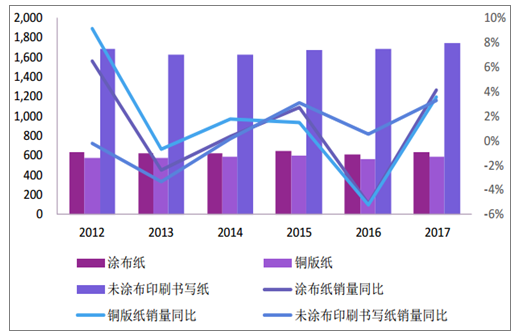

需求端,铜版纸双胶纸的需求目前均逐渐企稳。铜版纸行业景气度逐渐改善, 2012-2016 年,由于电子媒体的发展以及产能过剩问题突出,铜版纸的生产和消费增长几乎停滞,通过转产、停产等措施,铜版纸的供给端收缩,2017 年需求达 585 万吨,销量同比增长 3.54%,下游需求回升。未涂布印刷书写纸供需格局转好,受供给侧改革、环保政策和原材料影响,双胶纸供给呈现收缩趋势,需求方面 2016 年几乎无增长, 2017 年需求为 1744 万吨,同比增长 3.26%。文化纸的消费有一定的季节性特征,进入下半年以后,夏季啤酒旺季有助于推动作为酒标的单铜纸的需求上升, 9-12 月为年终备货期,各大商家印刷单页等进行宣传促销将带动双铜纸的销量增长;双胶纸方面, 9 月的春季教材备货期,年底各大公司报表的印制将催生大量需求。综合来看,文化纸在产能收缩的情况下,需求随国家经济形势稳步回升,供需格局进一步改善。

我国文化纸需求逐渐企稳(万吨)

数据来源:公开资料整理

3、生活用纸需求结构升级,静待竞争格局优化。

生活用纸 2018 年以来价格高位运行且波动幅度较小。受原材料纸浆价格上涨影响,生活用纸价格在 2017 年 8 月份-12 月份大幅上涨 1500 元/吨。随后在 2018 年初,纸浆价格的下调使得生活用纸价格开始小幅下降,但整体仍维持在 8400 元/吨,波动幅度较小。

生活用纸市场平均价格波动幅度较小(元/吨)

数据来源:公开资料整理

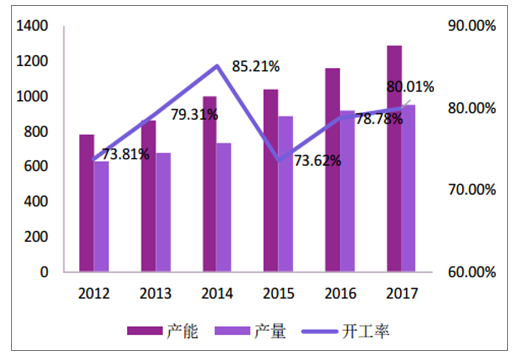

生活用纸仍供大于需,随着需求的稳定增长供需格局将得到改善。

从供给端来看,目前仍处于产能过剩阶段。 2012 年以来中国生活用纸行业迅速发展,产能从 2012 年的 784 万吨到 2017 年的 1295.7 万吨,复合增长率 8.73%,产量从 2012 年的 627.3 万吨到 2017 年的 956.3 万吨,复合增长率高达 7.28%,目前产能利用率保持在 75%-80%左右。相比较来说,生活用纸的消费量年复合增长率为 6.95%,产销缺口 2012-2015 年持续扩大,产能的扩张大于需求消费量的增长,使得目前处于供给相对过剩的阶段。

生活用纸产能产量和开工率情况(万吨)

数据来源:公开资料整理

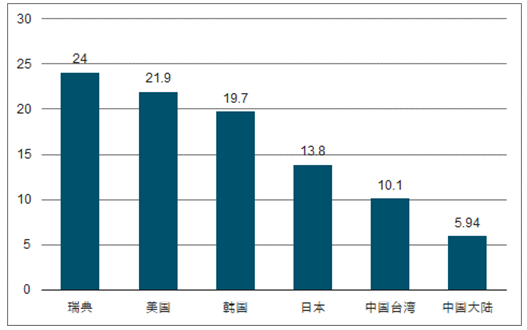

从需求端来看,我国生活用纸消费量快速上升。生活用纸作为刚性消费品,与国家 GDP 的增长、人口增速、生活质量的提高等因素密切相关。在消费升级、人均 GDP 的提高和生活水平的改善等因素的推动下,生活用纸行业获得了持续的动力,2012 年以来,生活用纸消费量复合增长率为 6.95%,我国生活用纸国内市场规模持续扩大,2016 年已达到 988 亿元,同比增长12.06%。生活用纸人均消费量 2017 年为 5.94kg/年,虽然保持了 9.6%的增长,但同发达国家和地区仍有较大差距,随着二胎政策的推广、国内消费需求的多元化和高端化等推动,我国生活用纸消费量未来发展潜力巨大。

生活用纸消费量和国内市场规模情况(万吨)

数据来源:公开资料整理

生活用纸人均消费量对比(千克/年)

数据来源:公开资料整理

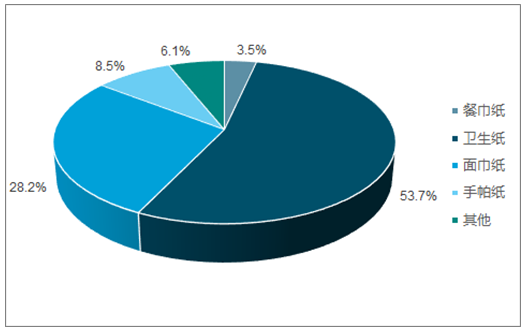

生活用纸产业结构优化升级。 随着生活水平的提高和消费升级的驱动,生活用纸的产业结构将不断优化升级。对比 2012 年与 2017 年生活用纸产品消费结构来看,卫生纸占比由 62%下降到 53.7%,高毛利的手帕纸、面巾纸、餐巾纸等高端生活用纸占比明显提升,人均消费量复合增长率分别为8.05%、 10.73%、 10.53%,高于市场整体增速。

生活用纸2017年产品消费结构

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国造纸行业市场调研分析及发展规模预测报告

《2025-2031年中国造纸行业市场调研分析及发展规模预测报告》共十六章,包含2020-2024年中国造纸原料产业运行动态分析,2025-2031年中国造纸产业发展前景分析,2025-2031年中国造纸行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询