一、烧碱价格持续上涨

烧碱作为日常生活中最常见的化工品之一,长久以来并没有过多起色,发展比较平稳,但从2016 年3 季度以来,烧碱价格出现了一波大幅上涨,甚至在大宗品集体回调的时期,价格继续创出新高,11月底32%离子膜碱上涨到1-11月份最高价位,99%片碱上涨年内最高价位,区间涨幅达到66%,至今一直保持高位。2016年下半年烧碱下游行业利润逐渐增加,拉动了对上游烧碱需求和开工率,供给增量不大,目前供需格局逐渐转好。

32%离子膜烧碱价格

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2022年中国烧碱市场深度评估及未来发展趋势报告》

环保政策日益驱严,压制烧碱产能释放,影响供给增长。烧碱基本都来源于原盐电解,会产生液氯等带有污染性的副产品,对生产企业有较高要求。2015年起我国实行了新《环保法》和《烧碱装置安全设计规范》,对烧碱这一高耗能、高污染行业带来压力,很多规模在30万吨以下的小产能面临停工,特别是今年河北、山东等地部分企业烧碱装置开工负荷下降,使得产能供给受限。预计受制液氯价格下跌以及环保压力影响,烧碱供给短期难以大幅提升,烧碱行业供需格局有望延续改善。

二、烧碱产能增速放缓,开工率上升,产量逐年提升

我国是世界烧碱产能最大的国家,产能占全球比重达40%以上。2004年-2007年烧碱经历了快速发展,自2010年以后烧碱产能增长逐步放缓。截止至2016年底,中国共有烧碱企业158家,较2015年净减少5家(其中新增3家,退出8家),烧碱产能为3945万吨,较2015年净增加72万吨,其中新增203万吨离子膜碱,退出131万吨(离子膜碱100万吨,隔膜碱31万吨)。增速方面,除2013年增速回升至9%之外,我国新增烧碱产能保持逐年减少趋势。

目前国内烧碱行业供过于求的状况未出现实质性改变,但在国家积极推动化解产能过剩、经济增速放缓及下游需求低迷的背景下,产能扩张势头开始得到控制。2016年我国烧碱新增产能203万吨,退出131万吨,较上年净增加72万吨,总产能为3945万吨。2016年烧碱产量为3284万吨,同比增长8.8%,行业平均开工率由2013年的74%提升至当前的83%,生产企业数由2013年的176家减少到当前的158家。总体来说,行业新增产能与淘汰落后产能并行,总体产能保持基本稳定,产业集中度得到提升,行业整体效益稳中有升,供给侧改革的效果初步展现。

2017年计划新增产能372万吨,按照历年规律,每年实际投产的产能数量约为计划投产的五到六成,今年1-6月我国已新增产能51.5万吨,释放产能不多,基本与去年持平。预计未来我国烧碱新增产能会持续增加,但受限于环保压力,产能增速会保持较小幅度的增长。

开工率大幅上涨,或稳定在86%以上。烧碱是石化基础行业,由于下游需求没有太大变化,加之行业盈利欠佳、产能增长缓慢,行业开工率在2013年达到56%的低点,自2012年到2016年大部分时间集中在70%-80%的区间内。随着2016年下半年,烧碱下游的氧化铝、造纸、化工、石化等多个子行业盈利都在不断提升,烧碱价格大幅上涨,开工率随之走高,2016年年底开工率达到了88.75%。2017年烧碱开工率持续保持在较高水平,4月开工率更是达到了91.53%,为历史最高水平。目前行业开工率保持在86%以上,随着行情逐步好转,预计短期内开工率保持稳定。

我国烧碱产量持续上涨,进口逐年下降。2008-2014年我国烧碱产业发展迅猛,产量逐年上升,2014年相比于2008年上涨77.55%。2014年我国烧碱产量达3180.20万吨,与2013年同期相比增长了11.4%。但2015年,随着下游氧化铝盈利能力减弱、新环保法的实施、重大会议的举办和国内突发事件,我国烧碱产量在近六年内首次出现下降。2016年烧碱产量回升,达到3283.8万吨,较上年增长9.15%。同时,我国烧碱进口量在2009年达到高峰,为3.42万吨,之后我国烧碱进口量逐年下降,近四年都保持在每年1万吨左右,比较稳定。我国是烧碱生产大国,产量一直稳居世界第一位。

三、消费量快速增长,氧化铝行业的蓬勃发展支撑对烧碱的需求

烧碱表观消费量快速增长,近年来保持稳定。国内需求方面,2004-2014年,国内烧碱消费量逐年上涨,复合增长率接近9%,近两年表观消费量保持稳定,2015、2016连续两年稳定在2855.6万吨。在国外需求方面,2009-2012年联系三年保持出口增长,从152.72万吨增长至207.88万吨,2013年起出口量开始下降,2016年出口量为191.3万吨,出口量占国内烧碱总产量的5.8%-8.8%,随着2017年世界经济向好,我国在烧碱出口量有望增长。

烧碱表观消费量和出口量/万吨

资料来源:公开资料整理

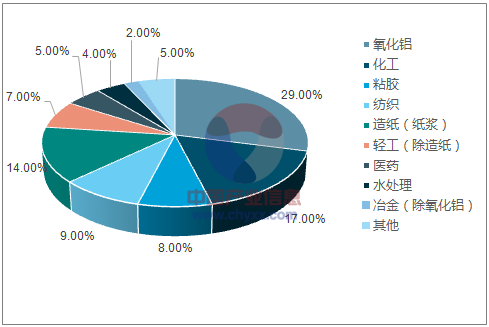

烧碱下游消费结构

资料来源:公开资料整理

烧碱作为最常见的化工原料之一,下游行业的发展状况对烧碱需求有较大的影响。下游需求分散在造纸、印染、纺织、医药、染料、金属制品、化工等各个行业。烧碱产品的29%被应用于氧化铝的制备,17%应用于化工产业,造纸产业占比14%,纺织业占比9%,粘胶、轻工(除造纸)、医药等行业也有小部分占比。

氧化铝是纯碱产品的最大需求行业,未来将拉动烧碱约100万吨需求。2016年氧化铝对于烧碱的平均需求占比达到29.29%,最高月份达到32.60%。氧化铝产能约为7921万吨,对于烧碱的需求约952万吨。未来氧化铝行业受环保影响,将有超过100万吨产能会被关停或淘汰,将缩减对烧碱行业7万吨烧碱的需求。近几年来我国氧化铝产能一直处于高速增长状态,2012-2015年年均复合增长率9.45%,而同期全球其他地区整体增速为-0.64%,使得我国氧化铝产能在全球中占比不断上升。

烧碱作为最常见的化工原料之一,下游行业的发展状况对烧碱需求有较大的影响。下游需求分散在造纸、印染、纺织、医药、染料、金属制品、化工等各个行业。据统计,烧碱产品的29%被应用于氧化铝的制备,17%应用于化工产业,造纸产业占比14%,纺织业占比9%,粘胶、轻工(除造纸)、医药等行业也有小部分占比。

氧化铝是纯碱产品的最大需求行业,未来将拉动烧碱约100万吨需求。2016年氧化铝对于烧碱的平均需求占比达到29.29%,最高月份达到32.60%。氧化铝产能约为7921万吨,对于烧碱的需求约952万吨。未来氧化铝行业受环保影响,将有超过100万吨产能会被关停或淘汰,将缩减对烧碱行业7万吨烧碱的需求。近几年来我国氧化铝产能一直处于高速增长状态,2012-2015年年均复合增长率9.45%,而同期全球其他地区整体增速为-0.64%,使得我国氧化铝产能在全球中占比不断上升。

2017年年造纸行业景气反弹,盈利能力不断提升,将对烧碱产生较为稳定的需求,预计对烧碱贡献度仍将保持14%左右水平。

未来供给格局将进一步改善,纯碱将保持较高发展势头。供应侧,受环保督查影响,预计烧碱或有降低开工率、减产情况,利好烧碱市场。需求侧,下游氧化铝等行业整体开工负荷会维持在相对较高的水平,下游对烧碱的供需支撑会继续存在。此外粘胶短纤、印染、造纸行业需求也较为稳定。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国烧碱行业市场调查研究及未来趋势预测报告

《2024-2030年中国烧碱行业市场调查研究及未来趋势预测报告》共九章,包含烧碱行业领先企业经营形势分析 ,2024-2030年烧碱行业前景及投资风险,烧碱行业研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。