我们认为,中药饮片与中药配方颗粒具备投资亮点:

中药饮片:在药品零加成的背景下,维持 25%加成的饮片满足医生利益,引领需求扩张,而新版 GMP 与国家飞行检查淘汰小产能、提升行业集中度,龙头公司有望受益;中药配方颗粒:中药配方颗粒纳入饮片管理但产销环节受行政管制,拟放开的征求意见 2015 年底公示,我们预计新政将于 2018 年推出,解除生产限制但维持使用限制(不允许基层使用),我们测算 2015 年饮片在医院渠道约 1400 亿元(出厂口径约 1000 亿元),假以 40-60%的替代率峰值,2015 年市场空间 400-600 亿元,而 2015年市场规模不足百亿。

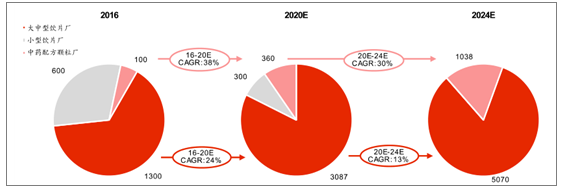

我们基于替代率预测配方颗粒的规模,辅以小产能线性退出、大中产能分食余额,预计:大中型饮片厂:市场规模 16-20E 复合增速约 24%,20E-24E 复合增速约 12%;小型饮片厂:逐渐消亡;中药配方颗粒:市场规模 16-20E 复合增速近 40%,20E-24E 复合增速超 30%。

核心假设如下:

1) 行业需求以 12-18%的增速稳健增长;

2) 不合格产能(小型企业)2016 年约占市场的 30%,并在未来 8 年线性退出市场;

3) 医院渠道占饮片市场的 50-60%;

4) 正式文件维持中药配方颗粒的医院使用限制;

5) 中药配方颗粒在医院对饮片的平均替代率在 40-60%,且受到企业销售能力(直营比例、学术营销、销售模式)与医保覆盖(目前仅 21 省报销)的影响;

中药饮片:行业结构展望

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国中药饮片行业深度分析与投资前景预测报告》

需求扩张,分散格局缓慢聚合

大行业,小企业。得益于纳入 2009 版基药目录,中药饮片发展迅速,根据工信部数据,2011-16 年市场规模复合增速达 18%,2016 年行业规模逼近 2000 亿元。而由于行业准入壁垒低,行业格局呈现小、散、乱,龙头公司 2016 年市占率不足 5%。

中药饮片:市场规模及增速(2011-1H17 )

数据来源:公开资料整理

中药饮片:行业格局 一瞥

数据来源:公开资料整理

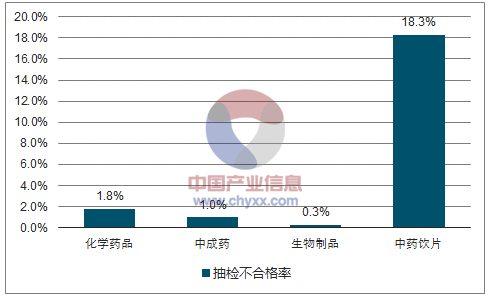

分散格局有望缓慢 聚合 。监管缺失导致饮片行业以低标准运行,药材质量饱受医师诟病。2014 年新版 GMP 颁布,企业为满足新规需投入千万级的技术改造费用,小产能淘汰,市场初步整理,抽检合格率从 2013 年的 64%上升至 2016 年的 77%,行业格局得以改善。

2016 年国家药品抽检:中药饮片不合格率最高

数据来源:公开资料整理

全国中药材及中药饮片抽检合格率变化(2013-2016 )

数据来源:公开资料整理

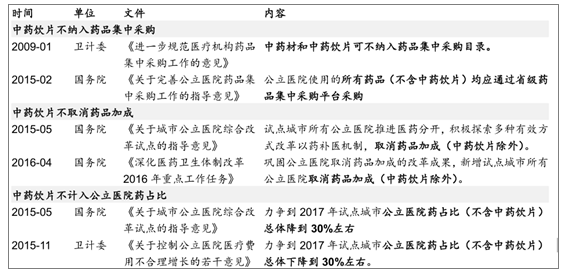

政策引领需求扩张。诸多政策利好中药饮片,如不纳入药品集中采购目录(维护饮片利润空间)、不取消药品加成(成为医生新利益点)、不计入公立医院药占比(增加饮片处方量有助降低药占比)。我们预计,政策有望引领饮片需求的新一轮扩张。

中药饮片享受三重政策优待

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国中药饮片行业发展策略分析及投资前景研究报告

《2024-2030年中国中药饮片行业发展策略分析及投资前景研究报告》共八章,包含中国中药饮片行业重点企业分析,对中药饮片行业的投资分析及前景预测,中药饮片行业发展的政策背景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国中药饮片行业全景简析:随着人们对中医药认可度提高,行业得到快速发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国中药饮片产业销售规模及重点企业对比分析[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)