一、发展现状

中药饮片是中药材经过按中医药理论、中药炮制方法,经过加工炮制后的,可直接用于中医临床的中药。这个概念表明,中药材、中药饮片并没有绝对的界限,中药饮片包括了部分经产地加工的中药切片,原形药材饮片以及经过切制、炮炙的饮片。前两类管理上应视为中药材,只是根据中医药理论在配方、制剂时作饮片理解。

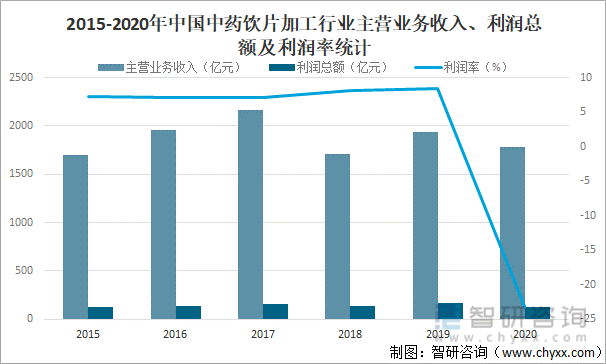

中药饮片是我国中药产业三大支柱之一,也是中成药的重要原料,长期以来除了拥有“禁止外商投资传统中药饮片炮制”的护身符外,近年来更是得到了政策的“宠爱”,如纳入国家基药、国家医保、不受药占比限制、允许医院保留价格加成等,2020年中国中药饮片加工行业主营业务收入完成1782亿元,利润总额完成125亿元,利润率为负数,作为中药饮片的衍生品及创新,中药配方颗粒有着标准化程度高、方便卫生、分量明确、便于保管、不易变质等优势,逐渐受到企业的重视及患者的认可,近年来在中药饮片的销售占比逐年提升。2021年2月,国家药监局、国家中医药局等四部门发布公告,结束中药配方颗粒试点工作。新政明确,中药配方颗粒纳入中药饮片管理范畴,相关对应医保参照乙类管理,且可在所有医疗机构使用。中药配方颗粒摆脱“试点”限制后,参与研发生产的企业将增加,使用范围也扩大,行业将迎来高速增长期。

2015-2020年中国中药饮片加工行业主营业务收入、利润总额及利润率统计

资料来源:工信部、国家统计局、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国中药饮片行业发展策略分析及投资前景研究报告》

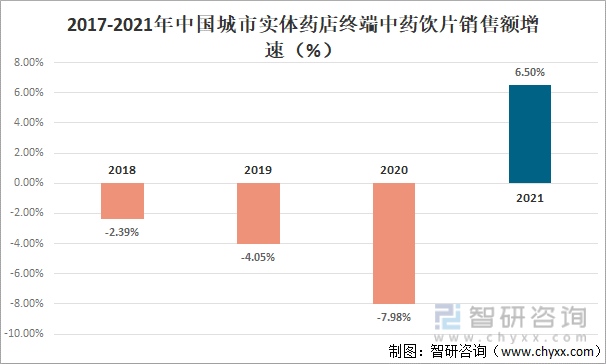

在药店方面,近年来,国家相继出台了全国零售药店分级分类管理、中药饮片专项整治工作等政策,加大对中药饮片的整治力度,使得部分药店失去经营中药饮片的资格,叠加部分药店改变经营方向、中医馆增加加大竞争等,2017年之后中国城市实体药店终端中药饮片销售收入持续下滑,2020年下滑幅度接近8%,但预计2021年市场有所回暖,同比增长约6.5%。

2017-2021年中国城市实体药店终端中药饮片销售额增速(%)

资料来源:米内网、智研咨询整理

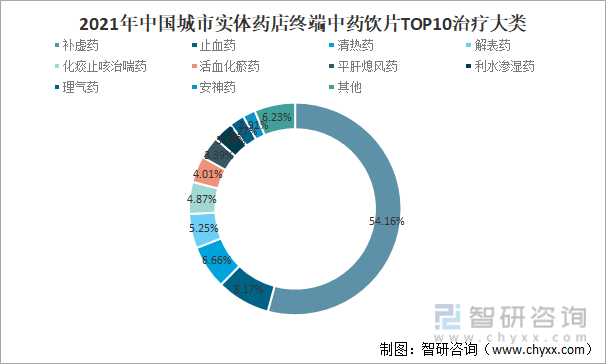

从治疗类别来看,TOP10治疗大类中,补虚药、止血药、清热药多年来稳居前三,其中补虚药独占鳌头,市场份额超过50%,且有逐年递增的态势;或受疫情推动,解表药由2019年的第五位上升至2020年的第四位,预计2021年将继续稳居第四位,其次为止血药和清热药,但其占比明显低于补虚药。

2021年中国城市实体药店终端中药饮片TOP10治疗大类

资料来源:米内网、智研咨询整理

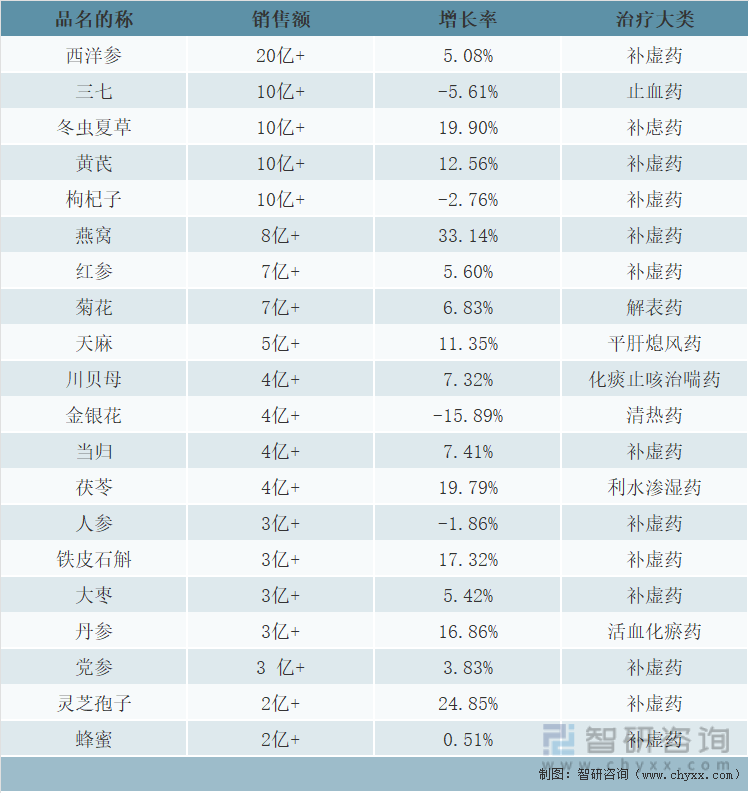

从细分产品来看,2021年中国城市实体药店终端中药饮片TOP20产品合计销售额将超过150亿元,占总体市场比重接近60%,9款中药饮片销售额超过5亿元,其中有5款超过10亿元。从增速及排位变化看,预计燕窝、灵芝孢子、冬虫夏草涨势较好,同比去年增长均超过10%,其中灵芝孢子取代麦冬,首次跻身TOP20产品。随着老龄化进程加快、生活水平提高、保健意识提升等,这类滋补类的补虚产品越来越受欢迎;三七市场继续萎缩严重,金银花的增速与排名预计也有明显下滑。

2021年中国城市实体药店终端中药饮片TOP20产品统计

资料来源:米内网、智研咨询整理

二、重点企业对比分析

目前我国中药饮片生产厂家分散,行业集中度较低,但近年来随着国家加大对中医药产业的支持,中药饮片市场发展空间加大;此外,随着中药饮片质量标准逐渐提高、行业监管趋严,小型企业将承压并逐渐被淘汰,规模大且规范化企业经受住监管制度考验而最终受益,整个行业的集中度有望得以提升。上市药企中,中国中药、华润三九、红日药业、香雪制药、太龙药业、神威药业等企业均涉及中药饮片/中药配方颗粒的研发生产。作为曾经的中药饮片龙头企业,康美药业破产重整工作历时一年多时间,于2021年年底完成重整计划,债务已全部清偿。

中国主要中药饮片生产厂家基本情况

资料来源:企业官网、智研咨询整理

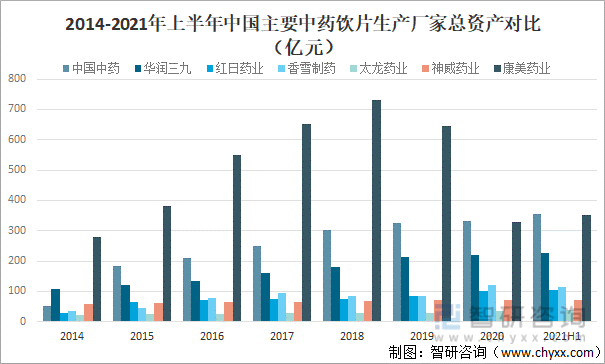

从总资产来看,截止2021年6月底中国中药总资产高于康美药业、华润三九、香雪制药、红日药业、神威药业和太龙药业,截止2021年6月底中国中药总资产为56.04亿元,康美药业总资产为350.6亿元,华润三九总资产为226.7亿元,香雪制药总资产为116亿元,红日药业总资产为105.3亿元,神威药业总资产为70.34亿元,太龙药业总资产为38.58亿元。

2014-2021年上半年中国主要中药饮片生产厂家总资产对比(亿元)

资料来源:企业年报、智研咨询整理

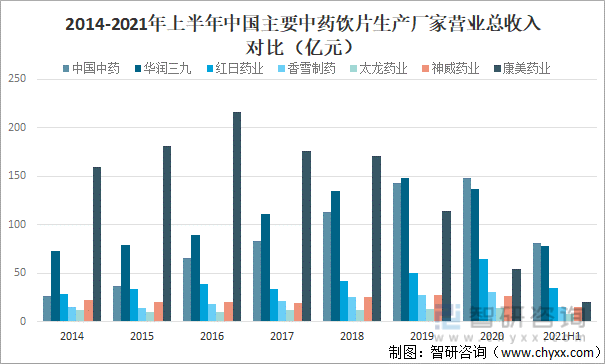

从营收情况来看,2021年1-6月中国中药营业总收入高于华润三九、红日药业、康美药业、神威药业、香雪制药和太龙药业,2021年1-6月中国中药营业总收入完成1.49亿元,华润三九营业总收入完成77.57亿元,红日药业营业总收入完成34.86亿元,康美药业营业总收入完成20.69亿元,神威药业营业总收入完成15.54亿元,香雪制药营业总收入完成15.36亿元,太龙药业营业总收入完成7.519亿元。

2014-2021年上半年中国主要中药饮片生产厂家营业总收入对比(亿元)

资料来源:企业年报、智研咨询整理

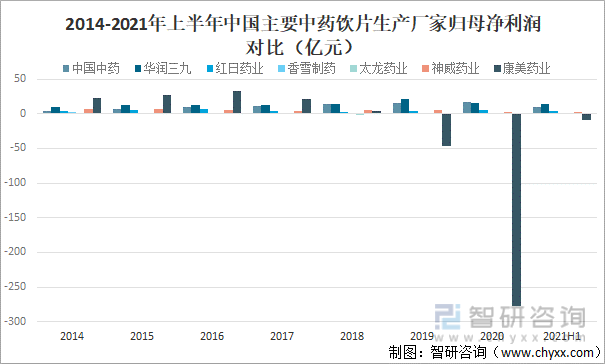

从归母净利润来看,2021年1-6月华润三九归母净利润明显高于中国中药、红日药业、神威药业、香雪制药、太龙药业和康美药业,2021年1-6月华润三九归母净利润为13.65亿元,中国中药归母净利润为9.3亿元,红日药业归母净利润为4.37亿元,神威药业归母净利润为3.08亿元,香雪制药归母净利润为0.50亿元,太龙药业归母净利润为0.27亿元,康美药业归母净利润为负数。

2014-2021年上半年中国主要中药饮片生产厂家归母净利润对比(亿元)

资料来源:企业年报、智研咨询整理

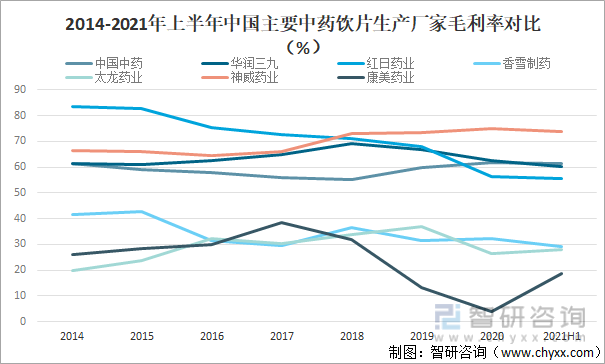

从毛利率来看,2021年1-6月神威药业毛利率高于中国中药、华润三九、红日药业、香雪制药、太龙药业和康美药业,2021年1-6月神威药业毛利率为73.80%,中国中药毛利率为61.38%,华润三九毛利率为60.27%,红日药业毛利率为55.48%,香雪制药毛利率为29.34%,太龙药业毛利率为28.22%,康美药业毛利率为18.63%。

2014-2021年上半年中国主要中药饮片生产厂家毛利率对比(%)

资料来源:企业年报、智研咨询整理

三、总结

中国中药在企业规模和营收情况方面均优于神威药业、华润三九、红日药业、香雪制药、太龙药业和康美药业,神威药业在盈利能力方面优于中国中药、华润三九、红日药业、香雪制药、太龙药业和康美药业,总体来看,中国中药优势明显。

中国主要中药饮片生产厂家主要指标对比

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国中药饮片行业发展现状调查及市场分析预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国中药饮片行业发展策略分析及投资前景研究报告

《2024-2030年中国中药饮片行业发展策略分析及投资前景研究报告》共八章,包含中国中药饮片行业重点企业分析,对中药饮片行业的投资分析及前景预测,中药饮片行业发展的政策背景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国中药饮片行业全景简析:随着人们对中医药认可度提高,行业得到快速发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)