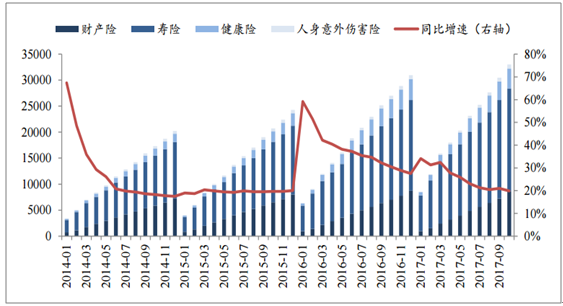

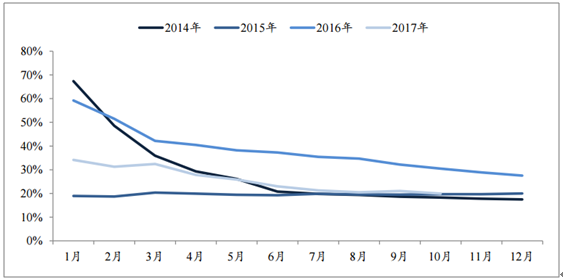

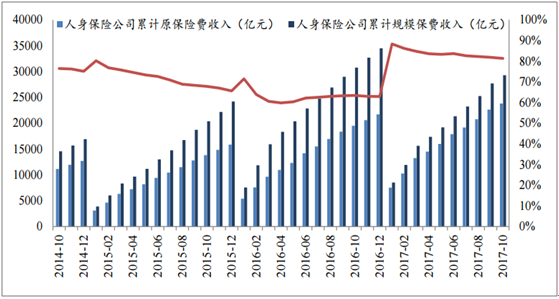

2017年1-10月行业原保险保费收入32388.8亿元,同比增长19.9%,2017年以来原保费增速呈现下滑趋势,但下滑速度呈逐月收窄趋势,增速与历年水平相比处于相对低位,但仍处于较好水平。1-10月人身险原保费收入23799.04亿元,同比增长19.0%,增速低于总体保费增速。其中,寿险原保费收入19815.6亿元,同比增长26.2%,2017年以来寿险保费增速亦呈现明显下滑趋势,但增速情况好于总体;健康险原保费收入3842.1亿元,同比增长5.33%,自1月份以来健康险累计保费增速呈现明显下滑趋势,9月以来增速情况有所好转;产险原保费收入7961.1亿元,同比增长13.4%,自1月份以来产险累计保费增速呈持续上升趋势。

保费占比方面,截至10月,随着产险累计原保费增速持续上行,年内产险保费占比亦稳步上升,至10月占比已达26.5%;人身险保费占比为73.5%,年内人身险保费占比均在7成之上,仍为行业保费主要贡献项。其中寿险保费贡献居首位,占比达81.1%;健康险占比为15.7%、意外险占比为3.2%。

2014-2017年保险行业累计原保险保费增速有所下滑(亿元)

数据来源:公开资料整理

行业原保险累计保费增速低于历史但仍处较好水平

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国保险行业深度调研及投资战略研究报告》

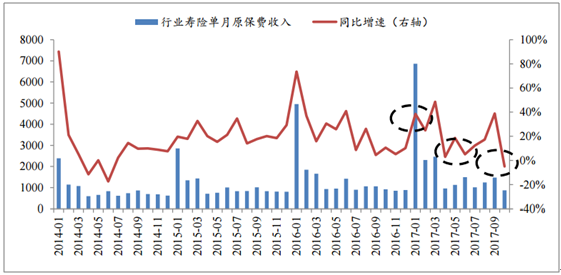

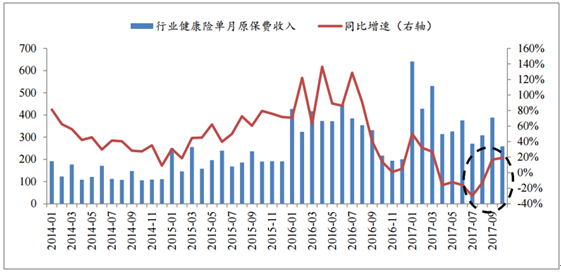

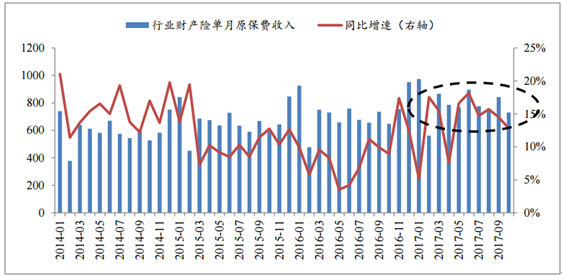

单月保费方面,寿险:保费收入较去年同期保持较稳定正增长,2017年除10月保费同比下滑4.9%外,其余月份均实现同比正增长,其中1月开门红保费增速大幅提升近4成。增速较低的月份有4月、6月、10月,我们判断原因在于,上半年万能险新规发布影响保费增长,新规10月生效叠加三季度季末效应导致此三月保费增速水平较低;健康险:年初健康险保费同比增速下滑明显,但随着监管重点推进保险姓保,保险公司重视保障型产品销售,随着产品逐步切换,7-10月健康险保费同比增速已有所好转;产险:增速水平显著好于去年,尤其是下半年以来同比增速持续维持在高位,随着险企大力发展非车业务,未来产险增速有望继续维持良好水平。

行业寿险单月原保险保费增速下滑(亿元)

数据来源:公开资料整理

行业健康险原保险保费增速显著下滑(亿元)

数据来源:公开资料整理

行业产险月原保险保费同比增速处于较高位(亿元)

数据来源:公开资料整理

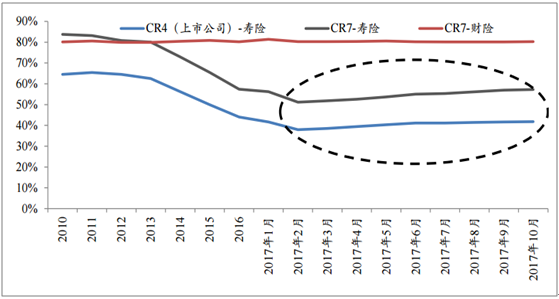

市占率方面,平台类保险公司受限于严监管,寿险行业集中度有所提升。从寿险来看,随着2016年以来监管层加强对万能险和短期高现价产品的监管,受此影响,以负债端规模扩张快速发展的平台类保险公司保费增长规模受到压缩,市占率方面表现为大型保险公司的保费市占率自2017年2月以来有所上升。相比寿险,财险公司保费收入市占率的变化较小,年内财险CR7稳定在80%-81%左右。

后市随着监管方针坚定保险姓保,保险业务回归保障,行业保费增速或难达先前高位。寿险方面,未来保险产品理财属性将有所弱化,产品保障属性凸显,上市险企在寿险产品设计、代理人渠道销售能力等方面均有优势,上市险企市占率仍有空间;健康险、意外险方面,顺应监管政策保障型业务获益,上市险企大力发展保障型业务,业务保费未来将有所提升;财产险,随着商车费改深化,车险业务保费增长、成本控制方面承压,大型险企受影响相对小于中小企业;总体来看,严监管下上市险企较中小险企相对获益,市占率有望提升。

行业寿险集中度有所上升

数据来源:公开资料整理

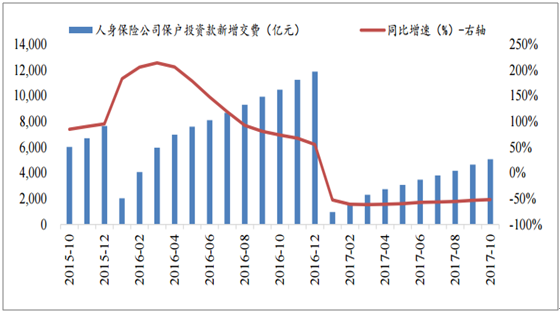

在保险业务大力回归本源背景下,年内万能险保费收入下滑超五成。近年保监会相继发布22号文、76号文、134号文,受保监会持续加强中短存续期产品监管及今年出台的人身险新规影响,万能险受挫,保费规模持续萎缩,年内人身保险公司保护投资款新增交费降幅为近年高位,1-10月人身保险公司保护投资款新增交费同比下降51.5%,但随着4月-8月万能险产品逐渐出清,降幅已呈现收窄趋势。同时,年内传统保险产品收入占比维持高位,表现为原保费占规模保费比例保持高水平,1-10月人身险原保费收入占比规模保费收入为81.3%,占比虽较年初几月小幅度下滑,但在近年处于绝对高位,行业保险业务回归保障本源的趋势显著。

行业万能险保费规模持续萎缩

数据来源:公开资料整理

行业人身险原保险保费占比维持在8成以上

数据来源:公开资料整理

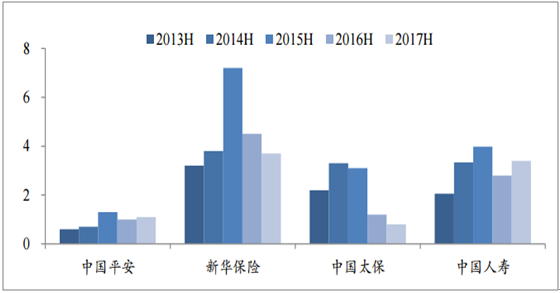

退保率方面,截至上半年,平安、新华、太保、国寿退保率分别为1.1%、3.7%、0.8%、3.4%。新华、太保退保率分别较同期下降0.8、0.4个百分点,平安、国寿分别较同期小幅度上升0.1、0.6个百分点,但仍处于良好水平。新华、太保退保率方面的持续优化体现了公司服务水平的提升,将支撑公司未来获取稳定的续期保费收入。平安、国寿退保率小幅度上升,但是仍处于较好水平,预计不会对未来保费增长造成太大影响。

上市险企退保率水平良好(%)

数据来源:公开资料整理

产险保费稳定增长,增速表现较好。1-10月平安产险原保费收入1738.4亿元,同比提升22.6%,太保产险原保费收入855.84亿元,同比提升9.0%。增速方面,平安产险累计保费增速稳定维持在2成以上,太保财险原保费收入增速年内呈上扬趋势。

行业投资资金运用余额稳步上升,债券、另类投资占比上升。行业投资规模方面,截至10月保险公司资金运用余额比年初增长9.7%,至14.7万亿元。行业资产配置方面,近年来以另类投资为主的其他投资快速发展,截止10月末行业另类资产配置比例为38.5%,上年末为36%;债券、银行存款、股票和证券投资基金、分别占比为35.0%、13.0%、13.5%,上年末分别为32.1%、18.6%、13.3%。险企投资端具有长期稳健特点,叠加国家鼓励保险资金支持国家重点工程、“一带一路”建设等,故未来险企非标投资占比或将有所提升,推动债券、另类投资占比上升。

行业资金运用占比(亿元)

数据来源:公开资料整理

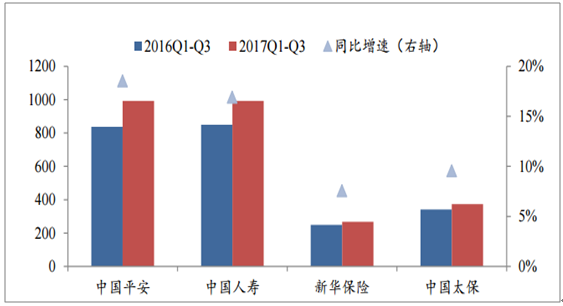

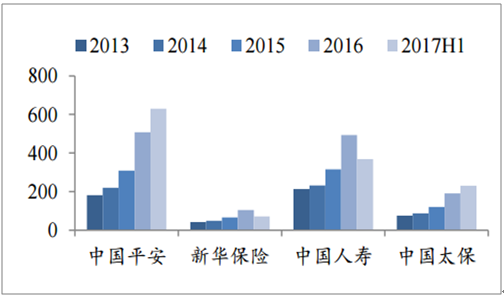

上市险企投资收益方面,截止前三季度上市险企投资净收益同比增幅显著,其中中国平安同比增速达18.5%,中国人寿、中国太保、新华保险分别为16.9%、9.5%、7.6%。主要受益于:股债回暖提升险企净投资收益率、险企投资规模有所提升。

2017Q1-Q3险企投资收益同比提升(亿元)

数据来源:公开资料整理

投资收益率上行,平安总投资收益排名第一。固收类资产为险企投资主要标的,三季度以来债市相对企稳且保持高收益率,利于险企投资创收,同时权益市场投资活跃度有所提升,沪深300震荡上行,股债回暖推动投资业绩。三季报显示险企总投资收益率较二季度有所上升,其中中国平安总投资收益率较中报提升0.5个百分点,至5.4%,新华保险5.2%,中国人寿5.12%。下半年10年期国债利率处于高位,4家险企新配置债券收益率可观,将推动未来投资收益率上扬。

2017Q3险企总投资收益率有所提升

数据来源:公开资料整理

险企投资资产规模年内小幅提升。下半年相对利于险企投资端,险企投资资产有所增加,截止3季度,四家险企总投资资产达6.66万亿,较中报期提升2.0%,其中中国人寿投资资产规模2.59万亿元,排名第1,中国平安、中国太保、新华保险分别较中报期提升3.6%、4.2%、1.1%。

2017Q3险企投资资产规模小幅度提升(亿元)

数据来源:公开资料整理

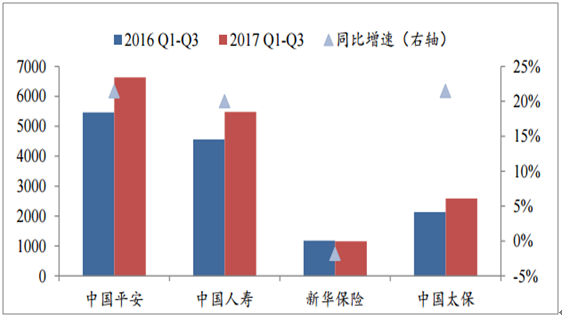

截至三季报,上市险企业绩高增,平安营收净利均为绝对龙头。营收方面,新华保险营收同比小幅回落1.9%,其余3家上市险企营收保持2成左右增速,其中中国太保营收同比增长21.5%,中国平安21.4%,中国人寿20.0%,中国平安营收6630.06亿元稳居行业第1。归母净利方面,行业归母净利同比增速近3成,其中中国人寿归母净利同比大幅增长95.5%,远超市场预期;中国太保23.8%、中国平安16.1%,维持稳定增长态势;新华保险5.3%,业绩转向正增长。中国平安归母净利达752.19亿元,规模稳居第1。

2017Q1-Q3险企营收(亿元)

数据来源:公开资料整理

2017Q1-Q3险企归母净利(亿元)

数据来源:公开资料整理

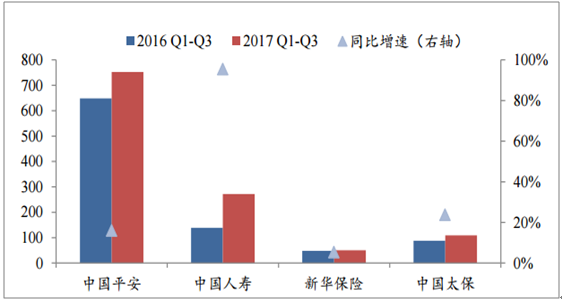

险企价值方面,截至年2017H1太保、平安、国寿、新华新业务价值分别同比增长59.0%、46.2%、30.2%、28.8%,带动内含价值分别较年初增加10.4%、15.9%、7.0%、9.8%。主要归因于:1)行业整体处于上行区间;2)上市险企代理人销售团队质量双增;3)保障型业务占比提升。基于目前四家公司代理人数目持续增长、上市险企业务结构持续优化,预计2018年上市险企EV仍能稳健增长。

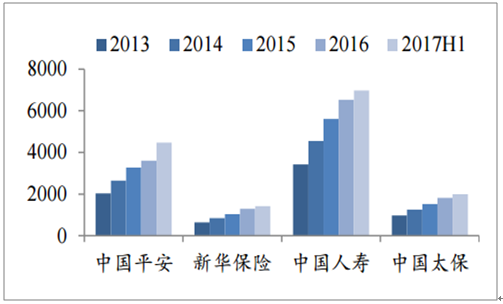

上市险企内含价值稳步上升(亿元)

数据来源:公开资料整理

上市险企新业务价值(亿元)

数据来源:公开资料整理

2015年起代理人考试放开后,行业代理人数目大幅度增长,2017年行业代理人数量已超700万人。截至上半年,平安(寿险)、新华(个险渠道)、太保(月均保险营销员)、国寿(个人渠道)代理人数量分别为132.5、33.3、87、157.8万人,分别较年初提升19.3%、0%、33.2%、5.6%,截至Q3,平安寿险、国寿个人渠道代理人数量分别为143.4、163.5万人,分别较年初提升29.1%、9.4%。代理人数目稳定增长将在供给端提升公司产品销售能力,以匹配需求端对于保险产品日益旺盛的需求。

代理人质量方面,截至上半年,新华月均人均综合产能7032元,同比增长2.8%;太保营销员月人均产能7189元,其中长期保障型产品3582元,同比增长19.5%。截至三季度末,中国平安人均每月首年规模保费9702元,同比提升9.9%;国寿个险渠道季均有效人力较2016年底增长36.9%,银保渠道保险规划师队伍月均举绩人力同比增长14.8%。上市险企代理人量质齐升,将为未来保费收入提供良好支撑。

上市险企代理人数目持续增长(万人)

数据来源:公开资料整理

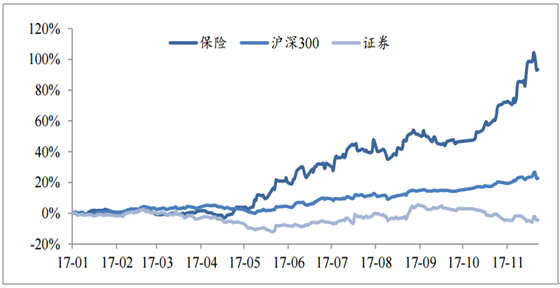

股价表现方面,截至11月25日,年内保险指数大幅度上涨95.6%,远超沪深300的24.0%,非银板块中券商指数年内下跌3.5%。4月中旬后受上市险企业绩驱动、10年国债利率上扬叠加严监管相对利好大型险企,保险板块相对于沪深300大幅度上扬,走出相对独立行情。

利率上行拉升保险板块估值中枢。10年期国债利率上扬带动保险指数上涨,10年期国债3月末开始上行,至5月初已由3.3左右拉升至3.6高位,至11月以来更是逼近4.0,盘中已收益率已超4.0。10年期国债上行可以缓解保险公司准备金提补压力,利于险企会计利润的释放,4月中旬保险指数也开启上行通道,大幅跑赢沪深300。

保险指数大幅跑赢大盘

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国保险行业发展分析及投资前景预测报告

《2024-2030年中国保险行业发展分析及投资前景预测报告》共十一章,包含保险业资金运营分析,2024-2030年保险行业发展趋势预测,2024-2030年我国保险业发展战略等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。