(一)纸浆行业概述

1、纸浆产品概述

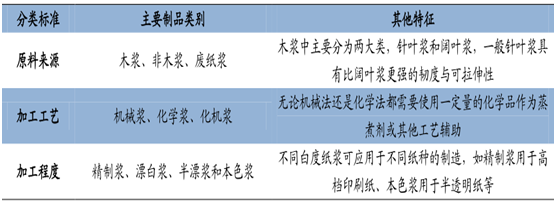

纸浆是以植物纤维为原料,经不同加工方式加工制成的纤维状物质,其依照原料来源、加工方式、加工程度等可以分为很多细分品种,并可广泛应用于造纸、人造纤维、塑料、化工等领域。

纸浆依据不同标准的多种分类

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国纸浆市场供需预测及投资战略研究报告》

2、世界纸浆行业概况:产量平稳,贸易活跃

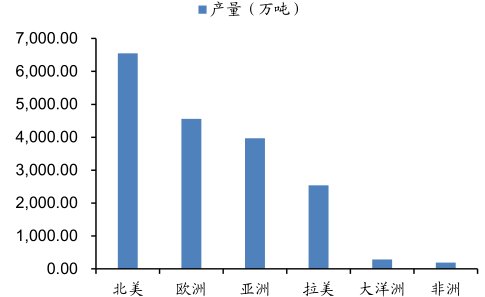

数据显示,2015年全球纸浆产量达1.81亿吨,比2014年略减0.23%。从产地分布上来看,北美、欧洲、亚洲依然是纸浆产量最大的三个区域,产量分别为6550.4万吨(占全球产量36.2%)、4558.8万吨(占全球产量25.2%)和3971.6万吨(占全球产量21.9%)。拉美地区增长快速,2015年纸浆产量2537.6万吨,同比增长2.74%,占全球产量的14%,成为第四大纸浆生产区域。

北美地区维持世界纸浆产量第一(2015 年)

数据来源:公开资料整理

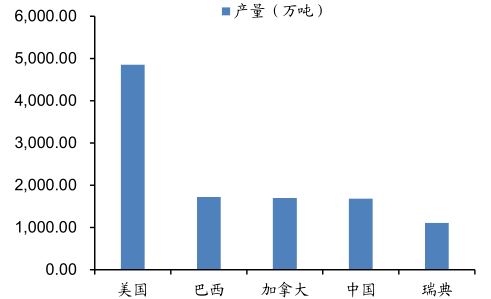

美国纸浆产量领先(2015 年)

数据来源:公开资料整理

从国家角度来看,2015年纸浆产量最大的前五位国家分别为美国(4840.5万吨)、巴西(1722.6万吨)、加拿大(1700万吨)、中国(1683.3万吨)和瑞典(1108.7万吨),这五个国家占全球纸浆总产量比例高达61.2%。

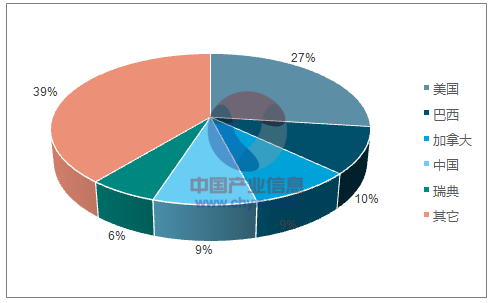

从产品类别来看,产量最大的纸浆为化学木浆,产量达1.34亿吨,占总产量的74.31%,其次分别为机械木浆(2534.2万吨,14.01%),化机浆(899.5万吨,4.97%)和其他纤维浆(1214.5万吨,6.71%)。

世界五大纸浆产国占比达61.2%

数据来源:公开资料、智研咨询整理

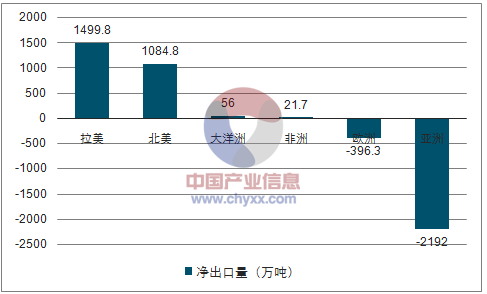

2015年,世界纸浆贸易量达5382.3万吨。拉美地区是最大的纸浆净出口地区,净出口量1499.8万吨,同比持平;而亚洲是最大的纸浆净进口地区,净进口量2192万吨,同比下降0.51%。

亚洲是世界上最大的纸浆净进口地区(2015 年)

数据来源:公开资料、智研咨询整理

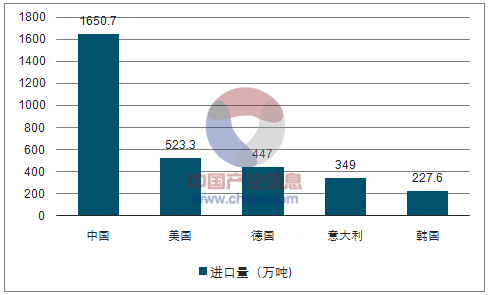

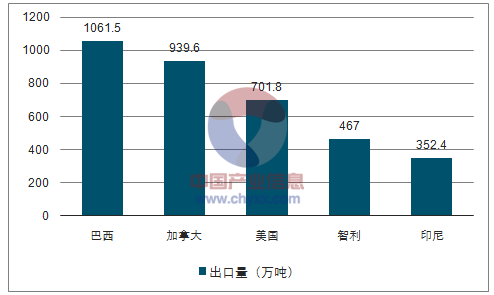

从国家来看,巴西(1061.5万吨,同比持平,占世界纸浆出口量的19.72%)、加拿大(939.6万吨,同比增长3.76%,占比17.45%)、美国(701.8万吨,同比增长-1.51%,占比13.04%)、智利(467万吨,同比持平,占比8.68%)和印度尼西亚(352.4万吨,同比持平,占比6.55%)是世界纸浆出口前五大国家,上述五国占世界纸浆出口总量的比重合计为65.43%;中国(1650.7万吨,同比持平,占世界纸浆进口量的31.21%)、美国(523.3万吨,同比增长-7%,占比9.89%)、德国(447万吨,同比增长2.3%,占比8.45%)、意大利(349万吨,同比增长2.7%,占比6.6%)和韩国(227.6万吨,同比持平,占比4.3%)是世界纸浆进口前五大国家,上述五国占世界纸浆进口总量的比重合计为60.45%。

中国是全球纸浆进口规模最大的国家(2015)

数据来源:公开资料、智研咨询整理

巴西、加拿大、美国 纸浆出口量大 (2015年)

数据来源:公开资料、智研咨询整理

(二)我国纸浆行业现状:产能低于市场需求,进口依赖度居高不下

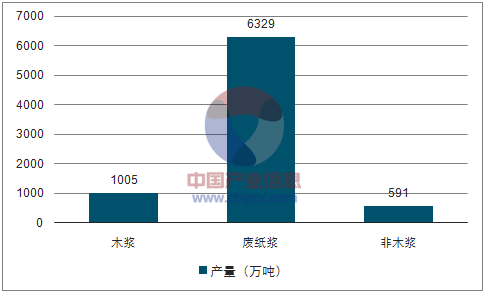

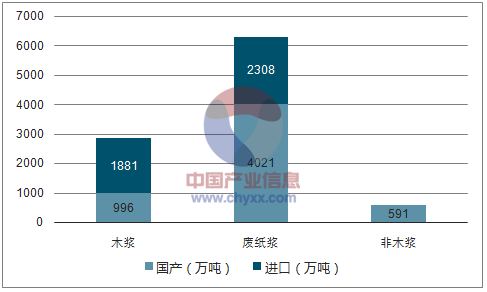

国内纸浆产量不能满足消费需求。数据显示,2016年我国纸浆总产量7925万吨,同比微降0.74%。其中,木浆总产量为1005万吨,较上年增长4.03%;废纸浆总产量为6329万吨,较上年微降0.14%;非木浆总产量591万吨,较上年大幅减少13.09%。进口木浆总量为1881万吨,进口依赖度达65.1%,进口依赖度较高。

2016年,我国纸浆消耗总量9797万吨,较上年增长0.68%。其中,木浆2877万吨,较上年增长6.04%;废纸浆6329万吨,较上年微减0.14%;非木浆591万吨,较上年大幅减少13.09%。而从纸浆来源上,木浆消耗中1005万吨为国产,占比34.93%,1881万吨为进口(已扣除溶解浆进口量),占比65.07%;废纸浆中,国产废纸制浆4021万吨,占比63.53%,进口废纸原料制浆2308万吨,占比36.47%。

国内纸浆产量同比略减0.74% (2016 年)

数据来源:公开资料、智研咨询整理

国内纸浆消耗严重依赖进口(2016年)

数据来源:公开资料、智研咨询整理

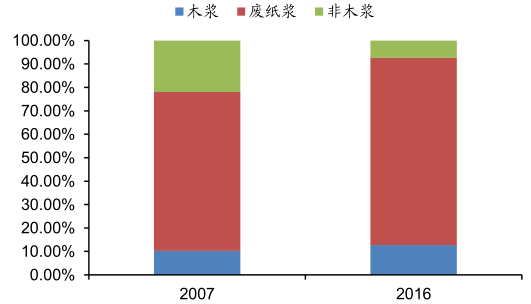

中国长期以来以非木纤维作为主要纸浆原料,这也是制约我国纸浆业规模、产品质量和精法生产的一个重要因素。在2004年的《全国林纸一体化工程建设“十五”及2010年专项规划》中就提出了未来十年要将木浆消耗比重提高到15%的目标,在《造纸业“十二五”规划》中,则将2015年木浆消耗比重目标提高至24.3%,废纸浆、非木浆相应为64.0%、11.7%,该目标目前已超额实现。

2007 年与2016 年国产纸浆消耗比重结构变化:非木浆占比大幅减少

数据来源:公开资料整理

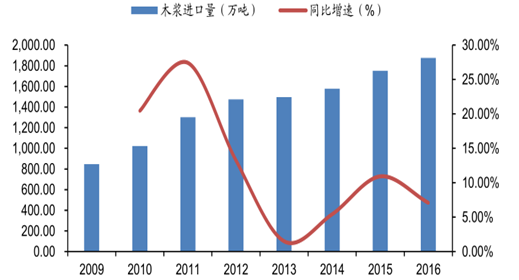

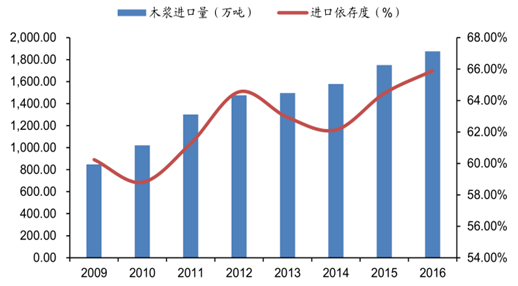

国内木浆产能的不足直接导致了严重的进口依赖。我国是世界上最大的木浆进口国。中国造纸协会数据显示,2016年进口木浆1881万吨,较上年增长7.06%,占当年消耗木浆总量的64.7%。2009年以来,我国木浆进口保持了10.42%的年均增长率,远高于同期国产木浆增速(年均增长率6.8%)或其他纸浆产品进口的增速,成为纸浆进口中最重要的品类。

我国木浆进口年均增长10.82%

数据来源:公开资料整理

(三)下游造纸需求:庞大造纸产量需要纸浆原料支撑

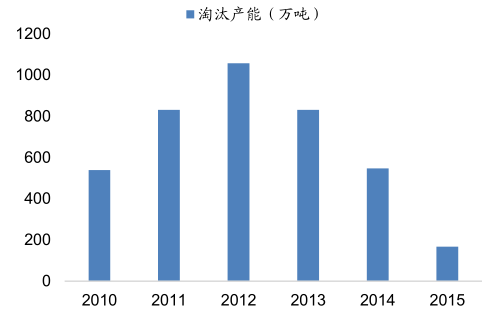

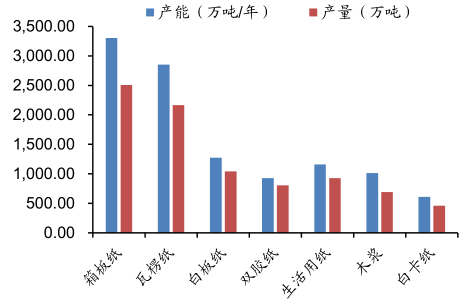

受行业政策以及下游需求变化影响,2016年我国各主要纸种产量增减不一。在近年来供给侧改革、淘汰落后产能背景下,大量中小纸厂落后产能被关停,大型造纸企业则稳步扩大产能,提高产量。受下游需求行业增速差异影响,不同纸种产量变化迥异:生活用纸、白卡纸、箱板纸、白板纸产量上升,而双胶纸、双铜纸、瓦楞纸产量小幅下降。

2010 年后国家大力淘汰造纸行业落后产能

数据来源:公开资料整理

2016 年纸及纸板产量总体上升

数据来源:公开资料整理

(四) 资源禀赋、政策空间限制国产纸浆发展

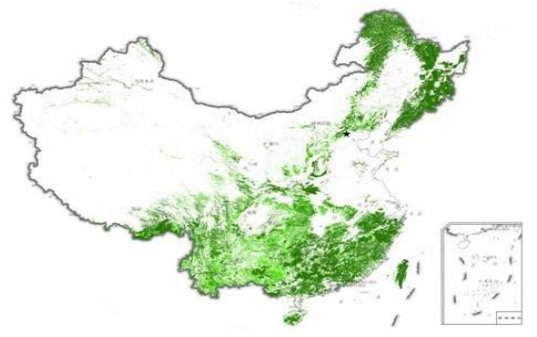

数据显示,2015年我国森林面积2.08亿公顷,占世界森林总面积的4%,位居世界第五位。我国森林资源分布较为集中,主要集中在东北、东南和西南地区。其中东北地区以针叶林和针阔叶混交林为主,东南地区以松杉林、常绿阔叶林和经济林为主,西南地区以亚高山针叶林和针阔叶混交林为主。

我国森林资源分布集中于东北、东南、西南

数据来源:公开资料整理

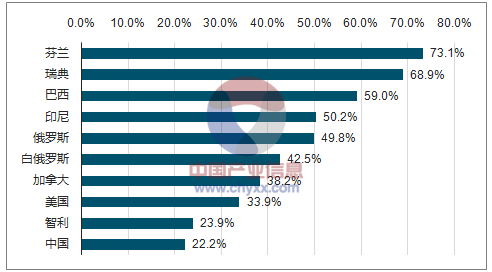

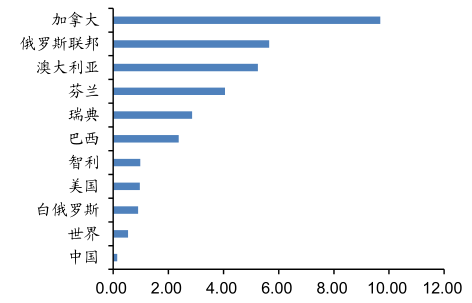

我国森林覆盖率较低,仅为22.2%,低于31%的世界平均水平。而人均森林面积仅为世界人均水平的26%,只有0.15公顷,在全世界233个国家和地区中排名146位。我国森林生产力低,森林每公顷蓄积量仅有平均水平的69%,人工林每公顷蓄积量仅为52.76立方米,同时枯损量巨大,达每年1.18亿立方米。目前我国可采林地面积仅占13%,可采蓄积仅占23%。因这种资源禀赋造成的木材资源相对缺乏,使得木浆行业发展从根源上受到限制。对比世界上的大型纸浆企业所依托国家的资源禀赋,我国无论从整体森林覆盖率上,还是人均森林面积上,都远低于芬兰、俄罗斯、巴西、瑞典、印尼、加拿大、智利这些世界上主要纸浆生产国,国内木浆行业发展具有明显资源天花板。

我国森林覆盖率低于世界平均水平

数据来源:公开资料、智研咨询整理

我国人均森林面积不足世界平均的30%(公顷)

数据来源:公开资料整理

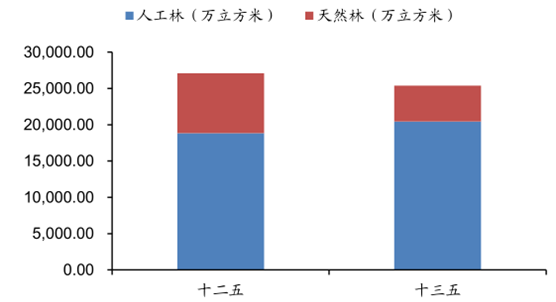

在森林资源相对缺乏的情况下,我国近几年不断加强林业建设和林业资源的开发管理。国家“十三五”规划中规定可采伐人工林与天然林限额共计25,403.6万立方米,较十二五规划的27,105.4下降6.28%。

“ 十三五”期间采伐限额进一步下降

数据来源:公开资料整理

(五) 中国木浆对外依赖度高,且进口地相对集中

全球纸浆市场在过去几年中增长较为缓慢,但全球化学商品浆的增长速度却明显加快,数据显示,2015年全球化学商品浆消耗中中国市场消耗占比超30%,消耗量同比增长2.4%,全球化学商品浆增量需求中有50%来自中国市场,中国对进口木浆依赖可见一斑。

我国进口木浆依存度不断上升

数据来源:公开资料整理

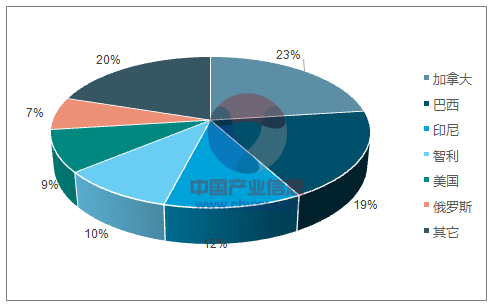

我国进口纸浆来源国较为集中。2015年我国从30多个国家和地区进口纸浆,前十大进口国合计占比在93%以上。其中加拿大为最大进口国,占比23%,并维持高速增长态势。巴西、印尼也同样增速明显,抵消了美国、芬兰等国的进口量下降,整体进口维持上涨。

我国纸浆进口来源国较为集中(2015 年)

数据来源:公开资料、智研咨询整理

依赖进口存在政治风险(出口国政治稳定性等)、贸易风险(贸易开放程度、汇率波动等)和运输风险(运输距离、运输方式)等诸多风险。虽然我国纸浆进口风险整体平稳,波动较小,但我国进口依赖性的增强,仍然对纸浆产业发展构成了潜在的阻碍。这些潜在的不确定性对于国内纸浆行业的影响会通过量和价两种机制扩散传导,影响行业稳定发展。

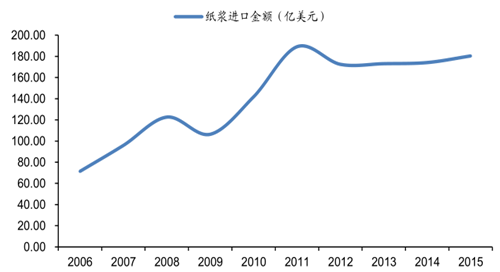

我国纸浆进口金额已超180亿美元 (2015 年)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国纸浆行业市场深度分析及未来趋势预测报告

《2025-2031年中国纸浆行业市场深度分析及未来趋势预测报告》共十四章,包含2025-2031年纸浆行业前景及趋势预测,2025-2031年纸浆行业投资机会与风险防范,纸浆行业发展战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询