内容概述:,2022年我国纸浆进口量为2964万吨,同比下降2.88%,出口量为26.68万吨,同比增长73.02%,我国进口纸浆来自全球44个国家和地区,自前十大来源国进口合计占比达到91.2%。我国进口纸浆价格受国际市场影响较大,呈现较为明显的波动起伏走势,2022年我国纸浆进口均价为766.35美元/吨,出口均价为1563.66美元/吨。

关键词:

一、纸浆行业概述

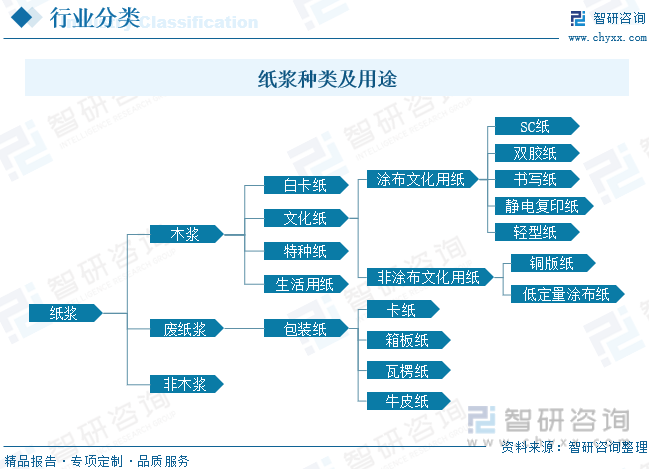

纸浆是以植物纤维为原料,经不同加工方式加工制成的纤维状物质,其依照原料来源、加工方式、加工程度等可以分为很多细分品种,并可广泛应用于造纸、人造纤维、塑料、化工等领域。按制浆材料分,纸浆可划分为废纸浆、木浆与非木浆。其中,废纸浆多用于生产包装用纸,其产量占比最大。木浆可细分为针叶浆和阔叶浆,主要用于文化纸、白卡纸、特种纸和生活用纸的生产。非木浆主要为竹浆、芦苇浆、甘蔗浆等浆种,其占比较小,也用于生活用纸的生产。

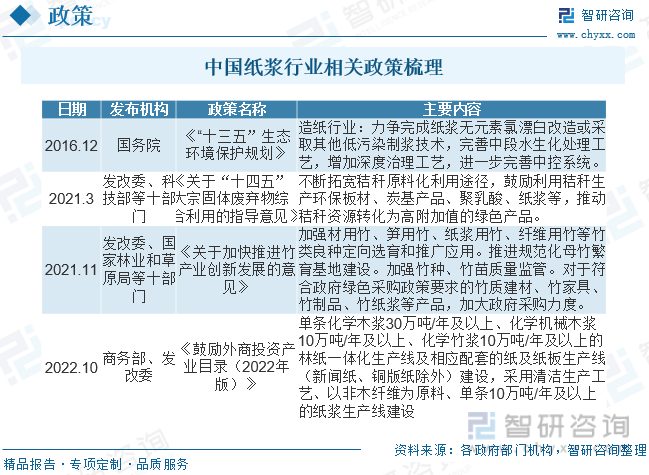

二、中国纸浆行业相关政策

纸浆行业是我国鼓励发展、重点推进的产业之一,国家相关部门出台了多项政策性文件予以鼓励和扶持。2022年国家发改委与商务部发布《鼓励外商投资产业目录(2022年版)》,其中鼓励新型造纸机械(含纸浆)等成套设备制造以及江西省单条化学木浆30万吨/年及以上、化学机械木浆10万吨/年及以上、化学竹浆10万吨/年及以上的林纸一体化生产线及相应配套的纸及纸板生产线(新闻纸、铜版纸除外)建设,采用清洁生产工艺、以非木纤维为原料、单条10万吨/年及以上的纸浆生产线建设。

三、纸浆行业产业链

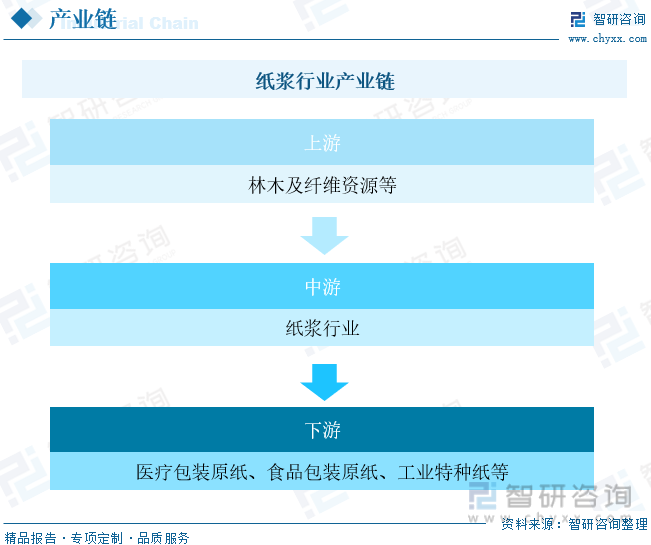

纸浆行业产业链上游为林木及纤维资源等,纸浆下游应用于医疗包装原纸、食品包装原纸及工业特种纸等;纸浆业是典型的长链条、重资产、需求多样的长周期型行业:典型产业链为“林木-制浆-造纸-下游各类用纸”。其中,培育制浆用速生林需要储备林地及栽培,林木的成熟周期较长,需要至少5年以上才能采伐用于生产;生产纸浆与机制纸需购入大型造纸设备并配套投放产能,周期虽相对较短,但仍需1至2年时间;而下游各类需求在经历中国高速成长阶段后增速放缓,周期性正逐步取代成长性,文化用纸与包装用纸方面周期性已明显,生活用纸仍处于成长阶段。

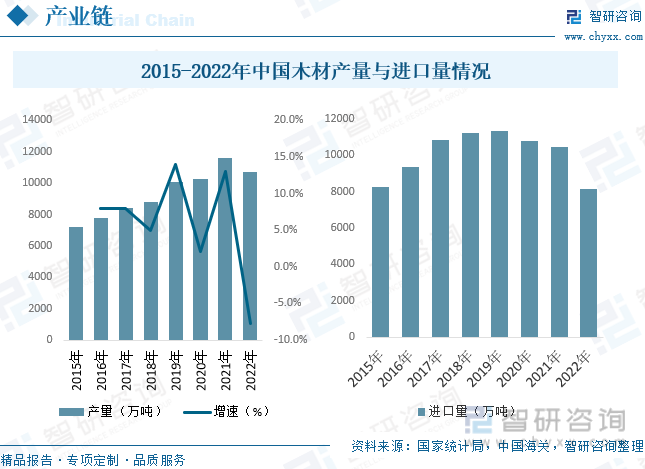

木材纤维和植物纤维是生产纸浆的主要原材料。我国是世界上木材资源相对短缺的国家,国内木浆产量不能满足造纸业产业的需求,需要从国外进口。目前,国际木浆生产主要集中在北美、北欧、南美,这些地区的商品浆产量超过全球的60%,世界主要商品浆出口国有加拿大、巴西、瑞典、智利、芬兰、俄罗斯、印度尼西亚等。近年来,国际木浆生产地木浆供应较为稳定。据统计,截至2022年我国木材产量为10693万吨,同比下降7.73%,进口量为8123.82万吨,同比下降22.28%。

相关报告:智研咨询发布的《中国纸浆行业市场深度分析及未来趋势预测报告》

四、中国纸浆行业发展现状分析

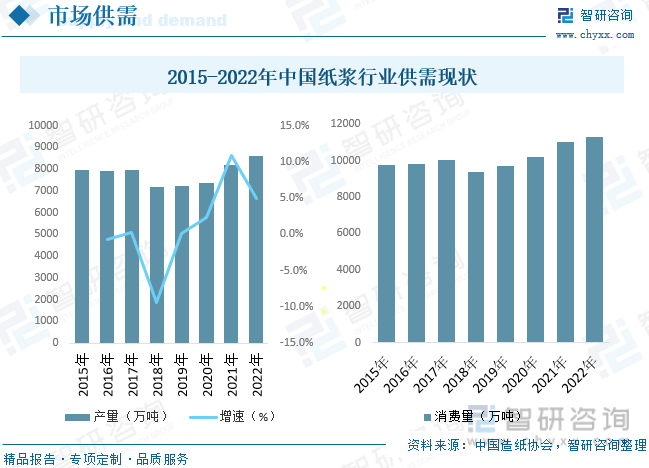

改革开放以来,伴随国民经济的快速发展,中国造纸行业也逐步经历着从早期的产能分散、工艺粗放式生产向集约型发展模式的过渡。由于森林资源相对有限,长期以来形成了“以草为主”的原料方针,导致造纸企业规模小、数量多、效益差、污染重,且产品结构明显失调。直到20世纪90年代,我国才最终确定了以木浆为主的路线,通过关、停、并、转等多种方式,淘汰了大量万吨以下小厂,原料重心向木浆造纸转移。据统计,截至2022年我国纸浆产量为8587万吨,同比增长5.01%,其中:木浆2115万吨,较上年增长16.92%;废纸浆5914万吨,较上年增长1.72%;非木浆558万吨,较上年增长0.72%。2022年我国纸浆消费量为11295万吨,同比增长2.59%。木浆4328万吨,占纸浆消耗总量38%,其中进口木浆占20%、国产木浆占18%;废纸浆6430万吨,占纸浆消耗总量57%,其中:进口废纸浆占3%、用国内废纸制浆占54%;非木浆537万吨,占纸浆消耗总量5%。

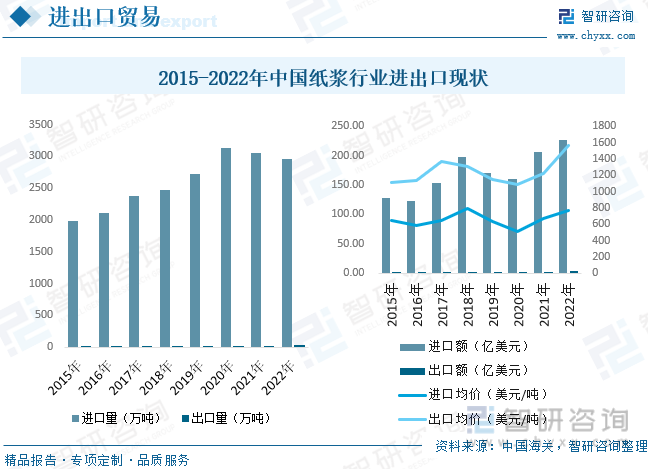

在国内纸浆供应不足的背景下,我国进口纸浆持续快速增长。2000年我国进口纸浆334.1万吨,2009年进口量已经突破千万吨大关,达到1367.5万吨,2016年再次站上2000万吨新台阶,2020年更上一级跨越3000万吨关口,达到3135万吨的历史新高。此后连续2年进口量小幅回落,但仍保持在2900万吨以上水平,2022年我国纸浆进口量为2964万吨,同比下降2.88%,出口量为26.68万吨,同比增长73.02%。2022年我国进口纸浆来自全球44个国家和地区,自前十大来源国进口合计占比达到91.2%。巴西是仅次于美国的世界第二大纸浆生产国,但却是全球最大的纸浆出口国。我国进口纸浆价格受国际市场影响较大,呈现较为明显的波动起伏走势,2022年我国纸浆进口均价为766.35美元/吨,出口均价为1563.66美元/吨。

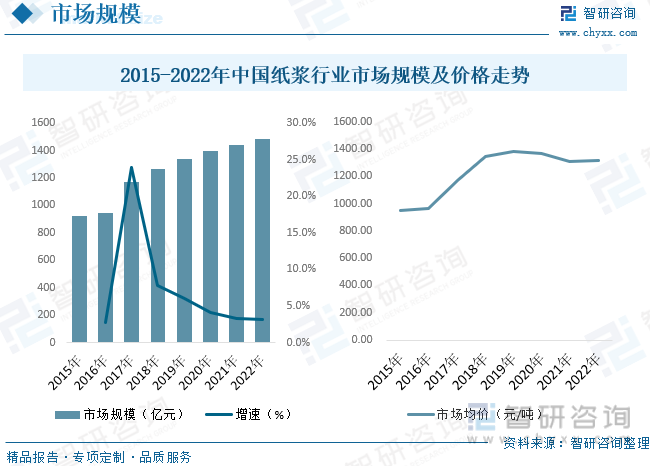

目前,我国已经成为世界造纸工业最重要的生产与消费中心,从2009年起,我国纸和纸板产量和消费量已超越美国居世界第一位,拥有世界上产量最大的制浆设备和幅宽最宽、车速最高和自动化水平最先进的造纸机,许多国际知名的造纸装备、化学品、造纸织物和商贸服务等公司的业务都主要集中在中国,很多国际性的造纸业跨国公司已在中国建立自己的生产基地和技术研发中心。我国造纸企业的总数在逐年减少,但纸和纸板产量却呈快速增长。近年来,在产业结构、产业布局、原料结构、装备技术水平、污染治理、环境保护和可持续发展方面取得了长足进步,生产工艺和产品质量得到稳步提升。造纸工业发生的巨大变化得益于制浆造纸科学技术的进步。近年来我国纸浆行业市场规模快速增长,截至2022年我国纸浆行业市场规模约为1487.21亿元,市场均价约为1316.7元/吨。

五、中国纸浆行业重点企业

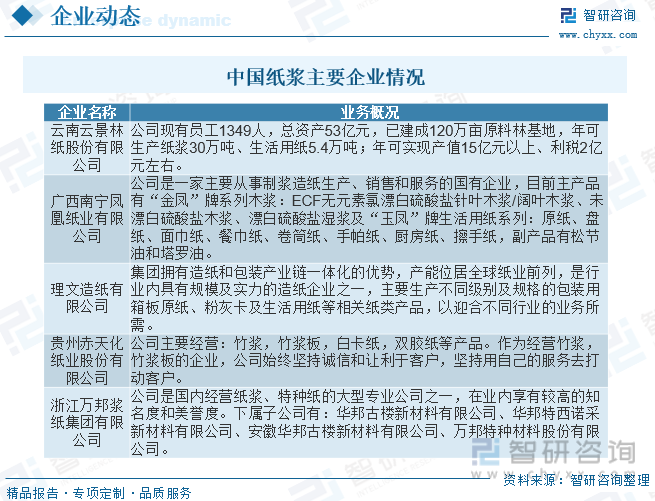

我国造业纸高速发展,而木浆将长期依赖进口。国际纸浆的价格将直接影响我国造纸业的发展。依赖进口存在政治风险(出口国政治稳定性等)、贸易风险(贸易开放程度、汇率波动等)和运输风险(运输距离、运输方式)等诸多风险。虽然我国纸浆进口风险整体平稳,波动较小,但我国进口依赖性的增强,仍然对纸浆产业发展构成了潜在的阻碍。这些潜在的不确定性对于国内纸浆行业的影响会通过量和价两种机制扩散传导,影响行业稳定发展。经过多年的发展,中国造纸企业遍地开花,一大批优秀企业迅速崛起,逐渐成为造纸行业中的翘楚。民营造纸企业发展尤为迅速,从小到大,由弱到强,不断向造纸业的深度和广度进军,市场占有率和行业影响力不断提高,目前已成为我国造纸工业的重要力量。

山东太阳纸业股份有限公司是国内重要的综合性纸、浆产品供应商之一,企业合并纸、浆总产能已超过一千万吨,主要产品双胶纸、铜版纸、溶解浆、牛皮箱板纸、淋膜原纸等在国内市场拥有较高的市场占有率,在业界享有较高的知名度和美誉度。2022年末,公司纸、浆合计总产能超过1000万吨,标志着太阳纸业山东、广西和老挝“三大基地”已经进入全面协同发展的新阶段。从公司经营业绩来看,2022年太阳纸业营业总收入为397.7亿元,同比增长23.66%,其中化机浆收入19.94亿元,同比增长9.13%,溶解浆收入41.71亿元,同比增长28.13%,化学浆收入33.6亿元,同比增长2140.36%。产销量来看,2022年太阳纸业纸浆产量183万吨,同比增长61.95%,销量为184万吨,同比增长71.96%。

六、中国纸浆行业前景展望

制浆造纸装备发展总的趋势是:采用新技术、新工艺向节能、降耗和少污染、无污染方发展;制浆设备向单机产能大、体积小、效率、自动控制程度高的方向发展;造纸装备向大型、高速、宽幅、自动化控制和成套化方向发展。制浆造纸装备业要进一步向质量型、效益型转变,向造纸行业提供低投人高产出,节能、降耗、少污染的先进装备,参与国内国际两个市场的竞争。为了高效利用资源特别是水资源,减少污染,提高质量,必须继续研发与这一要求相适应的具有自主知识产权的新技术装备,以满足我国造纸工业可持续发展的需要。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国纸浆行业市场深度分析及未来趋势预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国纸浆行业市场深度分析及未来趋势预测报告

《2024-2030年中国纸浆行业市场深度分析及未来趋势预测报告》共十四章,包含2024-2030年纸浆行业前景及趋势预测,2024-2030年纸浆行业投资机会与风险防范,纸浆行业发展战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。