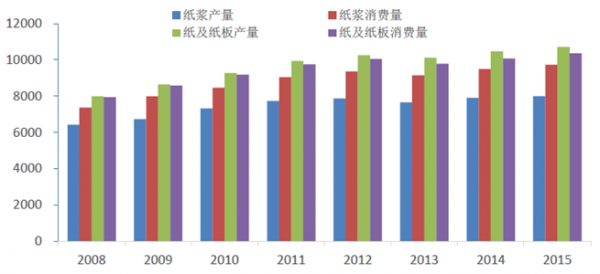

2011年年底,国家发改委、工信部和国家林业局共同发布了《造纸工业发展“十二五”规划》,明确指出了产能“控制总量”的大方向,同时要求继续加强淘汰落后产能的力度,达到淘汰制浆造纸落后产能1000万吨的目标。2011年以来纸浆产量年均增长率仅为0.83%,纸及纸板产量年均增速也仅为1.91%,较2010年及以前大幅放缓。尤其是2013年行业去产能效果显著,纸浆、纸及纸板产量均同比下降。经过几年的淘汰落后产能、限产等措施的推行,造纸行业已经逐渐步入供需平衡的阶段。

2008-2015年中国纸浆、纸及纸板产量(万吨)

资料来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国造纸市场运行态势及投资战略研究报告》

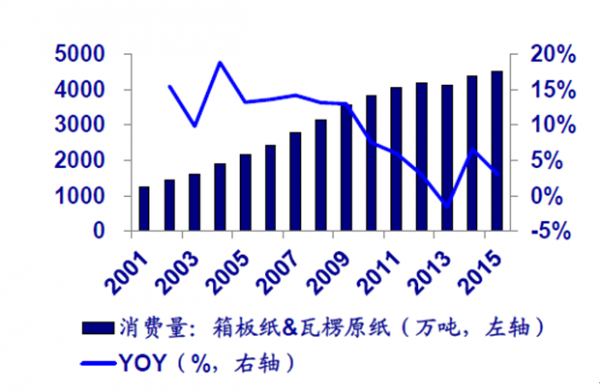

外包装纸行业产量增速放缓,消费量持续上升。随着下游行业电子商务的高速增长以及网购占比的持续提升,快递行业业务量快速增长,包装纸行业景气度持续上升。

2001-2015年箱板纸&瓦楞原纸年产量及YOY

资料来源:海通证券

箱板纸&瓦楞原纸年消费量及YOY

资料来源:海通证券

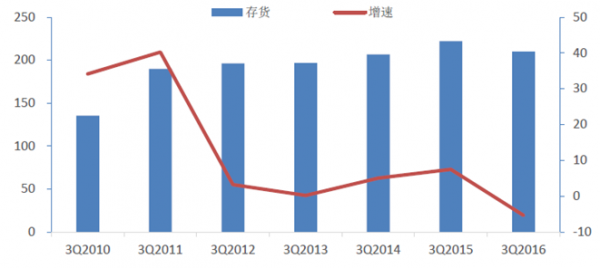

2010-2016年中国纸企存货及增速(亿元,%)

资料来源:公开资料整理

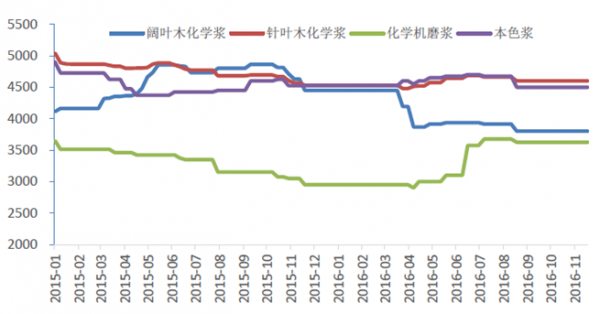

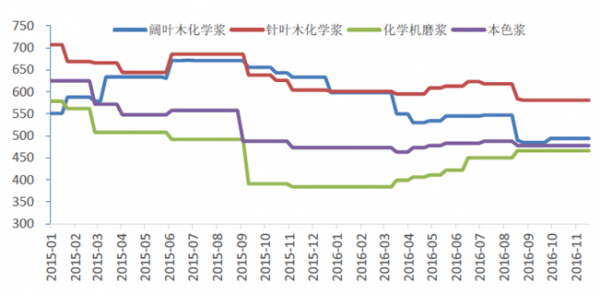

自2015年以来纸浆价格持续下行,国内外市场的各种纸浆价格均出现不同程度的下跌,其中化学机磨浆的国内价格在2015年全年下降幅度超过20%,外商报价跌幅高达33.68%。根据测算,今年前三季度每吨阔叶木化学浆、针叶木化学浆、化学机磨浆、本色浆的国内平均价分别低于去年平均价格水平92、55、42、65元左右。

2015-2016年中国纸浆平均价格走势(元/吨)

资料来源:公开资料整理

2015-2016年外商纸浆平均价格走势(元/吨)

资料来源:公开资料整理

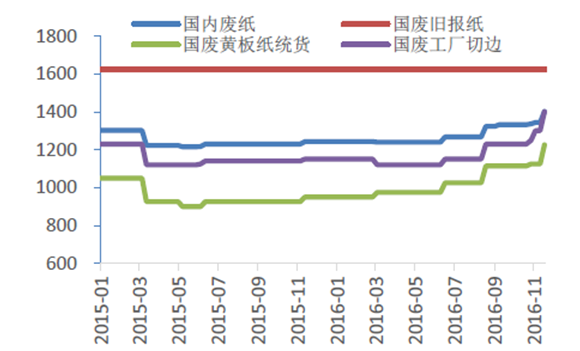

2015-2016年中国废纸价格走势(元/吨)

资料来源:公开资料整理

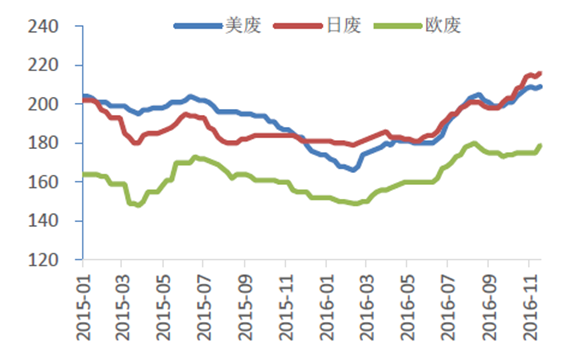

2015-2016年国外废纸平均价格对比图(元/吨)

资料来源:公开资料整理

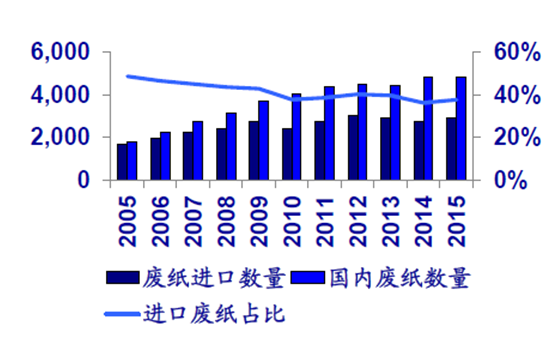

由于外包装纸原料为废纸浆,国内废纸回收率低,长期管理体系混乱,进口比例较高,故而废纸资源是包装纸企业的发展瓶颈。但是由于海外废纸渠道资源叫难掌握,废纸出口量减少,国内废纸回收率不断提升,进口废纸占比不断下降。

废纸进口数量与国内废纸数量对比

资料来源:海通证券

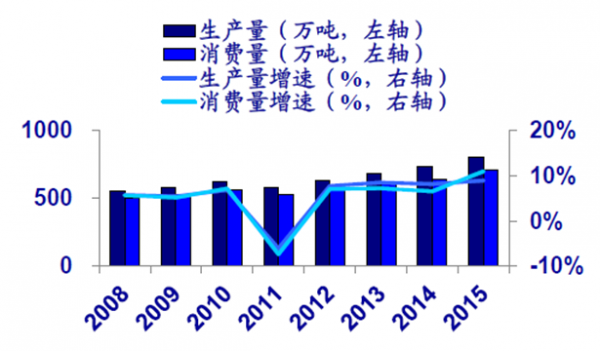

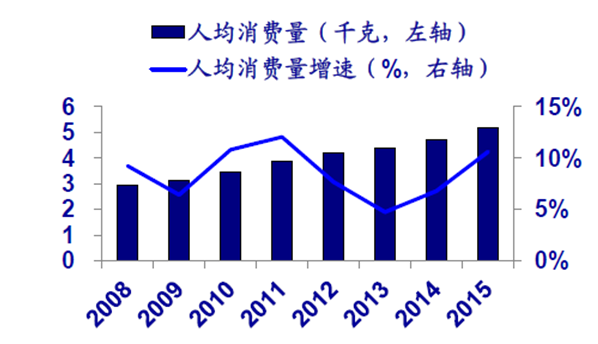

过去10年生活用纸行业生产量的CAGR为7.28%,消费量的CAGR为7.23%。2015年生活用纸消费量为817万吨,同比增长7.64%,在所有细分纸品中增速最快。2015年我国生活用纸的人均消费量为4.9千克,过去5年CAGR为5%。北美地区的人均消费量在25千克左右,我国生活用纸市场仍有较大成长空间。

2008-2015年中国生活用纸行业生产量、消费量及增速

资料来源:海通证券

2008-2015年中国生活用纸人均消费量及增速

资料来源:海通证券

产能集中度高,前四大企业总产能占前10大企业总产能的74.23%。供给过剩的情况没有明显的缓解,15年生产量比消费量高出68万吨。14年以来各大龙头企业都出现了较大规模的投产计划延期。15年前10大企业新增产能为70万吨,延期产能为41.5万吨。

2015年生活用纸前10大企业总产能、新增产能及延期产能情况

企业名称 | 总产能(万吨) | 新增产能(万吨) | 延期产能(万吨) |

金红叶纸业 | 116 | 18 | 6 |

恒安国际 | 102 | 6 | 24 |

维达国际 | 95 | 6 | 3 |

中顺洁柔 | 47 | 2.5 | - |

东顺 | 46 | 14 | 6 |

永丰余 | 18 | 2.5 | 2.5 |

理文造纸 | 15 | 12 | - |

太阳纸业 | 12 | 6 | - |

晨鸣纸业 | 10 | - | - |

景兴纸业 | 7 | 3 | - |

总计 | 468 | 64 | 41.5 |

资料来源:海通证券

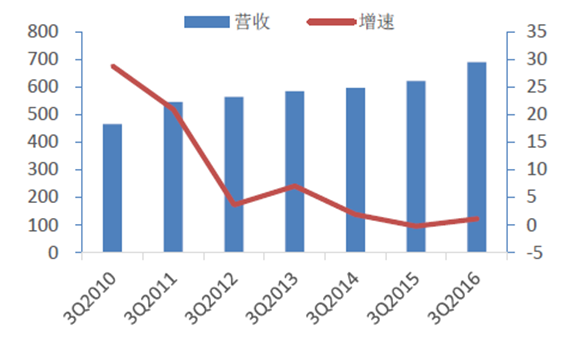

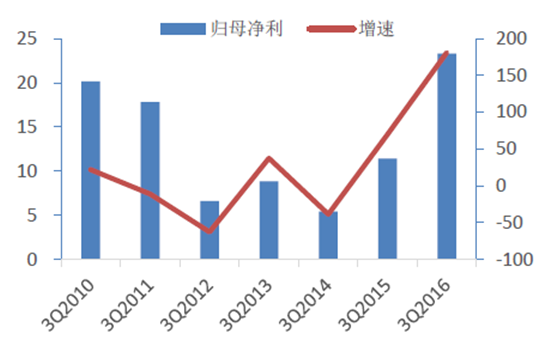

受益于原材料成本同比下降,造纸企业盈利能力大大增强,毛利率与净利率明显提升。在行业去产能、纸浆价格低位运行以及纸品提价的多因素影响下,造纸子行业今年前三季度实现营收689.13亿元,同比增长10.89%;实现归母净利23.31亿元,同比增长181.14%,业绩较上年同期大幅提升,行业景气度回升。

2010-2016年中国造纸企业毛利率、净利率走势图

资料来源:公开资料整理

2010-2016年中国造纸企业营业收入及增速(亿元,%)

资料来源:公开资料整理

2010-2016年中国造纸企业归母净利及增速(亿元,%)

资料来源:公开资料整理

然而进入2016年二季度以来,多种纸浆及废纸价格开始上涨:化学机磨浆国内平均价较4月上旬已上涨25%,外商平均价上涨17%;美废、日废、欧废分别较2月中旬价格上涨26%、21%、20%;国内废纸、国废黄板纸统货、国废工厂切边分别较4月上旬上涨13%、26%、25%。尽管纸企一般会在纸浆处于低价时囤积更多的原材料以管理成本,明年凭借原材料成本优势带来的收益或有限。

目前国内造纸业20%≤CR8<40%,行业固定资产投资增速逐年走低,已处于历史底部。供给侧改革持续推进和趋严的环保政策将加速行业出清,行业集中度正逐步提升。

2015年重点造纸企业产量前8名

排名 | 企业名称 | 2014年产量(万吨) | 2015年产量(万吨) | 同比增长(%) |

1 | 玖龙纸业 | 1226 | 1263 | 3% |

2 | 理文纸业 | 500 | 519 | 4% |

3 | 山东晨鸣 | 426 | 418 | -2% |

4 | 华泰集团 | 315 | 314 | 0% |

5 | 山东太阳 | 315 | 308 | -2% |

6 | 安徽山鹰 | 242 | 294 | 21% |

7 | 福建联盛 | 200 | 232 | 16% |

8 | 金东纸业 | 195 | 203 | 5% |

全行业合计 | 10470 | 10710 | 2% | |

CR8 | 32.67% | 33.16% | ||

资料来源:海通证券

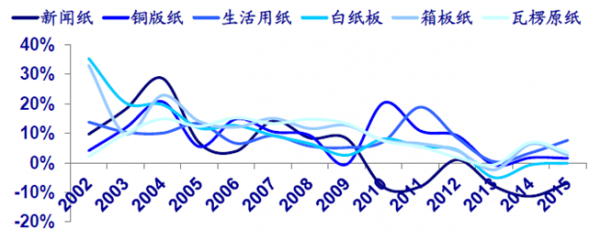

生活用纸、外包装纸(箱板纸、瓦楞原纸)的年均增速较高,均在7%左右。2015年国内生活用纸人均年消费量为4.70千克,而瑞典的人均年消费量为24千克,美国为21.9千克,韩国、日本和台湾分别为19.7千克、13.8千克和10.1千克,我国的生活用纸人均年消费量与发达国家相比还有很大的差距,未来增长空间较大。过去10年中国社会物流业总额年均复合增速为15.57%,16年1-10月我国社会物流业总额为187.2万亿元,同比增长2.9%。外包装纸作为货物运输的主要包装形式将继续受益于物流行业的蓬勃发展。

主要纸品分种类消费量增速情况

资料来源:海通证券

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国造纸行业市场调研分析及发展规模预测报告

《2025-2031年中国造纸行业市场调研分析及发展规模预测报告》共十六章,包含2020-2024年中国造纸原料产业运行动态分析,2025-2031年中国造纸产业发展前景分析,2025-2031年中国造纸行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询