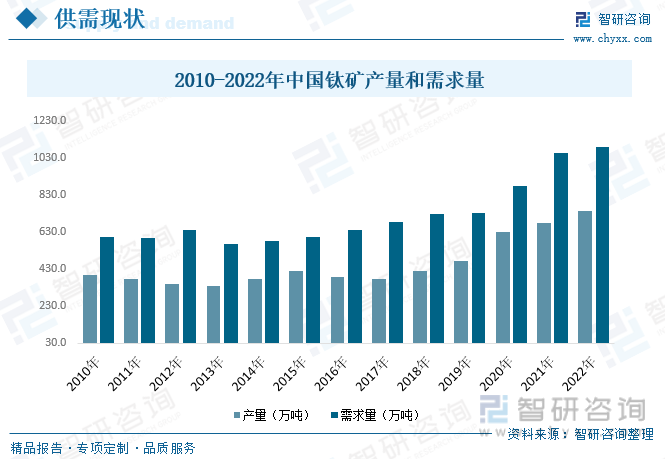

内容概况:数据显示,我国钛矿需求量从2010年的603.8万吨增长至2021年的1054.5万吨,2022年中国钛矿需求量小幅度增长达1089.32,产量变动而言,我国钛矿产量从2010年的400万吨增长至2021年的679万吨,2022年需求带动我国钛矿产量提升745万吨。

关键词:钛矿储量 钛矿进出口 钛矿产量和需求量 钛矿主要企业

一、钛矿产业概述

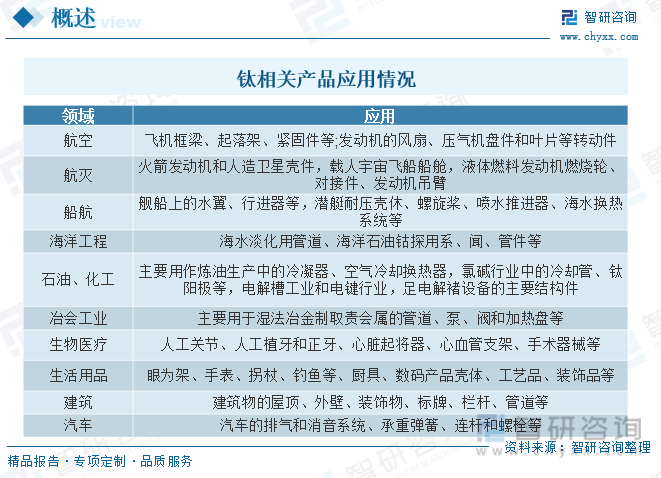

钛是一种战略资源,广泛应用于国防、航天、航空和国民经济的许多领域。人们长期的试验和工业生产实践证明,钛和钛矿合金是被公认的替代钢、不锈钢、铜及其合金、铅、镍、锌、石墨、岩石等金属与非金属材料、有效解决设备腐蚀问题的理想的金属结构材料。钛合金具有密度低、比强度高、耐蚀性好、导热率低、无毒无磁、可焊接、生物相容性好、表面可装饰性强等特性,广泛应用于航空、航天、化工、石油、电力、医疗、建筑、体育用品等领域。除主要用于生产工业纯钛和钛合金外,另一用途是为钢铁工业生产钛铁合金和含钛钢。

二、钛产业链简析

我国钛产业链完整,是全球少数拥有完整钛产业链的国家之一。钛产业链复杂,是航空航天等高端制造领域关键材料。钛具有密度小、比强度高、导热系数低、耐高温低温性能好,耐腐蚀能力强、生物相容性好等突出特点,被广泛运用于航空航天、舰船、兵器、生物医疗、化工冶金、海洋工程、体育休闲等领域。由于钛熔炼技术复杂、加工难度大,钛被归类为“稀有”金属。产业链来看,上游端为原材料的供应,主要为钛精矿和钛铁矿;中游为钛材料产品加工过程,产品包括海绵钛、钛白粉和钛加工材;下游为各应用市场。

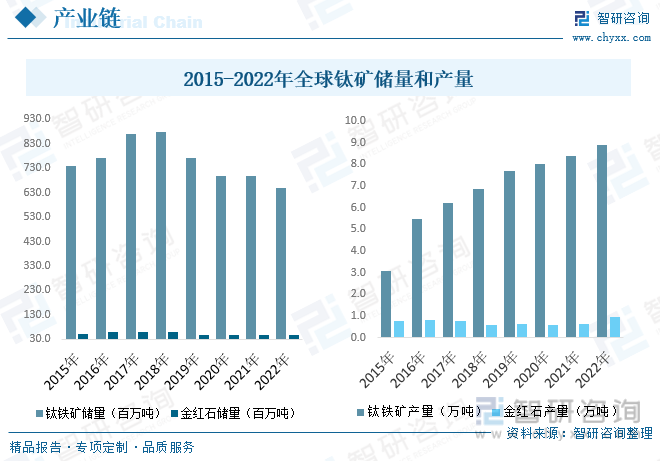

目前,全球开发利用的钛矿资源主要为钛铁矿、金红石。数据显示,2022年全球钛铁矿资源储量为6.5亿吨,金红石资源储量0.49亿吨。除南极洲外,其余六大洲均有丰富的钛矿资源,分布在三十多个国家。澳大利亚钛资源储量居世界第一位,其次为中国、印度、南非、肯尼亚、巴西等。钛铁矿资源主要集中在中国、澳大利亚、印度、南非和巴西等国;金红石钛矿资源量则主要分布在澳大利亚、印度、南非、乌克兰、莫桑比克。随着全球金红石的储量和品级都在下降,矿体复杂增加,全球钛矿供给稳定性下降,整体供给将直接影响下游现状,产量来看,全球钛矿产量较高的国家主要有南非、澳大利亚、中国、莫桑比克、加拿大、肯尼亚等,2022年全球钛铁矿产量约890万吨,较2021年增长50万吨,2022年全球金红石产量0.95万吨。

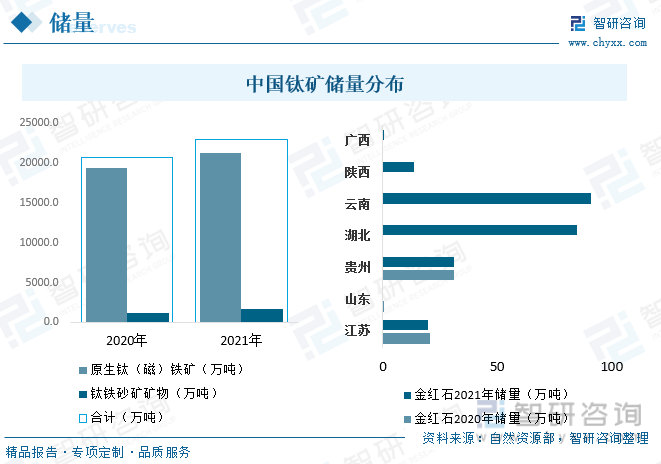

中国钛矿储量现状而言,地壳中含钛矿物有 140 多种, 常见的有钛铁矿、金红石及锐铁矿、铁板钛矿、钙钛矿、镁钛矿、红钛锰矿和榍石等。目前国内钛矿储量主要以钛铁矿、钛铁砂和金红石为主,自然资源部数据显示,2021年我国内整体钛矿储量超2亿吨,2021年我国原生钛(磁)铁矿储量为2.13亿吨,钛铁砂矿0.17亿吨,金红石储量220.46万吨,主要分布在云南、湖北、陕西等省份。

三、钛矿产业现状

我国钛矿整体供需现状而言,随着下游钛合金等领域需求持续走高,我国钛矿整体需求量持续带动,然而国内整体钛矿产量不及需求增速,导致进口稳步增长。数据显示,我国钛矿需求量从2010年的603.8万吨增长至2021年的1054.5万吨,2022年中国钛矿需求量小幅度增长达1089.32,产量变动而言,我国钛矿产量从2010年的400万吨增长至2021年的679万吨,2022年需求带动我国钛矿产量提升745万吨。

相关报告:智研咨询发布的《中国钛矿行业市场竞争力分析及发展前景展望报告》

钛产品整体价格受全球钛矿供给和需求影响较大,2020年疫情影响我国钛资源整体下游需求量受开工率大降大幅度下滑,下半年随着国内下游开工稳步回升,整体钛价稳步回升,直接2021年下半年才基本回至疫情前水平,实际2021年产销量仍保持增长态势,且增速处于高位,2022年整体钛产品价格表现为先升后降趋势,主要受下半年开始终端房地产不振导致钛白粉等需求不及预期,价格开始下落。

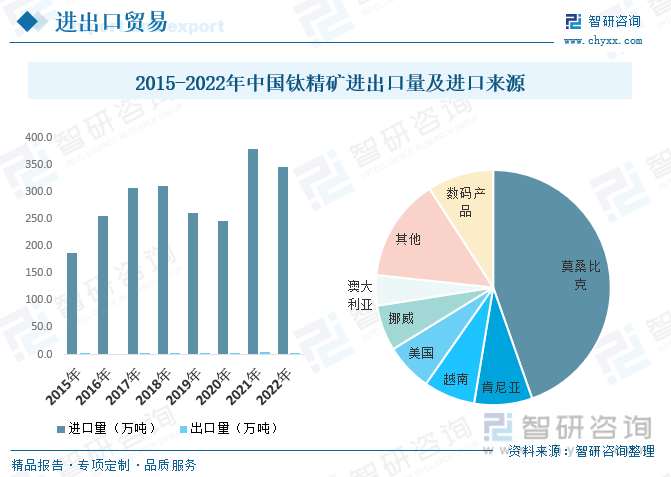

我国钛矿整体进出口变动而言,我国是全球最大的钛资源需求国家之一,钛矿主要进口为主,出口多年来在5万吨以下,近年来随着国内钛矿终端需求持续上行,产量不及需求背景下钛矿进口量呈现波动上升趋势,数据显示,2015年我国钛精矿进口量仅187.9万吨左右,2021年我国钛精矿进口量已达379.7万吨,增长超130万吨,主要受价格较疫情前水平较低,下游需求快速带动,随着价格回升,且下半年终端需求回落,2022年我国钛矿进口量下降至346.52万吨;进口量来看,2022年我国钛矿进口量为2.2万吨,较2021年下降2万吨左右。

五、钛矿主要企业—安宁股份

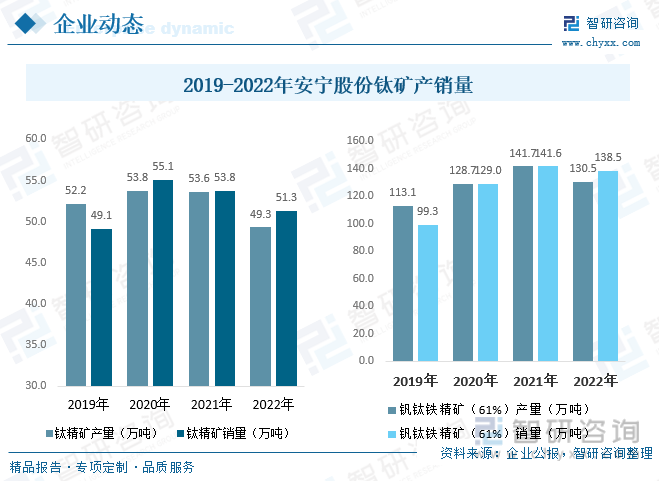

安宁股份是国内钛矿供给龙头企业,以一家先进技术对多金属共伴生矿进行采选的钒钛资源综合利用循环经济企业,拥有储量丰富的钒钛磁铁矿资源,主要产品为钛精矿和钒钛铁精矿,其中钛精矿年产在50万吨左右。数据显示,安宁股份钛精矿产量从2019年的52.2万吨小幅度下降至2022年的49.3万吨,销量从2019年的49.1万吨小幅度提升至2022年51.3万吨,另外2022年钒钛铁精矿整体产销量为130.5万吨和138.5万吨,较2021年小幅度下降。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国钛矿行业市场竞争力分析及发展前景展望报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国钛矿行业市场竞争力分析及发展前景展望报告

《2024-2030年中国钛矿行业市场竞争力分析及发展前景展望报告》共十章,包含行业重点企业分析,钛矿行业发展趋势分析,2024-2030年钛产业前景及投资机会等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国儿童家具行业全景浅析:智能化、多功能化、品牌化将是行业未来重要发展趋势[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2024年中国防爆手机行业发展趋势洞察:市场呈现出稳步增长的趋势,发展潜力大[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)