摘要:电容器作为三大基础被动电子元器件之一,在电子元器件产业中占有重要的地位。近年来,随着新能源汽车、智能电网、工业互联网等产业的蓬勃发展,我国电容器市场规模持续扩大。2023年我国电容器行业市场规模接近1300亿元。其中,多层陶瓷电容器以其小体积、高容量、高稳定性等显著优势,成为了市场中的主流产品,占据了电容器总规模的半壁江山。

一、定义及分类

电容器是一种容纳电荷的器件,由两块金属电极之间夹一层绝缘电介质构成。电容器通过静电的形式储存和释放电能,在两极导电物质间以介质隔离,并将电能储存其间。主要作用包括电荷储存、交流滤波或旁路、切断或阻止直流、提供调谐及振荡等。电容器的分类方式多种多样,其中根据介质不同,电容器产品可分为陶瓷电容器、铝电解电容器、钽电解电容器和薄膜电容器等。

二、行业政策

1、主管部门及行业监管体制

电容器属于电子元件行业,产业管理体系由政府管理体系和社会自律管理体系共同组成。其中,政府管理体系由各级相关政府部门组成,主管部门为国家发改委、工信部、科学技术部等,其主要负责电容器行业的产业政策和产业规划的制定,提出高新技术产业发展和产业技术进步的战略、规划、政策、重点领域和相关建设项目,指导电容器行业发展。

电容器行业主要的自律组织为中国电子元件行业协会(CECA),主要负责开展行业调查研究;加强行业自律,维护公平的市场环境;帮助企业开拓市场,经政府有关部门批准,组织新产品鉴定、科研成果评审、行业标准制订和质量监督等工作。

2、行业相关政策

电子元器件作为支撑电子信息产业发展的重要基础,在整个电子信息行业链中占据着不可或缺的地位。随着科技的日新月异与市场的蓬勃发展,电容器行业日益受到国家的高度重视与深切关怀。国家层面出台了一系列针对性强、扶持力度大的政策措施,旨在全面推动电容器行业的技术革新与产业升级。这些政策不仅鼓励电容器企业加大研发投入,探索新技术、新工艺,提升产品性能与质量;还积极推动电容器行业与下游产业如新能源汽车、智能电网等领域的深度融合,共同开拓更广阔的市场空间。例如:2022年9月,国务院发布的《关于深化电子电器行业管理制度改革的意见》中明确指出,要加大对基础电子产业的研发创新支持力度。这一政策举措不仅为电容器行业指明了发展方向,更为行业的创新发展注入了强大的政策动力。总体看,在各项政策推动下,电容器行业呈现出积极向好的发展态势。

三、发展历程

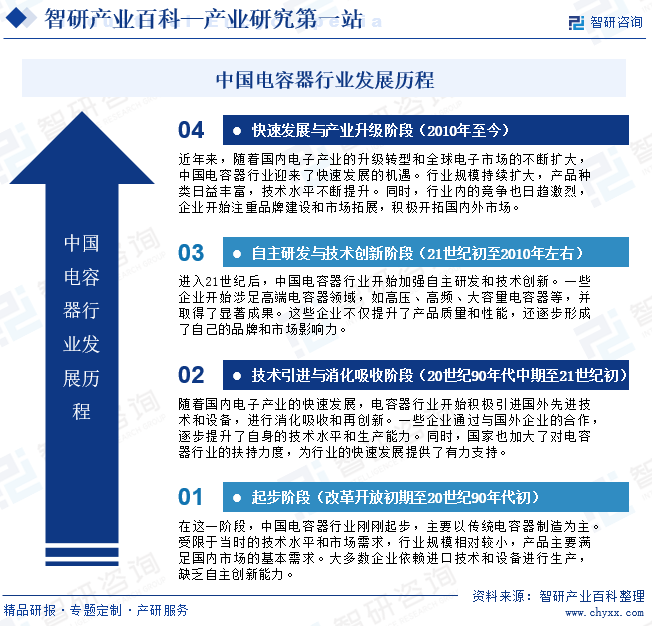

中国电容器行业的发展伴随国内电子产业的崛起和技术进步,在改革开放初期,中国电容器行业主要以传统电容器制造为主,技术水平相对较低,产品主要满足国内市场的基本需求。此时,行业内缺乏自主创新能力,多数企业依赖进口技术和设备进行生产。随着国内电子产业的快速发展,电容器行业开始引进国外先进技术和设备,进行消化吸收和再创新。一些企业通过与国外企业的合作,逐步提升了自身的技术水平和生产能力。进入21世纪后,中国电容器行业开始加强自主研发和技术创新。一些企业开始涉足高端电容器领域,如高压、高频、大容量电容器等,并取得了显著成果。2010年至今,随着国内电子产业的升级转型和全球电子市场的不断扩大,电容器行业规模也持续扩大,产品种类日益丰富,技术水平不断提升。同时,随着国家对新能源、节能环保等领域的重视和支持,电容器正逐步向新能源汽车、风力发电、光伏发电等领域发展。

四、行业壁垒

1、技术壁垒

电容器行业涉及多个领域的知识和技术,包括材料科学、电子工程、精密制造等。尤其在高端电容器领域,如高压、高频、大容量电容器等,对材料选择、工艺控制、结构设计等方面有极高的要求。新进入者需要投入大量资源进行技术研发和人才培养,以突破技术瓶颈。

2、资本壁垒

电容器行业的生产设备投资规模庞大,且对设备的精度和稳定性要求极高。这涉及高精度的机床、自动化设备以及质量检测设备等,其采购和安装费用都非常高昂。同时,为了确保生产过程的连续性和高效性,企业还需要投入资金进行设备的维护和升级。新进入者需要拥有足够的资金实力来支撑整个产业链的运作。

3、客户壁垒

电容器作为电子设备的核心部件,其质量和性能直接关系到整个设备的稳定性和可靠性。因此,下游客户对电容器的选择非常谨慎,更倾向于与具有丰富经验和良好口碑的企业合作。新进入者需要花费大量时间和精力来建立客户关系和信任度。

五、产业链

1、行业产业链分析

随着电子产业的快速发展,中国电容器行业已经形成了较为完整的产业链。其中,上游环节主要涉及原材料的供应,主要原材料包括电子陶瓷、铝材、树脂、金属化膜等。中游环节是电容器的制造过程,电容器的制造涉及多个工艺步骤,包括材料处理、成型、烧结、测试等。下游环节则是电容器的应用领域。电容器广泛应用于通信、消费电子、汽车电子、工业控制、光伏发电等多个领域。

广东风华高新科技股份有限公司

广东风华高新科技股份有限公司  山东国瓷功能材料股份有限公司

山东国瓷功能材料股份有限公司  圣戈班陶瓷材料(郑州)有限公司

圣戈班陶瓷材料(郑州)有限公司  山东昊轩电子陶瓷材料有限公司

山东昊轩电子陶瓷材料有限公司  中国铝业股份有限公司

中国铝业股份有限公司  云南铝业股份有限公司

云南铝业股份有限公司  山东南山铝业股份有限公司

山东南山铝业股份有限公司  广东伟业铝厂集团有限公司

广东伟业铝厂集团有限公司  广东和胜工业铝材股份有限公司

广东和胜工业铝材股份有限公司  中国石化上海石油化工股份有限公司

中国石化上海石油化工股份有限公司  北方华锦化学工业股份有限公司

北方华锦化学工业股份有限公司  卫星化学股份有限公司

卫星化学股份有限公司  沈阳化工股份有限公司

沈阳化工股份有限公司  江苏睿浦树脂科技有限公司

江苏睿浦树脂科技有限公司  云南恩捷新材料股份有限公司

云南恩捷新材料股份有限公司  安徽飞达电气科技有限公司

安徽飞达电气科技有限公司  常州常捷科技有限公司

常州常捷科技有限公司  广东丰明电子科技有限公司

广东丰明电子科技有限公司  铜陵其利电子材料有限公司

铜陵其利电子材料有限公司

2、行业领先企业分析

(1)厦门法拉电子股份有限公司

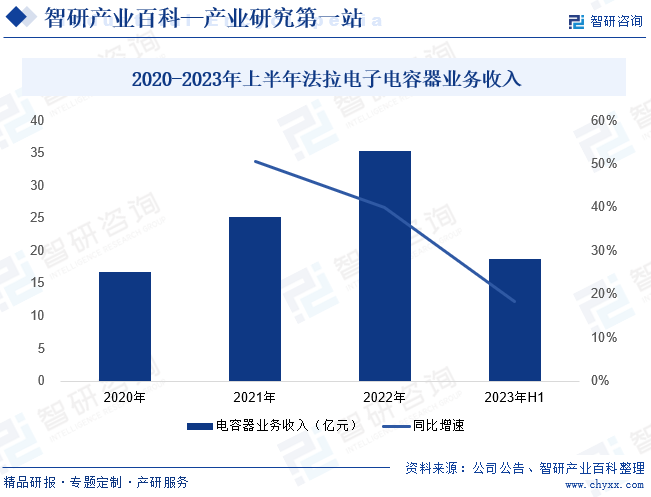

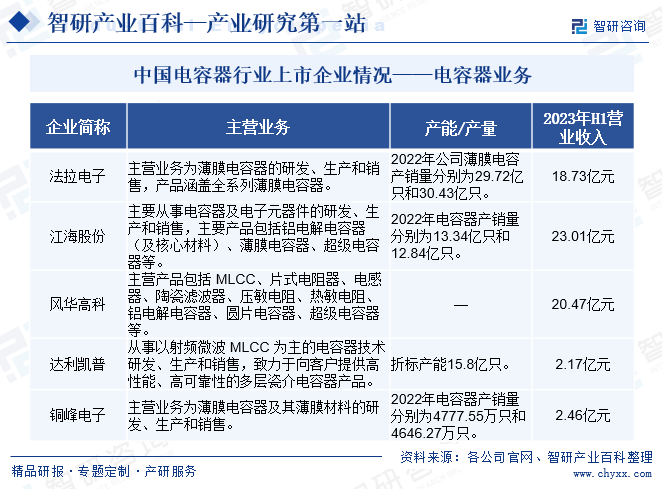

厦门法拉电子股份有限公司创建于1955年,主营业务为薄膜电容器的研发、生产和销售,产品涵盖全系列薄膜电容器,是全球薄膜电容器行业的引领者。当前,公司积极拓展新能源汽车、光伏、风电、工控、轨道交通、家电等领域。2022年公司薄膜电容产销量分别为29.72亿只和30.43亿只,薄膜电容市场头部地位稳固。受益“双碳”政策,公司薄膜电容器在新能源车及光伏领域的应用持续深入,并带动营收大幅增长。2023年上半年,公司电容器业务收入18.73亿元,同比增长18.38%,保持高速增长。随着公司东孚厂区新型能源用薄膜电容器技改四期工程建设的推进,预计未来公司薄膜电容市场份额将伴随产能提升进一步扩大。

(2)南通江海电容器股份有限公司

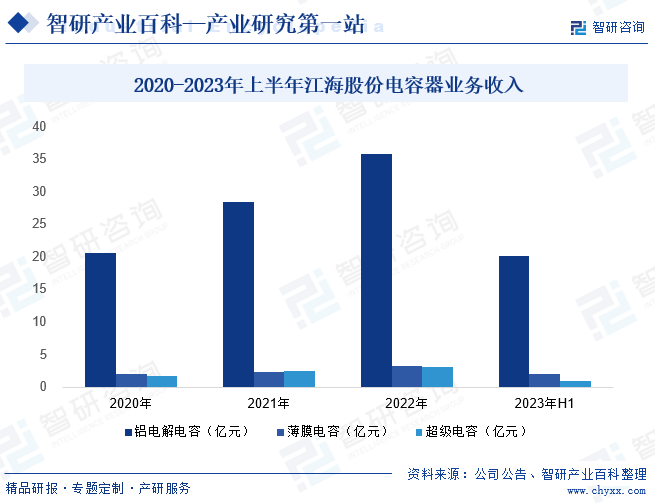

南通江海电容器股份有限公司成立于1958年,是一家电容器及其材料生产商。公司主要从事电容器及电子元器件的研发、生产和销售,主要产品包括铝电解电容器(及核心材料)、薄膜电容器、超级电容器等,是铝电解电容领域龙头企业,其大型铝电解电容全球产出第一地位稳固。近年来,公司抓住战略性新兴产业发展机遇,三大产品全面布局新能源,电动汽车、储能等领域应用。受益新能源领域需求增长,三大电容业务梯次发力。2023年上半年,公司铝电解电容、薄膜电容和超级电容营收分别达20.04亿元、1.97亿元和1.0亿元,同比增速分别为12.11%、38.95%和-5.18%。未来,公司将强化在智能制造、新能源、电动汽车等成长型领域用高端电容器的研发,为长期业绩提供持续充分增长动能。

六、行业现状

电容器作为三大基础被动电子元器件之一,在电子元器件产业中占有重要的地位,是电子线路中必不可少的元器件之一。全球电容器市场规模近年来实现了稳步增长,年均增长率保持在较高水平。其中,中国电容器市场尤为突出,占据了全球市场的近40%,成为全球最大的电容器市场。近年来,随着新能源汽车、智能电网、工业互联网等产业的蓬勃发展,我国电容器市场规模持续扩大。2023年我国电容器行业市场规模接近1300亿元。从细分市场看,多层陶瓷电容器以其小体积、高容量、高稳定性等显著优势,成为了市场中的主流产品,占据了电容器总规模的半壁江山。而铝电解电容器紧随其后,占据约30%的市场份额;薄膜电容器和钽电解电容器则分别占据约8%和7%的市场份额。

七、发展因素

1、机遇

(1)国家政策对产业发展的支持

电子元器件产业是现代经济的基础产业,一直受到国家的高度重视和大力支持。随着我国经济的持续高速发展,电子元器件相关产业对国民经济增长的推动作用越来越明显,在国民经济中的地位也越来越重要,中共中央、国家相关部委支持电子元器件相关行业结构调整、产业升级、促进下游行业消费、规范行业管理。电容器作为电子元器件的重要组成部分,国家产业政策对电子元器件发展的支持,将对电容器领域的发展产生积极作用。

(2)下游新兴领域快速发展

电容器作为电子设备的核心元件,近年来随着电子产品的普及和智能化程度的不断提高,其市场需求呈现出持续增长的态势。特别是在新能源汽车、可再生能源、智能电网等新兴领域,电容器因其高效、稳定、环保的特性而备受青睐。这些新兴领域的快速发展和市场规模的显著提升,为电容器行业带来了巨大的市场需求和发展空间。

(3)技术创新为行业发展提供新机遇

随着科技的飞速进步和研发创新的不断深入,新材料、新工艺以及新技术的不断涌现,极大地推动了电容器性能的显著提升和应用领域的进一步拓展。这些创新不仅让电容器在性能上实现了质的飞跃,还为其开辟了更加广阔的市场前景。例如,薄膜电容器、超级电容器等新型电容器产品,以其优异的性能和广阔的应用前景,正逐渐成为电容器市场的新宠。

2、挑战

(1)市场需求变化多样

随着电子产品的普及和智能化程度的不断提高,电容器作为电子设备的核心元件,其市场需求日益呈现出多元化的趋势。不同的应用领域对电容器的性能、尺寸、成本等方面都提出了不同的要求。尤其是在新能源汽车、可再生能源、智能电网等新兴领域,电容器需要具备更高的能量密度、更低的内阻、更长的使用寿命等性能特点,以满足这些领域对高效、稳定、环保的电源管理需求。这对生产商提出了较大挑战。

(2)行业技术更新换代迅速

随着科技的飞速进步和市场需求的不断变化,电容器行业的技术更新换代速度日益加快。新型电容器产品层出不穷,它们不仅具备更高的性能、更小的体积和更长的使用寿命,而且能够满足更加复杂和多样化的应用需求。这些新型电容器产品的出现,对传统电容器产品形成了强烈的替代效应,使得市场竞争更加激烈。在这样的背景下,如果企业不能及时跟上技术发展的步伐,进行产品升级和技术创新,就可能在市场竞争中失去优势,甚至面临被淘汰的风险。

(3)易受全球贸易环境和政策变动影响

电容器作为电子设备的重要组成部分,其国际贸易量相对较大,因此很容易受到全球贸易环境和政策变动的影响。各国之间的贸易政策和关税调整成为电容器行业面临的重要风险之一。当两国之间出现贸易摩擦时,往往伴随着关税的提高、配额的限制甚至贸易禁令等措施。这些措施直接导致了电容器产品出口成本的增加,使得原本具有竞争力的产品在国际市场上变得不再具有优势,从而影响企业的战略规划和市场布局。

八、竞争格局

随着科技的飞速进步和市场的持续扩大,电容器行业的企业数量不断增加,竞争也愈发激烈,呈现出多元化与激烈化的竞争格局。其中,在高端市场,日系厂商等国际巨头凭借深厚的技术积累和品牌影响力,占据了显著的优势地位。特别是在车用电容薄膜领域,日本东丽株式会社凭借其卓越的技术和产品质量,占据了超过70%的市场份额,展现出强大的竞争力。这些国际巨头不仅拥有完整的产业链,还具备强大的研发实力,能够持续推出高性能、高品质的电容器产品,满足高端电子设备和工业领域的严苛需求。尽管中国电容器行业起步较晚,技术水平和产品质量与国际先进水平相比仍存在一定差距,但近年来,通过积极引进先进技术和设备、加大研发投入、积极拓展新能源市场等举措,中国电容器企业正在逐步缩小与国际巨头的差距,并不断提升自身的竞争力。目前,国内已涌现出一批具有实力的电容器生产企业,如法拉电子、江海股份、风华高科、达利凯普等。其中,法拉电子表现尤为突出,不仅成为国内最大的薄膜电容器生产商,还在全球薄膜电容器市场中排名第三,仅次于日本松下和尼吉康,展现出强劲的发展势头。

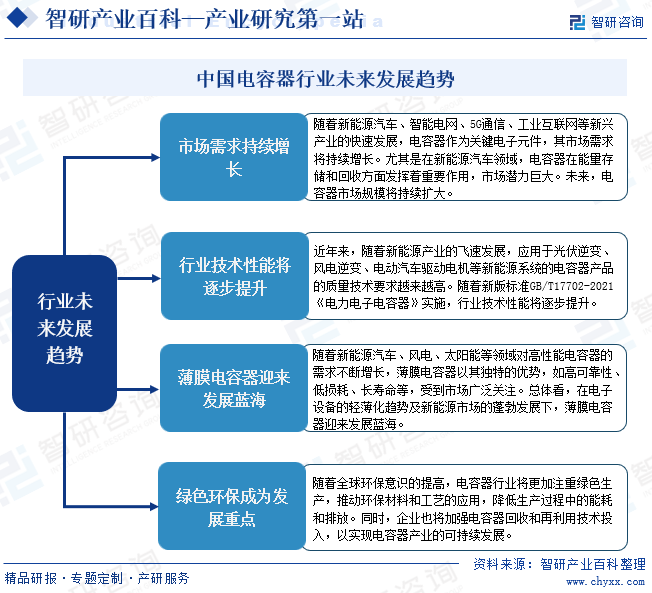

九、发展趋势

随着新能源汽车、智能电网、5G通信、工业互联网等新兴产业的迅猛发展,电容器作为关键电子元件,其市场需求呈现出持续增长态势。特别是在新能源汽车领域,电容器在能量存储和回收方面的核心作用日益凸显,市场潜力巨大,行业未来市场规模将持续扩大。同时,伴随新能源产业的飞速发展,市场对电容器产品性能提出了更高的要求。在此背景下,新版标准GB/T17702-2021《电力电子电容器》的实施,进一步规范了行业技术性能,将推动电容器质量技术整体提升。从细分市场看,薄膜电容器以其高可靠性、低损耗、长寿命等独特优势,受到市场的广泛关注。在电子设备的轻薄化趋势及新能源市场的蓬勃发展下,薄膜电容器迎来了前所未有的发展机遇,展现出广阔的发展前景。未来,随着新兴产业的持续壮大和电容器技术的不断进步,体积更小、容量更大、寿命更长的新型电容器将不断涌现,电容器行业有望迎来更加广阔的发展空间。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国铝电解电容器供需现状分析:终端需求不振国内需求小幅度下降[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2023年中国铝电解电容器供需现状分析:终端需求不振国内需求小幅度下降[图]

下游直接影响铝电解电容器需求,2022年终端需求不振至国内整体铝电解电容器需求量有所下降,根据数据,2022年我国铝电解电容器需求量为772.6亿只,较2021年小幅度下降,但整体产量出现明显增长,主要由国际开工率下降,加之国内需求低,库存高位企业出货意愿高,2022年我国铝电解电容器产量约1031.5亿只。