服装行业是我国国民经济的重要组成部分,也是我国具有国际影响力的传统优势产业,在具有巨大市场空间与广阔发展前景的同时,形成了从上游纤维加工 到研发设计、成衣制造、营销渠道、品牌管理等一系列不断完善的产业体系。

一、服装行业发展概况

在市场规模方面,目前我国已成为全球大的纺织品服装生产国、出口国及 消费国。2014 年我国规模以上企业的服装产量达 299.21 亿件1,同比增长10.41%;同期,我国服装及衣着附件出口约 1,862.85 亿美元1。在消费领域,2014 年我国限额以上批发零售业中服装类商品的零售总额为 8,935.80 亿元,同比增长 9.24%2。

在发展前景方面,随着人民生活水平的改善与人均收入的提高,我国居民用于衣着类消费的支出将保持稳定增长。同时,我国城镇居民与农村居民的人均衣 着支出也存在较大差距。国家统计局数据显示,2014 年,全国城镇居民人均衣 着类支出水平由 2013 年的 1,553.70 元增长到 2014 年的 1,627.20 元,年增长率 4.73%;农村居民人均衣着类支出水平由 2013 年的 453.80 元增长到 2014 年的 510.40 元,年增长率 12.47%。城镇化建设的推进与农村居民收入的提升,将从 城镇与农村两个方面为服装行业带来更多的消费需求。

未来,随着国民经济与居民收入的持续增长,以及扩大内需与城镇化建设政策的稳步推进,我国居民消费规模将继续保持长期、稳步的增长,服装行业也将 迎来更加广阔的发展前景。

二、服装行业市场竞争格局

女装通常指成年女性穿着、消费的服装,并根据不同年龄段客户在着装风格上的显著差异,可大致分为少淑女装、成熟女装与中老年女装三个子领域。其中,少淑女装与成熟女装因巨大的消费需求,构成了成年女性服装的主体市场。公司 四个女装品牌均主要定位于成熟女装,其中“玖姿”以 35-45 岁为核心客户年龄 层,并通过较宽的产品线覆盖 28-49 岁的消费者,“尹默”、“摩萨克”及“斐 娜晨”则主要定位于以 25-35 岁范围内的成熟女性。行业内通常将“玖姿”等重 点定位于 35 岁以上女性的成熟女装称为“大淑装”,“尹默”等重点定位于 35 岁以下女性的成熟女装称为“中淑装”。

从产品价格的角度,女装大致可分为低档、中档、中高档、高档四档价格区间。少淑女装与成熟女装虽在四类价格区间均有分布,但因各自主要客户群在可支配收入与消费水平上的差异,相应的品牌服装常呈现出不同的主导价格带。少淑女装主要以学生与刚工作不久的年轻女性为目标群体,其有限的经济实力,使得品牌少淑女装通常定位于中档价格带;同时,也不排除少数品牌选择差异化的经营策略,定位于较高的价格区间。品牌成熟女装主要面向具有一定经济基础、工作经历与社会地位的成熟女性,通常以中高档价格为主导价格带。位于高档价 格区间的则主要是一些进入国内市场的国际一线时装品牌,如为 Chanel、Dior、 Prada、Burberry、Gucci、Louis Vuitton 等。该类品牌虽然同样以成熟女性为核心目标客户,但具有明显的奢侈品消费功能,主要面向于对品牌历史、文化内涵、 地位象征具有较高诉求的精英、富裕阶层。 综合考虑客户年龄与价格定位两方面特征,品牌女装呈现出了三个层次相对分明的细分市场,分别是以定位大众、中档价格为主的“少淑女装市场”,以中高档价位为特征的“成熟女装市场”,以及占据高档价格区间、具有奢侈品消费特征的“奢侈女装市场”。三大细分女装市场之间既相互联系,又呈现出不同的市场结构与竞争格局。对于少淑女装所面向的年轻女性,随着年龄的增长、社会地位与收入水平的提高,她们会逐渐晋升至定位中高档价格的成熟女装市场;另一方面,当财富规模与品牌诉求进一步提高时,以消费中高档女装为主的成熟女 性,将会增加对奢侈品牌的购买次数。

(1)少淑女装市场竞争格局 在我国少淑女装市场,国际大众时尚与快时尚品牌占据了主要的市场优势。

少淑女装所面向的年轻女性,对产品的性价比、时尚度具有较高的要求,追求紧贴市场潮流、凸显自我个性的服装风格,但对品牌忠诚度不高。由此,凭借前沿 的时尚设计与成熟的供应链体系,ONLY、VERO MODA、ZARA、H&M、 UNIQLO、ELand、Teenie Weenie 及 Etam 等国际大众时尚与快时尚品牌迅速占 据了国内少淑女装市场的巨大份额。以 2015 年全国重点大型零售企业的女装销售情况为例,市场综合占有率前十大品牌中有四个为少淑女装品牌,分别是 VERO MODA(第 1 名)、Only(第 2 名)、拉夏贝尔(第 4 名)、Ochirly(第 7 名)。行业具体排名情况请详见本节之“三、发行人在行业中的竞争地位”之 “(一)行业竞争地位”。 与此同时,我国少淑女装市场也涌现了一批知名的国内自主品牌,与强势的国际大众时尚与快时尚品牌展开激烈的竞争。其中如赫基国际集团旗下的 “Ochirly”和“Five Plus”、上海拉夏贝尔服饰股份有限公司的“La Chapelle”、广州市格风服饰有限公司的“歌莉娅”、浙江印象实业股份有限公司的“秋水伊 人”与“COCOON”等。

(2)成熟女装市场竞争格局 在我国成熟女装市场,与少淑女装市场形成鲜明对比的是,国内品牌获得了 消费者的广泛认同,占据了市场的主要份额。以 2015 年全国重点大型零售企业的女装销售情况为例,在进入市场综合占有率前十名品牌的六个成熟女装品牌 中,玛丝菲尔(第 5 名)、雅莹(第 6 名)、玖姿(第 9 名)、玫而美(第 10 名)均是发展于中国大陆的国内自主品牌,哥弟(第 3 名)与阿玛施(第 8 名)则是发展于中国台湾的女装品牌。行业具体排名情况请详见本节之“三、发行人 在行业中的竞争地位”之“(一)行业竞争地位”。国内成熟女装品牌之所以能够取得较高的市场占有率,首先在于其所面向的中产阶级成熟女性,在注重产品品质与舒适合体的版型裁剪的同时,具有较高的消费能力与品牌忠诚度,国内品牌本土化的研发设计与中高档的品牌定位可更好地满足这类需求。其次,进入国内市场的国外女装主要是一些少淑品牌及国际一线品牌,未对定位中高档的成熟女装品牌形成直接竞争。在国外具有相同市场定位的二线高端品牌主要服务于欧美市场,对于国内消费者来讲,既缺少本土化的研发设计与文化认同,又难以像国际一线品牌那样能够满足炫耀性、象征性的奢侈品消费需求,进而缺乏大规模进入国内市场的客户基础。此外,我国成熟女装 市场起步稍晚,成长于 2000 年之后的消费升级过程,这一时期国内服装行业的研发设计水平与品牌运营能力已初具形态,于是迅速崛起的国内品牌有效地填补 了这一市场空白,成为了国内成熟女装市场的主要参与者。

(3)奢侈女装市场竞争格局

我国奢侈女装市场为国际一线时装品牌所垄断,并呈现较为集中的市场格 局,代表品牌如 Chanel、Dior、Prada、Burberry、Gucci、Louis Vuitton 等。该类品牌普遍具有悠久的品牌历史、深刻的文化内涵以及鲜明的设计风格,并通过高档的价格定位与经典的品牌标示,塑造了顶级奢华的品牌形象。由于需要长时期的品牌沉淀,迅速成长的国内服装市场尚未出现可与国际一线品牌相竞争的奢侈品女装品牌。奢侈品女装以一、二线城市高档百货商场的一楼专卖店为主要渠道,重点面向位于国内收入金字塔上层的精英、富裕群体,以及非经常性购买的部分 中产阶级。

随着国内富裕人群与中产阶级的逐步形成,以及对奢侈品消费需求的不断增强,国内奢侈女装市场将保持稳步增长,并已成为国际一线品牌的重要战略区域。尽管由于定位于市场金字塔结构的上层,国内奢侈女装整体市场规模低于少淑女装与成熟女装市场,但较高的市场集中度与进入壁垒,仍保证了各品牌较强的盈 利能力。

三、服装行业市场供求状况

我国服装行业的市场化程度较高,市场供求关系通常会随着经济周期的波动,呈现周期性、结构性的供过于求。随着生活水平的提高与商品资源的丰富,服装作为生活必需品与日常消费品,已具备有更多可选消费品的特征。由此,在经济繁荣时,服装产品的消费会出现高于整体经济的增速,而在经济萧条时,服装消费的增速下滑可能会较整体经济更加明显。加之,服装行业普遍采取预估需求、提前订货的供给模式,因此在经济增长放缓时,部分细分行业通常会出现库存高涨、供过于求的情况。

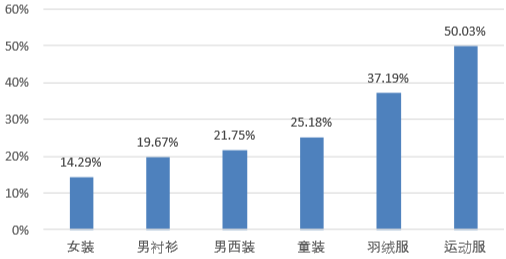

在成熟女装领域,由于我国女装的品牌化晚于男装及运动、休闲类服装,但随着我国女性消费者收入水平、就业机会与社会活动的增加,国内中高档成熟女 装行业正处于行业发展的成长期。尽管不断涌现的新增需求在一定程度上缓解了经济波动对供求关系的影响,但在整体上,成熟女装行业仍具有竞争企业众多、 市场集中度低的结构特征。以全国大型零售企业的服装销售情况为例,在 2015年主要服装品类的前十名品牌市场综合占有率中,女装品牌的前十名占有率仅为 14.29%,明显低于其他服装品类。

未来,与其他品类服装相类似,随着行业领先企业在技术、人才、渠道及资 金等方面的集聚,女装行业的市场集中度将有望进一步提高。

2015年度全国大型零售企业主要服装品类销售前十大品牌市场综合占有率

数据来源:公开资料整理

相关报告《2017-2022年中国服装零售市场供需预测及投资战略研究报告》

四、服装行业行业利润水平

由于在品牌建设、研发设计、渠道资源、经营管理及人才体系等方面具有较高的进入壁垒,加之正处于行业发展周期的成长阶段,我国成熟女装行业内的品牌服装企业通常可获得较高的销售毛利。我国成熟女装与男装细分行业上市公司 的销售毛利率情况如下:

数据来源:公开资料整理

全国重点 大型零售企业女装销售前十名品牌市场综合占有率情况如下:

数据来源:公开资料整理

数据来源:公开资料整理

在我国女装行业上市公司 单位:亿元

数据来源:公开资料整理

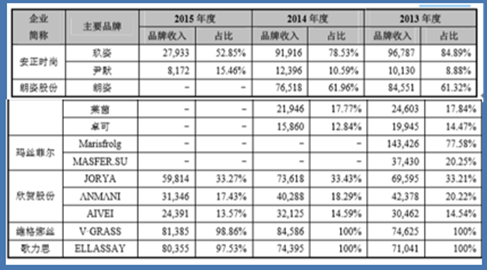

在收入构成 单位:万元

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国服装行业市场行情监测及投资前景研判报告

《2024-2030年中国服装行业市场行情监测及投资前景研判报告》共十章,包含中国服装行业主要产品市场分析,中国服装行业发展趋势与前景预测,典型服装企业商业模式案例分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。